Tesla está de moda, o al menos está de moda el especular y hablar sobre ella. La compañía de coches eléctricos, dirigida por el -para muchos- visionario Elon Musk, es de esas empresas que levanta pasiones.

Por un lado están quienes creen que él es el nuevo Steve Jobs, que Tesla se encuentra en ese preciso momento en el que Apple se sacó de la chistera el iPhone en el año 2007 y que pronto se convertirá en el líder indiscutible en la venta de vehículos. Es decir, que supuestamente Tesla es como Apple y más pronto que tarde empresas como Toyota y Volkswagen cederán su liderato.

Con esta narrativa de por medio, la acción de la compañía de vehículos eléctricos ha pasado de los 254 dólares el 24 de octubre, hasta los 887 dólares en los que cerró ayer, es decir, una apreciación del 249% en unas pocas semanas.

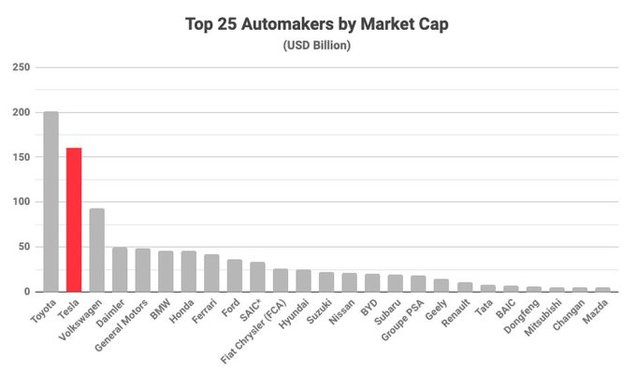

Con este vertiginoso ascenso de la cotización de Tesla en las últimas semanas, el mercado precisamente está poniendo precio a esa narrativa o creencia, en donde la capitalización de mercado ya la ha convertido en la segunda automovilística del mundo, por encima de Daimler, BMW, General Motors, Ford, FIAT, la gigantesca Volkswagen y sólo por detrás de Toyota.

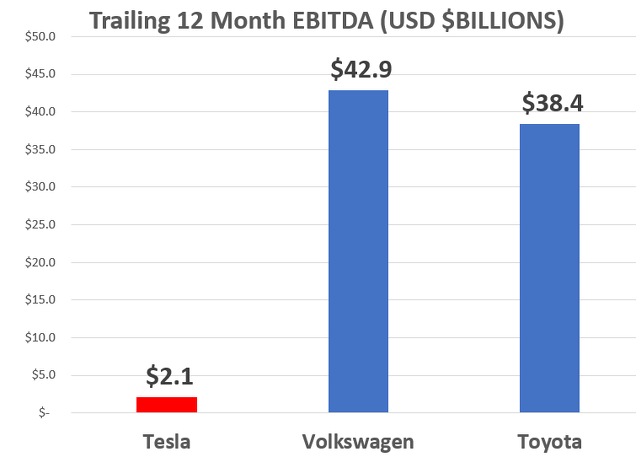

Y, por otro lado, están los críticos, que van desde los que creen que en el mejor de los casos la cotización de la compañía ha descontado un futuro demasiado brillante para lo que realmente está vendiendo y lo que puede esperarse que venda:

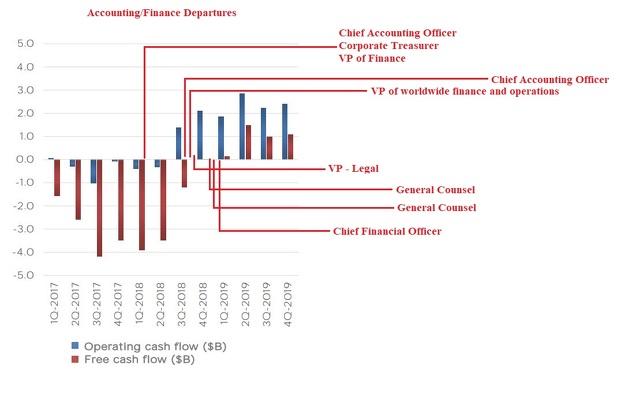

Y hasta llegar a los muy críticos que acusan a la compañía y a Elon Musk directamente de fraude, de una especie de esquema piramidal donde las reservas pagadas por los clientes para comprar coches con plazos de entrega a futuro, son lo único que mantiene la apariencia de realidad en la compañía. Según estos críticos acérrimos, las múltiples salidas de personas en los puestos claves de la dirección y departamento financiero hace unos trimestres, tiene mucho que ver con la supuesta mejora de los números de Tesla. Es decir, siguiendo esta teoría, como esos directivos se negaban a mentir, se fueron o fueron despedidos y llegaron otros dispuestos a hacer juegos con los números.

Como se ve, parece que no puede haber medias tintas en esta compañía. O bien unos aciertan y se está ante una compañía revolucionaria donde muchísimimos inversores profesionales no lo están entendiendo, o bien, a pesar de toda la transparencia que supuestamente existe hoy en día, todo es un truco contable y estamos ante el mayor fraude corporativo desde hace muchos lustros.

Son muchos los inversores profesionales que se han puestos cortos (posicionamientos bajistas) de la acción, incluyendo a personas como Steve Einsman, uno de los pocos "elegidos" que vio la crisis subprime llegar y beneficiarse de ella desde el comienzo. Y son muchos también los que han tenido que cerrar sus cortos ante las fuertes pérdidas, como el propio Einsman, que ha declarado que "tienes que irte [de tu corto] cuando a un valor con una pincelada growth [crecimiento] se le añade un seguimiento de culto".

En todo caso, sin entrar en si la compañía es la próxima Apple o el próximo Enron, sí que hay algunas lecciones que aprender sobre las fallidas -por el momento- posiciones bajistas tomadas sobre este valor durante los últimos trimestres.

1. Vender a corto una acción individual es extremadamente difícil y peligroso. No es la primera vez que un fraude -si es que lo es- sube como la espuma durante años y, sólo muy tarde, por fin llega la verdad. Eso ha existido siempre en los mercados. Si bien vender a corto el conjunto del mercado es relativametne conservador, ya que un índice como el S&P 500 no sube un 254% en 4 meses, una acción invididual puede hacer cualquier cosa. Literalmente.

2. Vender a corto es una exposición ilimitada a las pérdidas. Si cuando te posicionas bajista esa posición representa un 5% de tu cartera y resulta que la acción se dobla en valor, entonces tu posición bajista se dobla, pasando al 10%. Y así de forma ilimitada mientras siga subiendo. Es todo lo contrario a sólo comprar acciones, donde lo máximo que puedes perder es el momento en el que la acción llega a 0.

Y si no que se lo "digan" a Adolf Merckle, un "billionario" alemán (la fortuna 94 más grande del mundo en su momento) que se tiró a las vías del tren en 2009 cuando perdió su fortuna poniéndose corto en Volkswagen y fue estrangulado (cornered) por las fuerzas del mercado y la especulación.

3. Si algo es popular, la probabilidad es que no funcione, al menos cuando te interesa. Ya explicado que vender una acción a corto es algo muy arriesgado y que el riesgo es ilimitado, en mi opinión, el gran problema de los cortos en Tesla es que ha sido una operación demasiado popular.

En Tesla estaba de moda comprarla entre los "true believers", pero también el ponerse corto entre los "true haters". Ser un fan de algo es fácil y es un fenómeno que todos concocemos y que vemos por todos lados. Pero en pocas ocasiones los grandes críticos de un fenómeno se pueden posicionar en contra e intentar sacar beneficio de su creencia. Y ese ha sido el caso de Tesla.

Si te gusta Justin Bieber puedes comprarte todas las pegatinas del mundo y ponerlas en tu carpeta, ir a todos sus conciertos y verlo día tras día en Youtube miembras compartes su amor con su club de fans. Pero si lo "odias", entonces poco hay que hacer. Y realmente crear un "club de odiadores" de Justin Bieber no es que sea un signo de gran salud mental.

Pero en los mercados sí puedes "odiar" y tratar de beneficiarte de ello. Pero el problema, como digo, en mi opinión, es que en los mercados cuando algo es muy popular suele salir mal. Y esto aplica para todo. El Bitcoin puede que sea una gran idea y que tenga mucho futuro, pero si de repente todo el mundo habla de ello y sale en los telediarios, como ocurrió a finales de 2017, ya sabes que el recorrido que le queda es poco.

Y así ocurre con todo en los mercados financieros. En muchas ocasiones -que no siempre- la popularidad de algo es inversamente proporcional a su rentabilidad futura, especialmente si ese algo alcanza el status de manía (y viceversa, lo más odidado muchas veces tiene un gran potencial). Si invertir en small caps se pone de moda, como se puso en 2018, entonces ya sabes que probablemente la estrategia se enfriará más pronto que tarde (como así ocurrió). Y si todo el mundo quiere aplicar la estrategia X, entonces ya sabes que está demasiado caliente y que las probabilidaes es que pase al menos un buen tiempo en el congelador, por muy buena que la estrategia X sea a largo plazo.

Normalmente, yo, una persona que no me muevo en los círculos del "short selling" o la venta a corto de acciones individuales, no escucho a gente hablar de este tipo de operaciones, o si escucho algo es de pasada sobre un acción de la que no volveré a saber nada más. Pero con Tesla, la venta a corto se había convertido en un culto. Escuchaba a muchos hacerlo, algo que no había visto en mi vida hasta ahora. Y eso significaba que era una operación popular.

Posiblemente el tiempo le de la razón a los críticos de Elon Musk. Es posible que un día escuchemos que todo fue un fraude. Pero aquí ha vuelto a ocurrir algo en lo que todos nos vemos atrapados muchas veces en los mercados: hacer cosas que los demás están haciendo. Algo que da mucho confort un tiempo, pero que suele salirnos mal a la larga.