Oigo mucho el argumento de que este ciclo está siendo muy largo, dejando caer que estamos “a punto” de tocar techo. Esto en realidad es una señal de desconfianza, y una prueba de lo sesgados que somos al usar la racionalidad. En realidad es una justificación de los bajistas, que buscan argumentos para un techo que no llega.

Este artículo de Ken Fisher en Market Watch lo resume muy bien ("el mercado alcista con menos alegría de la historia"):

En resumen: el argumento de que este ciclo alcista va camino de ser el más largo de la historia como excusa para vender, o como señal de alarma, es simplista y erróneo. ¿Qué nos impide que efectivamente este ciclo vaya a batir el récord? Nada. Y de hecho, el gran escepticismo que hay es una señal que apunta en esa dirección. Ya veremos. Todo es posible, y quizá este ciclo no bata el récord, pero en cualquier caso, tenemos que tener cuidado con darle demasiado peso a este argumento y tomar decisiones de inversión en base a algo tan abstracto e incierto como que “este ciclo tiene que estar a punto de acabarse porque estamos cerca del récord”. Da la sensación de que ponemos un techo a la duración de un ciclo, cuando esto en realidad es una barrera mental, no real. Vender por miedo a un techo inminente "porque llevamos mucho tiempo subiendo", es un ejemplo de emoción que domina nuestro comportamiento.

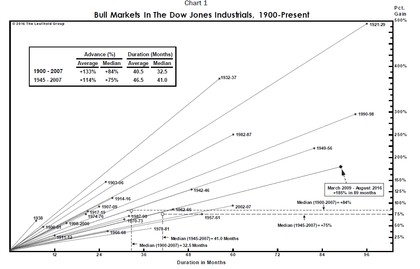

Por otra parte, en este gráfico (sacado de Meb Faber) vemos algo muy interesante: según este estudio (sobre el Dow Jones), estamos en el tercer ciclo más largo, después del ciclo 1921-1929 (el más largo, que curiosamente es el que precedió al gran crack de 1929 y ciclo bajista posterior), y del ciclo 1990-1998 (el segundo más largo). Observen que a pesar del ser el tercero en duración temporal, es el sexto en porcentaje de subida: un 185%, frente al 220% del ciclo 1949-56, 250% entre 1982-87, casi 300% entre 1990-98, 375% entre 1932-37, o casi 500% entre 1921-29.

Fíjense en otro detalle importante de los datos anteriores: el ciclo 1921-29 además de ser el más largo en tiempo, es también de lejos el más fuerte (casi 500%). Por lo tanto, el gran crack vino precedido de una subida estratosférica, lo cual es condición necesaria para las grandes crisis. Se me quedó grabado en la cabeza la reflexión de Galbraith (premio nobel de economía) en su libro sobre el crack del 29 y recesión posterior, diciendo que después de sus estudios profundos sobre la causa de este crack, solo puede afirmar con seguridad que la caída se debió a… una subida muy fuerte previamente.

A lo que iba: el segundo ciclo más fuerte en porcentaje es el que llegó después de la gran recesión 1929-1932. Entre 1932 y 1937 el Dow subió un 375%. ¿Acaso no es lógico? Cuanto mayor es la caída, mayor es el rebote posterior. Y por lo tanto, utilizando este sentido común, ¿acaso no es lógico esperar que después de la gran crisis financiera de 2008-2009 (la segunda más fuerte, después del crack 1929-32), se produzca un rebote también históricamente importante? Pues bien, bajo esta perspectiva, este ciclo alcista no está siendo especialmente fuerte. Os invito a ver este documento de uno de los analistas que más sigo en EEUU (RBA Richard Bernstein Advisors), donde justamente nos habla de lo "normal" que está siendo este ciclo alcista. Me quedo con éste gráfico, que muestra la rentabilidad de los últimos 7 años desde 1932: el ritmo actual desde 2009 está en zona razonable (ningún calentón ni sobrecompra que pueda hacernos pensar en una gran caída por venir).

En resumen, la velocidad de subida no es especialmente fuerte, y la extensión del ciclo alcista bien podría compensar en parte la velocidad lenta de subida, como vemos en el primer gráfico.

En el artículo de Ken Fisher, se dice que este ciclo actual sería el segundo más largo, después del ciclo 1987-2000. Esto se debe seguramente a que allí toma como referencia el SP500, y por otra parte habría que ver qué se considera mercado alcista ininterrumpido en cada caso (y que normalmente se asocia a caídas superiores al 20%). Poco me importa, no necesito tener esta información, el razonamiento anterior es el mismo.

Conclusión.

Sin duda el ciclo está entrando en su fase madura. ¿Cuánto puede durar esta fase? Pues no lo sabemos, igual dura 3 meses, o 3 años, que se sumarían a los 3 años que muchos analistas e inversores llevan ya esperando caídas. Los argumentos para plantear un cambio de tendencia deben ser técnicos, macro, fundamentales y de sentimiento. A nivel macro no hay recesión a la vista, y a nivel técnico no hay figura de techo que esté en formación.

A nivel de sentimiento, como dice Ken Fisher, este va camino de ser el ciclo alcista con menos alegría de la historia. Suponiendo que haya alegría, porque yo no veo ninguna.

La ausencia de alegría (y ya no hablemos de euforia) no impide que pueda haber tropezones, sustos, o caídas temporales, pero me quedo con la idea de que podría ser una señal de extensión al alza, que siga retrasando ese anunciadísimo techo.

Para ilustrar el sentimiento, termino con este gráfico de la encuesta de BAML a los gestores, que muestra el porcentaje de liquidez que tienen, y se sitúa en zona de máximos, que normalmente se relaciona con suelos de mercado:

Un indicador de sentimiento... pero también de los llamados "flujos de fondos", puesto que esa liquidez es una gasolina que está lista para ser consumida en un futuro, y por lo tanto un factor potencialmente alcista porque supone futura demanda de papel. Por supuesto, esto no impide una corrección o una caída, pero es uno de esos factores que "no encaja". A tener en cuenta.

Nota: el próximo lunes 3 de octubre de 2016 empieza una nueva edición de mi Curso online de Análisis Técnico.Consulta toda la información en inBestiaPro.com.

Y eso sin contar con Europa, en la que no se ha producido aún el ciclo alcista.

En respuesta a Andrés Corral Márquez

¿Y se producirá...? Esa es la cuestión jeje.

Pero en cualquier caso, si no hay tendencia alcista fuerte previa, tampoco debemos temer una tendencia bajista fuerte y destructiva.

Única excepción: el DAX, que sí muestra una relevante tendencia alcista...

Saludos !

En respuesta a Niko Garnier

Más que si se producirá, que eso es seguro. La cuestión es cuándo será. Y si tenemos capacidad, tanto anímica como financiera, para aguantar.

Un saludo.

Buen post Niko. La verdad es que este mercado está siendo el mas odiado porque hay muchísima gente fuera.

El mercado es claramente alcista segun indicadores de precio, indicadores Macro o de amplitud.

Desde el 1800 del Sp trazando una directriz uniendolo con los minimos del brexit mientras se mueva por encima alcista, de momento lo respeta, la violacion, de esta directriz las consecuencias pueden provocar caidas abruptas,

Como no hay alegria y hay mucho papel que colocar pues no bajan los indices,

Lo mejor opreraciones de cortisimo plazo,jajaja,

En el Ibex mantener con un Stop en el 5000,jajajsjs

Para mí tiene mucho sentido pues no hay ningún activo atractivo ahora mismo y sí mucha prudencia. Se necesitan correcciones y no de un 5% para inyectar todo ese cash. Creo que la habrá más pronto que tarde ya sea por recesión a lo 1990 o sin ella a lo 1987 (más peligrosa). Pero no una gran crisis por esto mismo.

Actualizo el gráfico del artículo

En respuesta a Alejandro Coll

Gracias !

Estoy de acuerdo. El tema es que a medida que el mercado se ponga a corregir, y tan pronto como un 5%, parte de esa liquidez de los gestores se usará para comprar...y claro, eso frenará los mercados.

Pero vamos, eso no impide que llegue una caída de verdad a lo 1998 por ejemplo, que por otro lado sanearía mucho el mercado.

Un crack a lo 1987 sería otra posibilidad, si no fuera porque esa idea ya circula ampliamente por internet jeje ;)

Estoy preparando un post sobre cómo nos ayudan las opciones a no salir corriendo detrás del precio, algo de plena actualidad en este contexto.

Saludos !

¡¡Ojo al dato¡¡ como diria García, dentro de unos días entramos en Octubre el mes mas peligroso para la crack y mini crack. Que haya mucha liquidez sin estar en un suelo, no quiere decir que están esperando a entrar con una bajada del 5%, sino que es gente que no se fian y ya se han ido y esperan una gran bajada para entrar. Por eso el petroleo no levanta cabeza y como he comentado aquí mas de una vez el oro esta demasiado alto para proseguir una subida consistente.

En respuesta a Luis Mayoral

Estoy de acuerdo en que esos fondos que están fuera, pueden tener mucho aguante para seguir fuera... y esperar caídas muy superiores al 5% para entrar.

Pero de una forma u otra, es un factor positivo, ya sea a corto o a medio-largo plazo. Desde luego no es un factor negativo.

Se puede mirar de otra forma: si globalmente están en porcentajes muy altos de liquidez, independientemente de que decidan invertir esa liquidez ahora o después de un -20%, lo cierto es que ya han vendido, y por lo tanto, aunque no exista presión compradora próximamente, también es verdad que no va a existir presión vendedora, al menos por este lado. Habrá especuladores que se pongan cortos, y habrá otros inversores que vendan o se pongan cortos, pero hay una parte de los inversores globales (y no es una parte pequeña), que al estar ya en porcentajes altos de liquidez, difícilmente podrá añadir presión bajista duradera...

Así que bueno, todo es posible, pero por este lado el argumento está claro, pienso yo ;)

Saludos !

En respuesta a Luis Mayoral

Luis como bien decía Mark Twain, octubre es el peor mes para las bolsas. Otro meses también malos son noviembre y diciembre; enero, febrero y marzo son muy peligrosos; abril, mayo y junio pueden ser pésimos y de julio, agosto y septiembre ni hablamos. En fin...

Ubn saludo.

Veremos como se comporta octubre. Me ha gustado el artículo.