No quiero caer en la trampa de mostrar sólo gráficos e indicadores que apoyan mi escenario principal, entre otras cosas porque mi escenario principal ahora es un tanto contradictorio: observo y reconozco la fortaleza y realidad alcista de la bolsa USA y también de la europea, pero me planteo seriamente el riesgo correctivo... ¿y quizá algo más? Ya veremos, no hay ninguna necesidad de vaticinar una catástrofe, o simplemente una tendencia bajista dentro del gran ciclo alcista de largo plazo. Para invertir no hace falta ser visionario y anticipar lo que va a ocurrir el año que viene, y mucho menos dentro de 5 años. Con tener una visibilidad de 3 meses, incluso de 3-4 semanas, es suficiente: en realidad lo que necesito saber es qué tengo que hacer esta semana. Lo demás "ya se irá viendo".

Por otra parte, con las opciones puedo superar esa contradicción, jugando estrategias bidireccionales. Las opciones permiten jugar escenarios con mucha mayor riqueza: no sólo puedo jugar escenarios bidireccionales (gano si la bolsa sube o baja cierta cantidad, y pierdo si no sube ni baja, es decir, se queda dentro de un rango), sino que sobre todo puedo elegir la intensidad con la que quiero jugar cada una de las patas de mi escenario, permitiéndome así explotar escenarios que contengan ciertas contradicciones. En un próximo post plantearé cuál es la estrategia de opciones que me parece más interesante para este escenario actual, donde estamos en tendencia alcista de largo plazo (todavía claramente en vigor), pero existe por un lado el riesgo de un techo en formación, y existe por otro lado el riesgo de sufrir un "crack" o un susto parecido, por lo que por un lado debemos mantener posiciones alcistas, y por otro lado nos gustaría sufrir lo menos posible en caso de crack o crisis similar.

En este post quiero mostrar brevemente la clara desaceleración de Europa, tanto a nivel Macro (economía global en su conjunto) como a nivel fundamental (las empresas), a modo de complemento del análisis técnico que publiqué ayer (Posible escenario correctivo en Europa hasta dic-2018).

Por fundamentales me estoy refiriendo a la Micro en realidad, es decir, las empresas. Por Macro me refiero a los fundamentales de la economía. Y como vamos a ver, ambas cosas están flojas, y si le sumamos el risk-off de los inversores con el rebrote de la crisis del euro, ahora focalizada en Italia, y el enfriamiento mundial, quizá podríamos tener un verano caliente: es una eventualidad a tener en cuenta.

Macro.

En el siguiente gráfico vemos el LEI (indicador económico avanzado) para los países grandes de la zona euro: Alemania, Francia, Italia y España, que representan entre los 4, un 15% del PIB mundial.

Este gráfico está sacado de este interesante post de la web de RecessionAlert, donde nos muestran la debilidad que a nivel Macro muestra la economía mundial, con la excepción (por ahora...) de EEUU. Una excepción notable, desde luego. El siguiente gráfico está sacado del mismo artículo, y nos muestra la economía mundial (bueno, la OCDE). El histograma (en verde si hay expansión y en rojo si hay contracción), se calcula ponderando cada país en función de su PIB, mientras que la línea negra representa el porcentaje de países cuyo indicador LEI es positivo. Lo que vemos es que hay mayoría de países con indicador Macro avanzado en negativo, mientras que a nivel ponderado se acaba de cruzar la línea de cero. El peso de EEUU es el que hace que a nivel ponderado la lectura sea menos negativa.

Por cierto, este post lo descubrí gracias al twitter de Sergio Molina, Director de la cartera táctica inBestia.

Nota: el LEI (Leading Economic Index) es un indicador que se construye con varios indicadores adelantados (empleo, producción industrial, vivienda, etc). Es decir, es "sólo" un indicador, pero en realidad resume y condensa varios indicadores (que por supuesto, se pueden observar por separado en busca de una mayor riqueza de análisis).

Fundamentales.

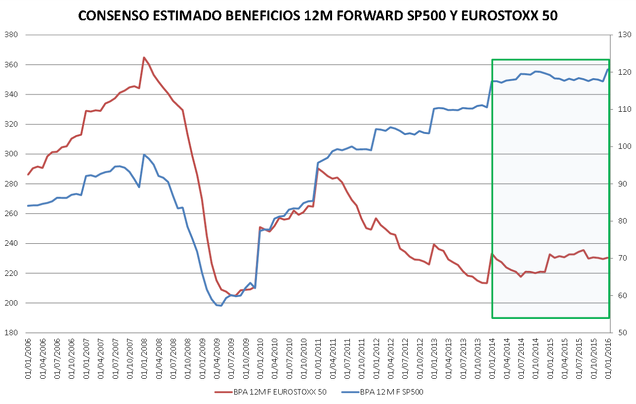

Volviendo a Europa, y centrándonos ya en el tema de los fundamentales (Micro), lo primero que debemos hacer, como siempre, es fijar el contexto de largo plazo (de dónde venimos). El siguiente gráfico (que no está al día pero nos vale así), nos muestra que las grandes empresas europeas (las del eurostoxx50) llevan prácticamente una década estancadas. Y nos muestra también la gran bifurcación entre los beneficios de las empresas del Eurostoxx50 y las del SP500 desde 2011:

El año 2017 ha sido clave (que ya no aparece en el gráfico), porque ha supuesto un despertar muy importante. Los beneficios de las empresas del Eurostoxx han subido a doble dígito, rompiendo una horrible racha de diez años. ¿Simple anécdota? Puede ser... porque en 2018 el enfriamiento está siendo notable. En el siguiente gráfico vemos cómo han ido evolucionando las estimaciones de beneficios para el año 2018 para las empresas del SP500 (EEUU), MSCI Europe, y MSCI Japan. Desde finales de marzo, los beneficios de las empresas del SP500 han ido creciendo (mejorando), mientras que las de Europa (línea amarilla) se han ajustado a la baja.

Fuente.

Esto podría ser incluso bueno en la medida en que ya se está cotizando lo peor, y un rebote ahora tendría sentido. Pero esto sería una simple cuestión táctica de corto plazo. El fondo de largo plazo, parece que sigue siendo bastante mediocre en Europa, tanto si lo miramos por el lado Macro, como por el lado micro...

Sentimiento.

Termino con una lectura de sentimiento, utilizando un indicador que me parece muy interesante (y único en su especie). Es el CESI (Citigroup Economic Surprise Index), que nos dice en qué medida los datos macro que se van publicando salen por encima o por debajo de las expectativas. En realidad no es un indicador de sentimiento propiamente dicho, aunque considero que tiene mucho que ver: las previsiones de los analistas siempre está ligadas al "ambiente" que se respira. Si son muy optimistas, la realidad tenderá a salir por debajo (y el CESI caerá), y viceversa. Salvo que ese optimismo (pesimismo) esté fundado, cosa que en fases de euforia (pánico), ocurre.

Pues bien, miren cómo está el CESI en diversas partes del mundo (de arriba a abajo: Eurozona, EEUU, China, Japón, y G10):

Fuente.

¿Este gráfico es positivo o negativo? Pues como dice Howard Marks, si aplicamos el pensamiento de segundo grado, lo que parece negativo quizá sea positivo. Por un lado significa que desde hace un tiempo variable (mediados de 2017 para EEUU y Eurozona por ejemplo, y finales de 2017 para China), las sorpresas macro positivas se han ido reduciendo, y en el caso de la Eurozona por ejemplo, se han metido en territorio ampliamente negativo. Pero por otro lado, si consideramos la reversión a la media (como comentó Ángel Martín Oro), que es una característica notable de este indicador, parece que en un horizonte de 3-6 meses lo que toca es rebotar. Dicho de otra manera: viendo este gráfico, ¿nos debe preocupar más la eventualidad de que los próximos datos macro sigan saliendo por debajo de lo previsto, o el "riesgo alcista" de que salgan "no tan malos" y las bolsas reboten?

Como vemos, el TIMING es un tema multifactorial, y aunque haya indicadores macro y micro que nos muestren que la situación se está degradando, puede ocurrir que las bolsas reboten, o al menos tarden en caer.

Conclusión.

La macro y la micro muestran una desaceleración clara en Europa, y a nivel mundial también. Las bolsas europeas, americanas y también del resto del mundo, ya están cotizando esta realidad, conocida por todos. Si estos problemas se mantienen y se amplían, las bolsas romperán soportes relevantes de medio plazo. Pero ocurra o no ocurra este debilitamiento macro mundial, es complicado decir que las bolsas estén "a punto" de descolgarse. Un rebote de los CESI permitiría plantear un rebote (de intensidad variable) en las diversas bolsas.

Por lo tanto, es compatible un rebote de corto plazo (varias semanas), o simplemente un escenario lateral donde se vayan alternando pequeños sustos y rebotes significativos, con un escenario de crisis mayor durante los próximos meses. Como siempre, mantener la mirada firme en nuestro horizonte temporal es la única forma de no dejarnos confundir por el "ruido" que se genera en horizontes temporales diferentes.

En definitiva, estamos en alerta, y en mi caso, analizando periódicamente los gráficos como herramienta principal para tratar de afinar el timing. Recuerden que con opciones, no sólo nos interesa el movimiento del precio, sino también el "tiempo" que transcurre, una variable a la que no se le suele prestar mucha atención.