El rescate del Banco Popular es una historia de éxito a corto plazo, pero en el largo plazo siguen existiendo dudas.

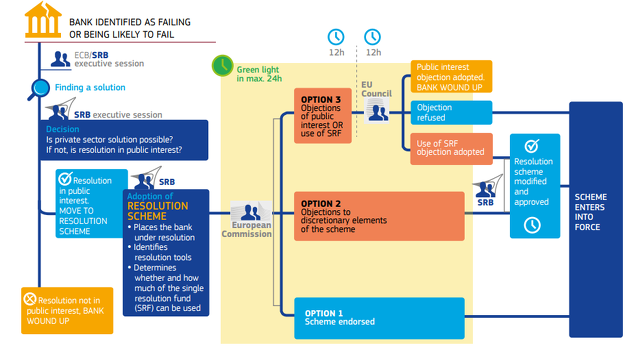

Los medios financieros internacionales se pasaron el miércoles celebrando la compra del fallido Banco Popular por parte del Banco Santander, en lo que ha sido el primer test del nuevo mecanismo con el que cuenta la eurozona para lidiar con bancos fallidos. Conocido como “Mecanismo Único de Resolución” (MUR), supuestamente se trata de un procedimiento claro y predecible para liquidar bancos sin poner dinero de los contribuyentes. Cuando el Santander compró el Popular por 1 €, después de que se hiciera repercutir las pérdidas en los accionistas y los tenedores de deuda junior, y en medio de una simple encogida de hombros por parte de los mercados, los observadores han sentenciado que el mecanismo de resolución funciona estupendamente. Pero, indagando en los detalles, vemos algunas preguntas sin resolver. En el corto plazo la adquisición ayuda a disipar la incertidumbre sobre el sector financiero de la eurozona, y ayuda a elevar el sentimiento, siendo ambos elementos positivos. Pero con el tiempo habrá algunos detalles que se han de esclarecer y somos cautelosos con la idea de que el MUR mágicamente resolverá la próxima crisis bancaria, sea cuando sea que esta ocurra.

El MUR se creó en 2014, pero hasta ahora no se había puesto a prueba. Italia ha tenido la oportunidad de utilizarlo a la hora de afrontar los problemas del Monte dei Paschi di Siena y otros prestamistas, sin embargo el gobierno recibió permiso para inyectar fondos públicos en el banco para mantenerlo a flote (con el visto bueno de la Comisión Europea la pasada semana). El Mecanismo Único de Resolución exige que los tenedores de deuda junior de los bancos asuman pérdidas como parte de cualquier reestructuración formal, y en Italia, esto era un anatema político, ya que la mayoría de los tenedores de este tipo de deuda son minoristas, ciudadanos de a pie a los que se les vendió estos bonos como seguros, una alternativa de alto rendimiento a las tradicionales cuentas bancarias. Cuando un pequeño banco quebró en 2015, evaporando los ahorros de miles de inversores minoristas, se produjo una fuerte tormenta política. Un pensionista se suicidó, culpando al banco y los bonos fallidos. Esta tragedia y el malestar general es lo que aleja al Monte Paschi de un proceso de reestructuración interna como el sucedido con el Popular.

La compra del Banco Popular se ha llevado a cabo sin drama. Tal y como exige el MUR, los accionistas, los tenedores de deuda junior, los tenedores de los de bonos convertibles (contingent-convertible o cocos) e incluso tenedores de bonos de nivel AT-2, por encima de la deuda junior en la estructura de capital del banco, perdieron todo su dinero cuando sus títulos pasaron a valer 0 euros. En vez de inyectar capital en el Banco Popular para permitir que siguiera como un banco zombi, los reguladores negociaron la venta al Santander, el cual ampliará capital por 7.000 millones de euros para poder absorber todas las obligaciones del Popular. La bolsa española cayó el 7 de junio, el día que se anunció la compra, pero el sector financiero español repuntó un 0,3%. Los inversores no entraron en pánico, los dueños de los depósitos no corrieron a los bancos a sacar su dinero y todo el proceso parece haberse desarrollado suavemente.

Superficialmente, todo parece positivo y creemos que las acciones de la eurozona se beneficiarán de la confianza que genera el que no se haya producido un proceso desordenado. Los inversores llevan años preocupados con el balance de los bancos de la eurozona y la evidencia de que el sistema financiero puede seguir su camino gestionando sus problemas sin graves interrupciones es un punto a favor. En cualquier caso, desde nuestro punto de vista, la resolución del Banco Popular no da todas las respuestas a algunas preguntas importantes que permanecen sobre el MUR. Estas son las tres principales cuestiones a considerar:

- ¿Cuál es el criterio del Banco Central Europeo para declarar un banco insolvente?

Según la declaración oficial del BCE “el significativo deterioro de la liquidez del banco en los últimos días ha llevado a determinar que la entidad habría tenido, en el futuro inmediato, dificultades para cumplir sus compromisos”. En otras palabras, el banco era ilíquido, no teniendo suficiente dinero a mano para cubrir su actividad. En cualquier caso, no hemos visto evidencia alguna de que el banco era técnicamente insolvente, es decir, que debiera más de lo que valían sus activos. A fecha del primer trimestre de 2017, el Banco Popular tenía un ratio de capital Tier-1 del 10,02% y del 11,9% cuando hablamos del total del capital. Sus 147.900 millones de euros en activos excedían los 136.800 millones de euros en pasivos. Esta es la definición de manual de un banco solvente y cuesta creer que era técnicamente insolvente solo dos meses después, especialmente teniendo en cuenta que su margen de intereses y los ratios de préstamos fallidos mejoraron en ese primer trimestre. Tratar bancos ilíquidos como bancos en quiebra incluso cuando su balance no encaja en la definición tradicional de quiebra, crea más preguntas que respuestas en el largo plazo, como la siguiente.

2) ¿Son los bancos centrales aún los prestamistas de último recurso?

Una de las principales funciones de un banco central es proveer de liquidez a bancos solventes que pasan por problemas de liquidez. A través de las líneas de liquidez de emergencia del Banco Central Europeo (ELA por sus siglas en inglés), los bancos ilíquidos pueden recibir fondos de los bancos centrales nacionales si poseen suficiente colateral para respaldar esa liquidez extra, haciendo, efectivamente, que esos bancos centrales sean los prestamistas de último recurso. Parece que el Popular no utilizó estas líneas a medida que el fin se acercaba, y no dejamos de preguntarnos el porqué. ¿Los bancos centrales de la eurozona consideran ahora que este mecanismo es un rescate con dinero de los contribuyentes? ¿El Popular no tenía suficiente colateral? ¿O el Banco Popular no podía acceder al ELA por su gran cartera de préstamos fallidos? El ELA ha mantenido a los bancos griego con vida durante año, y había planes en marcha para extenderlo a bancos franceses ante la eventualidad de una situación de caos tras las elecciones francesas de abril y mayo. Si los bancos centrales no son libres de bombear liquidez durante la próxima crisis, podríamos ver una aumento del pánico en el peor momento, justo lo opuesto a la intención inicial.

3) ¿Italia seguirá siendo considerada un caso especial?

Mientras la resolución del Banco Popular señala cómo funcionará este mecanismo en aquellos países donde los inversores institucionales son los principales tenedores de los bonos bancarios, todavía no sabemos si este mecanismo y las nuevas reglas se aplicarán uniformemente a través de la eurozona, incluyendo a Italia. Si los resquemores de Italia sobre tenedores minoritarios de deuda frenan futuras resoluciones bancarias, los inversores podrían empezar a ver las decisiones del MUR como arbitraria e impredecibles. Esto podría tener consecuencias inesperadas cuando llegue la próxima crisis. En el año 2008, la Reserva Federal de Estados Unidos, junto con el Departamento del Tesoro, acabaron eligiendo los ganadores y perdedores a dedo, sin consistencia aparente. Hicieron que JPMorganChase comprara el ilíquido Bear Stearns, luego forzaron la caída de Lehman Brother cuando se encontraba en circunstancias parecidas. Gestionaron la venta de varios grandes bancos, pseudo-nacionalizaron la aseguradora IAG, repercutiendo las pérdidas en los accionistas. Consideramos que la falta de coherencia y de criterios claros y precisos incrementaron el pánico. Europa puede encarar riesgos similares si el MUR se aplica de forma poco clara.

Desde nuestro punto de vista, ninguna de estas preguntas debería alterar el potencial de las acciones del sector financiero en el futuro cercano. Estas cuestiones son importantes en el largo plazo e incluso pueden ser irrelevantes durante los próximos años o incluso décadas, ya que dependen de cuándo tenga lugar la próxima crisis financiera, lo que es imposible saber a día de hoy. De momento, lo ocurrido disminuye la incertidumbre y creemos que es un chute de confianza positivo para las acciones de la eurozona. Pero aconsejamos que los inversores no olviden estas preguntas para cuando la eurozona se enfrente a una crisis bancaria.

Fisher Investments España es la sucursal española de Fisher Investments Europe Limited, compañía propiedad de Fisher Investments. Fisher Investments es una gestora de inversiones privada e independiente. Fisher Investments Europe delega la gestión de carteras a su empresa matriz. Este artículo refleja la opinión del equipo editorial de Fisher Investments. Dicha opinión puede cambiar en cualquier momento. Se proporciona la información sobre los mercados de valores con fines informativos. Este artículo no debe considerarse una recomendación de inversión para que compre o venda valores concretos.

Esquema añadido por inBestia. Esquema del MUR. Fuente MUR.