Hoy han salido dos datos del ZEW o, no se atraganten, el Zentrum für Europäische Wirtschaftsforschung, que significa Centro Eurpoeo de Investigación Económica. Estos dos datos son el situación actual en Alemania y el de confianza económica sobre Alemania en los próximos 6 meses. Ambos índices se elaboran con las respuestas de unos 350 analistas de bancos, compañías aseguradoras y los departamentos financieros de compañías industriales. Es decir, con aquellos más apegados al ciclo financiero de la economía que a su vez lidera el ciclo económico.

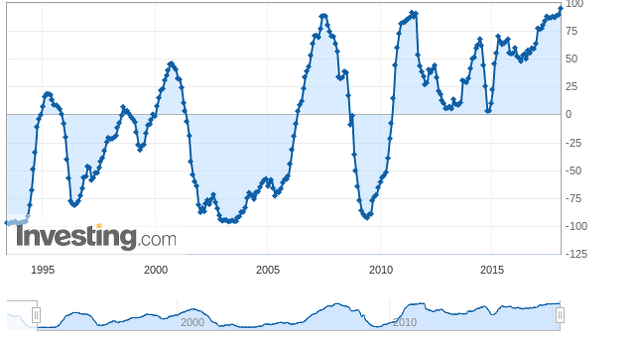

Por un lado, el indice de situación actual de la economía «está por las nubes». Aunque el indicador es un poco errático, en el sentido de que el pico del año 2000 fue muy inferior a los picos de los años 2007 y 2011, no cabe duda de que niveles similares a los presentes, no ofrecieron retornos buenos -por decirlo suavemente- doce meses después, ya que ambos picos precedieron a dos recesiones económicas y mercados bajistas.

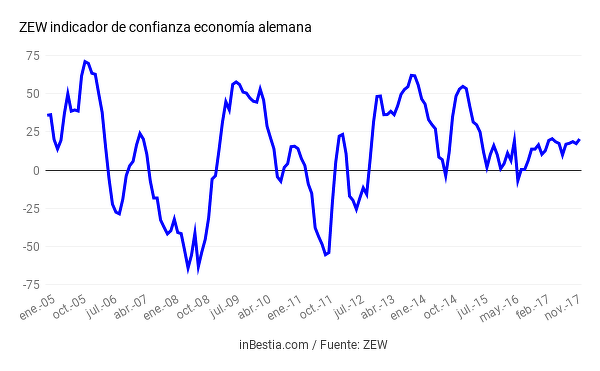

Lo interesante es que también está el índice del ZEW de confianza económica a 6 meses vista y, aquí el dato, siendo positivo, es más bien moderado con un 20,4 en este mes de enero, un dato que está por debajo de la media histórica del indicador (23,7).

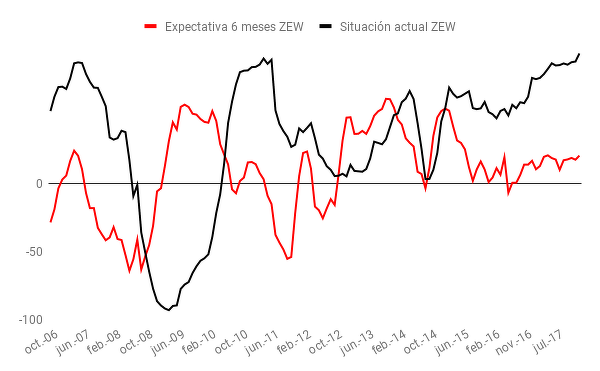

De esta manera tenemos una fuerte divergencia entre una situación actual que los analistas reconocen como fantástica y su perspectiva a 6 meses vista: no tan fantástica pero preveen crecimiento. ¿Entonces a qué indicador de los dos hacemos más caso?

Llama la atención, por ejemplo, que mientras el ZEW situación actual estaba por las nubes en septiembre de 2007 o en septiembre de 2011, el ZEW de confianza económica a 6 meses vista estaba en terreno negativo. Es decir, lo primero era un reconocimiento de la situación actual de entonces, pero realmente esos 350 analistas claramente veían un escenario negativo a pocos meses.

A priori, está claro que prefieres guiarte por la expectativa de esos mismos analistas, que por un simple reconocimiento de la situación actual que hasta un niño de 10 años puede ver.

Y, de hecho, eso es lo que confirma la realidad empírica. El indicador de expectativas económicas es mucho más relevante y adelantado para señalar una crisis económica y mercado bursátil bajista, que el índice de situación actual.

El índice de situación actual puede ser una prealerta un poco abstracta de que el mercado está caliente -aunque eso no dice nada de que hará el mercado los siguientes meses-, pero realmente, mientras el ZEW de confianza económica no esté en negativo al menos tres meses para filtrar el ruido, siendo como es un indicador bastante adelantado en anteriores crisis, no vale la pena abrazar la tesis bajista.

---

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.

Lanzo aqui la siguiente pregunta:

Alguien sabe por que el Santander está anunciando en TV un fondo de pequeñas empresas españolas en este momento?.

Hugo Ferrer es gestor,podrias dar tu opinion.

En respuesta a luis garcia

Pues sencillo. Ha ido muy bien en los últimos años, especialmente en 2017, y que mejor manera de seguir ganando comisiones (gestión, custodia, depositaría), que anunciarlo en Tv y que muchos pequeños ahorradores (que no inversores) se lancen en masa al calor de las rentabilidades.

Un comportamiento tan viejo como la propia naturaleza del ser humano

En respuesta a Jorge Alarcón

Es como dice Jorge y probablemente sea otro signo de que estamos en la parte final del ciclo y que quienes entren en ese fondo long only no van a tener retornos muy buenos los próximos 5 años.

Creo que esta arrasando en suscripciones, estaba ya al inicio, y es un top 10 últimos 10 años son un 3%, claro que Gaesco SMALL está a 4.51%, no se prodiga en redes, por curriculum lleva mas de 15 años en gestión, en entrevistas no se prodiga mucho, tiene algunas en YouTube en 2015 , y la ultima en Enero de 2017, coincido en bastantes cosas, aunque el tamaño del fondos para empresas domesticas se le puede quedar un poco grande, otra cuestión es que no cubre las carteras con derivados, objetivamente si contamos que en los 10 años ha habido un crash en 2008, en que el small cae en barrena mas de un 70%, no son malas las estadísticas, pero claro, ..... " rentabiliades pasadas no garantizan futuros, jeje" Yo creo que también será un poco captación clientelar, y abrir cuentas en el banco de marras, el único problema es que si el ciclo termina y viene un movimiento fuerte a la baja, se lo puede tragar, porque tendrá poco margen de maniobra con esos porcentajes de capitalización, pero bueno, En YouTube se pueden encontrar entrevistas de Lola Solana Campins . Saludos

Hablaba de 3% anualizado, en los últimos 10 años ,Gaesco lo supera por 4.51 que a la larga es un 30% o un 45 % del capital inicial a 10 años

https://inbestia.com/analisis/fin-de-2017-llegan-los-resultados-y-la-realidad , en las entrevistas mas o menos acierta con lo que luego ocurrió en los mecados, pero claro, son mercados alcistas, todo es fácil asi.