Ray Dalio publicó hace un par de semanas unimportante documentodel que se ha hecho eco la comunidad inversora por su relevancia. Aquí por ejemplo tenéis el post que publicó Hugo Ferrer al respecto, y al final del post os dejo el vídeo que publiqué en mi canal youtube repasando en profundidad este importante "paper" (o análisis). En este post os voy a mostrar los gráficos más importantes a tener en mente de cara a los próximos trimestres.

La tesis del mercado y Bancos centrales NO es verdad.

Todos hemos escuchado en los medios que hay un problema de escasez de materiales y por eso las empresas no pueden producir y vender bien. Se echa la culpa a los confinamientos en Vietnam (donde Nike tiene las fábricas), o en China y resto de Asia (donde Apple compra semiconductores), etc. Esto transmite la falsa idea de que las empresas no pueden producir con normalidad.

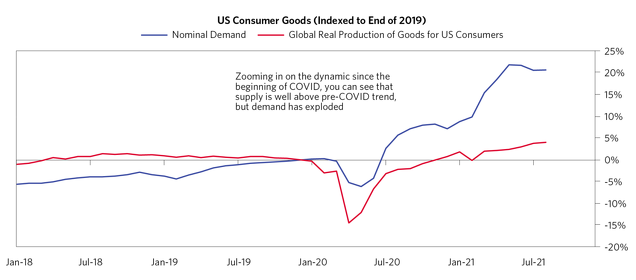

Pues bien, la realidad que muestra Ray Dalio es totalmente diferente. La REALIDAD es que no estamos ante un shock de oferta (escasez de producción y oferta) sino ante un shock de demanda (exceso de demanda de bienes). El primer gráfico clave es el siguiente, y nos muestra que la producción (línea roja) ya se ha recuperado, mientras que la demanda (línea azul) está disparada.

Por lo tanto, el problema de desajuste entre oferta y demanda (fuente de inflación) no viene por el lado de la oferta, sino por el lado de la demanda, cuya explosión tiene que ver con los billones inyectados en la economía por parte de bancos centrales y gobiernos.

Hay una diferencia clave entre esta oleada de estímulos y los anteriores: por primera vez, los gobiernos se han lanzado como locos a políticas expansivas, subiendo brutalmente el nivel de endeudamiento. Por eso, en esta ocasión el "dinero" creado de la nada por los bancos centrales sí ha llegado a la economía, y eso tiene hondas consecuencias, primero en el consumo, pero también en otros mercados como la vivienda (o las criptos...), e incluso el mercado laboral donde vamos a ver que hay una escasez histórica.

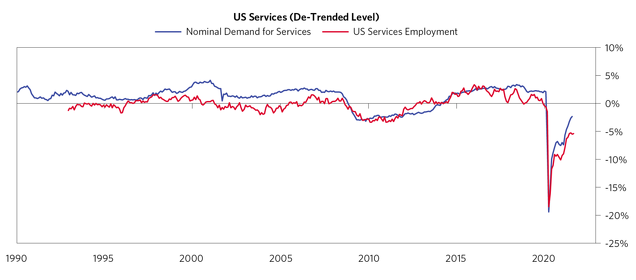

Pero antes de hablar del mercado laboral, hablemos del Sector servicios, que en las economías de EEUU y Europa es de lejos el más importante. Aquí la recuperación está siendo más lenta. El siguiente gráfico muestra en la línea azul la demanda nominal en el sector servicios y en rojo, el empleo en el sector servicios. Lo que se observa es que la demanda está subiendo más rápido que el empleo en el sector servicios.

Mercado laboral LOCO.

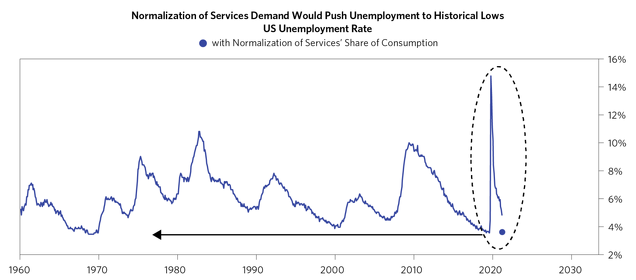

Esto genera una tensión en el mercado laboral que irá cada vez a más. La tasa de paro se iría a niveles mínimos históricos en el momento que se alcance una normalización en el sector servicios, como muestra el siguiente gráfico:

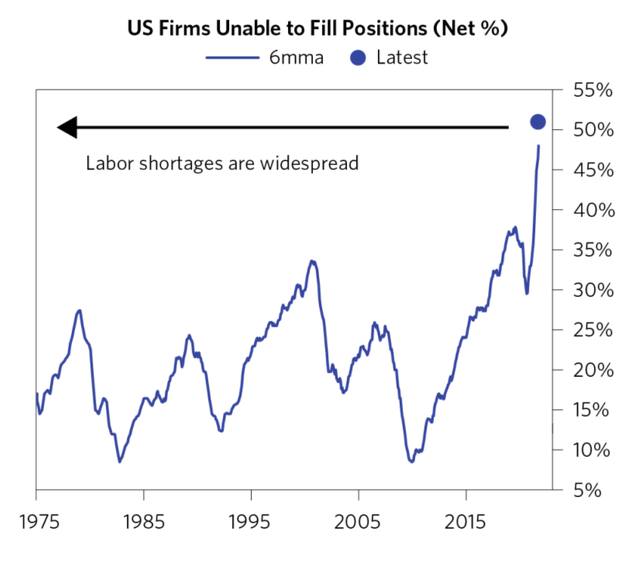

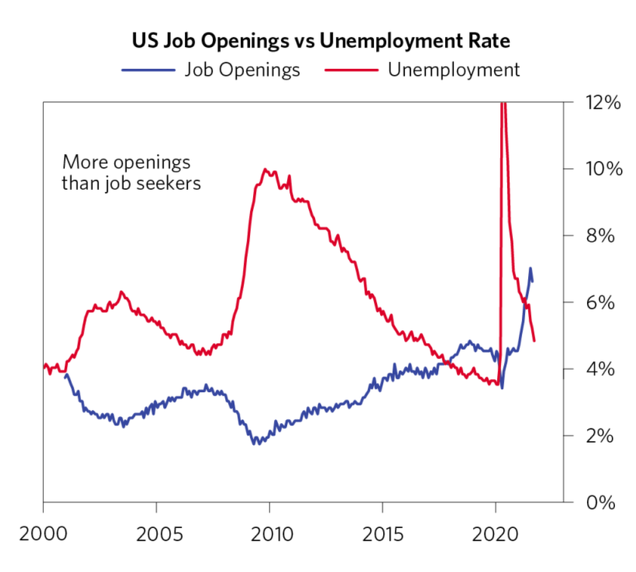

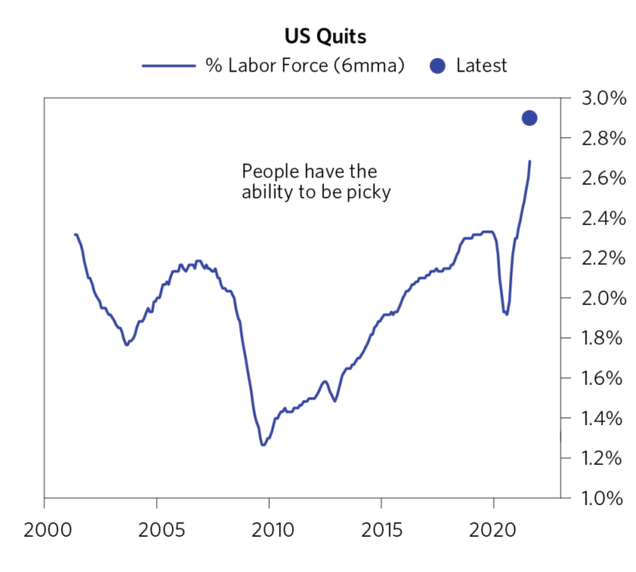

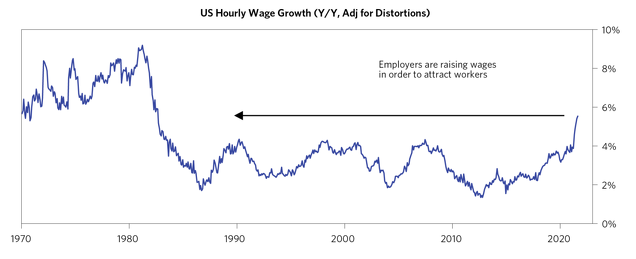

A medida que crece la tensión en el mercado laboral, crece la tensión sobre los salarios, y a su vez sobre la INFLACIÓN. La tensión ya es notable, pero irá a más. Los tres gráficos siguientes son espeluznantes porque nos muestran algo nunca visto:

- las empresas no consiguen contratar (primer gráfico muestra que un asombroso 50% de las empresas declaran no conseguir cubrir vacantes),

- el desempleo es inferior a las vacantes (segundo gráfico), algo que ya ocurrió antes en 2018, pero que ahora se ha disparado (línea azul del segundo gráfico),

- la gente no quiere (¿no necesita?) trabajar (tercer gráfico), con el indicador de "abandonos de trabajo" en máximos históricos.

Como consecuencia de lo anterior, las tensiones laborales en EEUU son máximas, y los salarios suben a un ritmo cercano al 6%, récord desde 1982.

ESCASEZ DE TODO: mano de obra, energía, capacidad productiva, materias primas, vivienda, inventarios y capacidad de transporte.

Continúa Dalio argumentando por qué la inflación se podría disparar, y por qué es difícil que se pueda controlar incluso una vez puesto en marcha el "círculo vicioso".

A la escasez de trabajadores se suma la escasez de energía, porque obviamente si queremos producir más, hay que consumir más energía. Aquí se pone de relieve la contradicción de los gobernantes (que no son líderes de nada, sino seguidores de opinión pública... y ese es el cáncer de la democracia). Por un lado, hay que contener la contaminación. Pero por otro lado, las políticas irresponsables son las que están provocando el shock de demanda, que lleva a querer producir más y más.

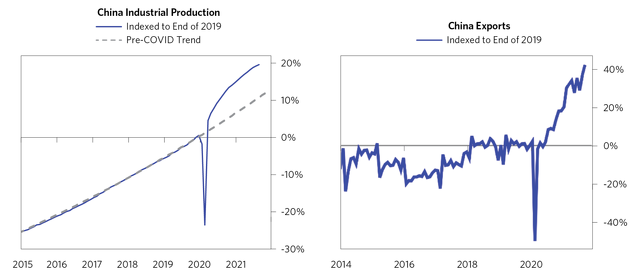

China se ha puesto las pilas y está respondiendo: exportaciones disparadas (gráfico de la derecha) y producción industrial en la estratosfera, rompiendo sin tapujos la tendencia anterior.

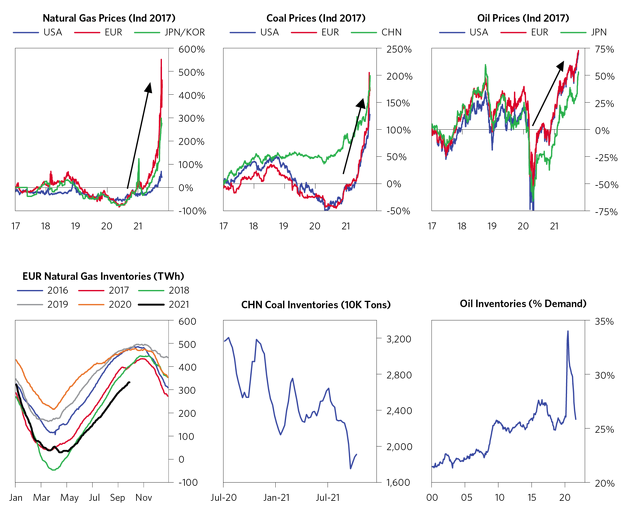

Por eso China tiene sus minas de carbón produciendo a tope. Necesitan energía ! Y a nivel mundial, los precios de la energía se han disparado. ¿Quién es responsable de esta subida de la energía? Los políticos y sus políticas de la abundancia en pleno confinamiento. Se disparan los precios de la energía en todo el mundo, y los inventarios (reservas listas para consumir) empiezan a tocar fondo: este es el verdadero problema, porque la siguiente oleada de inflación será cuando se agoten los inventarios de las empresas. Y aquí hablo de todo tipo de inventarios, no solo de materias primas como vemos en los siguientes gráficos.

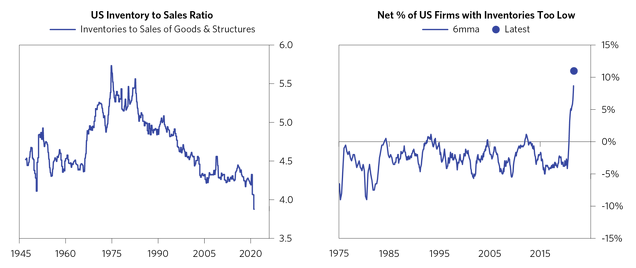

El ratio "inventarios sobre ventas" que vemos en el siguiente gráfico está en caída libre. Nunca las empresas habían declarado de forma tan masiva que sus inventarios estaban demasiado bajos. Insisto: cuando toquemos fondo, vendrán los problemas de verdad.

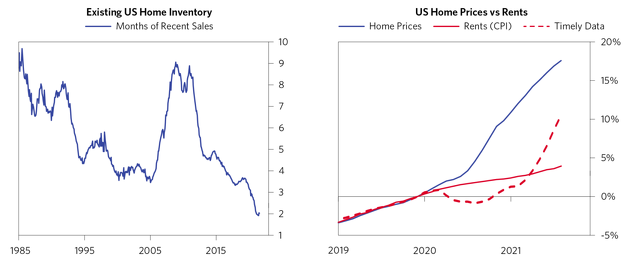

El crítico mercado de la vivienda está también preparando un tsunami: a medida que caen las viviendas disponibles, suben los precios (de compra-venta) y los alquileres, que son más lentos en reaccionar, irán detrás. Y el alquiler es un componente del IPC, por lo cual tenemos futuras subidas del IPC aseguradas.

CONCLUSIÓN.

Salvo que, por algún motivo, la demanda caiga drásticamente o, de alguna manera, se realicen fortísimas inversiones para mejorar la productividad y poder responder al shock de demanda, va a ser difícil y complicado evitar que la inflación se descontrole.

No sabemos cuál será la reacción de los bancos centrales cuando se haga evidente que la inflación no es pasajera, sino persistente y peor aún, descontrolada. ¿Se atreverán a subir tipos? Si lo hacen, pueden hundir el mercado de bonos, y sobre todo pueden hundir la zona euro y los estados endeudados.

Quizá encuentren la solución al problema de las deudas "sin quererlo". Simplemente tendrán que seguir negando el problema de la inflación, y mantener tipos bajos (es decir, tipos reales MUY negativos). De esta manera, las deudas se irán diluyendo con el paso de los años, y problema resuelto. O mejor dicho: PROBLEMA TRASPASADO. Porque los que realmente pagarán la factura son los millones de ahorradores que, sin saberlo, tienen buena parte de su patrimonio metido en BONOS SOBERANOS.

Todo apunta a que esta será la forma de resolver la crisis de la deuda. Desplumar en silencio a los ahorradores, que verán que nominalmente siguen teniendo el mismo dinero, pero en realidad, es dinero VALE MUCHO MENOS. Esto es la inflación.

¿Cómo protegernos? Mi reflexión y comentarios: ¿La mejor defensa es un buen ataque?

Seguiré hablando de ello, porque es un tema polémico y complejo. Pero de entrada, la forma más sencilla de protegerse es ser dueño de los factores productivos, y obviamente, puestos a elegir, que sean los buenos. Si la empresa no es muy mala, entonces los costes de producción y precios de venta se adaptan mecánicamente a la evolución de la inflación. Como digo, hay que elegir bien las empresas para asegurarse lo más posible de que podrán sobrevivir y ganar incluso más en un entorno de inflación. Esto no nos protege de vaivenes y fases de crisis, pero más allá de esa volatilidad, lo importante es volver a emerger después y seguir liderando el mundo. Esta es, para mí, la forma más lógica y a la vez sencilla de protegerse de un entorno de inflación, y curiosamente no es diferente de la estrategia a seguir en cualquier otro período. Hacerse dueño de los medios de producción es la forma racional de que tu dinero "esté trabajando", de verdad.

¿La mejor defensa... un buen ataque?

Esta es la idea inicial, en la que se pueden quedar la mayoría de inversores (y hacen bien). Es fácil en su diseño pero difícil en su realización. Personalmente, soy más reactivo y tengo que reconocer que el ataque siempre me gustó mucho más que la defensa. Ese fue mi punto débil cuando jugaba al baloncesto (era tan buen atacante como mal defensor... para tortura de mis entrenadores). Con la edad, uno va mejorando y asentando sus puntos fuertes a la vez que aprende a reconocer y controlar sus puntos débiles, especialmente a base de tortas (y aquí hablamos de los mercados financieros). Por eso, la DEFENSA es crucial, porque sin ella, no puedes ganar la liga. Pero dicho esto, también es verdad que un BUEN ATAQUE, te puede salvar más de un partido, y además es igualmente vital para sumar puntos y ganar la liga.

Mi estilo personal en realidad no es tan defensivo como, de puertas afuera, suelo decir. O mejor dicho, lo es pero de otra manera. Mi defensa es operar poco, y estar en liquidez cuando no lo veo claro. También hay que decir que todos evolucionamos y aprendemos permanentemente (¡ay del que deje de hacerlo!). Mi evolución ahora mismo me lleva a refinar más el ataque, y os cuento todo esto aquí porque me parece especialmente pertinente al hablar de inflación, porque un buen ataque puede ser la mejor defensa contra la inflación. ¿Qué significa atacar bajo mi perspectiva, en este contexto?

Atacar significa hacer stock picking (seleccionar empresas), y hacer timing global de mercado y particular de acciones. Es decir, no estar ya tan indexado como anteriormente (los 10 años anteriores han sido mágicos... y los 10 siguientes serán probablemente muy diferentes).

Atacar significa aspirar a más rentabilidad en fases alcistas de mercado, y significa ser rápido en volver a liquidez en cuanto las cosas se ponen feas.

Atacar significa incluso plantearse operativa bajista (shorts) en valores que muestran una especial debilidad, porque en este contexto de "terremotos en desarrollo" (la inflación descontrolada provoca "movimientos de placas tectónicas"), habrá ganadores y perdedores de una forma mucho más marcada que habitualmente, por lo que tiene sentido que, puntualmente, podamos apostar por caídas en situaciones relevantes, igual que apostamos por subidas solo y exclusivamente en situaciones (técnicas y fundamentales) relevantes. Además, en un contexto de fase final de ciclo, habrá empresas (acciones) que puedan caer y formar tendencias bajistas. Dicho de otra manera, una operativa LONG-SHORT, es decir, combinando posiciones alcistas con posiciones bajistas, es otra forma de protegerse de las consecuencias de la inflación.

Como digo, es un tema complejo. Os he dejado unas pinceladas, unas ideas. A desarrollar sin prisa pero sin pausa.

Os dejo para terminar este post con mi video en youtube donde detallo y amplío la tesis de Ray Dalio.

NOTA: Si quieres aprender de opciones, apúntate a mi CURSO DE OPCIONES ONLINE. Puedes realizarlo en cualquier momento, a tu ritmo. Los videos y materiales están siempre disponibles (online y para su descarga) para todos los alumnos, sin fecha límite. Puedes consultar más detalles sobre el Curso de Opciones en mi web personal. Allí encontrarás 6 vídeos gratuitos de introducción a las Opciones que te permitirán ver si te interesa este mundo y si te gusta mi forma de explicar y transmitir conocimiento.

Consulta temario y fechas e inscríbete ya desde aquí. Cualquier duda o pregunta, puedes escribirme un comentario, un mensaje privado, un mail, o por las redes sociales.