A raíz de este muy interesante artículo de Enrique García Saez (twitter: @enrigsa), quiero comentar cuál me parece el enfoque oportuno en la situación actual de medio-largo plazo. Porque mucha gente lleva 2-3 años avisando de la sobrevaloración del mercado y de la crisis y corrección que se avecina, o incluso de una tendencia bajista inminente, que sin embargo no se termina de producir, lo cual significa que "algo ha fallado" en ese enfoque. Tener razón con 2 o 3 años de antelación es, cuanto menos, discutible. Warren Buffet y otros "value" tuvieron razón en el techo del año 2000 con un par de años de antelación. El propio Alan Greenspan, antiguo presidente de la FED, avisó de la "exhuberancia irracional" con varios años de adelanto, en 1996 (3 años y 4 meses antes del techo final). Desde la fecha de su famoso discurso hasta el techo final de las bolsas, el Nasdaq subió un 450% adicional, y el SP500 un 105%.

Por supuesto, si tu visión te lleva a estar fuera del mercado, entonces lo peor que te puede pasar es perderte una extensión alcista del ciclo (potencialmente explosiva...), y acertar a la larga, evitando perder mucho dinero cuando llegue y se confirmen tus temores. Pero si tu visión te lleva a abrir cortos demasiado pronto, entonces puedes perder mucho dinero debido al timing horrible de tu modelo de inversión. Y me consta que mucha gente lleva meses (¿años?) buscando esos cortos.

Lo paradójico es que muchos de esos agoreros bajistas terminarán tirando la toalla justo cuando el mercado esté maduro para un cambio de tendencia, o al menos para una corrección significativa, que para el SP500 se traduciría en un retroceso Fibonacci del 38% de todo el ciclo alcista iniciado en 2009.

En este post no pretendo hacer ninguna predicción, sino mostrar cuál es el enfoque correcto de la situación actual, bajo mi punto de vista. Para muchos, el mercado está caro, incluso muy caro, y tienen en mente este popular gráfico del PER del SP500 en su conjunto:

Durante más de 100 años, ha sido un excelente indicador. Por debajo de 10 la bolsa estaba barata y por encima de 20, estaba cara, grosso modo. Sin embargo, desde finales de los años 90, parece haberse vuelto loco, lo que debería hacernos desconfiar de su utilidad. Sin embargo, sigue siendo una referencia muy popular, y sirve de base para los que consideran que el mercado está caro.

Este gráfico anterior utiliza los beneficios de los 12 últimos meses (trailing), lo cual significa que está sujeto a fuertes oscilaciones de ciclo, porque un año es poco tiempo para medir algo tan importante como la capacidad de una empresa (o de 500 empresas) de generar beneficios de forma recurrente a largo plazo. Por eso, el famoso CAPE (PER que utiliza los beneficios de los últimos 10 años), se considera más fiable...y sin embargo su aspecto a bote pronto es igualmente desconcertante:

¿Por qué esos bandazos, y sobre todo esa enorme extensión a finales de los 90 y años 2000? Pues entre otras cosas debido a cambios en la metodología contable, y también al nuevo modelo de capitalismo americano, donde las empresas tecnológicas tienen más peso (y mayores márgenes de beneficio). En realidad las razones poco importan: lo que nos debe importar es que tampoco el CAPE es un indicador mágico, porque su propia evolución durante los últimos 30 años nos está diciendo que ni los máximos ni los mínimos son referencias claras e importantes, ni tampoco la tendencia a "revertir a la media" es tan poderosa en un horizonte de tres años más o menos.

Dicho de otra manera, si tenemos en cuenta el nivel medio desde 1880, el mercado actualmente está caro, en la parte alta del rango. Pero si tenemos en cuenta el nivel medio desde 1980, entonces parece que la media ha subido, y también los niveles máximos y mínimos extremos. Pero sea como sea, lo que está claro es que el mercado no está barato, lo cual tampoco es una información muy novedosa a estas alturas del ciclo.

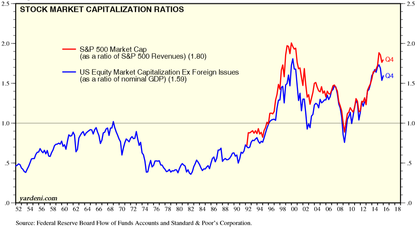

Enrique cita en su post a Ken Fisher y su propuesta de usar el ratio Precio/Ventas en vez de Precio/Beneficios, y es lo que me ha motivado a escribir este post. El gráfico de este ratio, para el conjunto del SP500, es éste:

Este gráfico está sacado de este enlace de Yardeni (pág 3), y es el ratio del que habla Enrique, a saber, la capitalización vs. ventas, para todas las empresas del SP500. Como explica muy bien Enrique (aplicado a empresas en particular y no al mercado en su conjunto como hago en este post), este ratio nos permite sortear algunas de las trampas y los peligros del famoso PER, que compara los precios de las acciones con sus beneficios (que son más fácilmente manipulables). En cambio las ventas son más difíciles de manipular, y es más probable que reflejen mejor la realidad. Y la pregunta del millón, la pregunta clave y central de este post es la siguiente: ¿Cuál es el potencial de revalorización a medio plazo en la bolsa USA a la vista del precio que se paga actualmente por las ventas?

Llama mucho la atención que el ratio actual, claramente por encima de 1,5x (que es el nivel máximo que comenta Enrique citando a Ken Fisher), está por encima del techo del año 2007, en niveles parecidos a los de la burbuja tecnológica a finales de los años 90. Pero como muy bien dice Enrique, hay que tener en cuenta el contexto: hoy día se pagan más caras las acciones de las empresas en relación a las ventas de esas empresas, porque los márgenes son más elevados, lo que significa que esas mismas ventas se traducen en unos beneficios mayores que antaño.

Vía ventas o vía beneficios, la realidad es que no sabemos dónde está el techo del mercado, y desde luego ninguno de estos dos ratios sirve para afinar el timing de un techo y cambio de tendencia, para lo que son más útiles herramientas técnicas y macro, pero lo que sí es cierto es que debemos tenerlo en cuenta como un indicador de potencial alcista limitado a largo plazo. Dicho de otra manera, es muy razonable esperar que la rentabilidad media que ofrezca la bolsa durante los próximos 10 años sea claramente inferior a la media histórica del 7-8%, para un inversor que compre a estos niveles. Y esta forma de enunciarlo es útil e importante a la hora de construir nuestras estrategias. Es el tipo de información que pasa desapercibida para mucha gente porque es abstracta y a largo plazo, y sin embargo es una información veraz, relevante e importante.

Por supuesto, una caída del SP500 del 30% desde máximos tendría la gran virtud de reequilibrar ese potencial para los próximos 10 años. Es decir, hoy día la bolsa no parece atractiva para un inversor que quiera invertir a 10 años o más, pero una corrección dentro de 5-10 meses (o dos años...) podría cambiar la cosas, lo cual significa que no se trata de olvidarse de la bolsa durante 10 años, sino de buscar un punto de entrada más atractivo, si tu horizonte de inversión son 10 años aproximadamente.

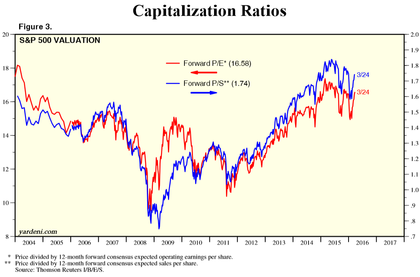

Fíjense también en que al final, la diferencia entre utilizar el ratio Price/sales y price/earnings no es tanta, si nos fijamos solo en los últimos 12 años:

De este gráfico quiero destacar dos cosas importantes:

1- Estamos por encima del techo de 2007, lo cual es llamativo, porque significa que los niveles de 2007 tampoco eran tan "inasumibles", y que en realidad fueron las subprime las que echaron por tierra el castillo de naipes. ENSEÑANZA: la economía sigue su curso naturalmente expansivo, hasta que llega un shock (exógeno o endógeno) que "atranca" el mecanismo o engranaje de la economía (el sector financiero en este caso, que es clave). Esto puede ocurrir con un PER 20, pero también con un PER 30...

2- El ratio Price/Sales se va desmarcando poco a poco al alza desde 2012 por encima del ratio Price/Earnings (después de empezar por debajo en 2009, es decir, ha ido subiendo más rápido). Esto me recuerda la polémica que existe actualmente respecto a la manipulación de los beneficios contables por parte de las empresas (algo que no es nuevo, siempre ha existido y existirá, es un defecto intrínseco de la contabilidad). A pesar de eso, el ratio P/S viene a mostrar algo muy parecido al ratio P/E (PER), ligeramente por encima pero con una interpretación muy similar: el mercado no está barato si lo comparamos con los últimos 12-13 años.

¿Y si mi horizonte es de unos pocos meses, o de un par de años?

En ese caso hay que seguir acompañando el mercado en su tendencia alcista (técnicamente), y vigilar los indicadores Macro adelantados, que nos ayudarán a afinar el timing de una salida del mercado. El objetivo es no perdernos una posible extensión alcista del ciclo en EEUU y Europa, que se puede argumentar de otras maneras al margen de lo que comento en este post sobre ventas y beneficios. "Acompañar" al mercado no significa "ignorar el largo plazo", que es una referencia siempre importante e imprescindible, porque nos ayuda a poner en contexto todo lo que ocurre. Comprender de dónde venimos y dónde estamos, a largo e incluso muy largo plazo, es una información de gran valor.

Incluso si inviertes en horizonte corto-medio plazo, tienes que ser consciente de dónde estás jugando, y adaptar tus expectativas de rendimiento a las del mercado a largo plazo. En mi caso, significa que mis estrategias con opciones deben contemplar ese contexto de largo plazo en el que nos encontramos, aunque tengan un horizonte inferior a un año. Es una de las razones por la que di tanto margen a mi última estrategia con opciones a mediados de febrero, vendiendo una PUT DAX 7000 puntos de vencimiento diciembre cuando el DAX estaba en los 8.900 puntos (después de empezar el año en los 10.743 puntos). Y es algo que tendremos que seguir teniendo presente.