Keynes, uno de los economistas más alabado y, a la vez, detestado de todos los tiempos, fue y es famoso por su aportación a la ciencia económica, una de las aportaciones más importantes. Es uno de los más célebres economistas por su aguda comprensión del sistema capitalista y por su influencia durante la Gran Depresión. Aún hoy, una rama de los economistas se autodenominan "keynesianos".

Se puede estar de acuerdo o en desacuerdo con sus ideas, pero lo que nadie puede negar es que durante 40 años, invirtió y especuló con éxito en los mercados financieros. Más que especular a base de información privilegiada, soplos bursátiles o técnicas de "market timing", Keynes tenía su propio método de actuar, alejado de toda técnica conocida por la mayoría. Aparte de ser un "contrarian" en temperamento, también lo era en los mercados e hizo una pequeña fortuna además de animar la fe del mundo por las acciones en los difíciles años treinta y cuarenta.

Son muchos los economistas que han intentado aplicar sus creencias y predicciones a los mercados, pero la enorme mayoría de ellos, han sido lo siguiente a terriblemente malos a la hora de lidiar con los mercados financieros. Milton Friedman decía que, la forma de testear una ciencia social, era viendo si las predicciones resultaban acertadas o equivocadas. Si aplicamos esta regla, lo cierto es que los economistas, como grupo, han suspendido con una nota cercana al "Muy Deficiente". Y, extrañamanente, el mundo sigue escuchando a los economistas y a sus predicciones que históricamente han sido un desastre, no solo sobre la economía sino especialmente sobre los mercados financieros.

Sin embargo Keynes, la excepción a la regla, triunfó: hizo una fortuna en los años de la Gran Depresión, a diferencia del economista más conocido de la época, Irving Fisher, el cual pronosticó en el otoño de 1929 (antes del gran crash), que las acciones habían alcanzando un punto de "máxima estabilidad".

John Maynard Keynes, nacido en el Reino Unido en 1883 en una familia del mundo de la cultura y la intelectualidad, aunque también modesta, empezó a operar con acciones en 1905 a los 22 años de edad. 14 años más tarde ya era un importante operador financiero, y se había hecho un nombre (y pequeña fortuna) operando con divisas. No obstante, en una oleada de desaciertos durante 1920, perdió todo lo que tenía, incluyendo fondos familiares y de amigos que le habían sido confiados. No contento con el resultado, pidió un préstamo a un amigo y un adelanto del editor de uno de sus libros: "The Economic Consequences of Peace". Con ese dinero, volvió a tomar las mismas posiciones con las que se había arruinado y, esta vez sí, hizo una ganancia enorme pudiendo pagar lo perdido anteriormente (8,500 libras) y obtener un beneficio final de 21,000 libras. Para el año 1945, el año antes de morir, ya había amasado una fortuna que a precios de hoy (2012) sería de unos 35 millones de dólares. Si calculamos lo que tenía en 1920 y con lo que acabó en 1945 su retorno con sus inversiones resultó ser del 13% en un período sin apenas inflación, pudiendo decirse que su retorno real fue muy alto y fue logrado de forma sostenida durante 25 años. Pocos inversores pueden decir algo parecido, muy pocos.

Keynes rechazaba decir que tenía "una estrategia" y prefería decir:

"El tema central de mi filosofía de inversión, es ir a la contra de la opinión general, de tal manera que si una inversión es amada por el público, significa que esa inversión no tiene potencial".

Más tarde, en 1938, aseguró que para invertir satisfactoriamente hay que cumplir con estos 3 principios:

1. Hacer una cuidadosa selección de unas pocas acciones o ideas de inversión, buscando que estén baratas en su probable valor real y valor intrínseco en un período de unos años en comparación a otras posibles alternativas.

2. Mantener firmemente estas pocas acciones durante varios años, hasta que hayan cumplido con la expectativa que se tenía o que claramente demuestren que fueron un error.

3. Una posición global balanceada aunque las posiciones de la cartera sean de gran tamaño. Por ejemplo, invertir en acciones mineras a la vez que en otro tipo de acciones toda vez que unas cubren las fluctuaciones de las otras.

La cartera típica de Keynes, consistía en mantener solo 4 o 5 valores, en contra del pensamiento más convencional de "no poner todos los huevos en la misma cesta". Como una vez escribió en una carta a un colega:

"No me creerías, lo sé, pero realmente la rentabilidad solo viene de unas pocas acciones con las que uno se siente completamente feliz de tener en cartera"

Por ejemplo, en 1931, Austin Motors y British Leyland, estas dos acciones, componían nada menos que 2/3 de su cartera. Si una gran mayoría opinaría que esta estrategia de concentración es demasiado arriesgada, Keynes sentía confianza, sabiendo que sabía muchos de estas pocas acciones, que no sabiendo mucho de una posible larga selección de valores.

"Sabiendo todo de las acciones de tu cartera, es la mejor manera de evitar el riesgo. Soy incapaz de tener un conocimiento adecuado de más de un puñado de acciones. Tiempo y oportunidad no dan lugar a más."

A diferencia del anteriormente mencionado Irving Fisher, Keynes uso su técnica para hacer una fortuna durante la Gran Depresión. Entre 1929 y 1936 cuando muchos operadores apenas habían conseguido recuperar buena parte de sus pérdidas iniciales, Keynes había ganado un 65% con sus inversiones y vendió todas sus acciones a precios inmejorables. Su manera de hacer era estar en calma y con la mente despejada para poder sobrellevar las normales y, a veces no tan normales, fluctuaciones del mercado sin entrar en pánico. Por ejemplo, en 1928 tenía en cartera unas 10,000 acciones de Austin Motors, negociándose a 21 chelines. Al año siguiente, cayeron en picado hasta negociarse a solo 5 chelines, pero Keynes no entró en pánico ya que confiaba en su inversión y aguantó otro año más en el que vendió 2,000 de esas acciones a 35 chelines cada una. Por otro lado, en los años 30, a medida que el imperio de Samuel Insull colapsaba, Keynes se hizo con acciones de empresas de servicios públicos que cotizaban a, lo que posteriormente se demostraría, como gangas. Según Keynes:

"Son acciones odiadas por el mercado y su precio está muy por debajo de su valor real"

Posiblemente, el aspecto más "contrarian" del estilo operativo de Keynes, era apalancar financieramente su cartera de inversión hasta el límite de lo posible. Esta forma de actuar supuso la muerte de una gran cantidad de especuladores durante la Gran Depresión. En 1936, cuando tenía una fortuna de 506,000 libras, sus deudas eran de 300,000 libras. Aunque hay que decir que, con el paso de los años, su apalancamiento se fue reduciendo. A partir de 1939 su deuda promedio había caído hasta el 12% de sus activos en comparación al ratio del 100% que había alcanzado a principios de los años treinta.

Mundialmente conocido por su clásico de 1936, "Teoría General del Empleo, el Interés y el Dinero" intentó utilizar su revolucionaria teoría para operar en los mercados financieros, sin embargo, su éxito no vino de su habilidad para predecir el mercado, sino por su afilado olfato a la hora de seleccionar buenos valores. El mercado en su conjunto era demasiado impredecible, aunque utilizó eso a su favor:

"Son las fluctuaciones del mercado las que hacen aparecer las gangas y es la incertidumbre que generan esas fluctuaciones las que evitan que otras personas compren acciones a precios ridículos"

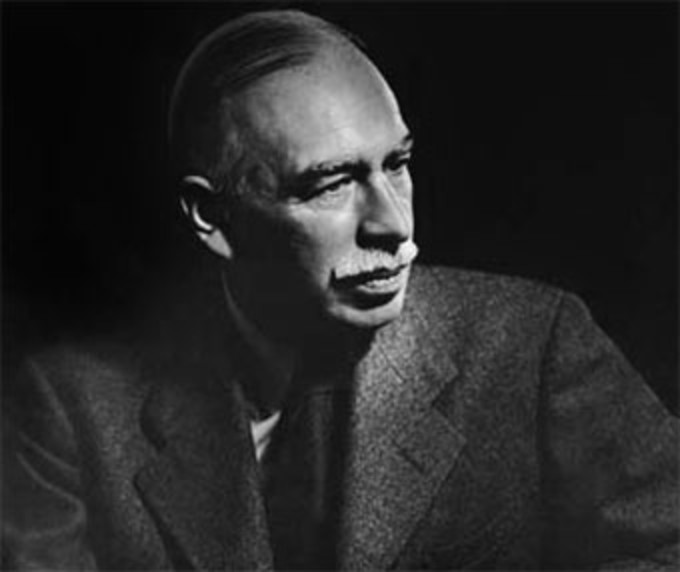

Keynes, que medía 1,83 metros -muy alto para la época- y tenía grandes labios y bigote, tenía un trato de desdén con el público, producto de su educación aristocrática e intelectual. Sus padres, eran profesores en la elitista Universidad de Cambridge, siendo su padre famoso por ser el autor de un libro de economía "Scope and Method of Political Economy". De joven, Keynes acudió a Eton, luego a Cambridge. Entre su círculo de amigos se encontraba el economista Alfred Marshall o la escritora Virginia Woolf. A Keynes le encantaba debatir, y era conocido por su combativa naturaleza a la hora de hablar de economía. Pero, por otro lado, hablaba con tranquilidad, coleccionaba arte, era un gran fan de Lord Byron y del ballet, de hecho se casó con una bailarina rusa en 1925.

Después de Keynes y su Teoría General, el pensamiento económico cambió para siempre de una forma revolucionaria que nadie pudo anticipar. No obstante, también hubo otros muchos economistas con un gran o incluso mayor impacto que Keynes, pero que no pudieron invertir satisfactoriamente como él lo hizo. Tal vez su éxito en los mercados financieros, venga de sus radicales y diferentes postulados, al igual que diferentes y radicales eran sus ideas económicas.