Tras analizar esta semana ING para la Cartera Value, he recordado una de las ideas erróneas más extendida por todos los foros financieros. Dicen y repiten hasta la saciedad que unos tipos de interés bajos impiden a los bancos realizar de forma adecuada su negocio de intermediación financiera, donde toman depósitos o financiación y conceden préstamos y créditos.

Esta tesis confunde el tipo de interés al que los bancos conceden préstamos a particulares con los tipos de interés de los mercados interbancario y de bonos, de tal forma que si los tipos de interés de estos mercados caen hasta casi 0, los bancos no pueden lograr un diferencial con respecto a la financiación que obtienen. Si los bonos del estado a 2 años ofrecen un tipo de interés nominal del 0,5%, entonces el margen máximo que el banco puede obtener son esos 0,5 puntos porcentuales, ya que no puede obtener financiación a tipos negativos de los clientes.

Sin embargo, si nosotros como particulares nos acercamos a la oficina bancaria, no nos van a prestar a esos tipos de interés. El mercado de crédito sigue funcionando sin muchos cambios, los bancos no prestan a tipos de casi cero, siempre buscan un diferencial con respecto a los depósitos que obtienen y teniendo en cuenta el riesgo de impago que perciben del prestatario.

En su momento mostré datos claros de que la banca española había mantenido su margen de intermediación o incluso lo había aumentado. ING no muestra una evolución diferente, a pesar de los mayores requisitos de capital exigidos para la actividad bancaria. Es decir, a pesar de que el apalancamiento del banco se ha reducido, el margen de intereses en términos absolutos ha seguido creciendo en la última década, caracterizada por bajada de tipos de interés con respecto a la época previa a 2008. Se puede ver bien a continuación:

¿Cuál es la parte en la que el banco ha sufrido? Al igual que muchos otros se ha encontrado mayor competencia en los servicios de pagos y relacionados con la irrupción de nuevas plataformas digitales, y por eso vemos los ingresos de comisiones de servicios caer hasta casi la mitad en el mismo periodo. Pero esa ya es otra historia.

Los tipos de interés bajos no han impedido que bancos como ING hayan mantenido sus ingresos por intermediación financiera, esto es un error ampliamente extendido que se repite en conferencias de directivos, foros y análisis de bancos.

Cuestión muy diferente es que haya una correlación entre las cotizaciones de los bancos y la evolución de los tipos de interés. Correlación no implica causalidad y hay que tener en cuenta que los tipos de interés pueden tener correlación con otros fenómenos que sí pueden ser relevantes para los bancos. Por ejemplo, cuando los tipos de interés suben es porque la economía está mejorando y es más fácil lograr ingresos (más volumen o mejores precios para el banco). Cuando los tipos de interés se desploman suele ser una época de turbulencias financieras, muy en relación con recesiones en las que los bancos tienen problemas de morosidad, apalancamiento y necesidades de capital. En principio tiene sentido la correlación, pero la causalidad no está bien establecida. Y es que si los tipos de interés son bajos pero no hay problemas de capital o morosidad, los bancos no van a tener problemas para hacer su negocio de intermediación.

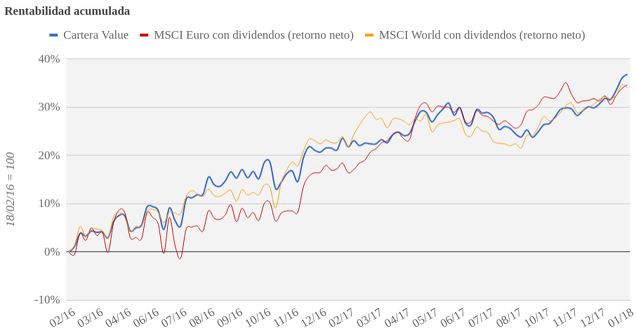

Cartera Value: Si está interesado en el análisis de compañías desde una perspectiva de largo plazo, no dude en visitar la página de información de la Cartera Value.

Contenidos relacionados:

Pues yo llevo oyendo lo contrario desde que bajaron los tipos, sobre todo cuando se pusieron en negativo. Lo importante es el margen, la pendiente de la curva, y hay que reconocer que no ha sido favorable a la banca en los ultimos 10 años.

Y hay una relación obvia entre el nivel la pendiente

En respuesta a Miguel Navascues

No me extraña que lo haya oído o leído, en su momento yo vi esa idea hasta en la sopa. Estuvo muy extendida, aunque se ha ido diluyendo a medida que los bancos presentaban resultados ligeramente positivos.

Desde luego que a los tipos de interés de los bonos soberanos actualmente, la banca no tiene incentivos para comprar bonos del estado de forma masiva. Por suerte para ellos, el mercado de crédito para particulares, pequeñas y medianas empresas sigue otorgándoles un buen margen de intermediación financiera.

Un saludo.

Hola enrique los datos son los datos y son incuestionables,pero la logica me hace pensar si recibo a 1 y doy a 2 la diferencia es 1,si recibo a 2 y doy a 4 la diferencia es 2 ,es asi ,aunque en ese momento haya mas inflación y la 2 no sea tan real

En respuesta a alberto devesa sobrino

La lógica parte de supuesto erróneo, y es considerar que el tipo al que presta la banca a empresas y particulares es el mismo que el de la curva de tipos o los bonos soberanos.

Pensemos en todos los créditos y préstamos que se conceden a medianas y pequeñas empresas, también a partirculares. Si yo voy a una oficina a pedir un préstamo para comprarme un coche, probablemente el tipo de interés no baje del 4,5% actualmente. Obviamente, para el banco soy más arriesgado que comprar bonos del estado. Lo importante es que el mercado de crédito fuera de los grandes mercados de renta fija no está en tipos 0, ni lo va a estar. Los puntos importantes son otros.

El tipo de interés de esos préstamos va muy marcado por la disposición de los bancos a ser más agresivos o captar más cuota de mercado, si la competencia se reduce, pues el diferencial subirá o se mantendrá en niveles altos, como está sucediendo.

Un saludo.

Enrique soy alumno tuyo,pero en eso no estoy de acuerdo

ING es un banco distinto por pionero: no cobrar comisiones y operar por Internet era la solución. Ya harán los cajeros de la competencia el trabajo que nosotros no queremos hacer (precisamente por no querer invertir en medios perifericos). Muchos bancos, especialmente el Banco Popular y Bankia con su Sistema 4B aceptaron con simpatía y no cobraban comisiones a los estimados clientes de ING. Pero claro, los tipos de interés empezaron a bajar y los bancos necesariamente para presentar una cuenta de resultados medianamente decente debían subir las comisiones así que ya no les parecía tan bien que a esos señores no se le cobrara la comisión sobre todo, porque la inversión en cajeros automáticos de una red tan extensa como la de cualquier banco español es muy cara.

No es cierto que el margen de intermediacion de la banca en España no se haya estrechado. A tipos cero, la mayoría de la inversión de la banca se referencia al euribor. El ejemplo que has puesto sobre tipos altos en nuevos prestamos personales tiene un menor grado en el activo del balance un banco: nuevos préstamos consumo (al 8%, como poco) que además han escaseado (recordemos cómo se han desapalancado las familias en estos ultimos años). Otra cosa es precisamente ING que se nutre precisamente de eso únicamente, porque qué comisiones de servicio va a cargar a sus clientes por tener que mandarlo a una gasolinera a sacar dinero o, hacer exactamente lo mismo que se pueda hacer en cualquier otro banco con su plataforma digital; es más, los bancos ya todos tienen un perfil digital por no decir que algunos ya se acomodan el apelativo de bancos digitales (BBVA). Menos oficinas, menos empleados.

Yo lanzaría esta pregunta, dado que la cuenta de resultados se engordará vía crecimiento de nuevos préstamos en los próximos años (los tipos subirán en breve):

¿Está preparada la gran banca tradicional que ya no lo es, para superar a ING en este negocio?

En respuesta a Antonio Valderrama Díaz

ING España puede que no se representativo del grupo en su conjunto.

Los datos dicen que el margen de intermediación no se ha estrechado, sino que se ha ampliado. De 2014 a 2015 el margen de intereses de la banca española en su conjunto aumentó un 11,1%, de 2015 a 2016, descendió un 0,3%. Lo anterior en términos absolutos, es decir, ingresos totales.

Si nos vamos al margen de intermediación (el diferencial), en 2007 estaba alrededor del 1,7%, este fue subiendo sobre todo a partir de 2008. A partir de 2010 superó claramente el 2%, coincidiendo con el inicio de la concentración bancaria, y desde entonces se ha mantenido alrededor del 2,1%- 2,2%. En 2014 fue del 2,19%, en 2015 el 2,22%, en 2016 el 2,16%. Estos porcentajes son obtenidos al dividir el margen de intereses entre el volumen total de activos medios del año. Fuente: Asociación Española de Banca.

El error consiste pensar en que la banca presta a los tipos de interés nominales que ofrece el mercado de bonos soberanos de muy grandes empresas. Con respecto a las hipotecas y el Euribor puedo aceptar parte de esta problemática a muy corto plazo, pero para el resto del mercado de crédito el factor decisivo es la competencia. Pensemos en todos los créditos y préstamos que se conceden a medianas y pequeñas empresas, también a partirculares. El tipo de interés de esos préstamos va muy marcado por la disposición de los bancos a ser más agresivos o captar más cuota de mercado, si la competencia se reduce, pues el diferencial subirá o se mantendrá en niveles altos, como está sucediendo. Cuestión totalmente diferente son los otros problemas que tiene la banca en otros segmentos, así como los requisitos de capital para realizar la actividad bancaria y que obligan a reducir el apalancamiento del banco.

Un saludo.

En respuesta a Enrique García Sáez

Corrección: mercado de bonos soberanos y de muy grandes empresas**

Digo yo desde la ingenuidad si los bancos obtienen esos beneficios de miles de millones, será por algo.

Demasiadas comisiones demasiados pagos por servicios que antes no eran retribuidos.

También los tipos de interés no influyen a la hora de pedir un préstamo que no sea hipotecario, porque te lo clavan entre el 6 y el 7% como mínimo otra prueba del manipulado que están los tipos de interés que entre bancos se presta a tasas negativas o próximas a 0 y al particular le clavan pero bien clavado .

Y una subida de tipos supone un aumento del diferencial para el personal y ya también para el hipotecario, así que Enrique tiene toda la razón del mundo.

Además dentro de poco los cajeros automáticos se convertirán en reliquias del pasado porque acabarán en desuso como si de cabinas telefónicas se tratara, por el tema de los pagos telemáticos con el movil o el uso de la tarjeta que también pasará a la historia y cada vez tiene menos utilidad eso de acudir al cajero automático para sacar dinero una antiguaya, como una olivetti.