El sector bancario español fue uno de los más golpeados por la crisis económica española que produjo cuantiosas pérdidas por impagos de empresas y particulares que deterioraron el balance de los bancos españoles. La convulsión ha provocado que muchas antiguas cajas hayan pasado a agruparse para crear nuevos bancos o simplemente hayan sido absorbidas por entidades más grandes. Por otro lado, la recuperación del sector a partir de 2012 ha dejado grandes rentabilidades en bolsa gracias al cambio de signo económico que ha cambiado las expectativas de los inversores sobre la banca española. En medio de todo este entorno, me ha llamado la atención un banco de reducido tamaño que lo está haciendo muy bien en cuanto a volumen de negocio se refiere, estoy hablando de Bankinter.

Mi tesis sobre Bankinter se puede resumir en varios puntos:

- 1. Goza de una estructura adecuada para crecer y mejorar en eficiencia frente al resto de bancos. Se trata de una infraestructura mucho más reducida sin exceso de oficinas que no necesita reestructuración como muchas otras entidades. De hecho, sigue abriendo nuevas sucursales paulatinamente. Otra entidad que en España tiene características como esta es ING, pero no es posible invertir en el negocio de ING en España exclusivamente.

- 2. Ha sido uno de los bancos que más rápido ha digerido los impagos y una de las entidades con la mora más baja. Esto le permite no tener que dedicar grandes recursos a provisionar o ampliar capital y acelerar su crecimiento en activos frente al resto de entidades.

- 3. Su exposición es exclusivamente a España, con el matiz de la nueva cartera de clientes que ha adquirido en Portugal; lo cual deja fuera el problema de Latinoamérica que lastra a algunas compañías españolas, entre ellas bancos. La situación macroeconómica española y del sector es adecuada para crecer en el negocio y es difícil que tras los episodios traumáticos de los últimos años se vuelvan a generar excesos y problemas financieros de tal magnitud.

Para contrastar estas hipótesis he realizado una pequeña recolección de datos que aportan algo de luz. Son datos pasados y presentes, por lo que siempre existe la posibilidad de que todo cambie en el futuro, sin embargo, los fenómenos que aquí se analizan son tendencias de medio plazo que duran años. Saber lo que sucede en el presente aumenta las probabilidades de acertar en el futuro próximo.

Una estructura adecuada

La idea de que la estructura del banco es más adecuada que la del resto de entidades surge de la observación de que Bankinter junto con algunos otros bancos como ING se han basado desde el principio en la banca online. Aunque están abriendo oficinas, el banco está completamente enfocado a la gestión digital por parte de los usuarios. El perfil de usuario de Bankinter también es diferente al del cliente tradicional que visita la oficina para todas las gestiones. El negocio tradicional es menos eficiente ya que requiere una mayor atención al cliente y se caracteriza por una menor automatización de las operaciones. Este negocio es el que los bancos tradicionales están intentando reestructurar ya sea cerrando oficinas (por exceso) o instando a los clientes a utilizar los nuevos mecanismos tecnológicos.

La cuestión es cómo comprobar esta historia. Mi aproximación ha sido relacionar los números de volumen de negocio de cada entidad con las cifras de su estructura empresarial. Entre estas últimas, el número de oficinas o de empleados me parecen datos suficientemente objetivos como para cuantificar la infraestructura física de un banco. Ahora solo falta poner en relación el volumen de negocio con la infraestructura y comparar las entidades. Un buen proxy como volumen de negocio sería el volumen de activos que maneja el banco en España o el número de clientes. A continuación la comparación con otras entidades que cotizan en bolsa:

Datos procedentes de la Asociación Española de Banca

Bankinter es el banco con mayor ratio Activos/Oficinas y el segundo por Activos/Empleados. Esto significa que gestiona un volumen mayor de negocio invirtiendo menos en oficinas y empleados, lo cual es bastante coherente con la hipótesis que habíamos realizado.

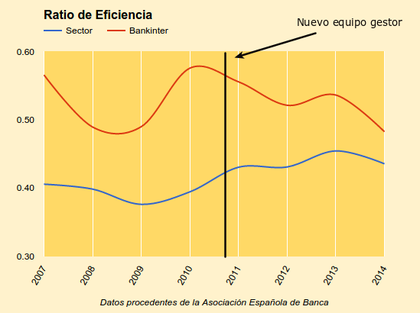

Existe también un ratio de eficiencia bancaria que muchos analistas utilizan como aproximación. A mí modo de ver este indicador en términos absolutos no dice demasiado, pero en términos de evolución del mismo indica si el banco está ganando en economías de escala o no. Desde 2010, el ratio de eficiencia de Bankinter ha venido mejorando constantemente cada informe sin que la estructura del banco haya cambiado mucho más allá de un crecimiento moderado de oficinas y empleados. Lo que sí que ha cambiado es la estrategia de comercialización, la cual es mucho más agresiva con el nuevo equipo gestor proviniente de la aseguradora Línea Directa que se hizo cargo de la dirección en 2010. Con la misma infraestructura se comercializan muchos más productos, y es el motivo principal por el que este ratio ha venido mejorando a un ritmo más rápido que el del sector y lo sigue haciendo en el último semestre:

El ratio de eficiencia se calcula dividiendo los gastos de administración (personal, oficinas) entre el margen bruto descontando las operaciones financieras, es decir, cuanto más bajo el ratio, más eficiente el banco. La evolución del ratio de eficiencia señala que los ingresos de Bankinter crecen más rápido que los gastos de administración, lo cual significa un aumento más que proporcional en los beneficios operativos. Desde 2010, Bankinter ha mejorado en este ratio mientras el resto del sector ha empeorado. Una muestra más de lo adecuada que es la posición de Bankinter en términos de tamaño y cualidades de su negocio.

Digestión de los excesos y pérdidas por deterioro de activos

La segunda hipótesis es si Bankinter es el banco que mejor ha digerido los impagos y los excesos ligados al sector promotor y a la concesión de hipotecas. Los datos son claros, Bankinter era la entidad con menos mora debido a su prudente estrategia hasta 2010 y eso le ha permitido acelerar su crecimiento y no tener que dedicar recursos a provisionar impagos:

Entorno macroeconómico y sectorial

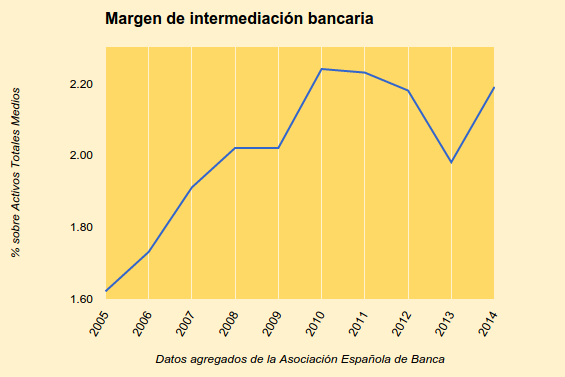

La tercera hipótesis es si el entorno macroeconómico español y del sector es favorable para el negocio. Mi intuición es que tras la reducción drástica de entidades de crédito en España, ya sea por fusión o por absorción, hay y habrá menos competencia que en el ciclo anterior. La forma en la que la banca española se ha saneado ha sido a través de su cuenta de resultados, todo ello fomentado por una política de concentración de entidades. Veamos algunos números sobre la evolución del margen de intereses del sector en su conjunto:

Los diferenciales de intereses han ido aumentando a medida que se iba reduciendo el número de entidades, con el claro objetivo de poder compensar numerosas pérdidas que afloraban tras el aumento de los impagos. No se puede concluir que el aumento del margen de intermediación bancaria sea un signo inequívoco de reducción de la competencia, ya que debido al aumento de los impagos no es extraño que los bancos exijan un diferencial mayor para hacer el mismo negocio. Pero también es cierto que el mayor aumento se produce en 2010 coincidiendo con la primera ronda de concentración de entidades. No es el único factor que afecta a la competencia en un sector, pero es desde luego importante. A continuación, un informe donde se detalla el proceso de concentración del sector bancario:

Análisis de la concentración y competencia en el sector bancario - Jaime Zurita, BBVA Research

Mis perspectivas para España son positivas tras la doble recesión sufrida en la zona Euro y el gran impacto que ha tenido en la economía española. A día de hoy, familias y empresas están muy concienciadas de la necesidad de mejorar su situación financiera y de no volver a cometer los excesos anteriores. Se sigue un proceso de desapalancamiento lento y doloroso al mismo tiempo que los datos económicos españoles son positivos. España es un mercado en el que esperar sorpresas positivas.

Por otro lado, es muy favorable es no estar expuesto a Latinoamérica como muchas compañías españolas, lo cual castiga al índice en el que cotiza y podría ser una divergencia. Este hecho añade al resto de puntos positivos que hemos señalado. En cuanto a la expansión internacional, Bankinter ha decidido poner un pie en Portugal con la compra de carteras de clientes en una reciente operación, señalando que existen planes de expansión fuera de España.

Hasta el momento, Bankinter ha crecido relativamente frente al sector según los datos de la Asociación de Banca Española. Una comparación más pertinente sería con respecto a la banca mediana, entidades de tamaño similar. Solo Banco Sabadell supera a Bankinter en crecimiento del margen bruto, sin embargo, Bankinter es la entidad que más ha crecido en margen de intereses desde 2011:

Como corolario de todo lo anterior, mi hipótesis es que Bankinter crezca en volumen de negocio e ingresos frente al sector gracias a las cualidades que hemos analizado, y que el sector crezca a tasas moderadas debido a la situación económica española y europea. No se trata de extrapolar las tasas de crecimiento anteriores, sino confirmar la ventaja relativa que ha tomado Bankinter. Todo indica que puede seguir teniendo éxito en los próximos años.

Cotización de Bankinter

¿Qué se descuenta en la cotización de Bankinter? Esta siempre es la pregunta más difícil e intentaremos dar algunas pistas. La compañía vale en bolsa 5735 millones tras el cierre del viernes 11/09/2015 y su beneficio del primer semestre de 2015 es de 197,29 millones. Extrapolando el crecimiento del primer semestre de 2015 para todo el año (que puede ser aún mayor) estimo que el beneficio anual actual es de 361,95 millones, lo que arroja un múltiplo sobre beneficios de 15,84. Partiendo de la base de que ese beneficio va a crecer por una mayor reducción de los impagos o deterioro de activos y un crecimiento moderado de los ingresos, me parece una buena idea de inversión. El múltiplo sobre fondos propios, muy utilizado en la valoración de bancos, es más alto que en el resto de valores. Pero teniendo en cuenta un fuerte ritmo de crecimiento no me parece problemático.

Tras lo expuesto en este artículo, existen grandes posibilidades de que Bankinter siga ganando cuota de mercado y al mismo tiempo siga mejorando sus márgenes, provocando significativos aumentos del beneficio neto. Cotizando a un múltiplo de 15,84 y creciendo al 7-10% en beneficios es una inversión muy atractiva, significa comprar una compañía con crecimiento moderado que da una rentabilidad actual del 6,3%. No hay que olvidar que en el negocio bancario los costes de cambio son altos, cuando un cliente elige una entidad para una variedad de servicios, el inconveniente de trasladar su hipoteca, su nómina y sus tarjetas de crédito a otro banco no es pequeño. En otras palabras, lograr mayor cuota de clientes no es una cuestión coyuntural, sino que puede dejar para la entidad importantes ingresos recurrentes en el futuro.

Contenidos relacionados:

Bankinter compra el negocio minorista de Barclays en Portugal por 100 millones de euros

Anuario Estadístico 2014 - Asociación Española de Banca