La crisis que estamos viviendo desde marzo es algo histórico. Y es fácil dejarse llevar por la sensación de “todo es diferente esta vez”, porque además del Covid estamos viviendo fenómenos de “disrupción” que están poniendo patas arriba la economía tradicional… o al menos eso dicen.

Sin duda hay algo de verdad en todo esto. Pero me chirría todo este mundanal ruido. Eso de “esta vez es diferente” ya lo he oído otras veces… y lo he leído (referido a tiempos más antiguos) de gente que admiro y respeto mucho. Tanto a nivel empírico como a nivel filosófico, no me cuadra. A nivel empírico, todo el s.XX está plagado de situaciones nuevas y revolucionarias. Pero cuando uno mira un gráfico de la bolsa a largo plazo, ve que “a pesar de todo”, la bolsa siempre encuentra el camino de subir: el gráfico no refleja un camino lleno de imprevistos y de "esta vez es diferente", sino todo lo contrario. Refleja una sorprendente constancia en la dirección y el ritmo de variación. El problema es que siempre queremos ver claro el camino antes de subirnos al tren…y cuando lo vemos, normalmente está detrás nuestra y es demasiado tarde. A nivel filosófico, el problema principal es nuestro ego. El mismo ego que nos hace pensar que hemos nacido en el s.XX justo en el punto de inflexión hacia un mundo mejor, en medio de la era de la democracia y la libertad, y “justo” nos ha tocado también el cambio climático del que somos responsables… y por tanto tenemos la solución. Todo EGO que nos hace sentirnos importantes y especiales.

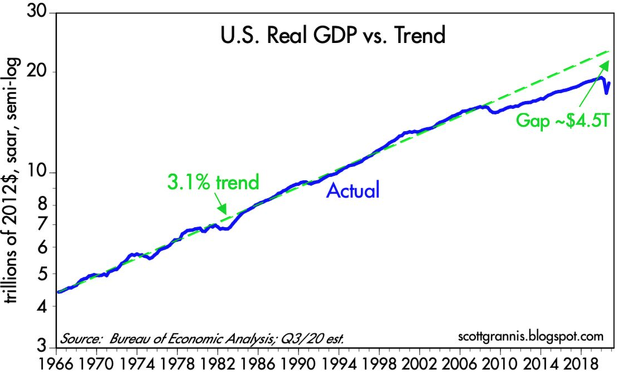

En realidad somos muy poquita cosa. Tanto a nivel de la humanidad, como a nivel individual. Lo racional es reconocer día tras día que “no sabemos nada”, y la vida nos supera. Pero, al menos durante los últimos dos siglos, sin saber muy bien cómo, el desarrollo y la innovación han sido imparables. ¿Podría detenerse esto bruscamente? Podría ser… y siempre podemos encontrar gráficos e indicadores que nos asusten. Por ejemplo, parece que la productividad, después de todo un siglo de crecimiento impactantemente sostenido y regular, ha echado el freno. Y parece que el crecimiento económico mundial también ha echado el freno. No ha dejado de crecer, pero parece que lo hace a un ritmo menor (ver siguiente gráfico). Todo esto es apasionante, pero sería un grave error en mi opinión anteponer nuestro análisis o reflexión personal sobre este mundo de infinita complejidad, a la sencillez de observar la evolución de los últimos 200 años y asumir que es razonable esperar que la tendencia, "mal que bien", continuará.

Fuente.

Seamos cautos y humildes. ¿Podemos entender todas las fuerzas que están detrás de todo esto? Personalmente no lo creo. Me parece más razonable suponer que, de una forma u otra, esto seguirá para arriba. El único problema no es nada nuevo: hay fases -años e incluso décadas- de crisis, ralentización y retrocesos de la bolsa, que en última instancia son solo VOLATILIDAD, pero duelen. Y mucho.

Así que cabe esperar lo mejor -a largo plazo- pero debemos prepararnos para lo peor. Esa es la paradoja del inversor.

¿Está ocurriendo algo nuevo y diferente? Sí y no. Sí, en la medida en que internet (y todo lo asociado) es una revolución. La electrificación de los coches también. Y una multitud de innovaciones que están en desarrollo… y las que quedan por venir, van a cambiar el mundo… igual que las anteriores lo cambiaron en los años 60, 70, 80, 90… ¡El cambio es lo normal! Por eso en realidad NO está ocurriendo nada nuevo y diferente: este es la forma caótica de progresar y evolucionar del ser humano. Prueba y error, incluso por parte de los mayores expertos y científicos, que aunque parezca lo contrario, no saben mejor que nosotros hacia dónde iremos y cómo lo haremos. Porque en realidad, no existe ningún "experto sobre el futuro".

La pandemia y la crisis.

Sin duda el Covid ha marcado la bolsa y la economía y lo seguirá haciendo. Pero las tendencias no se desarrollan por hechos puntuales sino por realidades sostenidas. La crisis de 2008-09 vino provocada por una burbuja inmobiliaria previa, y cuando se desmoronó se puso en marcha un efecto bola de nieve y contagio entre todos los sectores de la economía, partiendo del financiero-bancario, que es la savia de la economía real. Sin liquidez, no hay intercambios y la economía se bloquea. Eso es al menos un buen aprendizaje de los bancos centrales, tanto por la crisis de 1929 y década posterior como por la crisis subprime de 2008. Aún así, cuando el sistema financiero se colapsa, la economía real no puede funcionar, y eso es lo que paralizó la bolsa en 2008-09.

¿Estamos en una crisis económica y financiera que paraliza EL CONJUNTO de la economía? Recordemos que la bolsa es un conjunto, y para que baje todo en bloque, tiene que haber un bloqueo o contagio a nivel global en toda la economía (y por eso las crisis financieras han sido el origen de las mayores crisis económicas… y no al revés). Actualmente no parece que el sector financiero ni monetario sea un problema, al menos por el lado de la liquidez.

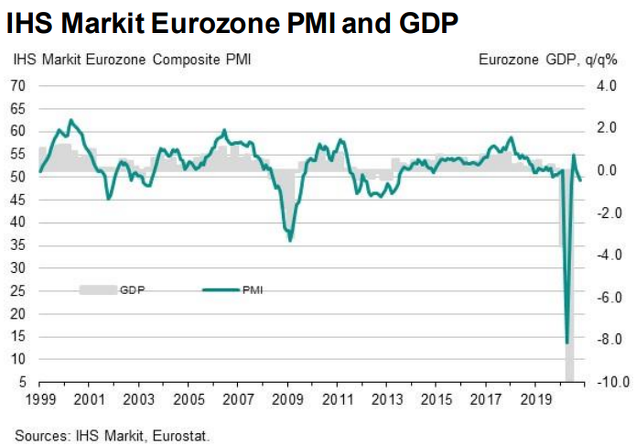

El siguiente gráfico nos muestra la realidad actual: VIOLENTA VOLATILIDAD.

Caída histórica de la actividad económica… y recuperación igual de violenta. ¿Hacia dónde vamos? No lo sé. Desde luego no parece que “todo vaya sobre ruedas”, pero tampoco me atrevería a concluir que vamos al colapso. Lo que éste gráfico me evoca con más claridad es VOLATILIDAD.

Y si extrapolamos esto a la bolsa, las consecuencias pueden ser importantes. El VIX, VSTOXX (volatilidad implícita de las opciones sobre Euro Stoxx), el VXN (sobre Nasdaq) o el RVX (sobre Russell 2000 de EEUU) llevan meses fluctuando en un “rango superior”. Es decir, no han vuelto a mínimos pre-pandemia, lo cual es perfectamente comprensible en realidad.

Lo que estos índices de volatilidad implícita (o “precio” de las opciones) nos dicen es que hay desconfianza respecto a la volatilidad del mercado a corto plazo (meses). Lo cual es de nuevo perfectamente normal. Después de 10 años de ciclo expansivo en EEUU, llega una pandemia que genera mucha incertidumbre porque además se produce en lo que parecía una fase final de ciclo. Pero no olvidemos que la vida, y los mercados financieros, son incertidumbre por definición. Tampoco aquí hay nada nuevo: el que no invierta porque ve mucha incertidumbre, entonces nunca lo hará. Y sobre todo no lo hará cuando más interesante será, es decir, después de grandes crisis, y no antes. ¿Y si esta anticipada fase final de ciclo resulta que recibe una extensión precisamente por culpa de la pandemia o más precisamente por culpa del aumento salvaje de la masa monetaria que han propiciado los gobiernos y bancos centrales como respuesta a la pandemia?

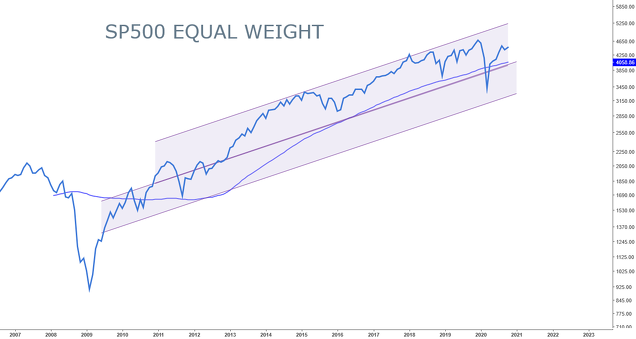

Por ahora las bolsas americanas no están anticipando una gran recesión. De hecho, el rebote ha superado máximos en buen número de valores, empezando por los grandes… pero ni mucho menos exclusivamente. El siguiente gráfico es del SP500 Equal Weight (donde todos los valores ponderan lo mismo). No ha superado máximos pre-pandemia pero de ninguna manera podemos hablar de tendencia bajista clara y evidente en desarrollo. Como mucho, gran movimiento lateral de largo plazo. Dentro de una tendencia alcista de fondo -largo plazo-.

Eso no significa que no volvamos a mínimos, o a la base del canal de fondo. Las variantes son infinitas.

Pero la realidad es que, siendo objetivos, no estamos en tendencia bajista en la bolsa más importante del mundo. ¿Lo estamos en Europa? Tampoco lo parece, de forma general. Otra cosa es sectorialmente. Pero el índice Stoxx 50 CON DIVIDENDOS, que muestro en el siguiente gráfico (porque en Europa los dividendos tienen más impacto que en EEUU), tampoco está en tendencia bajista, aunque aquí sí tendríamos ya claramente dos máximos locales decrecientes que podrían ser el principio de una corrección bajista mayor (dentro de un canal -en fondo rojo- que ya tendría dos apoyos en mínimos).

De nuevo, las variantes son múltiples. Por ejemplo, un gran HCH de largo plazo donde estaríamos formando el hombro derecho:

En este caso, quedarían años complicados por delante. Aunque el HCH podría ser en realidad un largo y tedioso proceso lateral de largo plazo, salpicado de sustos y amagos alcistas, incluyendo sustos grandes que rompan eventualmente el soporte (línea verde) para no ir a ninguna parte.

Pero de nuevo, en cualquier caso, una tendencia bajista es ahora mismo más una imaginación de nuestra cabeza que una realidad. La única realidad clara y objetiva es que hay volatilidad, y desconfianza. No solo por los índices de volatilidad (implícita) o por la forma violenta de moverse de los mercados. También se aprecia esa desconfianza en el ambiente socio-político, y en el ánimo de los inversores. Incluso de cara a EEUU, el ánimo inversor es de prudencia.

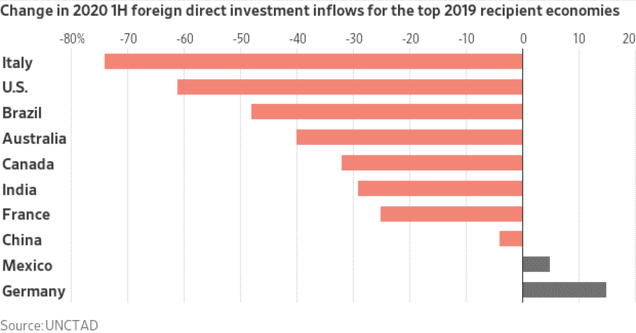

Vean la siguiente tabla que nos muestra la variación en los flujos de inversores extranjeros:

Como dice Marc Garrigasait, cuando se publiquen los datos de inversores extranjeros en España, veremos también salidas masivas aceleradas después de la presentación de los presupuestos 2021.

Y digo yo, si los inversores extranjeros salen masivamente de Italia, EEUU, Brasil, Australia, Canadá… ¿dónde van? ¿Qué hacen con ese dinero? Seguramente lo repatrian… y eventualmente lo invierten en su país. Por lo tanto, todo depende de si los inversores americanos traen más dinero de vuelta a su país del que los extranjeros retiran, y así se puede razonar para cada país. Así que todo dependerá del nuevo equilibrio en este nuevo mundo de “desglobalización” donde incluso los inversores aplican un proteccionismo o nacionalismo a sus inversiones. Ante la duda y el miedo, vuelta a casa.

Todo esto genera más volatilidad, que no es más que el reflejo de cambios de equilibrio que pueden afectar especialmente a determinados países, sectores y empresas, pero que globalmente se pueden compensar unos y otros, al menos parcialmente. De ahí que por ahora, no se observe una tendencia bajista.

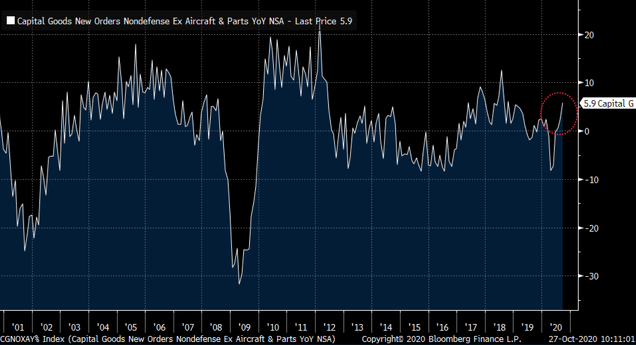

A nivel macro ocurre algo parecido. Sí, claro que hay elementos que indican desaceleraciones locales y puntuales, pero también hay otros -y no pocos- sorprendentes, como el de los nuevos pedidos de bienes de capital en EEUU que muestro en el siguiente gráfico:

Fuente.

No sólo han recuperado el nivel pre-pandemia, sino que han ido más allá…

CONCLUSIÓN: RUIDO POR DOQUIER

Todo esto en realidad no es más que RUIDO. En este entorno, lo único claro es que el RUIDO MEDIÁTICO, y la volatilidad, están por las nubes. Ahora más que nunca, es fundamental aislarse y centrarse en datos, no en interpretaciones de esos datos. ¿No sabes cómo hacerlo? Pues empieza por dejar de escuchar noticias, y elige un grupo de analistas que serán los que te mantengan informado de lo importante. Puedes seguirlos en twitter o en sus blogs. Y después (ó antes), puedes también centrarte en indicadores claros y objetivos, que no requieren intervención humana (ni análisis subjetivo), donde las emociones actúan como potente factor de distorsión. Uno de los indicadores más simples y poderosos es el MOMENTUM. No hay nada que interpretar, simplemente debes ver al final de cada mes, dónde estamos. Y obtendrás una lectura clara: alcista o bajista. Desde luego, soy de los que piensan que la inversión en bolsa es un arte (sea cual sea tu enfoque o método de análisis, Técnico o Fundamental), lo cual significa que todo depende del artista. Pero si desconfías de tu arte, puedes acudir a indicadores claros y objetivos, buscando simplificar al máximo, y en eso el Momentum es el rey. Te marca de una forma clara y sencilla en qué momento es probable que la tendencia se haya interrumpido, y entramos en “fase de problemas gordos potenciales”. Es una buena forma de filtrar todo el ruido y la volatilidad del mercado. (Consulta el listado de Posts que he publicado hasta ahora sobre Momentum).

A nivel estratégico, y volviendo ya a la parte “artística” de la inversión, este escenario que describo significa para mí que las situaciones de sobreventa de corto plazo son oportunidades para buscar exposición alcista. Si asumimos el escenario lateral, entonces habrá que reducir esa exposición en fases de rebote y sobrecompra, en lugar de mantener posiciones buscando una tendencia mayor. Aunque aquí, como siempre, todo depende de tu horizonte temporal. En caso de duda, la gestión táctica me parece una buena solución: en lugar de pensar en binario (blanco o negro, todo o nada), hacerlo con matices. En sobreventas fuertes, aumentar exposición, y en sobrecompras fuertes, reducirla (pero manteniendo siempre una exposición de fondo, a favor de la tendencia de largo plazo). Es decir, actuar con prudencia, desconfianza y suavidad, realizando compras y ventas progresivas, añadiendo posiciones muy poco a poco a medida que el mercado nos va dando la razón, y reduciéndolas también poco a poco si vemos que el escenario no resulta correcto. Actuar de forma lenta y progresiva (tanto para entrar o aumentar posiciones como para salir o reducir posiciones) nos ayudará a limitar el impacto de errores en medio de mercados muy volátiles como los actuales.

Nota: ya tenemos fechas para una nueva convocatoria de mis Cursos de Opciones (noviembre) y Análisis Técnico (diciembre). Está abierta la matrícula para ambos cursos.

- Si te interesan las Opciones, consulta los detalles e inscripción a mi Curso de Opciones.

- Si te interesa el Análisis Técnico, consulta aquí los detalles e inscripción a mi Curso de Análisis Técnico.