Nos encontramos inmersos en un proceso inflacionario. Este puede tener su origen en un shock de demanda positivo, o un shock de oferta negativo. Ahora parece que nos encontramos en mayor medida en el segundo supuesto. Dado que la oferta de determinados inputs básicos se ha reducido al no haberse encontrado alternativas de proveedores o sustitutos a dichos inputs.

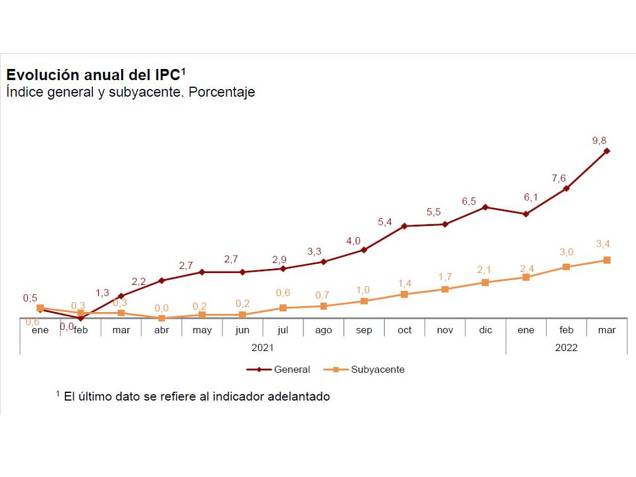

En el caso concreto de España, la inflación se ha disparado hasta el 9,8%, por encima de la media europea, siguiendo su estela la inflación subyacente, la que se suele seguir bajo la excusa de que elimina la volatilidad inherente de los precios de la energía y alimentos no elaborados.

Y ello pese a que los precios de la energía condicionan efectos de segunda ronda que se transmiten a la inflación subyacente, como de hecho parece que ya sucede al ver la tendencia en el tiempo de esta última (figura siguiente).

Figura.- Nota de prensa INE (30/marzo/2022)

El control de la inflación es importante porque el incremento de precios empobrece, reduce la capacidad de compra, el consumo y el PIB. Aunque también hay que reconocer que existen ganadores, que son aquellos que ven reducir el valor real de sus deudas, y que como contraparte se encuentran sus acreedores, que ven reducir el valor de sus activos crediticios.

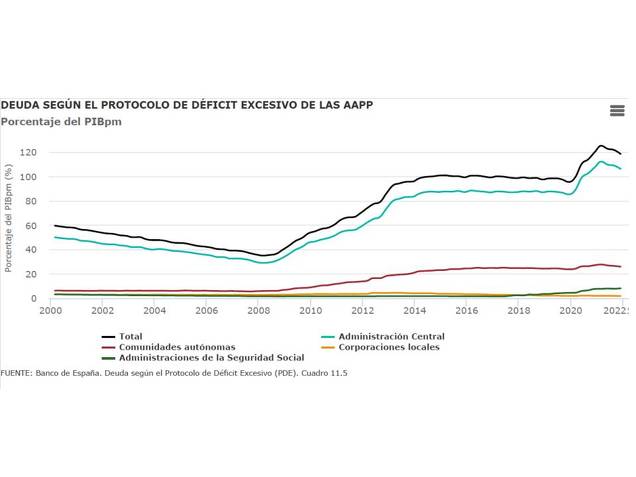

Y esta situación se transmite a la deuda pública. La deuda pública se mide como porcentaje de PIB nominal, motivo por el que se puede reducir tanto minorando el numerador como incrementando el denominador, ya sea esto último a través de inflación o de crecimiento económico.

Parte de la solución de la deuda se espera que provenga del crecimiento. Apuntalado por el ahorro acumulado durante la pandemia y los fondos NGEU. Pero la inflación contribuye a reducir la capacidad de estos dos elementos en incrementar el crecimiento, lo que puede contribuir a retrasar la recuperación.

Sin embargo, el crecimiento económico no es la única forma de reducir la deuda. Si los tipos de interés son inferiores a la tasa de crecimiento de la economía se reduce la deuda siempre y cuando se mantenga un presupuesto público equilibrado (no exista déficit primario, que es aquel que excluye del presupuesto los gastos financieros), ya que el efecto de mantener déficits presupuestarios puede neutralizar el efecto beneficioso del diferencial entre tipos y crecimiento.

La cuestión radica en que los tipos de interés se mantienen artificialmente bajos a través de la represión financiera, llegando incluso a dar lugar a tipos reales negativos (tipos de interés nominales inferiores a la inflación), lo que en realidad equivale a un impuesto, algo que no es nuevo a través de la historia y contribuye a evitar procesos de consolidación presupuestaria.

En cierto modo, en dicho supuesto, la deuda se paga sola, aunque el tiempo necesario para ello puede ser largo y es función de la diferencia entre crecimiento económico y tipos de interés.

Sin embargo, en la situación actual existen distintos factores que pueden influir sobre la evolución del volumen de deuda y tipos de interés. Es poco probable que en el corto plazo se lleve a cabo un proceso de consolidación presupuestaria, dado que la guerra de Ucrania ha comprometido a los países con mayor gasto en defensa, y la crisis energética, derivada parcialmente de esta, promoverá la concesión de ayudas a ciertos sectores económicos y familias incrementando el gasto público.

Sin embargo, aun considerando estas ayudas necesarias, el Banco de España (BdE), ya ha advertido que estas ayudas deben ser temporales, granulares y focalizadas sobre los hogares y empresas más vulnerables; con el objeto tratar de minimizar el efecto de la crisis sobre el presupuesto y deuda públicos.

Es decir, las familias de menores recursos y los sectores empresariales más castigados por la crisis, como los sectores primario, del transporte, y metalúrgico. En estos, ya sea por su dependencia de la energía en su proceso productivo, es decir, de su intensidad energética; o su dependencia de las cadenas de valor globales; o por su dependencia comercial del precio de determinados bienes derivado de una reducción de oferta.

Entre las medidas que el gobierno ha tomado, y que presumiblemente incrementan el déficit público (ya que unas lo hacen y otras no), se encontraría el gasto derivado de las ayudas sociales en forma de reducción de impuestos o precios de la electricidad y el recorte del precio de los combustibles, así como de incrementos de gasto estructural como la revalorización de las pensiones.

Y con respecto a estas últimas, se ha indicado que el compromiso del ejecutivo de revalorizar las pensiones de acuerdo con la inflación media implica que un punto de inflación supone un incremento de gasto por este concepto de 1.500 mill de euros .

Sin embargo, la evaluación de estas medidas es algo más complejo de lo que parece a simple vista, ya que al reducir el impacto de la inflación sobre la población, al mismo tiempo afecta al consumo y reduce la contracción del PIB, y simultáneamente contrae el gasto público indexado reduciendo los desequilibrios presupuestarios. Por tanto, además del aspecto cualitativo, también hay que valorar el cuantitativo.

En cualquier caso, no se puede excluir que el gasto público puede incrementarse significativamente y con él la deuda pública, una deuda ya abultada como resultado de la pandemia.

Y en este sentido, los bancos centrales, aunque tienen en su cometido el control de la inflación, son conscientes del volumen de deuda pública acumulado por muchos países y la implicación para las cuentas públicas de un incremento de los tipos de interés.

Ello no quiere decir que no se incrementen los tipos de interés, pero dado el diferencial entre inflación y tipos, podremos ver durante mucho tiempo tipos de interés reales negativos, incluso si como se prevé, la inflación comienza a ceder.

En cualquier caso, la situación no excluye que el BCE se enfrente a cierta disyuntiva entre la contención de la inflación y la protección de las cuentas públicas. Es decir, que al menos en el corto plazo, se dé cierta “dominancia fiscal”al establecer tipos de interés inferiores a lo que serían necesarios para controlar la inflación con objeto de contener el déficit público.

Y aunque los bancos centrales podrían subir los tipos de interés es harto improbable que los tipos reales lleguen a ser positivos, lo que favorece la reducción de la deuda, siempre y cuando el gasto público no se desboque. El problema es que esta situación puede no ser eterna.

Por tanto, la previsible evolución del gasto, y las expectativas de subidas de tipos de interés a futuro, y el hecho de que el BCE deje de comprar deuda soberana, pueden hacer aconsejable diseñar una estrategia de consolidación fiscal que incremente la confianza de los mercados en la deuda pública, dado que esta ha llegado a situarse en diciembre de 2021 ya en el 118,4% del PIB (figura siguiente).

Pero, como he indicado anteriormente, la inflación puede contribuir a reducir el nivel de deuda, Y también, al menos en el corto plazo, a incrementar los ingresos tributarios y a reducir el desequilibrio presupuestario. De hecho, en el corto plazo, los ingresos fiscales se incrementan, estimándose que entre IVA e IRPF en el año 2022 se podrían incrementar en unos 9.500 mill.

El problema es que esta situación es efímera, y en el largo plazo se produce una contracción de la economía que los reduce, a lo que habría que sumar el incremento del gasto público indexado, contribuyendo ambos factores al incremento del déficit público.

Por tanto, si no se controla la inflación, la evolución de los ingresos fiscales en el corto plazo solo reflejan un espejismo, ya que el incremento de precios se trasladará al gasto público en el ejercicio siguiente. Siendo esto más grave en cuanto que el FMI ha estimado que España posee un déficit estructural equivalente al 4% del PIB, lo que supone 50.000 mill de euros anuales. .

Indudablemente esto es insostenible y hace prever la necesidad de una consolidación fiscal que implicará mayores impuestos y/o menor gasto público. Y teniendo en cuanta el gobierno actual, parece que el ajuste se producirá preferentemente a través de impuestos, lo que también quizá contraiga la inversión, el empleo y el crecimiento.

En cualquier caso, el control de la inflación es un elemento esencial de nuestra economía, tanto desde el punto de vista del poder adquisitivo como del saneamiento de las finanzas públicas. Y las herramientas para su control son fundamentalmente dos: la política monetaria y los pactos de rentas.

Y en lo que se refiere a la política monetaria, parece bastante evidente que, ante la crisis actual y ante un shock de oferta negativo, las políticas de estímulo, monetarias y/o fiscales no parecen adecuadas, ya que contribuirían a una mayor inflación. Pero también se ha indicado que tampoco sería apropiado un endurecimiento de la política monetaria, ya que esta no podría incrementar la oferta ante un shock negativo, lo que es cierto. Sin embargo si puede contribuir a reducir los efectos de segunda ronda sobre el resto de la economía.

En cualquier caso, hay que recordar que no tenernos soberanía monetaria, que se ha cedido la BCE, y su política monetaria estará condicionada por la inflación del conjunto de la UE, de tal forma que, al ser la inflación media de la UE inferior a la española, y de persistir esta situación, los tipos de interés se elevarán probablemente menos de lo que necesita la economía española.

Otra cuestión es cuando se materialice ese incremento de tipos, ya que puede retrasarse hasta que comience a producirse el desanclaje de las expectativas de inflación. Una consecuencia derivada de la elevada deuda de los países y resultado de los efectos de la pandemia, que ahora pueden verse incrementados por los efectos de la guerra de Ucrania.

Es decir, el BCE podría estar dando margen a los gobiernos para tomar medidas para enfrentarse a la inflación además de plantear estrategias de consolidación fiscal.

Y entre las medidas a adoptar, destaca perseguir un pacto de rentas, ya sea explícito o implícito. Indudablemente esta estrategia implica pérdida de poder adquisitivo, que debe ser equitativo y evitar, en la medida de lo posible, que el incremento de precios derivados de productos energéticos se traslade al resto de la economía. Pero esto será tema de otra entrada.