He elegido el nombre de Midas para titular esta entrevista que le he realizado a Manuel Fajardo durante estos días de vacaciones en España, pero el título más correcto sería el de "Entrevista a Manuel Fajardo ¿el próximo Jim Simons español?" en referencia a un verdadero rey Midas de nuestro tiempo como es el matemático Simons, uno de los más exitosos gestores de todos los tiempos (ya retirado).

Manuel practica un estilo de especulación completamente alternativo a todo lo que se hace en España y en buena parte del mundo. Ni es analista técnico, ni fundamental, ni macro. Él es quant o un operador que utiliza las matemáticas puras y duras para especular en los mercados financieros, en concreto en el mercado planetario más grande de todos: el de divisas o forex.

Manuel, 26 años y nacido en Lanzarote como yo, fue trader en una entidad española, actualmente solo operar para sí mismo (es profesional en el sentido de qué vive al 100% de su trabajo) y ahora está en el proceso de crear su propio hedge fund o fondo de inversión libre en Luxemburgo. La entrevista (aviso es larga) se divide en cuatro partes. En la primera sección hablamos del proceso de creación del hedge fund, luego hablamos de su operativa para pasar a hablar de los riesgos y la gestión del riesgo y, finalmente, terminamos hablando un poco de él mismo.

La máxima dificultad de la entrevista radica en que se la he hecho yo, un completo ignorante en finanzas cuantitativas y del mundo de los quants; pero creo que para muchos lectores mi propia ignorancia será de interés ya que le he realizado a Manuel preguntas básicas que la mayoría de personas ajenas a este mundo realizarían. Espero que la disfruten y no duden en realizar preguntas en los comentarios ya que estoy seguro que Manuel las respondería cuando tuviera tiempo.

La creación del hedge fund en Luxemburgo

Hugo Ferrer - Manuel, estos días estás inmerso en una tarea casi hercúlea como es la creación de un hedge fund. Además el hedge fund (fondo de inversión libre) estará basado en estrategias cuantitativas. Vamos a hablar un poco sobre ello. ¿Dónde estás creando el hedge fund?

Manuel Fajardo - Mi idea es crear el Hedge Fund en Luxemburgo. Existen ciertas estructuras a través de las cuales se puede invertir capital de terceros siguiendo la regulación del Gran Ducado y la CSSF. En este caso la estructura que quiero seguir es la SIF (Special Investment Fund) que es una modalidad con riesgo más laxo que las UCITS.

HF - Si no me equivoco un SIF está dirigido exclusivamente a inversores cualificados ¿verdad?

MF - Sí, eso es. Los fondos de inversión tienen el requisito de estar compuestos por capital de inversores cualificados. Estos son simplemente inversores que cumplen con una serie de requisitos impuestos por la legislación vigente en Luxemburgo y que pretende además de otras cosas corroborar la buena fe y conocimiento del vehículo de inversión que en este caso el inversor está eligiendo para invertir sus fondos.

HF - ¿Cómo define Luxemburgo qué es un inversor cualificado? ¿Cuáles son los criterios?

MF - Básicamente son inversores que tienen el conocimiento suficiente como para poder invertir en este tipo de fondos. Normalmente lo que se requiere es cumplimentar un formulario (como los famosos que hay en España) para que el inversor haga entender que esta informado de los riesgos que asume al invertir en este tipo de vehículos de inversión.

HF - Es decir, que la clave es acreditar personalmente que se está informado y se entiende el producto siendo independiente el patrimonio del que disponga el posible inversor ¿es así?

MF - No, el patrimonio mínimo lo dicta la entidad o el gestor que tenga el fondo. El caso es que existen dos tipos de inversores. Digamos que todos están cualificados para invertir pero uno tiene que cumplimentar el formulario y otro no. El que tiene que cumplimentar el formulario es aquel que no es un inversor institucional y que por tanto debe presentar un escrito en el cual se muestre consciente de los riesgos que asume. El verdadero inversor cualificado es aquel que no necesita cumplimentar este formulario para invertir. De todas formas en los fondos de inversión libre todas las personas con un capital mínimo que reúnan las condiciones suficientes pueden invertir sin ningún problema.

HF - En tu futuro hedge fund SIF ¿establecerás un patrimonio mínimo a demostrar por parte de tus inversores particulares? Y ¿cuál será el mínimo de inversión en el vehículo?

MF - El capital mínimo para poder participar en el fondo será de 1.000 euros. He tenido muy buenos tutores, gestores de fondos y hedge funds en el pasado y uno de los problemas que se presentan normalmente cuando viene una época de crisis o pánico es la salida de capital y por tanto la pérdida de liquidez forzando en muchas ocasiones al cierre prematuro de posiciones o aceptando pérdidas que de otro modo podrían haber sido recuperadas. Para solucionar esto en vez de poner un mínimo de 100.000 o 1.000.000 de euros como suelen hacer muchos, creo sinceramente que establecer pequeñas aportaciones y abrir el fondo al público es una solución elegante porque siempre tendrás una probabilidad mayor de no quedarte sin liquidez de forma apresurada o incluso dinamitar el margen necesario para mantener el fondo. Es una cuestión con un fin meramente paliativo.

HF - ¿Hay un periodo de bloqueo del capital de los inversores o estos puedes obtener un reembolso más o menos inmediato?

MF - Normalmente los hedge funds, al aplicar técnicas no convencionales e intentar buscar retornos mayores de aquellos que ofrecen los fondos normales pueden llegar a presentar en ocasiones una mayor volatilidad en sus resultados. Con anterioridad en la entrevista estuvimos hablando de lo que era un inversor cualificado o informado. En el caso de los inversores institucionales, en estos periodos no vas a tener problemas porque saben cual es la situación y saben que lo propicio es mantener el capital. El problema viene con los inversores informados que, muchas veces, complican la gestión al no estar acostumbrados a la presión (en el caso de ambientes de volatilidad) o a las bonanzas de la gestión y retiran su capital antes de alcanzar los objetivos estimados. Por ello, normalmente los fondos de cobertura establecen un periodo “lock-in” en el cual el inversor no puede retirar el capital aportado. Este periodo “lock-in” se establece para que la estrategia de un resultado y el inversor llegue a apreciar la gestión a la vez que limita la el riesgo de extracción antes de tiempo. Así el inversor que no es institucional está educándose y a la vez dejando que la gestión de su capital siga el curso normal previsto por el gestor. En mi caso, las estrategias que aplico son estrictamente cuantitativas por lo que los cash-flows futuros son prácticamente predecibles. El periodo lock-in del fondo que pretendo montar será de un año que es el periodo de inversión en el cual estimo que la rentabilidad calculada sea significativa y apreciada por el inversor informado.

HF - Antes de pasar a hablar de la estrategia, me gustaría preguntarte por qué Luxemburgo y no España en donde también se pueden constituir “fondos libres”. ¿Por que Luxemburgo?

MF - Por la tributación. Luxemburgo es el paraíso de los fondos de cobertura en europa. Todos los fondos tributan a un 0,01% excepto los fondos de divisa que tributan a casi un 0%. En mi caso el fondo solo va a negociar con divisas y quizás en un futuro con materias primas, pero por ahora con divisas, por eso me interesa Luxemburgo.

HF - Si lo crearas en España ¿cuál sería la tributación de un fondo libre?

MF - La tributación en España es del 1%. Lo más interesante de Luxemburgo es, aparte del régimen fiscal, la increíble situación de seguridad que tienen. Es remarcable que, al menos cuando hice el proyecto para CUNEF Emprende hace dos años, uno de los requisitos fundamentales y que más me chocó fue que para montar una estructura societaria en Luxemburgo debías contratar a gente de Luxemburgo para realizarla. Por aquel entonces quería montar una S.a.R.L para gestionar el fondo aunque finalmente nos decidimos a hacerlo a través de una sociedad de valores para estar regulados por la CNMV (aparte de para minimizar costes). También es un país que cuida a sus ciudadanos con esmero y que tiene un riesgo político y financiero muy escaso por no decir nulo y eso atrae fortunas y especializa a los trabajadores del ámbito financiero pudiendo así ofrecer condiciones mejores que otros países considerados como “buenos” a la hora de montar un hedge fund, como puede ser el caso de Malta.

HF - Supongo que como español en buena medida también te interesa vender tu operativa en España. Una vez creado el SIF en Luxemburgo ¿puedes comercializarlo en España? Si es sí ¿cómo lo harás y qué límites existen?

MF - Bueno, en materia de comercialización de fondos he de decir que la cosa es muy muy compleja. Primero, depende del tipo de fondo. En mi caso como existirá periodo lock-in se ha de cumplimentar ciertos documentos antes de poder ser comercializado en España. Como el fondo no es español la CNMV deberá constatar que se adecua a la regulación existente en España sobre fondos. Siendo así miran luego los acuerdos fiscales que existen con el país en el cual se encuentra el fondo. En última instancia es decisión de la CNMV si el fondo está capacitado para ser comercializado o no y si este puede ser objeto de comercialización pública o privada. En todo caso no solo debe estar regulado para la comercialización el fondo, sino también la sociedad gestora.

La verdad es que este tema es algo muy delicado y de lo que poca gente habla. Normalmente la sociedad gestora no comercializa, es el gestor o su equipo el que hace todo el trabajo de marketing y termina resultando extenuante.

HF - En tu caso entiendo que eres tu el que va a aplicar las estrategias, quien decide en qué invertir y cómo. ¿Te acompaña alguien para llevar todo los demás aspectos del negocio que conlleva un hedge fund? Papeleo, relaciones con los inversores, marketing y todo lo demás.

MF - Pues la verdad Hugo, tengo un equipo bastante bueno detrás. Está Felix Savino, que es la persona que más me está ayudando a la hora de conseguir inversores. Está Clara Murcia, que estuvo al lado mío desde los inicios del proyecto Ocean, fue mi compañera de trabajo en CUNEF Emprende y junto desarrollamos el proyecto de casi 500 páginas para la constitución del fondo y las estrategias a aplicar (y previsiones a 5 años). Y finalmente siempre ha estado, pero ahora está muy ocupado y no se si terminará siendo parte del equipo final, Diego García de la Peña, una persona muy profesional y que ha estado en el sector mucho tiempo que fue el que supervisó el proyecto y el que me ha dado ánimos y empujado desde las primeras etapas del fondo.

Por supuesto, hacer mención especial a mis algoritmos jajaja ellos son como mis niños pequeños y a ellos les debo el análisis a altas frecuencias y la elaboración de informes diarios tanto sobre la situación macro como del estado de las cuentas.

Cómo opera Manuel Fajardo

HF - Manuel ¿cuáles son las ineficiencias del mercado de las que consigues sacar provecho?

MF - Podemos dividir las ineficiencias en dos. La primera es mi favorita porque permite entrar al mercado en puntos óptimos, es la ineficiencia del mercado en el ámbito microestructural. La segunda es la ineficiencia econométrica. Es aquella que surge cuando el activo o grupo de activos no cumple una condición estadística determinada que ha venido cumpliendo a lo largo de toda su historia.

HF - ¿Tú intentas generar beneficio de ambos tipos de ineficiencias? Si la respuesta es sí ¿en qué porcentaje cada tipo?

MF - Intento generar beneficio con la combinación de ambas ineficiencias. Primero analizo el mercado y veo si existe una ineficiencia econométrica. Entonces intento calcular el momento óptimo para entrar en dicha ineficiencia. A la hora de meter la posición en el mercado analizo su microestructura. Ten en cuenta Hugo, que operando en el mercado de divisas hasta el último punto cuenta porque es un mercado de suma cero, cualquier movimiento en falso puede poner en una situación de esperanza matemática negativa. La microestructura es fundamental a la hora de entrar al mercado porque, analizando la profundidad relativa y la liquidez puedes tener una imagen más o menos fiable del libro de órdenes general al mercado. Una imagen que puedes extrapolar más allá de la existencia de liquidez oscura. Y esa imagen te dice a muy corto plazo qué tipo de participantes hay en el mercado. Si el número de órdenes agresivas o de mercado que se aprecia (dados saltos inexplicados por el volumen negociado en los tipos de cambio) dada una cierta intolerancia de los tipos es alta, entonces significa que los inversores que están tomando posiciones son en su mayoría informados y que existe un motivo para la inversión. Tienes que tener en cuenta ese motivo a la hora de operar porque te puede costar puntos. Si no existe demasiada intolerancia y los tipos se mueven de forma común significa que la mayoría de órdenes que están entrando al mercado son órdenes limitadas y en este caso podemos esperar movimientos de los tipos o bien manipulados a corto plazo por el uso de algoritmos de alta frecuencia o bien que estan entrando a ciertos precios ordenes para cubrir exposición al riesgo de divisa. También hay que tener en cuenta una cierta presencia de ruido pero lo más importante es identificar qué tipo de operadores hay en el mercado en el momento de entrar en él para que no te barran o para que en todo caso entres en un punto donde la deriva de las cotizaciones lleve la operación en sentido favorable.

HF - Entonces, para que nuestros lectores nos entiendan, vayamos por partes. Tus análisis macroeconómicos ¿cómo son? ¿qué analizan? ¿cómo determinas a qué debe responder el tipo de cambio entre dos divisas? ¿a qué horizonte temporal realizas esos análisis?

MF - Los análisis macro los utilizo para entrar en posiciones direccionales una vez he obtenido una rentabilidad realizando arbitraje estadístico con los métodos descritos con anterioridad. Lo que hago para realizar el análisis econométrico te lo puedo simplificar en varios puntos si así lo deseas y puede que quizás sea mejor para que el lector lo comprenda. Como ustedes saben existen eventos que con regularidad someten al mercado a situaciones de estrés. Estos eventos son la salida de datos macro en el caso de las divisas.

- Lo que hago primero (o lo que hice en su tiempo) es medir el impacto que genera cada uno de los factores macro en el tipo de cambio. Este impacto se puede medir y transformar en una serie temporal ¿Cómo? apuntando los cambios sufridos a corto plazo por el tipo de cambio cuando el dato que se ha emitido a diferido del esperado. Al diferir del esperado se supone que el mercado no ha sido capaz de llegar a un punto de equilibrio previamente, no ha absorbido la información antes de que saliera y tiende a corregir el desfase realizando movimientos abruptos hasta llegar a un consenso. Esos movimientos son los importantes y los que hay que medir.

- Una vez obtenida una serie temporal con los cambios descritos podemos calcular una aproximación al riesgo que vamos a obtener en cada salida de eventos mediante un modelo GARCH.

- Ahora viene el paso más importante. ¿Cómo han afectado los datos al tipo de cambio? Establecemos una multiregresión con las series temporales de los factores macro como variables independientes e intentamos explicarlo. Una vez obtenida la multiregresión digamos “óptima” debemos pasar al último paso del proceso.

- No nos interesan los datos pasados. Intentar predecir cuál va a ser el futuro mirando el dato por ejemplo del PIB o del Consumer Sentiment o de la balanza comercial no tiene sentido. Son datos sobre una circunstancia pasada. Lo que hay que hacer es descomponer las series temporales y analizarlas. El método que yo utilizo es el método de Box-Jenkins a la hora de realizar esta descomposición y análisis. Lo primero que hago es ver si la serie es estacionaria o no. En el caso de que no lo sea tomo diferencias para que la serie se asemeje al ruido blanco gausiano. Una vez obtenida la serie estacionaria y corroborando su estacionariedad con el test de Dickey-Fuller paso a analizar la función de autocorrelación y autocorrelación parcial para llegar a una conclusión sobre la existencia de un factor estacional. Finalmente calculo una amplia gama de modelos ARIMA y elijo el que tiene un mayor grado de fiabilidad para realizar la predicción final que va a ser la que me de el posible dato futuro. Ese posible dato es el que meto en la multiregresión para calcular finalmente el posible valor del tipo de cambio a un mes vista con los riesgos y desviaciones que puede presentar el modelo. Si el tipo de cambio está por debajo del resultado espero que incremente su valor, si por el contrario el tipo de cambio está por encima del resultado espero que caiga. Entonces es cuando me posiciono direccionalmente asumiendo el colchón de pérdidas que me ha proporcionado el arbitraje.

HF - Entonces, a riesgo de equivocarme porque no es mi campo, entiendo que apuestas más bien por la reacción del mercado a las noticias (por sorpresas positivas y negativas) que a los factores económicos de fondo ya que a un mes vista, según mi entendimiento, casi todos las fluctuaciones del mercado son de carácter psicológico, dependiente de la emoción de las masas y por tanto altamente variable. Es así o me equivoco. Si me equivoco ¿cómo se lo explicarías a un hombre de 80 años?

MF - Jajaja bueno, si supongo que tienes 80 años (que a priori lo dudo) entendería que pareciera raro lo que hago, de todas formas los factores macro si tienen un impacto mensual en el valor de las divisas, no estoy hablando de otro tipo de mercados porque no me he parado a analizarlos pero en el mercado de divisas estás siempre analizando dos activos a la vez. Los pares. Por tanto el carácter psicológico realmente no cuenta, de ahí que esté siempre en contra de la utilización del análisis técnico en este tipo de mercados (bueno… y en cualquier otro la verdad), los participantes tienen otras aspiraciones entrando al mercado de divisas que no sea posicionarse a favor o en contra del eurodólar, por ejemplo. Muchos entran para cubrirse ante eventuales cambios en los tipos, otros entran por razones comerciales, otros por simple cambio de divisa para hacer turismo, es decir, a diferencia de otros mercados la mecánica y los participantes son muy diferentes y tienen otras motivaciones más que especular. Por eso los factores macro son especialmente influyentes en el mercado de divisas. Porque a excepción de los turistas los demás participantes del mercado lo que están intentando es anticiparse a los cambios en la economía para cubrirse o aprovecharse de la subida o bajada de tipos. De ahí que se enfatice siempre el hecho de que el mercado de divisas es muy tendencial. Cuando se prevé un cambio macro importante los participantes entran todos en una misma dirección. Yo en mi caso intento encontrar el punto donde el mercado va a cambiar, donde el mercado está muy sobrecomprado o sobrevendido para ponerme en contra de la opinión general. Más allá de lo que digan los manuales, ponerse en contra del mercado es muy beneficioso cuando sabes como hacerlo y calcular estos puntos mediante el análisis econométrico es muy fiable dado que las series temporales de los factores macro suelen tener componentes altamente predictivos.

Hay algo que dices Hugo, que es una realidad como un templo en algunos mercados y también en el de divisas y es el factor del momento. El momento es algo que he visto que los traders intentan usar como mecanismo de toma de decisiones a corto plazo (muy corto plazo a veces) cuando realmente ha sido comprobado que el momento tiene una significación constatable cuando se calcula a 3 meses vista. Sin embargo lo que yo hago es diferente, yo no me aprovecho del momento, intento ir en contra de él y la naturaleza de la serie temporal de activos como las divisas dan un alto componente regresivo.

HF - Me has robado la pregunta que te iba a hacer. Te iba a decir que no creo que haya ningún manual de qué es correcto o no en los mercados porque hay múltiples formas de hacer dinero. Yo separo a todos los operadores en dos grandes corrientes (más allá de si son técnicos, fundamentales, macro o quants): los que apuestan a favor de las reversiones a la media y los que apuestan por las tendencias. En mi experiencia personal combino ambos, con eso lo digo todo.

Hay una cosa que has dicho antes a la hora de medir cómo influyen los diferentes factores macro en el mercado. Pero entiendo que la realidad es más compleja que 4 noticias macroeconómicas que se conoce todo el mundo. Sabes medir lo que sabes que existe pero ¿cómo mides lo que no sabes que existe? o ¿eso no importa?

MF - Estimado Hugo, ¡Eso es lo más importante! Eso es lo que hago cuando arbitro estadísticamente. Te voy a explicar los pasos que sigo para que puedas ver más o menos lo que hago.

Bueno, lo primero que tengo que apuntar es que, como dije antes, cuando entro en contra del mercado lo hago con un colchón para mitigar el riesgo. Ese colchón lo saco de los arbitrajes. Existe un componente estocástico en todas las series temporales que analices de los mercados. Ese componente estocástico está acentuado en el caso de los pares de divisas por lo que sería una imprudencia y una temeridad asumir que tienes algún poder predictivo sobre las series. Nadie tiene una bolita de cristal, para eso existe el control de riesgos.

Una vez que asumes que el mercado es aleatorio tienes que intentar entender cómo interactúan las variables para minimizar el impacto de posibles desviaciones y así cubrir los riesgos derivados de una operativa en un mercado que es impredecible. Es aquí cuando te voy a explicar algo que cuando se lo explico tanto a mis alumnos como a mis potenciales inversores se quedan perplejos jajaja solo por el nombre… Es la teoría del caminar del borracho, no se si la conoces…

HF - Continúa por favor, no me dejes en ascuas

MF - Perfecto jajaja, imagina que estás con un amigo tomando copas en Lanzarote. Hace una noche preciosa y te vas a La Geria a pasar un buen rato, bueno, mejor, te vas a Famara a pasar un buen rato. Estás bebiendo y bebiendo y pasan las horas y tu amigo está muy borracho. Entonces viene tu novia y le planteas un juego. Vas a soltar a tu amigo en medio de las dunas de Famara y cada uno de ustedes apostará en qué dirección irá. Cuando lo hacen se dan cuenta de que el amigo va dando tumbos de aquí para allá sin un sentido fijo, no hay un patrón, al estar borracho, casi inconsciente, el paseo que está dando es aleatorio y por mucho que tu novia o tu apuesten no van a conseguir más que alcanzar una esperanza neutra, ninguno de los dos ganará dinero a la larga porque es imposible predecir hacia dónde se dirige. Ahora… de repente se te ocurre llamar a fulanito porque se te ha ocurrido una genial idea. ¿Y si lo emborrachas también y unes a tu amigo con fulanito? ¿Tendrá entonces algún componente predictivo esa unión que realices? Lo que haces es unir por las piernas al amigo y a fulanito con una cuerda elástica y los sueltas por las dunas de nuevo. Pronto te das cuenta de algo. Ambos discurren de forma aleatoria pero, cuando se desvían lo suficiente la cuerda que los mantiene unidos no permite que se separen en exceso provocando que a largo plazo vuelvan a encontrarse. Por lo tanto para ganar a tu novia solo tendrías que apostar a que, cuando tu amigo se desvía hacia la izquierda y fulanito a la derecha, tu amigo tenderá a volver hacia la derecha y fulanito hacia la izquierda y viceversa.

¿Sencillo verdad? Un vínculo o una unión hace que dos activos que aparentemente son aleatorios de repente adquieran un componente predictivo.

En el caso de los activos financieros pasa exactamente lo mismo. Si los tratamos como borrachos sabemos que operando sobre uno solo lo más normal es que a la larga solo consigamos lo que la suerte nos de. Sin embargo si calculamos un nexo de unión fuerte y no espurio (cointegración) podemos averiguar en que grado difieren el uno del otro y cuando existe una mayor probabilidad de reversión a un punto determinado. Ese cálculo de probabilidades es el que permite que en todo caso se pueda calcular con exhaustividad el riesgo asumido y el tamaño de las posiciones óptima para realizar el arbitraje. Simplemente cuando se desvían compras un activo y vendes el otro o viceversa según la situación y esperas a que se cierre la separación entre ellos.

Esta versión que te estoy dando es comúnmente confundida por una técnica de análisis técnico llamado trading de pares, relative value, o estrategias long-short. No es lo mismo. El arbitraje estadístico presenta un nexo estadístico y econométrico más fuerte que los anteriores y permite una lectura de los cash-flows futuros que a su vez indica la posibilidad o no para entrar direccionalmente al mercado dadas unas circunstancias macro determinadas.

El caso es, en definitiva, que si el mercado es aleatorio (que lo es) debemos siempre gestionar el riesgo y asumir que la previsión direccional de un solo activo debe estar sujeta a un control de los posibles escenarios negativos, que tras el pago de comisiones, suelen ser los que con mayor facilidad ocurren.

Gestión del Riesgo

HF - En resumidas cuentas, podemos decir que con el clásico arbitraje estadístico te fabricas las balas que luego utilizas para la caza mayor que son esas fluctuaciones en los tipos de cambio producidas por factores macroeconómicos en el corto plazo (un mes). Si con el arbitraje consigues ganar dedicas esa ganancia a la segunda pata de tu operativa. Esto me abre dos preguntas. Una, en el arbitraje estadístico ¿cómo gestionas las pérdidas?, ¿hasta cuando tu operativa sigue apostando por los modelos y cuando dice “suficiente”?. Y, por otro lado, si los mercados son aleatorios ¿cómo puedes pasar de hacer arbitraje a tomar posiciones direccionales en la segunda parte de tu operativa? ¿No aparenta ser un contrasentido?

MF - Para nada Hugo, que el mercado sea aleatorio no significa que no puedan existir oportunidades de alta probabilidad. El Black-Jack y el Poker son juegos con un alto componente aleatorio pero que se pueden batir entrando en circunstancias concretas. El caso es que con los modelos macro entro en circunstancias que a mi me están presentando una alta probabilidad de acierto. Si ves mi registro de operaciones (las tengo en twitter) te darás cuenta de que cuando arbitro acierto más del 90% de las veces y cuando ejecuto operaciones direccionales aproximadamente el 55%. Cuando las ejecuto y genero esa ventaja del 5% me es suficiente porque entrando en contra de la mayoría inverto por el comienzo de un nuevo movimiento que se extenderá en el tiempo y merece la pena arriesgar un pequeño porcentaje de las ganancias por arbitraje para cazar esos movimientos prolongados con alta probabilidad. Por tanto no debemos confundir aleatoriedad con oportunidades para generar una ganancia. Las hay, escasas, pero existen. Por otro lado el arbitraje estadístico que realizo no es el clásico. Por desgracia hay tanta gente que realiza el clásico en la industria hoy en día que ha perdido parte del valor y del atractivo que tenía. Lo que utilizo ahora son modelos ya no de cointegración sino de multicointegración combinados con modelos univariantes para predecir cambios en las betas de los vectores de cointegración en escalas temporales de minuto. Es ahí donde logro una mayor ventaja porque los operadores normalmente no quieren competir con las máquinas y es un nicho de mercado creciente a pesar de que exista la teoría de la “deriva 0”.

Contestando a la otra parte de la pregunta, la gestión de las pérdidas las hago mediante cobertura y gestión de las posiciones. Tengo un algoritmo que según las probabilidades me da el número óptimo de lotes a meter en el mercado y optimizar la operativa, pero en el caso de que esta vaya mal voy cerrando parcialmente las operaciones. Son esa pérdida del 10% aproximadamente que tengo en los statements. Pero lo más importante es que corto las pérdidas muy rápido mediante coberturas o cierres, asumiendo mi error.

HF - Hablas de los mercados “aleatorios” y de los juegos del Poker y Black-Jack como “alto componente aleatorio”. ¿Es deliberado o quieres decir que los mercados también tienen un alto componente aleatorio?

MF - Si, los mercados tienen un alto componente aleatorio, sobre todo en escalas temporales menores. Se ha demostrados científicamente la ventaja del momento en escalas temporales mayores a tres meses, pero por debajo de eso el ruido es incesante y la modelización es algo que bajo mi opinión debe hacerse para encontrar puntos de entrada y salida con alta probabilidad de ocurrencia (en sentido positivo claro está jeje) Si lo que me quieres preguntar es si considero que el mercado es un casino, creo que ahora más que nunca es una especie de tablero de ajedrez gigante, quizás una partida de poker a gran escala, despiadada y sin segundas oportunidades.

HF - Estoy muy de acuerdo con todo lo que dices en esta última respuesta. Parece que lo tienes claro y realmente consigues transmitir buena parte de lo que haces hasta para un iletrado en temas quant como yo. Pero supongo que lo que al final importa a los inversores -incluso al rey de los quants- son los hechos más que las palabras. Háblanos de tu trackrecord (tus resultados). ¿Desde cuando llevas operando con este método? ¿Cuánto tiempo has auditado tus cuentas? ¿Qué rentabilidad has obtenido y con qué variaciones? ¿De qué tamaño eran esas cuentas? Luego, me gustaría saber cuáles son en tu opinión las mejores estadística para medir los resultados de una operativa como la tuya, en definitiva la operativa de un gestor de hedge funds.

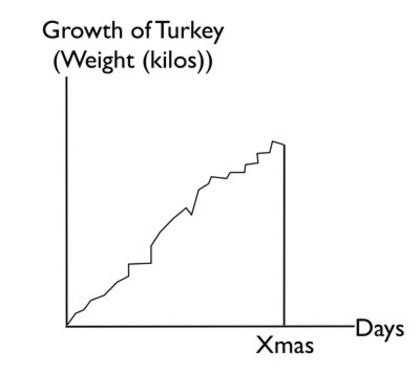

MF - Cuentas auditadas he tenido tres. Ahora mismo estoy con la cuarta y la verdad es que me va muy bien. La primera cuenta que tuve con resultados constatables fue para el proyecto de CUNEF Emprende (se sobreentiende que son cuentas reales). En esa cuenta hice el primer mes una simulación de crisis, debido al caracter académico de la gestión donde suponía una pérdida completa del capital y un rescate de un organismo público para testear las condiciones de recuperación en ambientes de alto estrés. Eso fue en Junio del año 2012. En Julio ya había recuperado parte de la cuenta y en agosto estaba arriba un 83,13%. A partir de ahora voy a hablar en ambientes de riesgo porque las cifras parecerán exageradas, pero no lo son. El riesgo que asumía en esa cuenta era del 100% por tanto la volatilidad implicita de la operativa era muy alta. Era una cuenta de alto riesgo. en septiembre alcancé el 370,4% y a final del periodo de CUNEF emprende había alcanzado un 422,46%. Eso traducido a cifras normalizadas en un ambiente de riesgo del 10% como el que asumiré en el Hedge Fund, la rentabilidad total al final del periodo fue del 42,24%. Tras esa primera cuenta empecé a gestionar capital de familiares y amigos. Como sabes el capital de familiares y amigos se puede gestionar de forma legal sin problemas. Como no era una cuenta en la que no fuera a sufrir un alto estrés si tomaba un riesgo del 100% decidí acotarlo al 10%. En enero del año 2013 alcancé un 15,14%, en febrero un 38,53%, en marzo bajé a una rentabilidad YTD del 31,2% por lo que perdí dinero y es aquí cuando ese año comenzó la hecatombe de la guerra de divisas. Empecé a gestionar una cuenta institucional desde abril hasta octubre del mismo año y promedié a final del periodo un -1%. Las políticas de Shinzo Abe me destrozaron la moral porque cambió la estructura del mercado con el anuncio de las políticas de quantitative easing de países del pacífico. Fue una auténtica locura. En ese periodo la rentabilidad YTD de la cuenta de mis familiares y amigos bajó hasta un 13,5% cuando el high-water mark mensual estaba en el 38,53%. Para mi fue un golpe muy duro la verdad. Pero supe mantener la cabeza fria, sobretodo gracias a mis compañeros y seguí modelizando y a final del año, pese a tener un mes más de pérdida hasta un 11,9% YTD en noviembre la situación se normalizó y alcancé un rendimiento del 27,51, en diciembre del 33,85% y en enero, momento de la liquidación anual y total del fondo (el 6 de Febrero si mal no recuerdo terminé de liquidar todas las posiciones) alcancé una rentabilidad final para la cuenta de familiares y amigos del 42,02%. En la línea de lo que había obtenido el año anterior y contra todo pronóstico he de decir.

En febrero empecé la operativa con la cuenta para elaborar el track-record para el fondo de cobertura que pretendo montar. El track-record está colgado en twitter y todo el mundo lo puede consultar. La rentabilidad en el mes de febrero fue del 8,81% con un drawdown del 4,02%. De 59 operaciones ejecutadas generé ganancias en 45 de ellas (76,2%) y pérdidas en 14 de ellas (23,8%) la esperanza matemática fue de 29,7 pips por operación. En el mes de marzo la rentabilidad alcanzó el 13,9% YTD con un drawdown del 3,943%. El número de operaciones ejecutadas fue de 89 y el número de operaciones ganadoras fue 89 (100%). La esperanza matemática de la gestión fue de 48,1 pips por operación. En abril-primeros días de mayo el aumento del equity fue bestial, de 13,9% en el mes anterior al 44,33% con un drawdown del 3,449%. Mi mejor mes en toda la vida sin ninguna duda. Ejecuté 239 operaciones de las cuales 226 fueron ganadoras (96,84%) y 13 perdedoras (5,44%), la esperanza matemática fue de 23,5 pips por operación. En total en el informe trimestral presenté una rentabilidad del 44,33%. El mes de mayo la operativa fue también bastante buena aunque como dije en el informe trimestral iba a testear la capacidad de recuperación del fondo para tener un registro de las operaciones en ambientes de estrés. La liquidación comenzó a finales de mayo, tienen los registros en twitter con todas las operaciones hechas y el resultado si mal no recuerdo es de un 89% de aciertos. El aumento del balance y del equity fue constante y lo presentaré en el informe semestral de finales de agosto. El primer mes en negativo del track-record fue la bajada acordada en el informe trimestral para realizar el test y lo hice a lo largo del mes de Junio donde el valor cayó un 25% aproximadamente. Finalmente este mes de Julio he vuelto a recuperar la operativa por arbitraje para recuperar ese 25% de caida del equity y espero alcanzar los objetivos propuestos en el informe para finales de septiembre.

Respecto al tamaño de las cuentas es algo que llevo en privado por ser ya no de familiares sino también de amigos. De todas formas en cuanto empiece a gestionar la cartera previa al fondo las estadísticas estarán colgadas en su totalidad y el público podrá ver el desarrollo de la cartera en vivo. De todas formas el tamaño en el mercado de divisas es algo que realmente no importa. En equity el tamaño es importante pero en divisas para mover un pip necesitas más de 10.000.000 de euros jajaja y esa cantidad no la tengo obviamente, sino ya tendría constituido el fondo. Para interpretar las estadísticas simplemente observen una ejecución con un lote o derivados de este, da lo mismo porque el porcentaje de aciertos y la ganancia en pips es tan grande que aun poniendo en las pérdidas una alta cantidad de lotes la operativa sigue siendo rentable.

Finalmente, respecto a las estadísticas, quizás el ratio más significativo sea el ratio de sharpe. Yo tengo una obsesión enfermiza con el ratio de sharpe porque a la hora de configurar la cartera macro es por el que me llevo. Combinar rentabilidad y riesgo en un ratio no es solo acertado sino que debe ser imperativo. Los ratios de sharpe pueden calcularlos a raiz de los datos expuestos en las simulaciones de monte carlo que realicé para el track-record. En estas simulaciones el escenario de rentabilidad esperada a final del año en la constitución del fondo será de aprox. el 7,42% (bajo rendimientos simples), el escenario positivo del 20,08%(rendimientos simples) y el negativo -6,57. La simulación de montecarlo fue realizada iterando 10.000 veces los paremetros obtenidos en la operativa en cada par de divisas que se expone en la presentación del fondo y sobre los cuales pueden calcular el ratio de sharpe.

HF - Me sorprende que utilices el ratio de Sharpe ya que este ratio penaliza los rendimientos positivos que suponen una gran variación a favor de tu cuenta. ¿Por qué no el ratio de Sortino? o mejor ¿el ratio MAR o el ratio CALMAR?

MF - Lo se Hugo, pero la verdad es que siendo un Hedge Fund tienes que dar una imagen y una presentación ejemplar ante el inversor y qué mejor imagen que la de decir: te puedo conseguir una rentabilidad mucho mejor a aquella que te da un bono o un depósito en el banco jejeje El caso es que el ratio de sharpe penaliza, es cierto, como también penaliza el cálculo logarítmico de las rentabilidades y es el que utilizo porque a mi me gusta ser transparente y el cálculo de las rentabilidades de forma aritmética muchas veces no lo es. Tanto el ratio de sharpe como el cálculo logarítmico son bajo mi juicio las mejores formas de presentar un track-record, pero claro, eso ya depende de cada cual.

HF - Actualmente en la cuenta preparatoria para el hedge fund estás obteniendo una rentabilidad mayor al mejor escenario de la simulación de Monte Carlo. Un inversor que vea esta disparidad ¿no puede temer que la disparidad también se dé a la baja y que donde la simulación arroja una pérdida del 6,57% en realidad no sea mayor?

MF - No, te comento, esta es una de las cosas que más me preguntan los potenciales inversores y te agradezco que la hagas. El caso es que, como apunté con anterioridad los rendimientos son simples, no se observa una progresión en la curva de rendimientos con la simulación de monte carlo debido a que no se contempla la reinversión. ¿A la baja puede superar el escenario del 6,57%? Por supuesto, existen cisnes negros en el mercado, pero son muy poco probables. Esta disminución es visiblemente paliada si contamos con que la misma exponencialidad que da la reinversión también la da el suavizado de las pérdidas la propia pérdida del equity. Cuanto más perdamos menos arriesgaremos y cuanto más ganemos más arriesgaremos (en cantidades monetarias obviamente, no en porcentaje de riesgo) Es entonces cuando observamos que las simulaciones de monte carlo que realicé no son más que una guía de lo que haría el fondo si no se contemplara la reinversión o el desapalancamiento. Pero obviamente la realidad es diferente. Y tanto se suavizan las pérdidas como se exponencian las ganancias.

HF - Respóndeme una pregunta. Si mañana los banqueros centrales de las principales regiones económicas del mundo se reunieran en el hotel Plaza de Nueva York y decidieran que “para salvar al mundo” tuvieran que devaluar el Euro y al día siguiente el Euro abriera con un hueco del 5% contra las principales divisas del planeta ¿Qué le ocurriría a tus resultados?

MF - El riesgo se vería paliado porque opero no solo en EURUSD, opero también con otros pares que también contemplan el EUR, como el EURJPY. El caso es que al realizar multicointegraciones no permites una exposición completa en una sola divisa y por tanto el riesgo estaría cubierto en alguno de los dos pares. ¿Que perdería dinero? Vamos, no lo dudo, como también lo podría ganar, depende de la fortaleza de la moneda contraria del par que esté en la posición de la cobertura. Jajaja de todas formas una caída semejante en un escenario así es poco probable.

HF - Una pregunta más sobre gestión del riesgo. Dices que en el hedge fund tu riesgo estará limitado al 10%. Para que no haya dudas, qué quiere decir eso exactamente.

MF - Lo que quiero decir es que asumo como máximo capital en pérdida, o como máxima pérdida aceptable una del 10%. Si supero el 10% es como si hubiera perdido todo el capital (teóricamente, sigue sobrando el 90%). Por lo tanto gestiono el fondo como si solo tuviera un 10% de los fondos disponibles dividiendo el riesgo 10 compartimentos diferentes. Esto limita mucho el riesgo de margin call o el riesgo institucional por situación de iliquidez de alguna sociedad que actúe como custodio. Con un riesgo del 100% asumes muchos riesgos fuera de la operativa, con un riesgo del 10% los tienes controlados en 10 porciones diferentes. El resto del 90% que sobra lo utilizas para apalancarte sobre la operativa con ese 10%. Eso significa.

HF - Pero el riesgo máximo del 10% ¿está limitado por una frontera temporal? ¿anual? ¿mensual? ¿Qué ocurriría si pierdes ese 10%? ¿No seguirías el mes siguiente o el próximo año?

MF - Creo que no me he explicado, por supuesto que seguiría, al momento de hecho, lo que ocurre es que para mitigar riesgos en el caso de que haya una circunstancia especial solo utilizo el 10% de los fondos en un momento determinado del tiempo. Eso me sirvió por ejemplo, en la época en la que estuve gestionando la cuenta institucional, a que no perdiera más del 1% de los fondos disponibles cuando en realidad debería haber perdido el 10%. Y eso me ayuda ya no solo a mitigar riesgos, sino también a vivir más tranquilo porque el riesgo moral en este negocio es muy muy grande. Sabiendo que tengo 10 oportunidades para salir adelante y que no me estoy jugando todo a una sola carta es algo muy tranquilizador tanto para mi, como para los inversores. Un retorno más normalizado y una volatilidad más suavizada.

HF - Entonces se podría decir que si un cisne negro (un evento impredecible de alto impacto) afectara negativamente a tu operativa solo (teóricamente claro) perdería un 10% de tu cuenta…..

MF - Exacto, el 10% con el que esté operando. Eso ya te digo Hugo, limita la rentabilidad pero también limita mucho el riesgo no derivado de la operativa. El riesgo en definitiva sistémico.

HF - Una pregunta. Si utilizas el 10% de la cuenta con un apalancamiento 1:10 y por tanto el valor nominal de tus apuestas es del 100% del valor de tu cuenta, una pérdida en un solo día te haría perderlo todo...aunque sea un evento que podría darse cada varios millones de años. ¿Es así o está mal pensado?

MF - No, a ver, en divisas es un poco complicado el tema del apalancamiento porque se usan apalancamientos muy altos y más en altas frecuencias como las que opero. El apalancamiento por margen suele ser del 50:1 y la variación de un pip representa la diezmilésima parte de un euro. Si calculas el riesgo implícito en una operación verás que por cada 100.000 euros invertidos la pérdida por punto sería de 7, algo euros en el momento en el que estamos hablando. Quemar una cuenta de ese modo es difícil si tienes mitigado el riesgo. El valor nominal de las inversiones si es mucho mayor al de la cuenta pero el caso es mitigar el riesgo tanto con coberturas como con margin stops, algo que por ejemplo en futuros o en equity es difícil de hacer pero que en divisas es increíblemente fácil. La variación diaria de una divisa es muy pequeña y el riesgo implícito viene dado por el apalancamiento que asumas, ya sea por margen o por crédito. Controlar la operativa y el riesgo es algo fundamental pero eso teniendo un apalancamiento de 10:1 o uno 1:1.

Sobre Manuel Fajardo

HF - Parece que sabes perfectamente lo que haces y como mitigar los riesgos. A mi me obsesionan los cisnes negros y por eso todas estas preguntas como la de una posible actuación alcanzada tras un acuerdo entre los banqueros centrales. Manuel, cuéntame cómo llegaste a los mercados. Cuál es tu bagaje y, sobre todo, cómo un lanzaroteño le ha dado por operar con cointegraciones en los mercados en vez (o a la vez) de surfear en Famara. ¿Cómo te entró el “bicho” de los mercados?

MF - Jajaja bueno pues yo empecé a estudiar Derecho y la verdad que no me gustaba nada. Lo mio en el instituto eran las ciencias y a mi me hubiera gustado estudiar física aplicada. Era un fanático de las matemáticas y la física la verdad. Cuando llegué a la universidad y me vi en la situación de que tenía que estudiar una carrera que (en principio me gustó) no me gustaba, pues me dediqué a otras cosas. En este caso a jugar al poquer, juego que ya conocía desde mi infancia porque en mi familia se jugaba mucho. El caso es que jugando aprendí a gestionar riesgos eficientemente, calcular probabilidades… y llegó un momento en el que decidí dar el paso, intentarlo. Yo también se contar cartas y bueno, hay un libro muy muy bueno sobre ello que se llama “Beat the Dealer” de Edward O.Thorp y ya me lo tenía más que aprendido. Tenía ganas de más. Y resulta que el mismo autor, el creador del famoso sistema de conteo Hi-Lo para el blackjack tenía otro libro que se llama “Beat the Market”. Cuando empecé a leerlo me quedé fascinado. Me di cuenta del altísimo potencial que tenía el mercado para generar oportunidades que diesen ganancias constantes con bajo riesgo y me lancé a la piscina imprudentemente, en el activo más peligroso, las divisas.

Gracias a empezar mi carrera en el mercado de divisas fui más cuidadoso y estudié mucho ya que las primeras operaciones que hice fueron fatales aunque nunca liquidé una cuenta en rojo jajaja me imagino que como a todos nos ha pasado. El caso es que quería encontrar una forma de batir consistentemente al mercado haciendo uso de derivados y cubriendo la delta, como hacía Thorp, pero no podía porque no tenía el dinero suficiente como para pagar las primas y no iba a pedir dinero sin saber antes que podría llegar a ganar. Al final esto es como todo ¿No? Sobre el papel todos los números cuadran pero la realidad es muy diferente.

El caso es que estuve estudiando mucho sobre todo la aplicación de lo que ya sabía, estadística descriptiva e inferencial, a la economía y encontre a mis dos grandes aliados Engle y Granger. Me di cuenta de que la economía (de la que por cierto no tenía ni idea, solo me basaba en los números para operar) no era cuestión de visionar y analizar un solo activo, sino que todo estaba unido, todo fluctuaba en pos de un equilibrio y que los activos al final tenían que tender a regresionar. Así estudie las técnicas regresivas, Holt-Winters, Engle-Granger y Box-Jenkins y en ellas encontré un camino para alcanzar ganancias sostenidas con bajo riesgo transformando las posiciones direccionales con riesgo infinito (si asumimos que el mercado es completamente aleatorio) en posiciones abiertas en forma de derivado ya que solo estaría arriesgando aquel cash-flow generado de las operaciones derivadas de la econometría en pos de una ganancia muchísimo mayor que me daría el análisis macro.

En ese momento y cuando ya llevaba operando unos meses de forma eficiente conocí a la que fué mi novia durante dos años y medio y ella me incitó a aprender aún más porque estudiaba ADE y seguía sin tener ni idea de economía jajaja el caso es que estudié y estudié y cada vez veía las cosas más claras, encontraba explicaciones lógicas a fenómenos que los números no podían predecir o donde las predicciones no se sostenían. Y es que como ya hemos hablado, el mercado también está sometido a las fuerzas gregarias e ignorarlas es una gran imprudencia. Con esto en mente me apunté a varios cursos de finanzas conductuales, para intentar aprender a cuantificar el comportamiento humano (aunque es realmente impredecible) y aprendí a programar y computerizar, intentar crear redes neurales capaces de, mediante el mecanismo bayesiano, predecir qué estarían pensando el resto de los participantes de mercado y entonces descubrí la microestructura y cómo el mercado funciona realmente (creo que hay muy pocos que operen que conozcan la micro realmente y es algo fundamental).

El caso es que mi ex me enseñó el camino y para impresionarla avancé muchísimo y al final mira, aquí estoy, intentando montar un fondo de inversión libre jejeje y finalmente una fundación donde pueda dar la mayoría de lo que gane y pueda dar un verdadero valor al trabajo que realice. Ayudar a los demás sería mi sueño y para eso hay que tener un potencial económico importante en este mundo en el que vivimos. ¡Que mejor que conseguir a través de una institución de inversión colectiva!

Ojalá todo salga bien y al final pueda contribuir con mi granito de arena a la mejora de este mundo. Pero por ahora solo toca trabajar y ser paciente.

HF - Cuando ganes tus primeros 100 millones ¿cómo piensas ayudar a los demás? ¿qué temas son sensibles para ti?

MF - jajaja bueno, si alguna vez llego a esa cifra me encantaría entrar en Africa y en los campos de refugiados. El caso es que he conocido a mucha gente a lo largo de esta carrera, incluido gestores de fondos, que antes no se dedicaban a las finanzas y me hablaron de sistemas que algunos inventaron, por ejemplo un sistema para irrigar y fertilizar suelos mediante cristales disolventes, que me llamaron mucho la atención. Estos proyectos nunca han salido a la luz porque no son rentables y por su alta complejidad técnica. Nadie está interesado por otra parte en invertir dinero en países que conviene que estén en conflicto para controlar eficientemente sus recursos. Mi idea es dinamitar el capital que gane y sacar adelante estos proyectos revolucionarios para crear ambientes sostenibles donde las personas puedan trabajar y ganarse un sustento sin preocuparse por el mañana. Para mi es un sufrimiento diario pensar que por el hecho de haber nacido en españa tengo más posibilidades de salir adelante que alguien que haya nacido en Somalia. Es un sufrimiento pensar que hay tanta gente que necesita lo más básico y me averguenzo muchas veces de cabrearme porque, alomejor, el movil se me queda sin batería. Me jode ser así a veces y creo que si llego a esa cantidad de dinero ha llegado la hora de que no me olvide de lo que ahora siento, de quien soy y de donde vengo, de las personas que más necesitan ayuda y simplemente darlo todo por el bien común, redistribuir lo que en verdad pertenece al pueblo.

Jajaja y que conste que esto no es pura propaganda, no se, es la forma en la que me he criado quizás, las ideas con las que he crecido. Siempre he sido una persona que se ha preocupado mucho por los demás y no va a ser así aunque mi familia ya me avisa de que el dinero al final cambia a las personas. Espero sinceramente que ese no sea el caso y mantenga el pensamiento estoico.

HF - Te voy a mencionar algunos nombres y me tienes que decir en menos de 10 palabras qué te sugieren cada uno. ¿Qué te sugiere Jim Simons?

MF - Un mentor, una persona super inteligente y un matemático excelente. Una persona que mira por sus empleados y que explota el mercado de forma racional.

HF -Paul Wilmott

MF - El escritor de mi biblia. Quizás uno de los quants más cotizados y menos valorados a la vez de la industria.

HF - Nate Silver

MF - Simplemente increible, di un curso sobre él hace unos meses. Pfff no se que decir, baseball jajaja

HF - El “chartismo”

MF - Nostradamus, la bolita de cristal, pura fantasía, un cuento chino.

HF - El análisis fundamental de valores

MF - Lógico y mucho mejor que el análisis técnico. Fundamentación científica aunque casos como Gowex o Pescanova lo tiren por tierra. Manipulable y por tanto con una tara importante.

HF - Los HFTs

MF - Depredadores, frontrunning, manipulación de mercado. Como dicen los teóricos de la teoría de la deriva 0, los jinetes del apocalipsis financiero.

HF - Manuel, cuéntanos cómo puede hacer un inversor interesado en ti para invertir en tu fondo.

MF - Pues ahora estoy intentando conseguir una sociedad gestora para que ampare mi operativa y pueda gestionar legalmente el capital de terceros. Estar regulado en la CNMV. Lo más probable es que tenga que gestionar una cartera primero a través de una cuenta maestra. En cuanto la tenga montada simplemente pueden contactar conmigo y a través de la sociedad de valores montamos la cuenta y la gestiono según el perfil de riesgo individual. La cuenta maestra estará auditada y los resultados podrán verlos en vivo (con un refresh cada 10 minutos creo que es) El caso es que toca esperar hasta que lo tenga todo estructurado y luego puede invertir quien quiera y tenga más de mil euros.

HF - Por favor mantenos al tanto a la comunidad de inBestia y te deseo lo mejor. Muchas gracias por tu tiempo y sólo te pediría que cuando ganes esos primeros 100 millones y hayas ayudado a los demás, reserves 1 euro para invitarme a un café.

MF - Muchas gracias a ti Hugo y a la comunidad de inBestia a la cual sigo desde hace tiempo. Y creeme, ¿un euro para un café? Para una cerveza mejor jajaja ¡Gracias y mantendré informado!

Nota: Ni Hugo Ferrer ni inBestia.com tienen acuerdo alguno con Manuel Fajardo ni comercializan ninguno de sus productos.

vaya crack, y luego ves por ahí a cada elemento con sistemitas de cruces de medias y MACD que te dan la risa

eso sí, parece demasiado bueno para ser verdad

Ramón, muchas veces lo más sencillo es lo más efectivo, sobre todo en matería de trading.

De todas maneras lo mas sencillo es lo que uno domine, yo opero con graficos pelados solo utilizo lineas de tendencias y canales, noticias y el resto de herramientas no las utilizo, pienso que si llenas la mochila con demasiados "trastos" se convierte en un lastre, demasiada prudencia termina siendo una imprudencia no se lo he escuchado a nadie pero suena bien

Hola,

Me gustan los 2 comentarios anteriores. En primer lugar, los quants de los grandes bancos de inversión utilizan metodologías de inversión mucho más avanzadas de las que usan la mayoría de mortales. La verdad es que pretender batir al mercado con herramientas de "andar por casa" (análisis técnico), me parece una utopía.

Por otro lado, a menos que el cocinero tenga un sexto sentido o unas especias secretas, soy escéptico a que con ARIMAs y GARCH puedas conseguir algo. Para la gente que no conozca estos términos, se trata de modelos de los años 80. Es verdad que recogen una característica de los rendimientos que otros modelos no recogen, pero mi sensación es que estos modelos están muy trillados. Ojo, no estoy diciendo que los modelos sean malos, sino que seguro que hay muchos quants que los utilizan.

Desconozco el mercado de divisas, pero mi sensación con acciones/ETFs es que a largo plazo no hay una ganancia relevante por complicar el modelo. La posible ganancia la puedes mejorar fijándote en los gastos, ya sean por la rotación de la cartera como por la elección del instrumento de inversión (comisiones acciones, fondos, etfs,..).

Saludos

A Manuel estoy seguro que eres un crak, si soy sincero me he perdido con la lectura del articulo muchas palabras rebuscadas, pero no es culpa tuya es mia no soy muy inteligente, pido disculpas por eso. pero lo que he captado es muy parecido a las apariciones "marianas", mi aparicion es la verdadera eso es lo que dicen todas las aparecidas, hablas del chartismo y de la bola de cristal, Hugo Ferrer debe de tener una bola de cristal era alcista sobre todo del SP cuando nadie lo era, tendra una bola de cristal y nos engaña? yo utilizo el grafico pelado sin ningun instrumento, eso es chartismo tambien y me funciona,desde mi punto de vista cualquier "metodillo vale", porque lo mas importante es la disciplina, la disciplina esta por encima de cual quier metodo incluido el suyo, es lo que pienso pero seguro que estoy equivocado como siempre, este comentario no va con mala idea, perdon.

Cuanta razón tienes. El punto más débil de muchas estrategias es la falta de disciplina de los gestores a la hora de ejecutarlas.

¡Hola a todos!

¡Vaya! Gracias por los comentarios aunque todos sean detractores jajaja

Bueno, a ver, empiezo, a Ramón Martinez, en ningún momento pretendí hacer ver que era demasiado bueno, es solo una entrevista, yo también he tenido mis periodos en negativo ya lo dije. Todos tenemos nuestros puntos flacos y el mercado es cambiante. Durante la guerra de divisas sufrí muchos los cambios estructurales del mercado y me llegué a cuestionar muchas cosas y en esos momentos yo valía lo que valían mis compañeros que fueron los que tiraron de mi hacia delante y no dejaron que me hundiera. No soy el mejor, ni me lo creo, solo hago algo que se me da bien y que por ahora ha ido bien y he creído que ya era la hora de dar el paso hacia algo más. Solo eso jeje.

A Pedro Martinez, es verdad que muchos estudios avalan la no valía de los modelos ARCH, GARCH, ARIMA etc para la previsión en mercados, sin embargo yo no lo utilizo para la previsión de mercados, los uso para la previsión de factores macro que normalmente tienen un componente estacional. Cuando integras las series el componente estacional y la relación estructuras pasadas se hace evidente y por tanto puedes acercarte (que no aciertan de lleno casi siempre) a la cifra futura del dato macro. La FED utiliza modelos ARIMAX12 para sus previsiones y son bastante ajustadas. Las mías tienen un margen de error ajustado también pero no significa que acierte, sino que el dato real en la emisión aparece con un alto grado de confianza dentro del margen de error calculado por el modelo. En ese caso solo queda calcular probabilidades y controlar el riesgo.

Parece complicado y doy la razón Antonio Henareros en decir que a veces lo más sencillo es lo más efectivo. Para mi esto es lo más sencillo y por tanto, también lo más efectivo. ¿Podría haber complicado más los modelos? Si, pero de nada sirve porque cuando la estructura cambia no tienes margen de maniobra y te cruje jejeje

Respecto a los comentarios de Pepe, no se si irán con mala idea o no pero no me afectan. Yo ya he dicho que no tengo una bola de cristal, yo calculo probabilidades. Ni más ni menos. Acepto que el mercado es aleatorio y simplemente modelizo para intentar encontrar taras estadísticas. Por otra parte, lo del SP alcista me parece algo normal mientras se mantuviera el QE americano sin visos de tappering, no se si Hugo dijo que seguiría al alza mediante el análisis técnico pero hay cosas que son lógicas y el análisis macro en esa circunstancia era claro, el mercado solo iba a caer cuando no hubiera suficiente dinero como para comprar los activos a un precio tan caro.

Respecto al análisis técnico, no digo que no sirva realmente, simplemente yo no lo se utilizar ni creo que sirva, es mi opinión. Nada más. Simplemente cojan el resultado acumulativo de una serie temporal de una muestra aleatoria con distribución N~(0,1) y se encontrarán que pueden trazar lineas de tendencia, hombros cabeza hombros, triángulos y demás formaciones y que a toro pasado parece que han previsto el futuro. Pero si es así, ¿Porqué nadie utiliza el análisis técnico para jugar en el casino? De todas formas les recomiendo una lectura muy buena si les interesa el tema del análisis técnico vs análisis cuantitativo. Es uno de los primeros libros que me recomendaron leer y la verdad es que lo agradecí mucho. Se titula: "Un paseo aleatorio por Wall Street".

¡Un saludo y gracias por las críticas! Me encanta debatir y que las opiniones sean diversas aunque en este caso todas estén en contra mía jajaja

Una nota sobre el análisis técnico. Muchas veces en los debates que se establecen hay gente que habla del AT y en mi opinión habría que matizar algo.

El AT no pronostica nada. Como bien dice Manuel, si fuera así podrían ir a trazar líneas con los resultados de la ruleta del casino y ganar a la banca.

Ahora bien, ¿cómo es posible que grandes gestores de hedge fund y CTAs utilicen el AT en su vertiente más subjetiva de forma satisfactoria (aka, ganando cientos de millones)?

La mayoría utiliza el AT junto con otro tipo de análisis. No utilizan el AT para pronosticar, sino para gestionar las operaciones, decidir donde entrar según su análisis fundamental, decidir donde estarían equivocados, etc. Es decir, utilizan el AT como un médico utiliza un termómetro. Ningún diagnóstico médico viene dado solo por la temperatura, pero la temperatura ayuda a saber como va la enfermedad diagnosticada.

s2

Lo que comentas del analises tecnico has dicho que no servia, ahora dices que no sabes utilizarlo en que quedamos, pero yo te digo una cosa como se forme un hombro cabeza hombro, vas a estar pendiende te guste o no, y como estes en contra tu no duermes esa noche, ja,ja, el analises tecnico se puede usar en el casino siempre que el casino haga trampas, una idea la formacion del segundo hombro es un gran negocio

Cuando digo que es muy bueno me refiero a los resultados de tu método, no a ti

por cierto, que rentabilidad anual y DD estimas que tendrá tu hedge fund después de comisiones

Me cuesta trabajo pensar que lo haces sin mirar el grafico, porque si lo miras de alguna manera eres un chartista ,

Creo que no leíste bien mi comentario: Ni lo se utilizar, pese a que tengo una titulación en ello, ni creo que sirva. Uno no puede tener nunca la certeza absoluta de nada y por eso no puedo negar completamente la valía del análisis técnico. De todas formas nunca he visto estudios académicos que avalen su valía y las pruebas que yo he hecho no han arrojado resultados concluyentes. Jajaja! muy buena lo del hch, pero creo que dormiré bien esta noche porque no me fijo en ellos. De hecho apenas miro gráficos :( debe ser ese mi fallo.

Respecto a lo del casino... jajaja joder, ¿Por qué iban a manipular la ruleta si ya ganan con el 0 o el 00? Será quizás porque hay una legión de analistas técnicos al lado de la mesa a la espera de encontrar algún patrón oculto jeje

el drawdown máximo estará entorno al 5% que es lo que he venido teniendo con resultados normalizados y la rentabilidad anual estará entorno al 25-27% en circunstancias normales con una desviación de un +-10% aprox. De todas formas rendimientos pasados no son garantía de rendimientos futuros (disclaimer jajaja)

Todo depende del perfil de riesgo que cojan los inversores al firmar el MIFID, sino sería un fondo garantizado, siento no poder ser más específico :(

Manuel busca en internet la historia de los hermanos Pelayos saqueadores de casinos, no me leo ningun libro de esos ni loco con Livermore tengo bastante y con mi abuelo, el que mucha abarca poco aprieta

no leo libros me refiero a libros de culto ,

vaya salvajada

mucha suerte, creo que invertiría contigo una parte de mi capital, pero una pequeña porque me sigue pareciendo muy bonito para ser verdad

Joder Pepe! que esto no es una guerra! jejeje que no estoy intentando invalidar tu opinión! la respeto. Los Pelayo ganaron a la ruleta tras hacer un análisis cuantitativo de las tiradas de ruleta en el gran casino de madrid con un ordenador. No hacían análisis técnico. Y si, el casino hizo trampas, pero cambiando las propias ruletas de sitio para que no explotaran las ineficiencias. Respecto a Livermore, desde luego uno de los grandes traders que ha tenido el mundo, pero el levantar y quebrar cuentas no es lo mío, si quiero gestionar capital de terceros tengo que tener un criterio de riesgo ajustado y que la curva de retornos sea constante. De todas formas ya te digo, no intento desprestigiar ninguna forma de análisis, simplemente no comparto la visión.

No te preocupes Ramón, te entiendo, de todas formas si quieres entrar y no estás seguro lo mejor que puedes hacer es esperar a que tenga una cartera gestionada antes de montar el fondo y ver los resultados que voy teniendo en vivo. Eso creo que dará confianza al inversor y transparencia en la operativa

El AT desde mi punto de vista esta para montarse en una tendencia y bajarse cuando se acabe sin mas. adivino nunca, quien mire el grafico de Genaro no hay dudas salvo que mires para otro lado, S2.

Hola Manuel,

Vaya por delante que me parece genial que trateis los datos/información con el máximo rigor del que sois capaces. Cuando se trata de gestionar el dinero de otros, soy un defensor de utilizar el máximo formalismo posible y no dejar casi nada a las conjeturas o mecanismos "Mary Poppins": según sople el viento del Noreste o SurOeste, compro o vendo.

La principal virtud de los modelos ARMA-GARCH es que con pocos parámetros y ecuaciones bastante sencillas puedes recoger buena parte de la dinámica de una variable, ya sean rendimientos financieros o variables macro (de hecho cuando se introdujo el ARCH por primera vez -Engle (82)- lo proponía para modelizar la inflación).

Si con modelos ARMA-GARCH captais patrones autorregresivos, de medias móviles y/o volatility clustering, fenomenal: seguro que vuestro forecasting tendrá, en media, menos error que el hecho con otros métodos más "dudosos".

Por cierto, estoy de acuerdo con Pedro Martinez en que el control de los costes es una vía excelente para alcanzar rentabilidad en exceso y con Pepe en que la disciplina es importante, pero por mucha disciplina que tengas si no tienes una esperanza matemática positiva no ganas dinero. Es como jugar a la ruleta. Pero si estoy de acuerdo en que si tienes una ventaja matemática la disciplina es muy importante porque sin duda tendrás periodos en drawdown donde (como yo en el pasado) te cuestiones muchas cosas y de la disciplina depende que no te desvíes y pierdas el norte. 100% de acuerdo :)

A veces me pregunto que diablos hago aquí (en el mundo del trading) y tras leer todo esto me lo pregunto de nuevo. Supongo que en realidad sólo entretenerme O:-)

Si el trading en cualquiera de sus vertientes (intraday, swing, ...) fuera mínimamente "científico" el fondo LTCM jamás habría quebrado. Mi opinión es que el trader "profesional", el que vive única y exclusivamente de mover su capital, practica un trading mezcla de intuición y,por decirlo de alguna manera, "arte".

El fondo LTCM quebró porque basaba su operativa en la gestión de delta donde:

1. El valor de las opciones por el modelo Black-Scholes tenía una importante tara que era basar el valor en una distribución normal cuando la distribución del mercado se asemeja más a una Cauchy y por tanto menospreciaban el riesgo en las colas.

2. Cometieron negligencias sobreapalancandose en vez de aceptar pérdidas.

Si bien podemos aceptar LTCM como un fondo quant que quebró y que casi lleva al mundo a una crisis también podemos poner de ejemplo el fondo de Jim Simons o el de Thorp como ejemplos de fondos quant que año tras año batieron el mercado.

Y hago escalping y de todo y de una operacion de estas, me puede salir swing, o me quedo abierto siguiendo una tendencia, puedes preguntar como pillas una tendencia en ciernes, si consigues trazar una linea de tendencia en graficos de un minuto y siempre que este por encima ir con la tendencia luego pasas a cinco minutos y si inicialmenta ves que no prospera cierras la posicion y un scalping y si pierdes, unos tic,una informacion valiosa son los altos y los bajos del dia anterior, porque sabes donde esta el papel y el dinero, y te aseguro que muchas veces me siento un artista

Lo del campo aleatorio para mi es muy relativo todo lo que este en mi mano deja de ser aleatorio en mi comentario de operativa yo no veo nada aleatorio porque esta todo en mi mano, equivocarse o acertar es aleatorio cuando no sabes que hacer, tirar una moneda al aire no esta en mi mano no puedo hacer nada si acierto como si no, siempre que sepas lo que tienes que hacer no existe lo aleatorio, sale una noticia inesperada, en los graficos se refleja algo especial, porque los de la informacion previligiada son los que actuan primero y se les ve el plumero, pero si todo el rato estas pendiente del ruido ensordecedor no te vas enterar de nada, si, que todo es aleatorio

Hola Manuel, sabrás mucho de matemáticas, estadística y econometría. Pero de mercados financieros no creo que sepas tanto, ya que pecas de ignorancia al decir que los mercados son aleatorios, porque aquí no hay nada aleatorio, amigo.

Las divisas simplemente sufren ciclos multianuales, EURUSD por ejemplo esta en rango multianual, pero GBPCAD y todos los pares del JPY están direccionados, y hay que estar ciego para no poder verlo.

Existen patrones en el precio que haces una estadística y te da una esperanza matemática muy alta, entorno al 70-80%. (No hablo de HCH, lineas de tendencia o cualquier cosa que usa la masa y sale en los libros de AT). Lo que a largo plazo se traduce en sacar una rentabilidad mayor a la ofrecida por el mercado. Los grandes especuladores a lo largo de la historia de los mercados financieros, no han usado tus técnicas y han conseguido acumular grandes capitales.

Y te agradecería que no vayas de nuevo Rey Midas, cuando aún hace poco terminaste -1% en Auriga.

Deberías ser más sincero con la gente, y explicar que con técnicas de arbitraje (si no se asume un drawdown del 100%), los rendimientos nunca van a exceder de un 10% o como mucho un 20% sobre el monto total invertido a un año (en caso de ofrecer una pérdida asumible del 15% más o menos con anterioridad). Y eso no te asegura que un día no tengas cerrar todas las posiciones y perder el draw asumido con anterioridad, lo digo porque parece que quieres hacer ver que esto es 100% seguro.

Sin acritud Pedro, y mucha suerte con el fondo.

Cordiales saludos.

Hola Pedro:

1. Si dices que existen patrones con un 70-80% de probabilidad de acierto pero no un 100% estás admitiendo que los mercados son aleatorios ya que no hay determinismo.

2.Yo nunca he hablado de haber sido el nuevo Rey Midas, es el título del artículo y lo puso Hugo Ferrer, no yo. Espero que eso quede claro, yo no voy de nada y creo que lo he dejado claro en anteriores comentarios.

3. Creo que no lo has leído todo, en la exposición dije ya que en el periodo de la cuenta institucional estuve un 1% abajo. En las respuestas dije que estuve un 1% abajo. En la propia presentación del fondo tengo escrito que termine en Auriga un 1% abajo. Yo no me escondo de mis errores y los digo y me gusta comentarlos porque asumir los errores y aprender de ellos es lo mejor. Pasé una época muy mala con la guerra de divisas.

4. ¿Debería ser sincero con la gente? Más sincero no puedo ser, pero bueno, ya se verá si soy capaz de conseguirlo o no. Cuando empiece a gestionar la cartera los resultados completos serán públicos y la gente sabrá si vale o no vale lo que hago.

5. Por último, si lees la entrevista verás que asumo pérdidas y que cubro posiciones lo que significa que no es un sistema seguro al 100%. En la simulación de monte carlo hay un escenario de pérdidas... El arbitraje no es el santo grial. Pero por ahora me ha dado rendimientos sostenidos. Entonces te agradecería que antes de criticarme al menos leyeras lo que he escrito porque todo lo que has dicho ya lo he dicho yo en el artículo y en la presentación del fondo.

6. Por último, ¡Gracias por tus ánimos finales!

Un saludo y gracias por la crítica

¡Joder! ¡y se me olvidaba! Señores, yo no estoy vendiendo absolutamente nada. Esto no es un artículo comercial, no estoy intentando atraer inversores. Quiero que eso quede claro. Es solo una entrevista.

No iba a comentar en este post ya que de quant se más bien poco, me limito al uso de modelos econométricos para encontrar correlaciones entre los distintos activos, pero vista la caña que te están dando Manuel te dejo mi comentario de apoyo.

Pues creo que cualquier persona que le dedique el tiempo y entusiasmo que parece que le pones tu a los mercados financieros debería obtener buenos resultados como compensación, aún más teniendo los objetivos solidarios que mencionas en el artículo.

Por lo que lo dicho, te deseo muy buena suerte con tu iniciativa, además como dicen los análisis la suerte también es un factor estadisticamente significativo, sobretodo en el corto plazo, así que espero que te acompañe en los inicios del fondo.

Un saludo

Me ha parecido una entrevista excelente, estoy seguro que la leere varias veces y ya he empezado con el libro de "beating the market", creo que todo lo que cuentas en la entrevista vale su peso en oro, muchas gracias por compartirlo y espero que el fondo vaya muy bien!

En primer lugar agradecer a Hugo por realizar y poner a disposición de todos esta entrevista y sobre todo a Manuel por dedicar su tiempo y compartir sus conocimientos. Ha mostrado un gran entusiasmo y presentado todo con gran lujo de detalles, lo que demuestra su compromiso y confianza en su proyecto.

Mi opinión personal sobre su método es la siguiente:

Los mercados presentan efectivamente un comportamiento global que estadísticamente no se puede caracterizar de otra manera que como aleatorio. Sin embargo están plagados de "ineficiencias", y es normal ya que las variaciones no están generadas por una máquina perfecta de generación de números aleatorios, sino por personas cuya actuación está naturalmente sesgada por la sicología propia y la del entorno. Capturar estas ineficiencias no es sencillo ya que ese es el propósito de todos los agentes del mercado, y cuando una eficiencia recurrente es capturada deja de ser eficiencia. Pero siguen existiendo y existirán mientras existan los mercados.

Parece lógico plantear que la única manera de capturar las eficiencias de manera sostenida es aplicando procedimientos sostenidos. Manuel, tal y como describe, aplica procedimientos sostenidos que en el pasado le han aportado rendimientos sostenidos en entornos reales y virtuales, luego sus algoritmos parecen constituir una buena base para esperar rendimientos futuros.

Personalmente desconozco si las hipótesis de base de dichos algoritmos son estables en el tiempo o si éstos tendrán la capacidad de adaptarse en el caso de que no lo sean. Lo que si tengo claro es que Manuel muestra entusiasmo, conocimientos y honestidad de sobra como para desearle lo mejor en su proyecto.

Gracias de nuevo por compartir tu proyecto, y esperemos que te conviertas en el próximo Simons de los mercados.