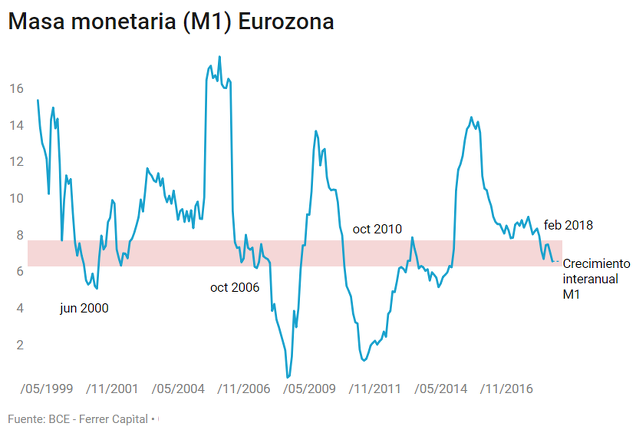

La desaceleración de la economía europea, y de la eurozona en particular, que comenzó a dar señales de que crecería a un menor ritmo hace ya más de medio año, está entrando en aguas movedizas. Tan movedizas que el mejor indicador adelantado del ciclo económico europeo, está creciendo a un nivel tan bajo como antes de las dos últimas recesiones (2008 y 2012) y como antes de la cuasi-recesión de 2002. Y desde el punto de vista bursátil, antes de los tres grandes mercados bajistas de las últimas 2 décadas (2000-2002, 2007-2009 y 2011-2012).

Hablo de la masa monetaria y de la M1 en particular, o aquel agregado monetario que suma el efectivo en circulación y los depósitos a la vista (todo aquel depósito bancario que se puede liquidar al momento sin previo aviso). Es decir, la M1 es el dinero contante y sonante que hay en la economía y es el mejor predictor de la actividad económica futura, porque el que haya una mayor o menor cantidad de dinero, es lo que va a hacer que la economía crezca o se contraiga. Como dicen los americanos "money move markets" o "el dinero mueve el mercado".

Hace ya 4 años Enrique García publicó un artículo explicando este indicador, del cual recomiendo encarecidamente su lectura (pulsando aquí), porque allí explica qué es y la lógica de su uso para interpretar el momento del ciclo económico. Además, acompaña sus palabras con párrafos seleccionados del libro Dinero, Crédito Bancario y Ciclos Económicos de Jesús Huerta de Soto. En resumidas cuentas, Enrique explicaba:

Resulta que lo que hace aumentar el agregado de los depósitos es siempre una señal alcista o indicador de auge económico, y lo que hace contraerlo es siempre una señal de debilidad.

Una retirada masiva de depósitos puede ser un indicador de desconfianza y necesidad de tesorería fuera de lo normal. En el caso de expansión/contracción de depósitos vía reserva fraccionaria, parece evidente que la expansión indica confianza y altas expectativas y la contracción lo opuesto.

Y por otro lado, se hacía eco de un párrafo clave del libro Dinero, Crédito Bancario y Ciclo Económicos de Huerta de Soto:

“Uno de los grandes problemas del proceso de expansión crediticia y de creación a partir de la nada de depósitos a que da lugar el contrato de depósito bancario con reserva fraccionaria es que, de la misma manera que se desencadenan fuerzas ineludibles que revierten los efectos sobre la economía real de la expansión crediticia, se generan fuerzas que llevan a un proceso paralelo de contracción crediticia. Esta contracción se verifica siempre que se produce alguno de los siguientes hechos: a) una disminución de depósitos originarios; b) un incremento del deseo por parte del público de mantener unidades monetarias fuera del sistema bancario (es decir, un incremento del coeficiente f); c) un aumento en la «prudencia» de los bancos, que les lleva a incrementar su coeficiente de reserva c, con la finalidad de poder hacer frente a las mayores retiradas de dinero que por término medio puedan realizar sus clientes; d) un súbito aumento en la devolución de préstamos no compensado con un incremento en la concesión de los mismos; y e) que aumenten los préstamos que no puedan ser devueltos a los bancos y éstos tengan que soportar un volumen mucho mayor de morosos.”

Como se ve, una reducción de los depósitos a la vista, es básicamente señal de problemas, de aversión al riesgo o desconfianza en el devenir económico, tanto por parte de los prestamistas como de los mismos prestatarios.

Según datos oficiales del Banco Central Europeo, la M1 creció el 6,57% anual entre los meses de agosto de 2017 y agosto de 2018 (ver anterior gráfico), el cual es el ritmo más bajo desde octubre de 2014, cuando la economía de la eurozona seguía saliendo de la recesión previa y por tanto se encontraba en fase de recuperación. Históricamente, desde que existe la unión monetaria, una tasa de crecimiento menor al 7% ha sido la antesala de una fuerte desaceleración económica. E incluso en dos ocasiones, fue la antesala de recesiones y por supuesto de mercados bajistas en los activos de riesgo como la bolsa.

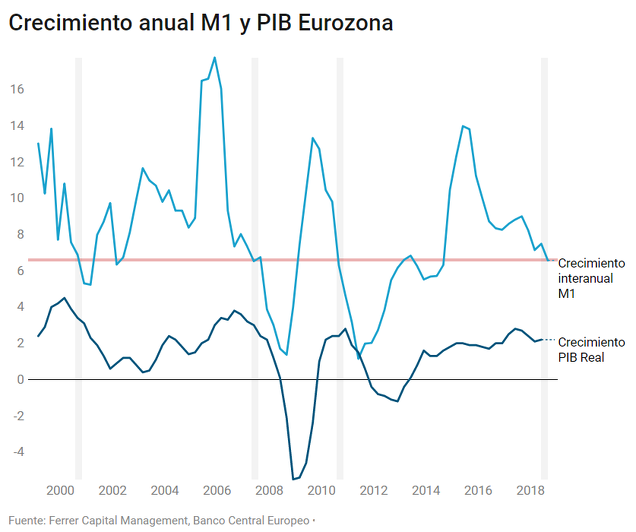

Si observamos el siguiente gráfico con detenimiento, vemos que cuando la M1 -curva celeste- crece a un ritmo anual como el actual del 6,57% o inferior (y obviando el ruido a la salida de las recesiones), en los siguientes pocos trimestres el producto interior bruto -curva azul- desacelera fuertemente creciendo a bajo ritmo o incluso entrando en recesión. He señalado con barras grises verticales, momentos del pasado similares al actual, para mayor claridad.

Por ello, teniendo en cuenta qué significa este indicador y la importancia que tiene en un sistema de reserva fraccionaria, estamos ante la primera señal real de que la economía europea puede estar dirigiéndose hacia una recesión económica.

Personalmente no estoy declarando que estemos entrando en recesión ya, o que sea bajista por este motivo, pero sí que estoy oficialmente en alerta de recesión. ¿Qué me haría pasar de este estado de alerta a un estado de convicción de que el ciclo ha llegado a su final?

En primer lugar, que la M1 siga creciendo a ritmos tan bajos o inferiores en los siguientes meses. Cuanto más tiempo pase ahí, más probabilidades de que se esté desencadenando una recesión. Al fin y al cabo, siempre puede haber factores puntuales y no sistémicos que hagan que la M1 desacelere su crecimiento, sin que ello suponga un retroceso de la economía en su conjunto.

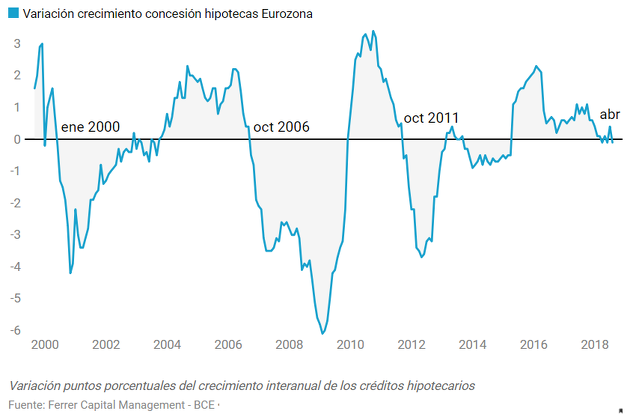

En segundo lugar, que el crédito a los hogares se enfríe (una variable más adelantada al ciclo que el crédito a las empresas). Esto sería la prueba del algodón de que algo no está yendo bien en la economía. Es cierto que la tasa de crecimiento de los préstamos hipotecarios está estancada desde hace meses en la eurozona (siguiente gráfico) y eso no es un buen signo, pero también que el crédito al consumo de los hogares sigue acelerándose.

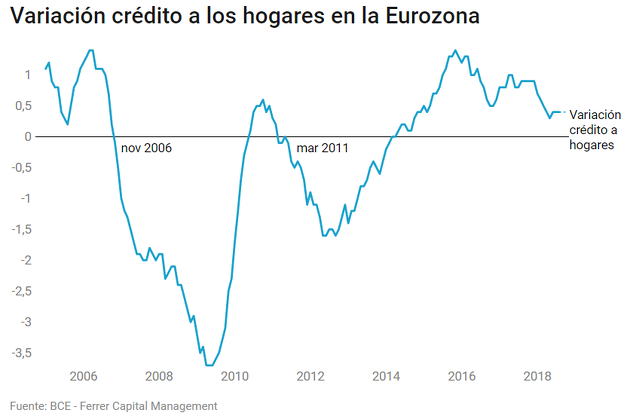

Así, por prudencia, prefiero observar la evolución total de los préstamos y créditos a los hogares (consumo + hipotecas), el cual sigue creciendo a un mayor ritmo que hace un año (siguiente gráfico). Sin duda, ver declinar este indicador sería una señal de alerta roja de que el ciclo ha llegado a su final. De momento, no es el caso.

En tercer lugar, otro indicio del fin del ciclo, sería el deterioro repentino de otros indicadores de la actividad económica, tales como el empleo, la producción industrial, las licencias de construcción u otros indicadores relacionado con el sector servicios.

De momento solo tenemos un primer indicio en la M1, y muy relevante, pero esos otros indicadores tienen que dar esas pistas. Jamás se ha de llegar a ninguna conclusión por lo que revele un solo indicador macroeconómico, aunque se trate del más fiable y más adelantado de todos ellos.

Por último, hablemos del mercado de acciones. En el siguiente gráfico del Stoxx 600 Europa, he señalado los momentos en los que la M1 crecía a un ritmo tan bajo como el actual (<6,57%), por vez primera tras un ciclo expansivo.

Como se puede entender a simple vista, normalmente no señala el techo absoluto del mercado, pero sí que la tendencia alcista corre peligro en los siguientes pocos meses, cuando suele iniciarse un mercado bajista, normalmente pronunciado porque se está entrando en una recesión. El plazo más largo entre desaceleración de la M1 al nivel actual y el fin de la tendencia alcista, fue entre octubre de 2006 y junio de 2007, unos 8 meses.

A muy corto plazo sigo sin convicciones claras de hacia donde se dirige el mercado de acciones, pero si los indicios aquí señalados se confirman en los siguientes pocos meses, entonces habrá llegado la hora de ser bajistas.

---

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.

Estimado Hugo,

tienes el don de saber explicar, al menos en el lenguaje escrito. Si posees el mismo don para el oral, serías un excelente profesor.

Mcuhas gracias por tus aportaciones y por crear este portal. Es de los pocos "salvajamente" libre en cuanto a información y eso es, para un liberal como yo, un oasis.

No dejes de enviar posts y escribir artículos, por favor.

Interesantísimo este último, en cuanto a la evolución de la M1. Segruiremos atentos, a ver cuanto tiempo quieren estirar el chicle.

Un saludo y buen fin de semana.

En respuesta a Manuel Fernández

Desgraciadamente escribo mejor que hablo :)

Me alegro que te guste inBestia y que te sean útiles los artículos. Gracias por expresarlo.

En respuesta a Manuel Fernández

Doy fe de que también es un gran profesor. Yo lo tuve en el experto en bolsa de la Universidad de Alicante y sin duda fue de los mejores que tuve.

La mejor manera de ocultar la realidad es dar tanta información que no se vea lo importante.Es de "agradecer" al BCE lo bien escondido que tiene este dato, que sólo se alcanza después de múltiples filtros en su base de datos. La M3, que no es el indicador más importante, se abre con un clic. Y también que el cálculo que realizan y/y esté redondeado a enteros, con lo que necesitas tener una hoja de cálculo. Podéis comprobarlo aquí:

https://sdw.ecb.europa.eu/quickview.do?SERIES_KEY=117.BSI.M.U2.Y.V.M10.X.1.U2.2300.Z01.E&start=&end=&submitOptions.x=0&submitOptions.y=0&trans=YPCBuen artículo Hugo. Por lo que vienes comentando y por los ciclos de Kitchin

¿Crees que es el momento de las materias primas?.

Saludos

En respuesta a Manolo G J

Si no me equivoco, las materias primas lo han hecho mejor que la RV global este año no? En ese sentido ya está haciéndolo mejor.

Lo tipico es que al final del ciclo las materias primas lo hagan mejor y no caigan exactamente cuando lo haga la bolsa, sino un pelín después. Pero hay que tener cuidado porque en medio de una recesión caen también.

Una cosa es un mejor comportamiento relativo y que aporte alfa y otra es el comportamiento absoluto, que sería negativo en caso de recesión.

Saludos

Me gusta el artículo, aunque yo diría, como dice Hugo por otroas vías, que M1 depende de los depósitos, y estos del crédito. Éste, a su vez, depende de la oferta y demanda de crédito. Con lo cual no sabemos con certeza, pero podemos imaginar, que lo que se está enfriando es la demanda del crédito de los no bancos a loa bancos.

Esto lo veremos cuando salgan otros indicadores de expectativas, y de actividad, pero no creo que sean los bancos “per se” los que están cercenando el crédito.

El todo caso el BCE debe saber algo más; si alguien lo sabe es él.

En respuesta a Miguel Navascues

Ahora que lo pienso, puede ser que los bancos, ante la subida expectativas restrictivas provenientes del BCE (fin del QE) pueden haber empezado a endurecer el crédito.

En todo caso La distinción me parece importante, porque la respuesta Delma BCE debería ser distinta.

En respuesta a Miguel Navascues

El tema es que la M1 te dice que "algo está pasando" y se queda así de abstracto. Ya lo explica Huerta de Soto, hay varias causas y solo tiempo después nos enteramos de cuáles exactas.

En todo caso, como digo en el artículo, desde mi punto de vista al final es el crédito lo que hay que mirar como lo más preciso. Venga de donde venga el paso atrás (oferta, demanda o ambas), al final es el hecho.

Muchas gracias por el artículo Hugo.

Me estoy quedando sólo en la idea de que a la bolsa de Europa aún le queda subida. Yo como la inversión la interpreto como algo sin un plazo determinado, si veo buenos precios seguiré comprando. Eso sí no sé cuándo llegará el momento de rentabilizar mi inversión. Pero seguro que llegará y casi seguro, cuanto más espere mejores serán los resultados.

Y un abrazo a todos los inversores en estos momentos tan complicados.