"We are in the midst of a great transition from narrow nationalism to international partnership"

Lyndon B. Johnson en 1967, 36º Presidente de los EEUU

La primera reacción de los mercados tras la victoria de Donald Trump, ha sido, a ojos de muchos, positiva.

Aunque más bien habría que decir que ha sido positiva para las bolsas de EEUU, porque el resto de bolsas mundiales no han cambiado de signo y, o siguen laterales como antes, o han empezado a declinar fuertemente como es el caso de los mercados emergentes.

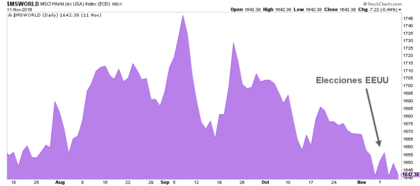

El siguiente gráfico muestra el índice MSCI Mundial exceptuando EEUU. Si acaso, la caída iniciada en septiembre continua su marcha.

Este otro gráfico muestra el paneuropeo índice Stoxx Europa 600, que sigue en una fase secundaria lateral dentro de un mercado bajista iniciado el pasado año.

Y aquí el ETF 'EEM' basado en el índice MSCI Emergentes de la bolsa de Nueva York. Ha roto la tendencia alcista iniciada en febrero y por el momento está sufriendo un fuerte tensión vendedora.

En mi opinión es absolutamente precipitado saber si Donald Trump será positivo para activos de riesgo como las bolsas o acabará por tumbarlas. Desde luego ha provocado una fuerte caída en el mercado de bonos que descuenta ya mayor crecimiento e inflación ante las políticas pro-crecimiento del programa económico del futuro presidente Trump. Esto en general es un fenómeno positivo para las acciones, más allá de la volatilidad de algunos sectores en el corto plazo.

Sin embargo, la política pro-crecimiento de Trump, aparte de enmascarar mentiras imposibles de resolver como un repunte sustancial de la fuerza laboral, dado que es una cuestión demográfica, es también una política económica ombliguista, en el sentido de que solo mira por ella y que puede ser completamente contraproducente, a la luz de los acontecimientos actuales.

Puede que las inversiones en infraestructuras, la simplificación del código fiscal y una reducción de la regulación y burocracia imperante sean medidas positivas para el crecimiento. Pero esa misma expectativa de mayor crecimiento e inflación de los Estados Unidos con respecto al mundo, que hace que el dólar se aprecie fuertemente, puede ser un catalizador para una crisis en la economía global que en los últimos años ha sido gestionada atendiendo a equilibrios. O al menos poniendo parches cuando aparecía un desequilibrio.

Por ejemplo, el año pasado aún creciendo la economía norteamericana a buen ritmo, la Reserva Federal tuvo que aplazar la primera subida de tipos de interés porque en ese momento los mercados emergentes se encontraban en una espiral bajista que había empezado a arrastrar a los mercados desarrollados.

La Reserva Federal, que atendiendo a los datos macroeconómicos de Estados Unidos solo tenía argumentos para avanzar con la subida de tipos de interés, se convirtió de facto en el banco central del mundo. Al aplazar el cambio en su política monetaria, el dólar se debilitó ayudando a que la espiral bajista terminara, al menos temporalmente. Es decir, puso un parche.

Si ahora la expectativa -y más tarde la realidad- es que la economía norteamericana crezca con una mayor diferencia con respecto al mundo, entonces el dólar va a seguir subiendo y con ello seguirán aumentando los riesgos a nivel global.

La problemática reside, principalmente, en que muchos de esos países emergentes son exportadores de materias primas, las cuales están denominadas en dólares. Al apreciarse el dólar el precio de las materias primas tiene que declinar para que se mantenga un mismo volumen de compraventas. Y menor precio de las materias primas significan menores ingresos para esos países. Y menores ingresos significan problemas fiscales, quiebras, crisis de divisas, etc. Sorpresas negativas que impactan todos los mercados, incluidos los desarrollados.

El siguiente gráfico muestra el precio del petróleo West Texas y el tipo de cambio del Euro contra el Dólar. Sí, los cambios tendenciales en el petróleo no dependen de la demanda, dependen del dólar.

De ahí la ambigua reacción de las bolsas desarrolladas, tanto que un índice como el Ibex 35 cargado de banca, no ha podido apreciarse porque está 'pesando' más su exposición a los países latinoamericanos exportadores de materias primas.

En realidad no es una reacción ambigua, sino una respuesta muy clara en donde en respuesta al mayor crecimiento esperado de EEUU hay ganadores y perdedores.

Ahora, si todo fuera tan claro como lo está viendo el mercado en esta primera semana de la victoria de Donald Trump, entonces estaría 'chupado' invertir el próximo año: favorecer los sectores que han subidos estos días y ponerse corto de lo demás. Pero, como nos has demostrado la historia una vez más con la sorpresa electoral de Trump, lo que el mercado piense una semana no tiene porque ser lo correcto.

La realidad es más complicada. Una expectativa exagerada de los logros que pueda alcanzar el señor Trump para la economía norteamericana, puede ser un tiro que salga por la culata. ¿Cuánto puede aguantar EEUU creciendo más mientras buena parte del mundo sufre por esa hipotética extraordinaria mejoría? ¿Tendrá la Reserva Federal que ajustar tipos rápidamente para suavizar esa inflación y en ese ajuste puede que se pase de frenada y acabe provocando una recesión clásica?

En definitiva, ¿la buena reacción del mercado de bonos y de las bolsas estadounidenses señalando crecimiento es el tema principal? o en otro caso ¿puede que la fuerte caída de los mercados emergentes sean una señal de desequilibrios globales, donde el comercio global se atasque y acabe provocando una recesión general?

¿Qué señal es la correcta? ¿Cuál es más importante y acabará arrastrando positivamente o negativamente a la otra?

Desde mi punto de vista esto no se puede pronosticar, solo entenderlo y ver como transcurren los eventos.

Mi escenario principal es que lo más probable es un mercado alcista porque hay crecimiento, indicadores adelantados como la masa monetaria que ha repuntado, se han producido señales técnicas de medio-largo plazo que favorecen un mercado alcista, así como un sentimiento pésimo que es propio de un momento bajo del ciclo.

Además, otros mercados están señalando en estos momentos un renovado apetito por el riesgo. El oro ha parado la tendencia alcista y ha marcado mínimos de 5 meses, lo cual indica que no se está utilizando como refugio. El yen japonés, una moneda que se fortalece cuando los inversores están en retirada y que se debilita cuando crece el apetito por las acciones, efectivamente se ha depreciado.

El cruce CAD/JPY (siguiente gráfico panel inferior) es especialmente interesante porque mantiene una alta correlación con el Euro Stoxx 50 (panel superior) y sirve como confirmación de los movimientos bursátiles.

Tras declinar este tipo de cambio desde el techo bursátil europeo en 2015, es posible que se haya estabilizado. Ya ha superado hoy (gráfico cierre de ayer) los 79 yenes lo que significa que está dejando atrás la estructura de suelo formada desde el Brexit. Esto es una señal positiva que sugiere ruptura al alza del Euro Stoxx 50.

Ahora bien, verlo regresar por debajo de esos 79 yenes, debe devolver la cautela y pensar que probablemente sigamos en una secundaria lateral y pensar que tal vez la reacción de los mercado al final será negativa a la presidencia de Trump.

Igualmente el comportamiento del yen lo podemos apreciar a través del tipo de cambio EURJPY (panel inferior siguiente gráfico). Después de la depreciación del euro contra el yen tras el Brexit, el tipo de cambio ha formado un suelo que en estos momentos parece 'querer' dejar atrás, al haberse superado los 116 yenes por euro.

Con todos estos factores, por el momento la caída de los bonos se está interpretando como un escenario que va a favorecer a los activos de riesgo y a las bolsas en general, más allá de que algunas hay reaccionado negativamente por el momento.

Pero como es imposible predecir el mundo porque es rico en factores y variables, una revalorización del yen que haga caer los tipos de cambios por debajo de los niveles señalados, hay que tomarlo como una nota de cautela...porque tal vez el tema principal que gobierne los mercados no es que Trump es magnífico, sino que es un desastre.

Los mercados responderán a todas esas variables y dentro de algún tiempo tendremos el veredicto y las noticias.

Descargo de responsabilidad por conflicto de interés: el autor de este análisis está o puede estar invertido en los subyacentes e instrumentos mencionados a través del compartimento del fondo de inversión Renta 4 Multigestión / Ítaca Global Macro que asesora a través de su sociedad Ferrer Capital Management.