El 19 de julio de 2012, en plena recesión española y cerca del suelo cíclico -y tal vez histórico- del Ibex 35, publiqué un artículo en El Confidencial titulado Compra cuando todos hablen de la prima de riesgo.

La tesis era sencilla pero no fácil de asumir: los indicadores macroeconómicos más adelantados o reactivos a los cambios cíclicos estaban dando pistas de recuperación económica y, a la vez, el público y la enorme mayoría de expertos solo hablaban de crisis, depresión, décadas perdidas y recesión infinita.

Esta divergencia entre lo que señalaban los indicadores económicos y el sentimiento popular, fue una de esas grandes oportunidades contrarias que solo se repiten muy de vez en cuando.

En aquellas fechas "la prima de riesgo" era tan popular -a pesar de que casi nadie sabía lo que era un año antes- que incluso se publicaron anuncios aprovechando el tirón del meme.

Y, claro, la recuperación justo comenzaba en ese momento y consecuentemente el mercado de acciones encontró su suelo y ya lleva un recorrido de 3 años de mercado alcista y una rentabilidad del 85% desde mínimos.

Aunque muchos en sus cabezas creen que el mercado alcista empezó hace un año o año y medio, las cotizaciones no mienten.

Una vez más de demostró lo que Kostolany decía: "en bolsa lo que todo el mundo sabe, no interesa".

Hoy en día la situación ha cambiado bastante y la economía española es una de las que más crece en Europa y hasta el enorme desempleo empieza a desinflarse -el empleo siempre tarda en crearse después de una recesión-.

Tanto ha cambiado la situación en España y otros países que estos días es imposible no leer, escuchar y ver informaciones sobre supuestas burbujas. Como mi especialidad es la renta variable, diré que sobre supuestas burbujas en el mercado de acciones.

Los periódicos españoles hablan de burbujas:

Los poderosos dirigentes de los mayores bancos temen que una burbuja se esté formando y por ello han propuesto medidas macroprudenciales para evitar el descalabro que ven venir:

Y hasta la presidenta de la Reserva Federal de Estados Unidos (FED) explícitamente ha declarado que las acciones están caras.

Todo esto ha ocurrido en los últimos 15 días y por ello esta situación me parece una de viralidad y por tanto interesante. Lo explico en mi libro en el capítulo titulado "Los rumores".

Normalmente, en un mundo con tantos y tantos actores es normal que haya opiniones alcistas y bajistas. Pero cuando una idea se convierte en hegemónica y se propaga por todos los medios de comunicación y el público solo habla de ello, entonces podemos decir que estamos antes un meme, un rumor viral que se ha propagado no porque necesariamente sea cierto, sino porque está de acuerdo a la opinión de las masas.

Así que ya sabemos lo que opinan las masas, creen que hay una burbuja y que el riesgo es elevadísimo. Pero ¿es esto cierto? La verdad que no.

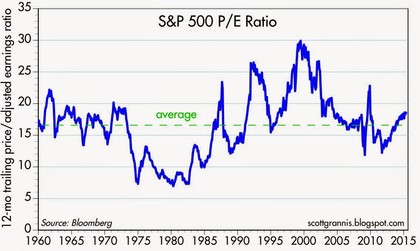

Cojamos el mercado estadounidense que es uno de los que más preocupa. El PER (ratio de los beneficios entre las cotizaciones) solo se encuentra ligeramente por encima de su media histórica, muy lejos del nivel alcanzado en la burbuja del año 2000 o de las valoraciones alcanzadas en los años 90 o antes del crash de 1987.

Esta es la realidad. Muchos quieren utilizar otros tipos de PER como el PER de Shiller que es un indicador absurdo con graves problemas en su construcción e interpretación. De hecho, en julio de 2013 escribí sobre él ya que había alcanzado un nivel extremo, y desde entonces el S&P 500 ha ascendido un 32,25% en línea recta.

Así que tenemos una situación en la que no hay una burbuja en los principales mercados de acciones y en la que, sin embargo, los expertos empezando por la presidenta de la FED, y el público en general están obsesionados con la idea de que las acciones están caras. Hay una fuerte disonancia entre realidad y percepción general.

Por ello el mercado aún tiene gasolina para más subidas. El escepticismo de hoy son las sorpresas positivas de mañana. Si la situación fuera la contraria, una en la que las acciones estuvieran realmente caras y todo el mundo fuera optimista, entonces el margen para las subidas sería realmente reducido porque no habría margen para futuras sorpresas positivas.

Y sin sorpresas el mercado difícilmente puede avanzar.

Por ello, la regla general es la siguiente:

Cuando todos hablan de que el futuro es diferente y de que la economía ha entrado en una nueva dinámica que justifica las altas valoraciones, preocúpate.

Cuando todos hablen de burbuja no te preocupes porque, de hecho, eso es un factor alcista.

Todo esto no quiere decir que haya que ser ciegos alcistas. Una recesión en Estados Unidos podría tener lugar -y consecuentemente un mercado bajista en la bolsa- pero ese cambio cíclico no vendría provocado por un exceso en las valoraciones, sino por un cambio de las circunstancias macroeconómicas.

Los mercados bursátiles alcistas no suelen morir ni de viejos ni por exceso de valoraciones sino por un cambio en el ciclo económico.

Bueno, el término "burbuja" es siempre polémico. Mi opinión es la siguiente: SI hay burbuja en la RF, algo que casi nadie discute. Por ejemplo, el bono alemán a 10 años están cotizando con un PER superior a 150x.

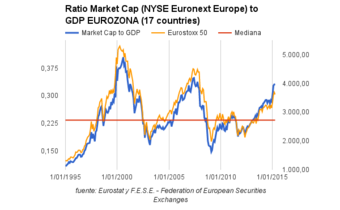

Hablar de burbuja en la RV no es lo más correcto, pero sí de valoraciones elevadas. Como el PER es siempre controvertido, yo utilizo el ratio de Buffett (Market Cap to GDP), del cual he hablado muchas veces aquí (

http://inbestia.com/analisis/se-reduce-el-margen-de-seguridad-en-las-bolsas-europeas)

Actualmente, con datos de 30 de abril, el ratio de la Eurozona es el que figura en el gráfico, es decir, en niveles de 2007 aprox.

Esto por si solo no significa nada. El mercado puede seguir subiendo un 50% adicional como caer un 30%. Las valoraciones solo predicen a largo plazo.

En mi caso personal, me gusta comprar con red de seguridad o margen de seguridad, es decir, con valoraciones atractivas, algo que a mi juicio hoy en día no existe. Se que hay un coste de oportunidad al no estar invertido en bolsa, pero lo asumo totalmente.

Por lo tanto y en resumen, creo que SI hay burbuja en RF, y valoraciones elevadas en RV, pero lo que manda es el ciclo económico y este sigue siendo expansivo.

Bueno, yo sí discutiría el concepto de burbuja en el mercado de bonos (mi alma contrarian :)

Personalmente me parece que ha respondido a los fundamentales...bajos tipos de interés, inflación y crecimiento magro.

Otra cosa es que los fundamentales vayan a cambiar. En todo caso, no hay que olvidar que un bono soberano no es una acción de una punto.com

Un bono puede producir una pérdida con respecto a la inflación, pero tiene una garantía muy elevada de repago a final de la vida del mismo, a diferencia de lo que ocurre con una acción.

Por ello, aunque sin duda puede haber semanas y meses de tensión en el mercado de bonos, me parece que las consecuencias no pueden ser las mismas.

Solo es una idea, necesitaría profundizar en ella porque mi intención solo era poner un "pero".

Sobre el indicador o ratio entre capitalización de mercado y el producto interior bruto, a mí desde luego no me gusta. En el siguiente gráfico, sobre EEUU, se ve que los minimos de 2002 o 2009 coinciden con los máximos de los años 60s.

Por ello me temo que el indicador no es estable ni fiable.

¿Cómo es posible que la mayor crisis financiera en 80 años y con la bolsa cayendo un 60% no fuera una oportunidad histórica de "comprar barato"?

Solo eso indica que algo ocurre. Ni siquiera sé que cosas pueden ser porque no soy especialista en este indicador, pero, por ejemplo, en el PER de Shiller, uno de los principales problemas que tiene es que se produjo un importante cambio contable que ha hecho que el indicador no tenga valor alguno. Me pregunto si algo de lo mismo ocurre en este caso.

De cualquier manera, como tu sí sueles utilizarlo, te dejo la pregunta abierta :)

Yo lo utilizo, pero siempre que miro valoraciones utilizo varios indicadores, como los que nos ofrece VectorGrader:

http://www.vectorgrader.com/indicators/indicator

La mayoria de ellos se sitúan en la parte alta del rango en que se han venido moviendo en los últimos años. Es decir, utilizo una bateria de indicadores de valoración para ver si el mercado está "caro" o "barato" en su conjunto, porque cada uno de ellos tiene defectos. Al utilzar varios, trato de paliar sus defectos :)

Para mi la valoración del mercado supone un 20 - 30% en mi toma de decisiones. El grueso de las mismas depende de la macro.

Gran página de ahi he sacado mi chart.

A mi el que más me gusta es el de los beneficios operativos (es el que sigo siempre):

¿No te preocupa la gran diferencia entre ese gráfico y el gráfico de precio/ventas?

En mi opinión sí que estamos en una burbuja desde luego en renta fija no se me ocurre ninguna razón para comprar bonos alemanes a las rentabilidades actuales ni de ningún país de la unión europea para esperar al vencimiento otra cosa es especular con vendérselos más caros al BCE en unos meses pero creo que se va a quedar solo comprando.

En cuanto a RV es cierto que con los tipos de interés actuales se pueden justificar rentabilidades más elevadas de las históricas pero me pregunto que pasará cuando el bono USA 10 años (lo más parecido al risk free mundial) ofrezca rentabilidades del 3% o superiores no creo que las valoraciones actuales se puedan mantener.

De todas formas la bolsa puede seguir subiendo durante semanas o meses yo entro al mercado basándome fundamentalmente en factores técnicos, lo que si pienso es que cuándo lleguen la caídas estas serán importantes y barrerán a mucha gente.

Dos últimos detalles las empresas están invirtiendo a niveles de 2009 a la vez que la recompra de acciones está en máximos y la compra de acciones apalancadas (margin debt) en máximos además de que ya va tocando una corrección del 20% o más.

Totalmente de acuerdo con ambos.

Tengo que darle las gracias Hugo por haberme ayudado muchísimo a abrir los ojos al "mundo contrarian", es sin duda la mejor lección que he aprendido en los pocos años que llevo en esto.

En relación al artículo, además de lo que menciona de las declaraciones de los "analistas", de Yellen y demás hablando de burbuja, va exactamente en el mismo sentido la encuesta AAII, con un porcentaje de neutrales no visto desde 2003 (50%), con igual número de alcistas que de bajistas (25%).

Todos estos datos apuntan a nuevos máximos que inciten a la masa a entrar en tropel, que hay mucho papel que repartir, jeje

Una vez que esté todo el papel que quieren vendido vendrán las "caídas inexplicables".

Por ejemplo, el movimiento de ayer tras las actas (ya conocidas realmente) de la FED fue una muestra de esto: subidón perforando resistencias del Nasdaq "sin explicación", para después meterle una caída haciendo saltar stops y meterle el miedo en el cuerpo a los que entraran tarde y mal sin stop...

Y después de unos "malos cierres" de sesión y los futuros bajando fuerte desde entonces (cierre de largos "mal abiertos" creo yo), ahí está el Nasdaq a punto de mejorar el máximo de ayer...

¡El mercado está diseñado para marear y sacar la pasta a los incautos!

Saludos y gracias de nuevo

Yo creo que es una burbuja lo que pasa que hay muchos fuera y para que explote se necesita la participacion todos esos que hablan de burbuja , el extasis vendrá cuando todos estos claudiquen y digan esto es alcista, porque estarån comprados hasta la trancas y cuando todo el mundo esté comprado ? no se hablará de burbuja.

Me acuerdo de la burbuja inmobiliaria española durante años se habló de burbuja, hasta que la Trujillo cludicó con los minipisos y Simancas se fue a Viena para informarse de la politica de alquileres para traerlo a Madrid , ya no se hablaba de burbujas todo Dios se habia comprado un piso carisimo, como mi hermano protestó hasta que se compró un piso en lo mas caro dejo de protestar , pero empezó a protestar por que bajaban, jajaja

Porque claro, cuando todo el mundo esté comprado las sobravaloraciones de las empresas serán brutales, supongo que lo macro se irá a paseo , supongo que será por la gran sobrecompra y continuacion una recesión, la paradoja es que se necesita compradores para que suba pero a su vez es el camino del fin, jajaja

Hugo Ferrer:

Creo que si Janet Yellen habla de burbuja, es precisa_mente, para evitar que más gente de la que hay metida, se aproveche de las posibles futuras ganancias y que el capital de los de+, se reparta de una manera mucho + racional, que durante las últimas burbujas reales (puntocom en el 2000 y etc). El problema, lo tenemos en un país desmesurado como la China, donde una burbuja en el mercado de valores, podría dejar en la ruina a cientos de millones de chinos. Y después ¿quién les daría un crédito?

Estimados,

Lo que me parece estar viendo en general y en los comentarios al artículo en particular, es que efectivamente, todo el mundo piensa que existe una burbuja, pero al contrario que en el mercado inmobiliario, tú puedes seguir comprando valores y apostando largos porque consideras que la situación macro no engaña y las opiniones de las personas están equivocadas, con el único riesgo de que te salte un stop loss, cosa que por desgracia con una vivienda no puedes hacer.

Continuo largo apostando en la misma línea que Hugo, y con un stop dinámico en el 6%. Es mi máxima perdida.

Y tambien comprando pisos a la baja yo conozco a uno jaja,el componente de estas burbujas es la avaricia, si fueramos moscas seriamos muy golosas, jajaja

cuando todo el mundo esta comprado no hay burbuja los expertos te dicen por ejemplo Telegonica vala 60 euros, Ferrovial 120euros, Terra 240 euros,Sacir lo que no esta escrito y muchas mas, todos extasiaos, jajaja

Sr.Alarcón, me imteresa esto de la burbuja de RF, yo no sé de análisis, por ello invierto mediante fondos rv. Una parte la utilizo para especular por el sistema "no puede ser", cuando algo, por la vida transcurrida me parece que "no puede ser" invierto. Hace unos meses la TIR del BUND estaba a 0,90%, mi pensamiento erróneo "quién es el burro que invertiria a 10 años al 0,90%?" Respuesta, quién invierte lo que no es suyo. Total que compré un derivado, ejem la TIR llegó a 0,07%, hoy ha cerrado a 0,64% creo, unos vayvenes que romperian qualquier máquina de trading.

Como lo vé ahora?

Pues no se quién compra, probablemente gente que piense que los bonos van a seguir subiendo gracias al apoyo del BCE.

En mi opinión este juego de perseguir rentabilidades es tremendamente peligroso y lo mejor es permanecer al margen, porque si entramos en su juego saldremos escamados seguramente.

Y también compran multitud de fondos que incluyen en su cartera bonos soberanos, estén al precio que estén.

Estamos en una clásica fase alcista. A las burbujas en Rv todavía le queda un tiempo.

Disfrutemoslo.

En el grafico del Sp no se vé ninguna subida en vertical que son las tipicas burbujeras, es una subida muy ordenada deberia empinarse la curva, cuando empezaria la burbuja?, cuando el indice rompa el techo del canal y se ponga a subir en vertical y suba llega un momento que no nos damos cuenta y todo el mundo termina siendo victima de una" normalidad"

¿ninguna subida en vertical? pon el grafico en mensual del SPY y mira a ver si los 2 techos anteriores de mercado 2000 y 2007 vinieron precedidos de una subida más vertical que esta...

El gran caida desde el 40000 de Japon y el Nasdaq del año 2000 graficamente son iguales, es verdad he repasado el grafico del Sp esta subida es brutal comparada con el 2007,ma da la impresion que le queda poco , tal v

Tal vez para octubre de gusto a los bajistas, jaja, es cierto estamos en una burbuja y ademas brutal jaja, claro como los demas activos dan rentabilidad negativa lo unico que da rentabilidad positiva es la bolsa con lo que se esta generando una burbuja de borrico, por eso la Yellen está acojonada, quien es la Yellen, es una bailarina?jajaja, las moscas acuden en masa a la mierda que mas huele que es la bolsa jajaja

W rota en 15 años de mercado sobre 1575/1600 no se donde está la burbuja, pero es estrictamente necesario sentir los miedos y las opiniones nefastas.

aqui indican que el PER en 2009 llego a 122:

http://en.wikipedia.org/wiki/Price%E2%80%93earnings_ratio#Historical_P.2FE_ratios_for_the_U.S._stock_market

Los altos PERs suelen producirse mas tarde que el giro de mercado..

Muy buen análisis señor Hugo Ferrer.

La última vez que se supo del antiguo sabio chino. Nos indicó que la economía USA se encontraba en un AQUIETAMIENTO. Se habló de un estancamiento. No es así.

Y ahora le acabo de preguntar al antiguo y sabio chino.

Sobre el PIB americano de marras.

El aquietamiento económico, se encuentra en un conflicto de intereses y se dirige hacía su DISOLUCIÓN.

Y sobre si aumentará su PIB, nos dicen que lo Remediarán. Pues ha surgido el signo 18 El Trabajo en lo Echado a Perder, el Remediar. Ya sabemos cómo lo van a remediar, no hace falta decir más.

Todo ello evolucionará satisfactoriamente durante los próximos meses. Han surgido del Caldero el sabio diciéndonos que habrá Gradual Evolución Económico en el país de Benjamín Franklin.

Le acabo de pregunta ahora también y ha quedado así la formulación de la pregunta: ¿Estamos en una Burbuja Bursátil, sí o no?

Responden con un hexagrama muy curioso por el nombre: LA SUBIDA.

En la consulta no me ha dado un signo mutante. Es decir, que no se vislumbra un cambio de aquí a un tiempo largo. El cual no sabría definir cuanto tiempo. Sin embargo, cuando no da mutante signo hexagrama. Dicen los especialistas del oráculo chino. Que es porque se mantiene en el Tiempo de forma estacionaria, cómo un Estrella luminaria.

Y es curioso, también un dato. No me ha llegado a definir ni tan siquiera el signo número 46 Sheng. Cuya explicación del nombre Richard Wilhelm lo entrega en su Libro de las Mutaciones con el sobre nombre: EL EMPUJE HACÍA ARRIBA.

Se encuentra en página 271.

¿Curioso verdad?

De todos modos desearía aclarar una cosa sobre la última predicción oracular al Sabio chino del oráculo de Delfos griego versión de la China milenaria.

Putin y los hijos de Putin, están introduciéndose más y más en Ucrania. Están preparando una algo gorda. Sus intenciones será de aquí a nada una mayor desestabilización de Ucrania y de la Unión Europea. Ya sabemos que los gráficos dicen una cosa y algunas veces no se corresponden con los Mercados.

Pero creo que los Mercados son sensibles a todo lo que le pueda desestabilizar. Putin y los hijos de Putin, tienen planes perversos para la Desestabilización.

Por lo tanto habría que estar muy atentos de este hexagrama que nos acaban de dar las Entidades Espirituales del oráculo de los ancestros origen de la Atlántida.

¡Estar al loro!

Porque este verano habrá movidas y muy gordas.

A ver si nos aclaramos un poquico.

Si sabemos que la burbuja está creciendo y que va a explotar, lo correcto es salir antes para que no nos pille. El problema es, cuando algunos ana_listas, nos ponen gráficos como el S&P 500 P/E Ratio y lo empiezan en 1.960! pero ¿Quién vivía entonces?

La sociedad y la economía, no se parecen nada a aquel primitivo mundo, ignorante de la crisis punto com, las hipotecas subprime, las preferentes y los CDS. Luego, fijémonos en gráficoa que no nos lleven más lejos del 11-S de 2.001.

Insisto, el peligro será, cuando explote la burbuja china. Entonces habrá que echarse a correr.

Felíz día de reflexión.

Ay no, que eso fué ayer. Hoy toca cambiar el futuro.

Yo, que me conozco mejor que nadie, se que mi fuerte no esta en la clarividencia, ni en el manejo del tarot ni elucubraciones varias. Me baso en el hoy, no el mañana que pueda imaginarme, ¿que hay factores de riesgos? si, como siempre ¿que eso signifique que cuando lo vea tenga que ir corriendo a mi broker a cerrar todas mis posiciones? pues no. Dejemos que el mercado fluctue y cuando acabe el mercado alcista,como todos han hecho, pues ya habrá tiempo de salir (o si me apuras en un punto critico antes de dicho final, cuando mil y una evidencias nos inviten a ello). Que los mercados no explotan ni acaban en dos días...

No se de quien es la frase: la gente ha perdido mas dinero preparándose para las correcciones que en las propias correcciones, me encanta y creo que viene al pelo para ese perfil de inversionistas que matan los mercados 1000 años de que acaben, aunque bueno que haya un buen numero de ellos siempre es bueno para un mercado alcista pues todavía hay combustible fuera del mercado para alimentarlo.