Perdonen que ultimamente haya dejado de lado el tema de los instrumentos y los brokers, pero otras obligaciones me han tenido ocupado. Antes de seguir hablando de intermediarios financieros, quería hacer una comparativa entre esas cosas raras que no me gustan nada llamadas "CFD" y los futuros financieros.

Se me antoja obligada esta comparativa ya que a raíz del último post sobre los CFDs, muchos me dijeron que "era un exagerado" o "que si uno sabe lo que hay, entonces puede usar los CFDs" o "que muchos profesionales usan los CFDs".

Quiero responder a eso, porque para nada creo que sea un exagerado, pero sobre todo porque no entiendo que se pueda decir que "si uno comprende el instrumento, lo puede operar" o, lo que es peor, que se diga que "los profesionales usen estos instrumentos". Porque en mi opinión sería como decir que "si uno entiende las probabilidades de un casino, puede ir a dejarse todo su dinero" , o como decir "es un gran profesional, paga tres veces lo que cuesta". Esta forma de pensar no la puedo entender por las siguientes razones:

A) Primero hablemos un poco de la fiscalidad, y como ya está perfectamente dicho por Fernan2 de Rankia, lo pongo aquí:

"Tanto los futuros como los CFD nos permiten comprar por más dinero del que tenemos, lo que significa que de algún modo nos están prestando el dinero, y ya sabemos que en los préstamos hay que pagar intereses. En el caso de los CFD, todo es muy claro: El que compra con CFD paga intereses (del orden del euribor + 2% o poquito más). En el caso de los futuros, este dato no es explícito, pero sí que está implícito en la cotización del futuro: Los futuros cotizan unos céntimos más caros que su subyacente a contado, debido a que hay que pagar el coste de la financiación; y a medida que se acerca el vencimiento, se reduce el coste de financiación y el precio del futuro converge con el de contado. El coste implícito ronda el 4%-5%... por lo que resultan mucho mejor los futuros que los CFD en este aspecto. Además, en los futuros, el coste de la financiación se paga comprándolos unos puntitos más arriba que el contado, con lo que a la hora de declarar, eso son menores plusvalías y por tanto menores impuestos... mientras que los intereses de los CFD son gastos no deducibles. Como vemos, en costes financieros los CFD son más simples pero los futuros son más rentables, algo que también ocurre en más apartados.

Si quisiéramos abrir cortos con CFD o con futuros, la historia es la misma pero al revés: ahora no se pagan intereses, ahora se cobran. Fiscalmente, CFD y futuros son iguales para estar cortos: todo lo que se cobra tiene que pagar impuestos, tanto si se cobra en forma de intereses explícitos, como los CFD, como si se cobra vendiendo unos puntos más caro, como los futuros. La diferencia está en cuánto se cobra: en los futuros, los intereses son los mismos para el que cobra que para el que vende (4%-5%, aprox.), mientras que en los CFD se cobra lo que nos quiera pagar el emisor, que es bastante menos (del orden de euribor - 2% o incluso bastante menos)."

Es decir. CFD 0 - Futuros 1.

B) En cuanto a comisiones, como se suele decir, "no hay color". Vamos a simular que compramos y vendemos un futuro DAX y un CFD del DAX con el mismo broker, uno de los más competitivos y eficientes del mundo: Interactive Brokers. (Nota: no hay CFDs sobre productos americanos porque en EEUU está prohibido estos "instrumentos").

El CFD sobre el DAX tiene una comisión del 0,005% del volumen con un mínimo de 1 euro por orden.

El futuro del DAX tiene una comisión de 2 euros por contrato.

Vamos a calcular.

Un futuro del DAX (lo mínimo que se puede comprar) equivale a 25 veces el índice. Por tanto, por una comisión de intermediación de 2 euros se controla una posición nominal de 175,800 euros.

¿Cuanto sale en comisiones controlar la misma posición con CFD? = 8,79 euros

Dado que cuando compramos tendremos que vender, podemos decir que un futuro del DAX cuesta 4 euros. Pero con CFD´s para controlar una posición equivalente cuesta 17,58 euros.

17,58 / 4 = 4,39 veces es lo que cuesta un CFD con respecto a un futuro.

Se puede argüir que el futuro del DAX es muy grande y que para pequeños operadores los CFD´s permiten una gestión del capital más adecuada.

Muy bien ¿y cual es la excusa de un profesional? ¿se puede decir que se es profesional y pagar varias veces lo que vale por otra vía?

Ahora vamos un ejemplo con un broker español: Clicktrade (elegido al azar).

Comprar un futuro del Ibex 35 cuesta 4,5 euros y se controlan 70,000 euros. (9 euros idea y vuelta)

Comprar un futuro mini-Ibex 35 cuesta 4,5 euros también y se controlan 7000 euros. (9 euros i/v)

Ya que es increíble que en Clicktrade se cobre lo mismo por el grande que por el mini, también voy a contar la comisión para el mini que se cobra en Interdin, es decir 0,90 euros por controlar 7000 euros. (1,80 i/v)

Ahora, en Clicktrade operando CFD´s (he tenido que llamar para entender la comisión, y me han dicho que un punto de spread son 1 euro y que el spread para el Ibex son 8 puntos) nos encontramos las siguientes comisiones:

70,000 euros en CFD´s = 80 euros. (160 euros i/v)

7,000 euros en CFD´s = 8 euros (16 euros i/v)

Operar en Clicktrade un futuro grande ida y vuelta tiene una comisión de 9 euros. La misma cantidad en CFDs cuesta 160 euros.

160 / 9 = 17,7 veces más caro controlar la misma posición financiera vía CFD´s que vía futuros.

¿Qué profesional puede autoproclamarse serlo y pagar 17 veces lo que cuesta algo? ¿O que aprendiz se merece sufrir tales comisiones?

Ahora, acabemos con la excusa de que el CFD es bueno para el pequeño operador porque "le permite una mejor gestión de su pequeño capital."

El futuro del mini-IBEX con la comisión más cara de la historia (Clicktrade) son 9 euros ida y vuelta.

Lo misma posición en CFD cuesta una comisión de 16 euros. Es decir, 1,7 veces su precio.

Ahora, si comparamos una comisión normal para el mini-IBEX como la que tiene Interdin tenemos que:

16 / 1,80 = La comisión vía CFD´s es 8,88 veces más cara que vía un futuro mini que apenas controla una posición financiera de 7,000 euros.

En resumen, los CFDs no son ni profesionales ni para el más principiante. Son caros y no cabe debatir sobre ello porque los números son claros.

Por tanto CFD 0 - Futuros 3

C) Dividendos. Leyendo a Fernan2 me entero (ya que apenas he usado CFDs) de lo siguiente:

Cuando una acción paga un dividendo, el accionista recibe ese pago (el 82% directamente, y el 18% restante se ingresa en Hacienda a su nombre), y la cotización suele caer en una proporción similar. A efectos de dividendo, los futuros son completamente neutrales, pues el dividendo viene implícito en la cotización del futuro (antes del pago, el dividendo cotizará unos céntimos por debajo del contado, y tras el pago y la caída del contado, se igualarán). También es neutral con CFD vendidos, donde hay que pagar el dividendo, pero lo ganaremos con la caída de la cotización... pero sin embargo, con CFD comprados el emisor de CFD nos pega la "clavada", porque nos comeremos el 100% de la caída de la cotización, pero sólo cobraremos el 82% del dividendo, ya que el restante 18% no se ingresa en Hacienda a nuestro nombre, sino que se lo gana el emisor de CFD.

¿Qué broker de CFD es mejor? Lo ideal sería un broker de CFD que fuera neutral con el dividendo, pero que yo sepa todos proceden a la "sisa" del 18%, así que lo recomendable, dada la favorable fiscalidad del dividendo, sería tener compradas las acciones de alto dividendo en contado y no con CFD. Y si se ha de tener con CFD, no encuentro diferencias entre brokers.

CFD 0 - Futuros 4

D) Liquidez. En principio, es la única ventaja que tiene un CFD sobre un futuro ya que los futuros realmente solo son líquidos en los índices y en las grandes acciones. Sin embargo los CFD´s como pueden ser creados a voluntad del creador del mercado, pueden ser inventados para todas las cosas que se les ocurra. Podría poner una nota de escepticismo y decir que precisamente el ofrecer CFD´s en acciones iliquidas es un campo abonado para la corrupción bursátil. Pero no lo voy a contar y daré un punto a los CFD´s.

CFD 1 - Futuros 4

E) Riesgo de Contrapartida: Esto a muchos le puede parecer secundario, algo abstracto y sin valor. Hasta que llega un día y el broker X simplemente desaparece de un día para otro. Torres más altas que un simple intermediario financiero hemos visto caer y cuenten con que cada cierto tiempo ocurrirá. Ley de vida. No me voy a ya a poner en el caso de que sea el broker de uno mismo el que quiebre y que lo haga sin un procedimiento donde las cuentas de los usuarios estén más o menos separadas de las del broker. No. Imaginemos que operamos CFD´s a través de un prestigioso banco español y que ese banco no es creador de mercado sino que ofrece los CFD´s de otra entidad financiera. ¿Qué pasa si aquélla entidad o, en definitiva, el creador último de un mercado de CFD´s quiebra? Exacto, usted ha perdido todo su dinero.

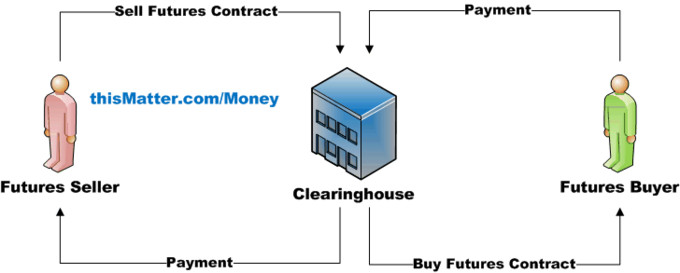

En los CFD´s nada garantiza que se le devolverá el dinero de su posición. Sin embargo, en el mercado de futuros juega un papel clave la figura de la cámara de compensación central. De hecho, cuando usted opera un contrato de futuro realmente su contrapartida última no es el otro operador que está tomando la posición contraria a usted, sino que la contrapartida es la cámara de compensación. Esta figura garantiza la integridad financiera de todo mercado de futuros, creando la necesaria confianza entre todos los partícipes de que todos los contratos serán satisfechos en tiempo y forma. Por esto, los profesionales siempre tenderán a operar con los futuros y no con otras cosas que no aporten tanto valor como es este mecanismo.

CFD 1 - Futuros 5

F) Transparencia y centralidad. Los contratos de futuros, no solo ofrecen una garantía que solo una cámara de compensación puede dar, sino que se negocian a través de una reglas lógicas y a través de un mercado central con información simétrica accesible para todos los agentes. Lo que usted ve a través de su broker, es la información que absolutamente todo el mundo ve. El bid y el offer es igual para todos.

Muchas veces nos ocurre que el mercado "nos hace saltar" una orden stop loss y que enseguida el mercado se da la vuelta o que incluso observando nuestro gráfico vemos que el precio nunca llegó al punto donde estaba emplazada nuestra orden. Dudas de estas siempre aparecen. Cuando ocurre con los futuros, como es un mercado transparente y centralizado, podemos consultar si efectivamente nuestra operación se ejecutó bien o si por el contrario nuestro broker "nos la ha jugado" . Esta información se comprueba en los que en inglés se denomina "Time & Sales" donde se detalla cada tick del mercado y donde se puede comprobar todas y cada una de las operaciones.

Sin embargo, los brokers de CFDs, probablemente te permitan descargar el gráfico que te aporta. Pero ¿a quién le importa ese dato? Son ellos los creadores del mercado, con la misma "que te la pueden jugar" te modifican el gráfico a su antojo. ¿Qué seguridad tienes? Ninguna. Además, lo que tu veas con tu broker de CFDs no es lo que otro trader de CFD´s verá con otro broker. Cada casa tiene sus reglas, precios y datos.

Resultado final de mi puntuación:

CFD´s 1

FUTUROS 6

Los CFD´s no solo son instrumentos peligrosos y un campo abonado para la corrupción bursátil, sino que además son extremadamente caros y carecen de otros tipos de garantías que si tienen los futuros.

Mi consejo: evite los Contraros por Diferencias.

Puede practicar con todos estos productos en esta plataforma de trading.