Nadie me lo ha preguntado, por eso me lo pregunto yo. 2018 ha comenzado con los mejores augurios: viene después de un año que algunos consideran excepcional, y de alguna forma lo ha sido. ¿Por qué no va a continuar así? Veamos. Lo que ha pasado en 2017 es una especie de milagro. Se ha reforzado el crecimiento mundial en todos los países, y no se han concretado los malos presagios geopolíticos que amenazaban con tirar el tablero por los aires. Digamos que estos riesgos geopolíticos siguen vivitos y coleando, pero aquí los vamos a dejar de lado porque son impredecibles. Buenas ganas de meterse a adivinar si el loco se Corea del Sur va hacer explosionar un cohete o no en Corea del Sur o en EEUU.

Sin embargo, creo que las bondades de 2017 llevan arraigadas sus propias debilidades. Eso es lo que creo yo que nos impide decir que 2018 va a ser como 2017.

¿Qué debilidades son esas?

Algunas ya las he expuesto aquí, en mi debate amistoso con Hugo Ferrer. Resumiendo: para Hugo, la inversión de la pendiente de tipos no es un indicador fiable de que las cosas se van a torcer. Efectivamente, en sus gráficos se ve que la curva de tipos empieza a invertirse meses antes de que llegue la recesión. Pero eso es por una razón: la curva de tipos empieza a aplanarse e invertirse cuando el banco central sube los tipos a corto porque se le ha ido de las manos la inflación. Cuando llega la recesión, sube de nuevo la pendiente porque la FED vuelve a bajar los tipos a corto. Dicho de otro modo, la curva de tipos se mueve porque los tipos a corto los define la FED, y suben y bajan en torno a los tipos a largo, que suelen ser más estables.

Por lo tanto, lo que yo espero en este año recién comenzado es que todo depende de que la curva siga su tendencia a invertirse. Y si los bancos centrales siguen recogiendo liquidez, revertiendo sus activos debidos al QE, y subiendo tipos, pues lo más probable es que se invierta más.

Pero mi razón adicional para no ser tan confiando es los signos inequívocos de exceso de optimismo y baja estimación del riesgo, como expongo en otro artículo que puede ser considerado continuación del anteriormente citado.

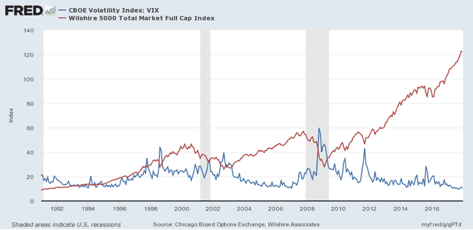

En resumen, lo que quiero decir es que 2018 empieza con indicios muy claros de euforia de los “animal spirits”, y no lo veo razonable. VIX a niveles récord de bajos, bolsas a niveles récord de altos, y todo en ello en Mundo en el que las deudas han subido también a niveles récord. En el gráfico siguiente,

Vemos la divergencia creciente entre el VIX y las cotizaciones, y yo creo que esto es una cometa, sujetada por un hilo, y que este hilo no es infinito...

así que, aparte de razones exógenas, creo que esto no es sostenible para siempre. ¿Puede aguantar el año 2018? En economía predecir el momento es imposible, pero creo que los animal spirits cambiarán tarde o temprano. Y no por motivos exógenos, sino por propia evolución natural de esta variable.

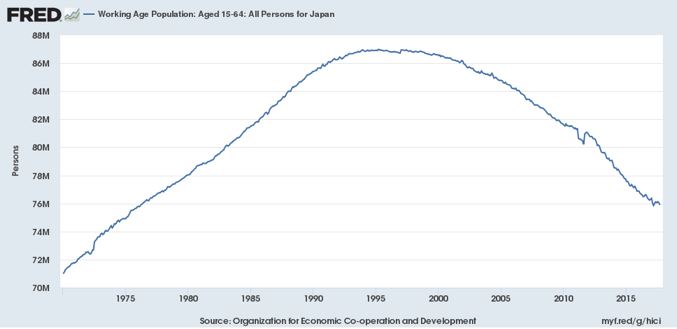

Y hay razones para sostener esto, que es el desempeño de la economía real, que no es tan brillante. Casi todos los paises están en fase de caída de la población laboral, como es notable en Japón:

La única compensación a esto es la productividad, pero ésta ha hecho mutis por el foro. Así, no es de extrañar que pese al “éxito” de la política Abeconomics de hacer creer la economía, no ha sido suficiente para reducir la ratio Deuda pública/PIB, de nivel astronómico.

Sin embargo, el Banco de Japón está decidido a revertir su política expansiva.

Y esto es el resumen de la actualidad, hoy y en 2018. Bajo crecimiento y de productividad, población laboral descendente, y un auge de los animal spirits insostenible. Todo tiene un fin, y cuanto más tiempo pase, peor.

Así es como lo veo.