Ayer tuve el placer de leer el buen post de Hugo Ferrer con el que - lo digo desde ya - estoy totalmente de acuerdo si asumo su punto de vista. Pero como decía Ortega y Gasset, el mundo es un complejo sistema de puntos de vista distintos, y yo veo las cosas de que habla Hugo desde un enfoque distinto. Repito, su análisis sobre la relación entre los spreads y la bolsa es indiscutible, pero ¿que pasa con otros indicadores, por ejemplo los de confianza? Pues que dibujan un panorama no tan tranquilizante. Y no por que falle la confianza, sino por todo lo contrario. Yo diría que hay un patente exceso de confianza y apetencia por el riesgo, sin barreras. Dejémonos de racionalismos: esto es una situación de euforia psicológica que puede tornarse en una monomaniaca aversión al riesgo en un tiempo que, sin darse uno cuenta, se encuentra con que sus posiciones ya no valen lo de hace una hora. Primero, echemos un vistazo a la relación volatilidad - cotizaciones.

La volatilidad es un indicador de confianza en que La Bolsa va a seguir una modalidad más o menos estable. Se supone que cuanto más alto, menos confianza hay, más inestabilidad se teme, y cuanto más bajo, lo contrario. En el gráfico pueden ver que la confianza está batiendo récords absolutos desde los años noventa, mientras que los niveles de las cotizaciones están en su máximo histórico. Obsérvese que hay una malévola relación entre la confianza y los niveles de Bolsa - y, de paso, con las llegadas de recesiones (zonas grises) - Lo que nos induce a pensar que cuanto más confianza hay, más fácil es que el mercado cambie de opinión bruscamente. Creo que no hace falta avisar de que la posición relativa actual de ambos indicadores es para sudar frío.

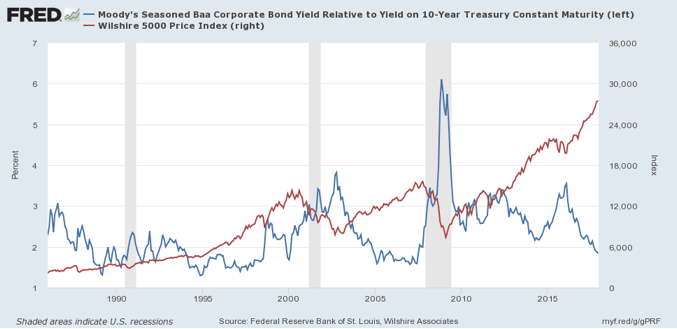

Veamos ahora otro indicador que a mí particularmente me gusta mucho, que es el spread entre el bono privado Baa y el bono del Treasury homologable. Cuando hay confianza, este diferencial tiende a reducirse, porque baja la prima de riesgo que recompensa pasar de inversión segura en el Estado a empresa privada. Lo comparo también, cambiando el eje, con el Wilshire 5000 (que es el índice más largo en el tiempo de la FED de Saint Louis, fuente de los datos.

Aquí apreciamos algo similar: una correlación opuesta, pero que no falla, entre el aumento de la confianza (caída de la línea azul) y posterior caída de La Bolsa. Como en el indicador anterior, la posición relativa de estos dos índices es de todo menos tranquilizadora.

Creo que con cualquier otro indicador encontraríamos algo similar. El mismo nivel de La Bolsa es de un exceso de confianza casi sin límite. ¿Se debe esto a los niveles actuales y esperados de tipos de interés? Seguramente, como vemos a continuación. En el siguiente gráfico, muestro el spread del bono a 10 años del Treasury con el bono a tres meses. Lo hago así porque es más claro que cuando la curva de tipos se invierte es porque la FED ha estado demasiado tiempo con tipos bajos, permisivos, y tiene que tomar el camino inverso: subirlos, lo que siempre produce un aplanamiento e incluso una inversión de la curva. Esta vez lo comparo con las variaciones interanuales de PIB.

Como ya se ha comprobado antes con las zonas marcadas de recesión (que no quiere decir dos trimestres de contracción del PIB. Estos periodos están determinados por la CBO en base a varios indicadores), el aplanamiento de la curva de tipos y la desaceleración y posterior recesión están sincronizados, aunque con un lag, como ha remarcado Hugo. Ahora debemos fijarnos en el último tramo, que es el que nos dice algo del futuro. Y lo que nos dice no es optimista, por mucho que se puedan invertir las cosas. Nos dice que las expectativas de PIB( y el propio PIB) no parecen muy optimistas. Apuntan a una desaceleración. Que ésta luego se concrete en una recesión, es muy complicado de predecir. Lo que sí me atrevo a decir, es que un cambio brusco en la confianza bursátil haría más probable dicha recesión (la relación Bolsa - PIB es biunivoca).

Yo añadiría otra cosa: que no me gusta nada lo bajos que están los tipos. Esto es un obstáculo que los bancos centrales puedan “repetir la jugada” de estos años. En otras palabras, no nos hemos alejado mucho de la Trampa de la Liquidez. No creo que la recuperación bursátil después de una caída fuera tan fácil. Y del PIB menos aún.

los tipos tan bajos son una calamidad, ya se está inflando el residencial como si no hubiera pasado nada.

la volatilidad baja no predice nada, el que venda o se cubra porque la vola está baja se equivocará. En cambio sirve como indicador de compra cuando se dispara y hay un reversal semanal.

En respuesta a alonso tordesillas

No estoy de acuerdo. EL gráfico muestra una correlación entre baja volatilidad y caída de bolsa. Exceso de confianza. Todo mi post va a demostrar que estamos en un exceso de confianza letal. Las burbujas bursátiles no se pueden pinchar. Pero eso no obsta para que se pinchen solitas y nos arrastren. Creo que vamos a pagar muy caro el globo financiero alejado cada vez más d la economía real.

En respuesta a Miguel Navascues

no digo que no tenga razón en lo de la confianza, solo afirmo que la vola no se usa cuando está baja para nada. Se usa cuando repunta con fuerza en caidas.

En respuesta a alonso tordesillas

Yo no La uso como inversor, sino como señal de confianza excesiva.

Por eso la bolsa no puede bajar , esto es como el baile de los malditos,bailar malditos, en este caso es subir malditos, por dios seguir subiendo,jajaja

Nuestro compañero Miguel ha pasado a sustituir al añorado Francisco Toledo. Estoy seguro de que algún día tendrán razón...