La verdad es que no sé casi nada de banca privada, o ese servicio de las entidades financieras para con sus clientes más adinerados, a través del cual ofrecen un servicio personalizado orientado hacia la planificación patrimonial, financiera y fiscal de sus clientes y familias.

Y como no sé mucho y teniendo en cuenta que en todas las industrias hay mejores y peores servicios, tácticas y profesionales, sería injusto y equivocado dar una opinión generalizada. Sin embargo, en los últimos tiempos he podido analizar tres propuestas de inversión de los servicios de banca privada de diferentes entidades que me han pasado dos amigos, y la percepción que tengo en estos momentos es que buena parte del negocio de la banca privada es ofrecer productos de inversión alternativos extremadamente caros, donde el doble truco para vendérselo a sus clientes es ocultar la volatilidad real del producto y crear un halo de inaccesibilidad a la inversión que justifique las altas comisiones.

Por inversiones alternativas hablamos de inversiones en cosas como activos inmobiliarios, infraestructuras, renovables, deuda privada o private equity (empresas no cotizadas) que pueden ofrecer rentabilidades atractivas (mayores que activos tradicionales o con una mejor rentabilidad/riesgo) y descorrelacionadas de otros activos de inversión más tradicionales.

Ahora bien, si bien es lógico que algunas inversiones alternativas sean más rentables, ya que son más ilíquidas y no cotizan en mercados públicos (de ahí buena parte de la prima extra de rentabilidad), es más dudoso que en todos los casos haya tanta descorrelación como quieren hacer creer desde los departamentos de banca privada. Y lo que es peor, hoy en día existen muchas alternativas directas o sintéticas que pueden replicar dichas inversiones alternativas para ofrecer lo mismo pero a una fracción del precio.

Uno de los productos que me pasaron para analizar costaba nada menos que más del 5% anual una vez sumadas todas las comisiones, cuando una alternativa barata que ofrece la misma rentabilidad cuesta sólo un 0,15% a través de un ETF. Eso sí, el emisor de ETFs no vestirá corbatas Hermés, no le recibirá en su despacho de maderas nobles, ni le preguntará por sus hijos cada cierto tiempo. De hecho, nunca se verá con su emisor de ETFs.

Vamos a poner un ejemplo clásico de productos que ofrecen desde banca privada, como es la inversión en fondos de private equity o empresas no cotizadas, ya que de hecho es uno de las tres propuestas de inversión recibidas que pude analizar. En principio invertir en private equity es muy interesante, ya que ofrece rentabilidades a largo plazo de doble dígito (más cerca del 20% que del 10%), se accede a una inversión qué típicamente no puede comprar con su bróker (son empresas no cotizadas) y que además, aparentemente, ofrecen una menor volatilidad y pérdidas durante el camino. ¿No es maravilloso? más rentabilidad con mucha menos volatilidad.

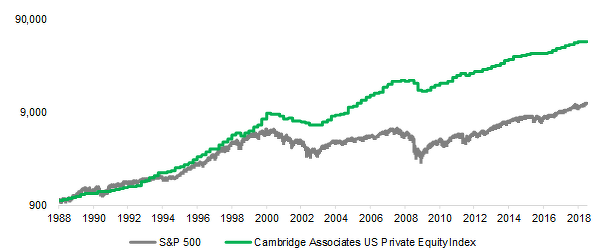

En el siguiente gráfico podemos ver en verde el benchmark o índice de referencia de los fondos de private equity en Estados Unidos (Cambridge Associates US Private Equity Index) y en gris la evolución del índice de empresas de gran capitalización de los Estados Unidos, el S&P 500, que nos sirve como aproximación para una inversión genérica en bolsa de aquel país (*este gráfico y los siguientes están extraídos del excelente artículo "Private Equity: The Emperor Has No Clothes") del CFA Institute.

¿Quién no quiere invertir en esto, incluso pagando un 3% o 5% anual? El problema es que esta diferencia de la inversión en private equity o empresas no cotizadas con respecto al S&P 500, se debe sobre todo a una ilusión contable y al no entender el factor subyacente que hace que el private equity sea más rentable que el S&P 500, un factor que se puede replicar a bajo precio. Pero vayamos por partes.

La ilusión contable y los diferentes procedimientos de valoración

Los fondos de private equity publican sus resultados de forma trimestral, a diferencia de los mercados cotizados que oscilan cada día. Así, un trimestre tumultuoso en el que se observa una corrección del 15% en el S&P 500 que luego acaba recuperándose, no tiene ningún efecto en el private equity, el cual solo publica datos cuatro veces al año.

Y aún más importante, los resultados o evolución de las inversiones en private equity son mucho más subjetivas y "manejables" en el corto plazo que las de las empresas cotizadas, las cuales reflejan constantemente una valoración transparente en tiempo real. Por ejemplo, muchas empresas no cotizadas actualizan su valoración cuando se hace una ampliación de capital o se produce algún otro tipo de movimiento corporativo. Si no hay cambios ¿para qué volver a valorar lo que no ha cambiado? Y eso explica lo que se observa en el anterior gráfico, que en los mercados bajistas de 2000-2002 y 2007-2009 el benchmark de private equity corrigió menos que el S&P 500, lo cual es un gran argumento para los departamentos de ventas.

En el año 2008, mientras los mercados cotizados caían a plomo, el sector del private equity utilizaba su margen de discrecionalidad para no tener que actualizar nuevas valoraciones a precios de derribo. Con menos ampliaciones de capital y movimientos corporativos en aquel año -por motivos obvios-, no había que actualizar cada poco el nuevo valor de sus inversiones, además de que en caso de tener que hacerlas, estimar una valoración en un papel basado en un plan de negocio o en un informe (de alguien a quien has pagado por hacerlo), permite realizar valoraciones más benignas que lo que permite la cruda realidad de los mercados cotizados.

Tanto empresas cotizadas como no cotizadas sufrieron por igual en la crisis de 2008, pero la ilusión contable y los diferentes procedimientos de corto plazo a la hora de valorar unas y otras empresas, permitió y permite que en los mercados bajistas se atenúen aparentemente, y sólo aparentemente, las pérdidas de las empresas no cotizadas. Si esas mismas empresas no cotizadas fueran públicas y sujetas a la valoración constante del mercado, mostrarían la misma volatilidad. No hay nada especial que distingas unas de otras, más allá de lo que alguien pone en un papel.

El factor subyacente de la inversión en private equity

Si no hay nada de especial o milagroso en las menores pérdidas del private equity, lo cierto es que tampoco hay nada de milagroso o especial en las rentabilidades del private equity.

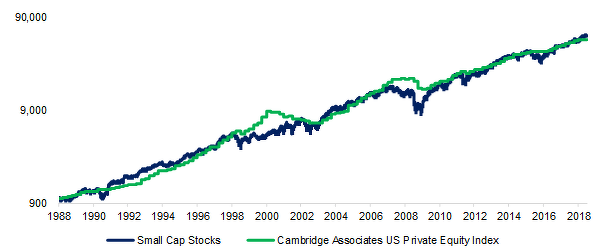

Históricamente la transacción típica de un fondo de private equity es la de la compra de una empresa de pequeño tamaño o Small Cap. Hablamos de empresas con valoraciones de mercado de entre 300 y 2.000 millones de dólares de hoy en día (lo que es Small Cap en EE.UU.). Si en vez de comparar el índice de rentabilidad de las inversiones en private equity con un índice de grandes empresas de EE.UU. como es el S&P 500, lo comparamos adecuadamente con un índice de pequeñas empresas, la magia comienza a desaparecer. Resulta que en términos de rentabilidad invertir en private equity es lo mismo que invertir en Small Caps. La diferencia es que las Small Caps tienen peores pérdidas intermedias en los mercados bajistas, pero como acabamos de señalar, es sobre todo por la ilusión contable que disfrutan las empresas no cotizadas.

Empresas pequeñas rentan como empresas pequeñas, sean cotizadas o no.

Así que si usted quiere un perfil de rentabilidad parecido al private equity, se puede ahorrar las muy altas comisiones simplemente invirtiendo en un ETF de Small Caps, porque ese es efectivamente el factor subyacente que en el largo plazo hace tan rentables estas inversiones. Y si quiere que su inversión ofrezca un perfil rentabilidad/riesgo similar (lo que se gana con respecto a lo que se pierde por el camino), lo único que tiene que hacer es no mirar las cotizaciones más que cada 1 o 2 años, porque no mirar las cotizaciones es en esencia lo que hacen los fondos de private equity.

Bonus: como mejorar el benchmark de private equity

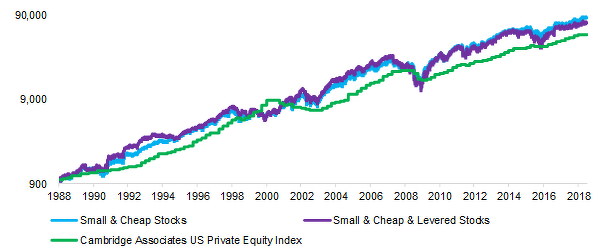

Si una comparación del private equity con las Small Caps revela que el private equity son inversiones en pequeñas empresas, lo cierto es que siguiendo los criterios clásicos de las inversiones en private equity se puede mejorar su propio benchmark.

Típicamente los fondos de private equity invierten en empresas no cotizadas de pequeño tamaño con bajas valoraciones, muchas veces a causa de problemas estructurales que los fondos de private equity confían en darles la vuelta. Y también típicamente los fondos de private equity tienden a comprar empresas con flujos de caja positivos que permitan endeudarse, de tal manera que una vez realizada la compra muchas veces la estrategia de los fondos es recuperar todo o parte de la inversión mediante dividendos financiados con nueva emisión de deuda.

Y dicho y hecho, si se compara la evolución del benchmark de private equity con un índice de small caps baratas ("Small & Cheap Stocks" o bajo EV to EBITDA) y con un índice de small caps baratas y endeudadas ("Small & Cheap & Levered Stocks" o bajo EV to EBITDA + alto múltiplo de deuda), se obtiene un resultado superior.

Y de nuevo, si la mayor volatilidad y pérdidas intermedias es un problema, es tan sencillo como proceder igual que hacen los fondos de private equity: taparse los ojos y la nariz durante uno o dos años ignorando lo que ocurre en el día a día. Al fin y al cabo, técnicamente es lo que deberían hacer todos los inversores en renta variable, más que estar mirando su teléfono móvil cada día.

El halo de inaccesibilidad de la banca privada

Por último, la banca privada juega con factores psicológicos y de marketing para vender estos productos. Buena parte del marketing es conseguir vender productos con volatilidades artificialmente suprimidas (por contabilidad trimestral o por valoraciones subjetivas de corto plazo), lo que hace que los clientes más miedosos se animen a invertir.

Y, por otro lado y no menos importante, buena parte del marketing es utilizar estrategias clásicas de psicología de salesman, como envolver la inversión en un halo de exclusividad ("solo para ti porque eres un cliente con dinero"), escasez ("el nuevo fondo de private equity solo está disponible tres meses porque no puede admitir mucho dinero"), reciprocidad (te dan un servicio personalizado -como recibirte en la oficina de clientes de alto patrimonio forrada de maderas nobles-, algo que a ellos les sale barato cuando se mide con respecto a las altas comisiones que les pagarás) o con criterios de prueba social y autoridad.

Sobre esto último, es llamativo como los folletos de estos productos de inversión suelen dedicar la mitad o más de su contenido a tratar de demostrar su autoridad dentro de la industria y como son reconocidos en la misma, ya sea hablando de premios concedidos (muchas veces premios endogámicos) o de grandes fondos internacionales con los que "trabajan", aunque muchas veces no se especifica que su relación es ser meros clientes de esos grandes fondos internacionales.

Es como si yo que invierto en ETFs, pongo en el folleto de mi estrategia que "colaboro" con BlackRock porque compro sus ETFs. Colaborar colaboramos, en un sentido amplio, pero BlackRock sólo me vende sus servicios.

En resumen, buena parte del proceso de colocación de los productos ofrecidos por la banca privada llaman poderosamente la atención ya sólo teniendo en cuenta sus materiales de marketing. Los inversores y gestoras profesionales de éxito normalmente simplemente publican sus resultados, hablan constantemente de sus procesos de inversión y de cuáles han sido sus decisiones. Para invertir con Warren Buffett solo hay que comprar acciones de su empresa y encima le contará todo en una conferencia anual sin guardarse casi ningún secreto.

El que haya tanto marketing, trucos y ocultismo detrás de estas ofertas de inversión por parte de la banca privada, revela que probablemente se esté ante productos de inversión mediocres (o medios si se quiere, no tiene porque entenderse "mediocre" como peyorativo) que en modo alguno justifiquen las altas comisiones que exigen, sobre todo cuando hay alternativas directas y sintéticas de bajo precio y al alcance de todos los inversores.

>Hugo Ferrer es gestor de inversiones en Gestión de Patrimonios Mobiliarios Sociedad de Valores con la estrategia "All Seasons Momentum" aplicada sobre cuentas privadas de clientes.

> Recibe mi newsletter mensual para no perderte nada de lo que hago pinchando aquí.