Internet ha cambiado nuestro modo de buscar recibir información. Por desgracias poca de esta información es de calidad. La mayoría son simples copias de ideas que llamaron la atención del autor expuestas de forma que intentan llamar aun más la atención. El problema es que lo logran. Llaman nuestra atención y por tanto absorbemos esa información consciente o inconscientemente.

La solución al problema es fácil. No leas Información-Basura. Como dijo Hugo en uno de sus mejores artículos:Si comemos comida basura la consecuencia será una salud basura. Si leemos basura la consecuencia será un intelecto basura.

Os dejo tres consejos que os ayudarán a identificar esta Información-basura fijándonos en como realizan sus análisis (Análisis-Basura).

1.-Correlaciones sin causalidad.

En cualquier análisis válido debe analizarse una causalidad, es decir una razón subyacente. Quizás la "marca" más significativa de los Análisis-Basura es sacar conclusiones a partir de correlaciones (En general la Información- Basura "salta a las conclusiones" a partir de información escasa y/o errónea).

Por ejemplo: que un hecho "alarmante" (una caída de un indicador o índice) haya ocurrido siempre a la vez que una caída o punto crítico de los mercados no significa que estén relacionados y que la próxima vez que ocurra los mercados vayan a caer (entre miles de indicadores e indices puede ser simple casualidad).Y aunque ocurra, aunque realmente esté relacionado lo que realmente nos vale es descubrir es el hecho causante no cualquiera que muestre correlación. Porque sino cualquier cambio en el hecho causante puede dar al traste estas correlaciones y nosotros ni nos enteramos.

Por ejemplo: "cuando la gente consume más helados es cuando más incendios forestales se producen". ¿Alguien relacionaría el consumo de helados como indicador de la probabilidad de incendios? no claro. El hecho causal es el calor, eso es lo que hay que descubrir y analizar.

Por supuesto esto es una simplificación que salta a la vista por su obviedad, pero si entramos en conceptos más complejos e inciertos es fácil caer en la trampa.

2.-Extrapolar el pasado a el futuro.

Aquí se juega con las emociones humanas. Concretamente con el sesgo de retrospectiva

Algo usado hasta la saciedad en los Información –Basura en todo tipo de opiniones y comentarios. Pero centrándonos en los Análisis-Basura el problema es que hay que poner "en contexto" y ajustar los datos (o los parámetros en los que se basa) en la forma que han cambiado desde el pasado hasta el día de hoy.

Hechos como la inflación, las empresas que componen un índice, la pirámide de población de una región,... y no digamos hechos relacionados con la tecnología, Internet o las comunicaciones.... han ido cambiando de forma brutal a lo largo del tiempo. Si el hecho analizado (o índice o indicador...) está relacionado con alguno de ellos y no lo tiene en cuenta lo más probable es que este distorsionado y no sea válido.

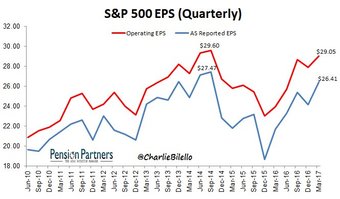

Este es uno de los grandes errores de muchos backtest y muchos indicadores de largo plazo. Algunos no tienen en cuenta la inflación y comparan alegremente épocas de inflación a doble dígito con las actuales. Otros comparan un índice cuando estaba compuesto mayoritariamente por empresas manufactureras, con ahora que está compuesto mayoritariamente por empresas de servicios (con el mayor peso en tecnologías e Internet que ni existían).

3.-Baja calidad o cantidad de datos.

Aquí es donde tiene importancia que se enlace las fuentes, otra característica que brilla por su ausencia en la Información -Basura. Donde sí se encuentran datos "extraños" o "cocinados": indicadores con parámetros o datos seleccionados (data mining) o "sobre-ajustados"

Si nos molestamos en buscar nosotros las fuentes y encontramos sitios “de ideas fijas” o con clara intención “comercial” o muy "nuevos", con poca información, y ni que decir anónimos… la calidad de los datos es cuando menos…. sospechosa.

En cuanto a la cantidad la necesidad de unas muestras suficiente no es cuestionable, es algo matemático que se puede calcular. Tamaño de la muestra.

Al igual que la mayor fiabilidad de la muestra más amplia: Ley de los grandes números

Espero que estos consejos os ayuden a dejar de leer este tipo de información.

Excelente articulo. Muchos de nuestros errores en las inversiones viene motivados por los engaños a que nos someten los medios de comunicación. Un par de ejemplos:

1.-Nos tratan de vender noticias lo que solo son rumores, como cuando nos cuentan que una agencia de noticia ha dicho que basándose en fuente muy solventes se va a producir una subida de tipos. Esto siempre es un rumor, la noticia es cuando esa agencia de noticias nos comunica el acuerdo del órgano competente en la variación de intereses. La noticia siempre tiene que ser emitida por el órgano competente, no por la agencia de noticias.

2.-Otro ejemplo es el bochorno de los días previos al Brexit, donde dado que las encuestas daban unos resultados que nadie queria admitir, se inventaron que había que seguir a las casas de apuestas. No es posible hacer una encuesta a traves de las casas de apuestas y no creo que lo tenga que explicar.

En fin, que hay que tener mucho cuidado con la interpretacion de lo que leemos, para que no nos metan rumores, siempre interesados, por noticias.

En respuesta a Luis Mayoral

Gracias Luis,

Efectivamente opiniones y rumores que "conecten" con nuestros sentimientos o que nos sean "cercanos" nos entran "por los ojitos". Eso genera confianza y nos pone en modo "receptivo", que es lo que al final se busca, (porque sino en un click estamos fuera) y ahora que confías en mi ¡fíjate que ofertas mas buenas tengo!

Magnifico. Nunca mejor dicho.

En respuesta a Hugo Ferrer

Lo que me llama la atención es la cantidad -grande- de profesionales que son capaces no solo de leer Zero Hedge sino además retuitearlo.

Dicen "es que ponen datos interesantes"...y no se dan cuenta que ya ir a ese sitio estúpido les quema el cerebro!

En respuesta a Hugo Ferrer

Gracias Hugo,

De hecho este articulo lo he realizado a raíz de una crítica de Gerard a mis opiniones basada en este articulo:

https://www.gurusblog.com/archives/la-bolsa-la-avaricia-construye-castillos-naipes/17/04/2017/En respuesta a Ramón Sánchez

Bueno, en mi opinión el artículo descontextualiza casi todo, más allá, como es natural de que haya alguna media verdad como que el mercado no está barato.

Por ejemplo, el argumento del Margin debt nadie lo explicó mejor que "Jesse Livermore" (pseudónimo). Solo es un valor nominal que crece con el tiempo y es reactivo al comportamiento del mercado.

http://www.philosophicaleconomics.com/2013/10/margin-debt/

Sobre la recompra de acciones no hay nada anómalo en términos históricos. Lo que pasa es que el tema vende bien.

http://www.financialsense.com/contributors/urban-carmel/truths-myths-buybackshttps://inbestia.com/analisis/las-recompras-de-acciones-no-distorsionan-el-mercado-lo-hacen-mas-eficiente

Lo de los beneficios es una tomadura de pelo de forma directa, eso sí. Primero utiliza el conjunto de las empresas americanas, no solo las cotizadas.

Luego por alguna razón traza una línea entre 2013 y el presente como si eso importara. Los beneficios bajaron, principalmente del sector energético, y ahora repuntan y parece que el mercado está poniendo precio a una nueva tendencia de beneficios. ¿se puede equivocar en este tendencia? claro, pero ese es el mecanismo.

Tal vez es un nuevo ciclo y como ocurre en cada nuevo ciclo el PER está elevado (no hay más que ver el PER en 2009). La diferencia aquí es que no ha habido un mercado bajista en EEUU.

Luego, el PER de Shiller es completamente inservible, Jeremy Granthan hablaba de ello el otro día diciendo que, un indicador que en medio de la peor crisis financiera en 80 años solo está unos meses por debajo de su media histórica es un indicador que no sirve.

https://www.gmo.com/docs/default-source/public-commentary/gmo-quarterly-letter.pdf?sfvrsn=44

En respuesta a Hugo Ferrer

Muchos peros creo. Desde luego no sé mucho de como puede ser el futuro pero a veces es más fácil desmontar argumentos débiles jeje.

Yo como no sé cual es la buena o la mala ,las dos son iguales para mi,nada de nada,jajajaja

Su me dieran informacion previligiada esa seria la buena,pero como no me la dán...jajahjajs

De todas maneras tratar de absorver toda la imformacion,

tienes que tragarte la buena y la mala,estudiar un millon de indicadores para sacar un 5% al año y si lo sacas...que pereza,jajaja

Yo a veces pienso que la informacion y la educacion financiera es para cuidar el negocio de otro, ese otro viene a ser un ser superior,

Mi padre compraba un cerdo todos los años, lo cuidaba le daba de comer y no paraba echarle de todo hasta bellotas , el cerdo estaba educado en comer todo lo que le echen, y nuestra hucha no paraba de crecer,jajaja

Los inversores es algo parecido si ganas en realidad eres un cerdo que no para de engordar , eres una hucha de alguien,jajaja

Ese alguien son en relidad son manos fuertes que estan sindicadas,y nos cuentan rollos con la informacion la buena debe ser la bellota y la mala las sobras de malamuerte pero te lo comes todo,jajajaja

Por eso adopto la forma de una alimaña,jajaja