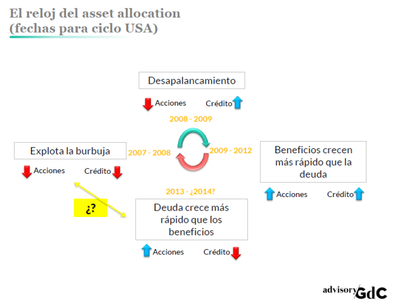

En el asset allocation (distribución estratégica de activos) el crecimiento relativo de los beneficios empresariales respecto a la deuda juega un papel fundamental para determinar qué activo puede tener un mejor comportamiento (acciones vs bonos). Así, cuando explota una burbuja la inminente fase de desapalancamiento y saneamiento de balances forzoso (mercados de capitales “cerrados” por aversión al riesgo) deja la deuda corporativa a muy buenos precios (TIRs altas), siendo estos activos los que primero capitalizan al alza el reajuste de balances. Las acciones normalmente hacen suelo unos meses más tarde y no tendrán un mejor comportamiento relativo frente a los bonos (subirán menos en precio) hasta que los beneficios empiecen a crecer.

Llegada esta fase, serán los mercados de acciones los que lideran el movimiento al alza, apoyado por ciclo de beneficios y por una recuperación del apetito por el riesgo (+PER) que lleva a las empresas a subir el grado apalancamiento (bueno para el ROE y el accionista) siendo esta una primera señal de preocupación para los bonistas. Las acciones seguirán subiendo, pero la deriva al alza en la rentabilidad que exigen los bonistas (subida de TIR y diferenciales) es una primera señal de alerta a tener en cuenta como antesala de la última fase del ciclo, cuando caen en precio tanto bonos como acciones. Aquí está el resumen del reloj y las fechas del último ciclo.

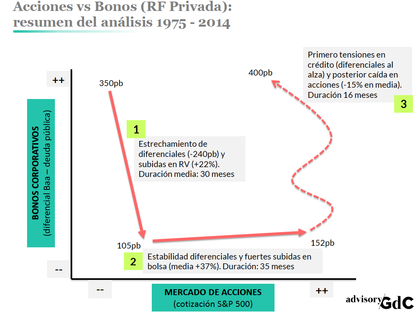

Analizamos la evolución desde 1975 a 2014 de estos dos mercados: renta fija privada y mercado de acciones para observar, con datos reales, el desarrollo de este reloj del asset allocation. El resumen del estudio lo presentamos en este gráfico. Las claves:

- - Cuando estalla la burbuja los diferenciales de crédito Baa alcanzan, en media, los 350pb como punto máximo.

- - Es el mercado de bonos el que primero se recupera, con una relajación de -240pb (subidas verticales en precio por tanto) durante los 30 meses posteriores al máximo en TIR. En ese mismo período la bolsa sube un 22% (siempre hablamos de media de los diferentes ciclos que estudiamos en la ventana 1975 – 2014).

- - Alcanzados los 100-120pb el diferencial deja de caer y las ganancias en renta fija privada se limitan al devengo de cupón. En esta segunda fase, que dura unos 35 meses, la renta variable sube un +37% (superando al performance de la renta fija privada).

- - Y llegamos a la última fase. Una deriva al alza en TIRs de los bonos (información importante la del segmento high yield) que empiezan a alertar de una repreciación del riesgo por apalancamiento. Un deterioro del ciclo económico o endurecimiento de condiciones monetarias de los bancos centrales suele ser el catalizador para que la deriva al alza en TIR de la renta fija privada acabe por convertirse en un ciclo de defaults al alza (segmento especulativo) y una caída en cotizaciones bursátiles.

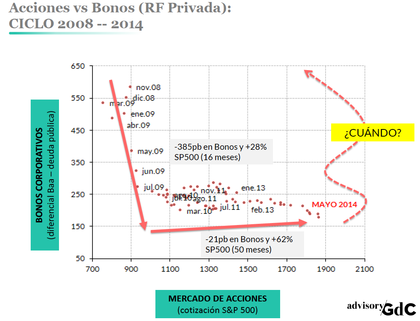

Si nos fijamos en el ciclo actual (2008-2014) observamos que se ajusta al patrón que hemos extraído del análisis histórico. La fase 1 está finalizada (2008 – 2010) y la fase 2 muy avanzada (2010 – 2014) ¿Cuándo veremos las señales del inicio de la fase 3? Nosotros estamos analizando:

- 1. Estructura de primas de riesgo (¿se cumple rentabilidad esperada bolsa > bonos > cash?)

- 2. Mercado primario acciones y bonos basura (¿colocan papel fácil empresas que no deberían?)

- 3. Ciclo económico (¿se ajusta el crecimiento a lo que descuentan las valoraciones?)

Dependiendo de tu respuestas tendrás una u otra fecha estimada para esa última fase.

Ahí va una respuesta bastante tentativa a las últimas tres preguntas, según no otra cosa que mi intuición y lo que voy viendo por ahí (en parte con vuestros posts y gráficos en TW):

1. Diría que sí se cumple esa condición. Las rentabilidades esperadas de la bolsa no son gran cosa, pero sí superiores a los bonos.

2. Sí colocan fácil papel compañías que no deberían, por la euforia en mercado HY, IPOs con valoraciones muy elevadas...

3. Valoraciones podrían estar descontando un crecimiento más elevado de lo que se acabará dando, pero me cuesta ver una recesión inminente o fuerte ralentización en EEUU como se comenta a veces en medios. Obviamente el escenario dependerá en parte de lo que pase en China, donde las incertidumbres son muy elevadas...

Si, por esa línea de respuestas nos movemos nosotros también más o menos….

Todos esos graficos estan muy bien, yo no entiendo de datos macros, ( que hago comentando esto) yo lo que entiendo es que los indices mas representativos del mundo a nivel popular estan en maximos historicos, entiendo que es un mensaje de que todo va de p. madre. me huele a propaganda, o bien que lo necesitan para salvar su sistema financiero, yo creo que cumple las dos cosas

¿cuándo?

esa es la pregunta del millón ;)

no creo que con esas tres preguntas se sepa. Si el mercado de OPVs estuviera caliente (que no en mi percepción) podría estar caliente mucho tiempo.

La mejor forma de saber cuando deja de sonar la música es cuando los indicadores "más" adelantados lo señales y cuando el mercado/s muestren signos de deterioro. Esa doble condición es lo que importa...lo demás, suposiciones como mi propia idea de las OPV. My 2 cents :)

Este es un gran artículo.

Desde hace casi dos años muchos tienen claro que los beneficios empresariales han hecho techo; sin embargo, los hechos son tozudos: el 75% de los resultados de las compañías del S&P 500 siguen batiendo al consenso; por otro lado, el PER está en torno a 19 (no parece indicar una burbuja).Buscar un techo de mercado puede resultar agotador. El mercado lo dirá.

Enhorabuena!!

Lo interesante es que cuando los márgenes de beneficio comienzan a deteriorarse eso no sgnifica el fin, solo que el mercado ha entrado en una fase de madurez,la última pero que puede durar incluso años.

S2

Si, pero ojo con ese dato de que baten expectativas, cuando esas expectativas se han reducido muy consideablemente. Si se comparan los resultados reales con las expectativas que habia a final de año, la imagen cambia bastante. Scott Krisiloff en su blog de Avondale tiene un post sobre ello.

Pasame el enlace correcto hombre

aquí está:

http://avondaleam.com/earnings-compared-to-expectations/

no lo tenía a mano en el momento de escribir el comentario

Ángel, no sé si le ocurre a los demás, pero el link te lleva al blog de este señor pero no encuentra el post, ?podrías dar el título de su artículo? Muchas gracias.

Es cierto... Lo copio tal cual:

http://avondaleam.com/earnings-compared-to-expectations/

A ver si hay suerte ahora. Yo lo veo bien copiado, pero igual al publicarse se introduce algo extraño en el link que hace que deje de funcionar..

Efectivamente. Se introduce automáticamente "

" y el link deja de funcionar.

Esto va para Hugo, a ver si lo soluciona...

Lo que puedes hacer es quitarle esa coletilla y debería funcionar... http:// avondaleam (punto) com/earnings-compared-to-expectations/