Un podio alternado

A muchos inversores les sorprende saber que la bolsa española ha sido más rentable que la alemana en los últimos 25 años. Si consideramos el período de 24 años que va de enero de 1991 a diciembre de 2014, el DAX alemán (que incluye dividendos) ha ganado un 8,46% anual mientras que el Indice General de la Bolsa de Madrid (IGBM) Total, o sea con dividendos, ha ganado un 11,17% anual. En parte esa mayor rentabilidad se debe a que la inflación en España ha sido algo más de un 1% anual más alta que en Alemania. En términos reales, un residente en Alemania habría ganado un 6,49% anual con el DAX y un residente en España, un 8,07% anual con el IGBM.

Pero es cierto que en el período 2003-2014, el DAX ha sido más rentable que el IGBM (10,71% anual vs. 9,77% anual).

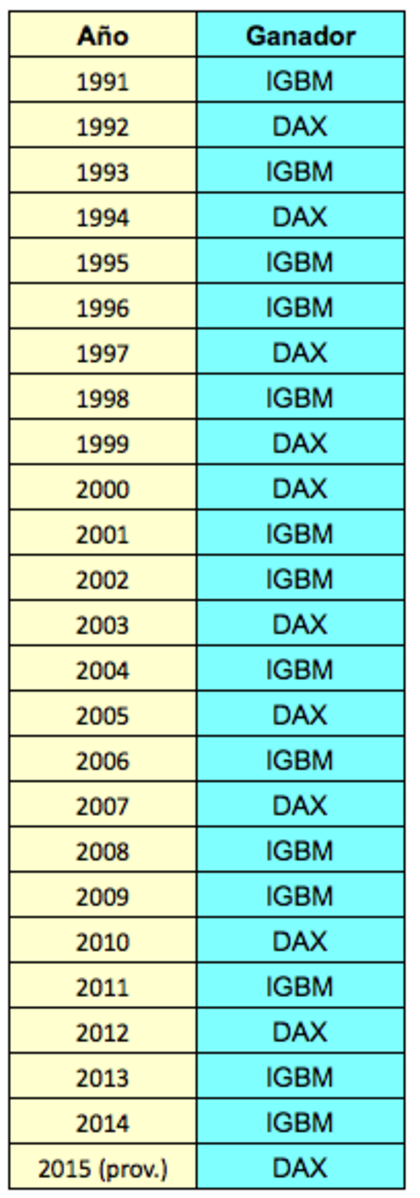

La tabla siguiente indica cuál de ambos índices fue mejor en términos relativos en cada año desde 1991 hasta 2015 (aunque el año no haya acabado, damos por ganador al DAX ya que la diferencia actual de unos 8 puntos a favor del DAX parece difícil de revertir en los días que quedan hasta finalizar el ejercicio).

Se puede apreciar que ninguno de los índices ha batido al otro más de dos años consecutivos y que el IGBM ha sido mejor en 14 años y el DAX en los 11 años restantes. Vemos que el DAX solo ha logrado batir al IGBM dos años consecutivos en una ocasión mientras que el IGBM ha batido al DAX dos años consecutivos en cuatro ocasiones.

Según esta estadística, parece más probable que en 2016 el IGBM lo haga mejor que el DAX. Sin embargo, creo que será al revés y que será la segunda ocasión en que el selectivo alemán lo haga mejor dos años consecutivos.

Voy a dejar aparte factores de incertidumbre que puedan afectar a ambos mercados ya que no sabemos qué país soportará al final mayor nivel de incertidumbre. Se dice que el año que viene puede ser políticamente inestable en España pero Alemania puede que tenga que enfrentarse al reto de una posible apreciación del euro, a la que las empresas alemanas son particularmente sensibles. Todo el mundo da por hecho que el dólar se apreciará en 2016 debido a la previsible subida de tipos de interés en Estados Unidos y a la continuación de los estímulos monetarios en Europa. Sin embargo, cuando todo el mundo da algo por sentado, suele ocurrir lo opuesto. En este sentido, vale la pena leer un reciente artículo en Invertia en el que se repasa qué ocurrió con el dólar en las dos anteriores ocasiones (1994 y 2004) en las que la Reserva Federal empezó a subir los tipos de interés: una caída de la divisa americana.

Sin embargo, sea lo que sea lo que tenga que pasar, no vale la pena elucubrar con esos factores ya que la incertidumbre es algo que, por definición, no puede ser prevista.

Mi argumento a favor del DAX

Para sostener mi argumento, me basaré en la valoración relativa del DAX-30 y del IBEX-35, en vez del IGBM (la correlación entre el IBEX-35 y el IGBM es bastante elevada).

Con el fin de calcular la valoración relativa, es decir, qué índice está más caro en relación al otro, utilizaré tres medidas del ratio PER (relación precio-beneficio). Tengo en cuenta los ajustes por capital flotante tanto en el DAX como en el IBEX. Estos ajustes los determinan los respectivos responsables de elaborar los índices y se usan para que el índice sea más representativo de las acciones que efectivamente circulan libremente en bolsa.

En primer lugar, calculo el PER estándar de un índice como la suma de la capitalización de todas las sociedades incluidas en dicho índice, dividida por la suma de los beneficios netos atribuidos de esas mismas sociedades, poniendo a cero aquellos beneficios que sean negativos. El dato que doy está basado en los beneficios por acción de doce meses en el período de septiembre de 2014 a septiembre de 2015.

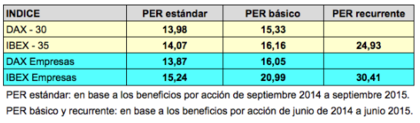

Los datos indicados en el cuadro siguiente corresponden al cierre del viernes 11 de diciembre. Ese día, el IBEX-35 cerró a 9.630,7 puntos y el DAX a 10.340,06 puntos.

En una primera mirada, vemos que el ratio PER estándar del DAX y del IBEX es muy similar. Sin embargo, si tenemos en cuenta solo las empresas no financieras, las empresas del IBEX están, en conjunto, un 10% más caras que las del DAX. Esto ocurre porque las entidades financieras del IBEX tienen ratios PER bastante reducidos y tiran hacia abajo el PER del índice. Sin esas entidades financieras, el IBEX aparece como relativamente más caro.

Al tener en cuenta solo los beneficios de operaciones continuadas, es decir al descartar los de operaciones interrumpidas, que son extraordinarios que ya no se producirán en el futuro, obtengo lo que denomino PER básico, que resulta más estable que el estándar precisamente porque no se ve afectado por resultados puntuales. En este caso, me baso en los beneficios de junio de 2014 a junio de 2015 ya que muchas empresas del IBEX no desglosan de forma suficiente sus resultados en las cuentas trimestrales.

Desde esta perspectiva, el IBEX en general está un 5% más caro que el DAX aunque hay que tener en cuenta el efecto disruptivo en los beneficios de Volkswagen del escándalo de las emisiones. Sin esta compañía, el PER básico del DAX era de 17, superior al del IBEX.

Cuando consideramos únicamente las empresas no financieras, el PER básico de las empresas del IBEX era de 21 mientras que las del DAX era de 16 pero sin Volkswagen era de 18,35. Así, las empresas no financieras del IBEX estaban un 14% más caras que las del DAX (sin Volkswagen).

Considero que la verdadera fuerza motriz de la bolsa son los beneficios recurrentes de las empresas no financieras. Por este motivo, calculo una tercera medida del PER, el PER recurrente, que descarta otros beneficios atípicos. La comparación es complicada porque, que yo sepa, las sociedades cotizadas alemanas no siguen un modelo estandarizado en su cuenta de resultados como las españolas.

Para el cálculo del beneficio recurrente elimino partidas como las siguientes, cuando son positivas, y luego hago un ajuste por impuestos y minoritarios: gastos de personal activados, plusvalías por ventas de activos fijos y financieros, revalorizaciones de activos, subsidios y subvenciones. En las cuentas semestrales según los criterios de las NIIF (normas intermacionales de información financiera) de las empresas españolas, estas partidas están desglosadas pero en las cuentas de las empresas alemanas figuran en el cajón de sastre de “otros ingresos de explotación“, donde también hay las diferencias de cambio y las variaciones de existencias (que aparecen aparte en las cuentas NIIF españolas y que dejo dentro de los beneficios recurrentes) o la reversión de provisiones.

Para complicar más las cosas, en las cuentas españolas también encontramos la partida “otros ingresos de explotación“ que sirve igualmente de cajón de sastre pero donde se guardan cosas diferentes.

Para encontrar las partidas atípicas en las cuentas de las empresas alemanas hay que buscar las notas a los estados financieros. En las cuentas anuales casi siempre encontramos información al respecto pero en las trimestrales a veces no. Lo que sí se percibe es que el número de empresas no financieras con una elevada proporción de atípicos en sus beneficios es mucho menor en el DAX que en el IBEX. En el índice alemán solo Basf, Deutsche Post, Lufthansa y sobre todo la eléctrica RWE, tienen atípicos que equivalen a más del 10% del beneficio antes de impuestos, según mis cálculos. RWE tendría pérdidas sin esos atípicos.

En el IBEX, el número de empresas con una elevada proporción de atípicos en el período de junio de 2014 a junio de 2015 es mayor: Acciona, Acerinox, ACS, Amadeus, Endesa, Ferrovial, Gamesa, IAG, Iberdrola, OHL y Telefónica. Por este motivo, el PER recurrente del IBEX es tan alto, de más de 30.

Aunque no puedo dar una cifra del PER recurrente de las empresas del DAX por insuficiencia de datos, observo que de las 17 empresas no financieras (de un total de 25 que hay en el DAX) de las que he podido obtener datos sobre los ingresos de explotación atípicos y de las plusvalías sobre activos financieros, dichas partidas no recurrentes solo representaron el equivalente al 9% del beneficio antes de impuestos de junio de 2014 a junio de 2015. Por tanto, el PER recurrente de las empresas del DAX no estará tan alejado del PER básico como en el caso del IBEX y podría tener un valor estimativo de 20.

Conclusión

A partir de estas consideraciones, las empresas del IBEX estarían, en conjunto, alrededor de un 50% más caras que las del DAX, razón por la cual creo que la bolsa alemana batirá a la española en 2016, al menos hasta que no se vea una clara mejora en la calidad de los beneficios de las cotizadas del IBEX.

En realidad, el mejor momento para poder valorar qué índice tiene mayor potencial será en marzo de 2016, pues en este mes se conocerán todas las cuentas anuales y estas contienen más y mejor información. Ahora mismo tenemos que basarnos en información incompleta y en datos del primer semestre, que ya han quedado algo desfasados.

No obstante, un índice de bolsa solo refleja la evolución media de las acciones que lo componen. Una buena selección de esas acciones es más importante que intentar predecir qué hará el índice en general. Al cierre del 11 de diciembre, el IBEX-35 con dividendos perdía un 2,90% en el año mientras que el DAX ganaba un 5,45%. Sin embargo, mi cartera Contrapunto, basada exclusivamente en el IBEX-35, acumulaba una rentabilidad del 12,40%. Por otro lado, varios valores del DAX sufren fuertes pérdidas anuales, por lo que en este 2015 hubiera sido posible ganar más en bolsa española que en la alemana según cómo hubiéramos seleccionado nuestras acciones. El año que viene pasará lo mismo.