Dado que el año está a punto de finalizar, quería escribir un post haciendo balance y reflexionando sobre lo sucedido en 2014, aciertos y errores, y algunas ideas sobre mi posicionamiento actual. Iré intercalando el texto del artículo con citas geniales de Howard Marks y artículos relacionados.

En primer lugar, no quería empezar sin mencionar algo obvio: que más allá de cuestiones fiscales y posibles ajustes de carteras, "2014" o "2015" son conjuntos de tiempo cuya línea divisoria no deja de ser algo artificial para el devenir de los mercados. Ahora bien, por estas fechas ya hemos asistido a la tradicional lluvia de análisis y previsiones de lo que nos va a deparar el año próximo, como si no fuera más que una continuación del presente y aun cuando se haya fallado en la mayoría de previsiones que se realizaron para el año que termina.

En relación a estas previsiones, no tengo mucho más que decir de lo que dijo Hugo Ferrer en su post "Manuel para abordar las Previsiones Bursátiles de 2015". Por un lado, la incertidumbre de lo que puedan hacer los mercados en 2015 es tal, que la verdad es que tenemos muy poca idea. Quizá lo más honesto sería decir que no tenemos ni idea dónde acabará el S&P 500, el Ibex 35 o la rentabilidad del bono americano a 10 años a fin de año. Pero esto queda un poco mal de cara a la galería, que demanda certidumbre de donde no puede haberla. Así pues, algo habrá que decir, y para ello, consciente o inconscientemente, cada uno pone sobre el tablero de juego sus sesgos, que en buena parte provienen del marco de incentivos al que se enfrentan. Es lo que tiene tener que decir algo sobre una realidad que no existe y cuyo devenir puede cambiar abrupta e inesperadamente (unknown unknowns o dicho más talebianamente, black swans).

[Recuerdo post mío relacionado: Por qué no debes tomarte (muy) en serio las previsiones de crecimiento]

No obstante, cierto es que no ocurren Cisnes Negros todos los días que vayan a poner patas arriba todo el escenario global. En ocasiones se vislumbran en el horizonte posibles Cisnes Negros que no llegan a serlo (en parte por eso, porque fueron vislumbrados), que no pasan de ser unos riesgos más del montón, incapaces de hacer descarrilar el tren económico global ni el AVE de los mercados financieros; tan solo generan unas chispas que lo máximo que consiguen es meter miedo a los viajeros - miedo que puede ser aprovechado oportunistamente por aquellos que no se dejan llevar por éste.

Howard Marks: "what 'everyone knows' is usually unhelpful at best and wrong at worst... it's the things that haven't been considered we should worry about most. Asset prices are often set to allow for the risks people are aware of. It's the ones they haven't thought of that can knock the market for a loop.

Pero prácticamente todos los años ocurren cosas inesperadas (abandonamos la terminología talebiana) cuyas repercusiones son más o menos importantes y duraderas. Repasemos 2014, no de manera exhaustiva, sino de los aspectos sobre los que puedo comentar algo (me dejo en el tintero Japón, por ejemplo, y también a la Reserva Federal, porque de la política monetaria ya he escrito bastante en artículosanteriores).

Empezó el año bastante revuelto por algunos mercados emergentes/frontera como Turquía o Argentina especialmente. ¿Recuerdan lo de Turquía, no? Ésa subida agresiva de tipos con nocturnidad y alevosía, ésos fuertes movimientos de la divisa turca, ... No pintaban bien las cosas para "los emergentes". Como dice Jim O'Neill en "Los mercados emergentes se burlan de los pesimistas", voces pronosticaron una crisis que no se ha materializado.

Tras el primer mal trimestre, los emergentes (ver línea verde del gráfico de arriba: corresponde al ETF $EEM) tuvieron un rebote considerable hasta finales del verano. Para después volver a caer arrastrados por el mal comportamiento de Brasil (que durante unos meses se movían al calor de los rumores sobre las elecciones políticas; y finalmente el resultado fue poco favorable para los mercados) o Rusia. A final de año, no obstante, el foco de los inversores se ha alejado de Turquía, y de hecho algunos de los mercados emergentes considerados en 2013 como los más frágiles y vulnerables --India (línea azul del gráfico), Indonesia (roja), Turquía (amarilla)--, han tenido un comportamiento bastante destacable, especialmente India. Y la bolsa China, país sobre el que pesan, con razón, grandes incertidumbres, ha registrado un desempeño sobresaliente en este 2014. Factores como el anuncio de estímulos monetarios cuando los datos eran más débiles, o la noticia de la conexión entre el mercado de valores de china continental y Hong-Kong, han ayudado.

Rusia, por supuesto, ha sido el gran y desafortunado protagonista durante la mayor parte del año. En un contexto ya difícil de conflicto, tensiones y sanciones gracias a Superputin les ha caído encima como un jarro de agua helada el brusco desplome de los precios del petróleo.

[Post relacionado: Russian equities - time to buy? en beyondbrics, FT]

Un tema, el del desplome de los precios del petróleo, cuyas repercusiones, directas e indirectas, sí parece que van a ser de gran magnitud y prolongadas en el tiempo ("uncertainty about oil introduces uncertainty into many aspects of investing" Marks), siempre y cuando no reboten con fuerza de forma inmediata volviendo cerca de los 90-100$ el barril. Cosa ésta que parece difícil, dado que el escenario que se lleva dibujando un tiempo en el mercado del petróleo tiene más pinta de ser de cambio estructural, que meramente un cambio coyuntural de los parámetros. Sin desmerecer al papel que haya podido jugar la apreciación del dólar en este punto. [He de confesar mi ignorancia en esta área, pero ésta es la conclusión que he sacado tras leer sobre el tema].

Howard Marks: "Most people easily grasp the immediate impact of developments, but few understand the "second-order" consequences... as well as the third and fourth"

[Lean a Howard Marks: The Lessons of Oil, Marc Garrigasait: A quién beneficia y perjudica el desplome del petróleo y Impacto del desplome del petróleo en las acciones y bonos y Daniel Lacalle]

En este contexto, en el que también han existido otros focos de preocupación geopolítica como el conflicto en Gaza, el surgimiento del Estado Islámico, Siria; Grecia de nuevo más recientemente etc. los bonos del gobierno de Estados Unidos a largo plazo lo han hecho particularmente bien, pese a que el crecimiento económico estadounidense ha sido robusto, con la excepción del primer trimestre, y pese a que la Fed ha puesto fin a su programa de compra de bonos. El comportamiento excelente de los bonos a largo plazo ha sido otra de las grandes sorpresas para los analistas, quienes comenzando el año, eran bastante bajistas. Así, el ETF de referencia para los bonos USA largo plazo, el $TLT, ha superado en casi 10 puntos porcentuales de rentabilidad al ETF del S&P 500. ¡No está nada mal!

Menos sorprendente ha sido la apreciación del dólar, aunque quizá lo que sí ha sorprendido ha sido su velocidad. Éste ha sido uno de mis mayores aciertos, como expuse en un articulo que escribí en Marzo: Por qué soy optimista a l/p con el $ pese a Draghi: análisis y perspectivas del EURUSD, si bien finalmente el "pese a Draghi" se dio la vuelta.

Dornbusch: "In economics things take longer to happen than you think they will, and then they happen faster than you thought they could... and they go much further than you thought they could" (esto último es un añadido de Marks para referirse al desplome del petróleo, pero quizás podría aplicarse también para el caso de la subida del dólar).

Y ya que hablamos de este acierto, señalamos también los errores (elaborados en esta entrevista de finales de 2013): el haber sido más pesimista de lo que finalmente ha sucedido con la macro en España (esto se refleja en las revisiones al alza de prácticamente todas las estimaciones de crecimiento de 2014..), o el pensar que la RV Europea lo iba a hacer mejor que la americana, cuyo recorrido pensaba muy limitado. Ésto escribía en esa fecha:

Para mantener las subidas (de la RV estadounidense), en un escenario de valoraciones no tan atractivas como en años previos, será necesario un incremento importante de los beneficios empresariales. Sin embargo, éstos están en niveles máximos históricos, impulsados por los márgenes –a su vez impulsados por los grandes esfuerzos de contención de costes acometidos por las empresas norteamericanas y los bajísimos tipos de interés, que no durarán siempre-, por lo que pienso que no será fácil.

En mi artículo reciente en el que hablaba del fin del QE y los beneficios y márgenes empresariales en EEUU, venía a decir prácticamente lo mismo, por lo que sigo manteniendo la misma opinión.

¿Qué decir de Europa? Que a nivel de reformas continúa decepcionando, pese a la insistencia de Mario Draghi. La baja de los precios del petróleo nos va a venir muy bien; adicionalmente, al ser un factor que va a ayudar a contener todavía más la inflación, puede hacer más fácil que el BCE se salga con alguna medida más agresiva y ello sea alcista para las bolsas, siempre y cuando la macro no se vaya para abajo. Mi intuición me dice que no pasará, y que mal que bien el miedo a la tercera recesión no se materializará, pero no es mucho más que una intuición.

***********

Y como casi siempre el post me está quedando más largo de lo que proyectaba en un inicio, así que acabo rápidamente con unos párrafos sobre dónde estoy posicionado actualmente en mi cartera particular.

Apple. Sigue ocupando una parte relevante de mi cartera, con perspectiva de reducir parte de la exposición. Las ventas del iPhone 6, por lo que voy siguiendo, continúan siendo excelentes; el potencial que tienen en el área Enterprise tras el acuerdo con IBM me parece notable; Apple Watch y el método de pagos Apple Pay, aunque estimo que tardarán un poco en aportar significativamente a las cuentas de la empresa (el reloj en realidad es bastante incógnita por el momento...), son dos elementos interesantes en el ecosistema Apple que sí contribuirían a reducir la gran concentración en el iPhone. La división de Retail es otra de las posibles líneas de expansión interesantes, ahora que ha cogido el mando Angela Ahrendts, particularmente en China. Sin mencionar el crecimiento que se podría dar en el área de Servicios. Por supuesto, también existen riesgos (que el Watch sea un completo fiasco, o que el próximo teléfono fracase y Apple pierda su moat con el iPhone...) pero me parece que la ecuación riesgo/recompensa sigue mereciendo la pena, aunque obviamente ya hay que andarse con más cuidado.

[Todos mis artículos escritos sobre Apple se pueden encontrar desde aquí]

A nivel de valores europeos, mantengo: Miquel i Costas, Duro Felguera, CAF y Jeronimo Martins (por orden de mayor a menor exposición). Alguna de ellas con un comportamiento muy malo durante este año (como Duro Felguera), que espero remonte. Pero lo peor del año con diferencia fue Royal Imtech, donde caí de pleno. Estos errores sugieren como lección que muchas veces lo mejor que deberíamos hacer es enfocarnos y esforzarnos en no cometer grandes errores, en lugar de intentar conseguir grandes aciertos.

Bestinfond y Metavalor Internacional, en fondos, con foco en RV Europea. Sí, sigo manteniendo a Bestinver, como expliqué aquí. Le doy una oportunidad a los nuevos gestores, aunque mi idea a priori sería traspasar durante 2015 (esperemos que tras una revalorización de la cartera del fondo). Destacar el excelente comportamiento de Metavalor Internacional este año, con una subida que a día de hoy asciende al 17%.

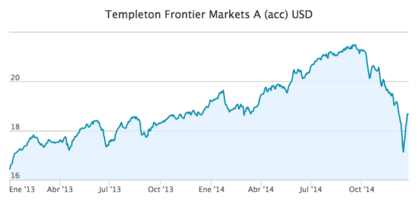

Emergentes y Fronteras, en fondos. Mantengo también posición en el fondo de compañías de mercados emergentes con sesgo small caps del que ya hablé por aquí, cuyo desempeño no ha sido brillante; y dos fondos de mercados frontera, que por cierto, se han pegado un batacazo brutal en los últimos meses (ver gráfico arriba) debido principalmente al desplome de los precios del petróleo. Pese a todo mantenemos con perspectiva de largo plazo (pero si tienen un rebote espectacular en el corto plazo espero que no me duelan prendas en reducir exposición).

Mineras de Oro, posición pequeña a través del fondo de Blackrock World Gold. Tomé la primera posición durante este año, tras las caídas que se produjeron después del buen inicio de año. Aproveché el rebote de varios meses pero en lugar de largarme con las ganancias me quedé y éstas se esfumaron. Incrementé con caídas recientes y en ésas estamos; una posición un poco complicada y muy volátil, pero que veo puede dar algo de juego en caso de que el precio del oro no se vaya más abajo. Las mineras han sufrido muchísimo en los últimos años (el ETF $GDX ha perdido un 70% desde máximos de 2011), y ésta es una apuesta especulativa de que se produzca cierto turnaround tras el ajuste que han tenido que hacer en términos de reducción de costes y restricción de la inversión. De esta forma, además, incorporo una pequeña exposición al precio del oro, que en caso de que se tuerzan las cosas, aparezca la desaparecida y no-esperada por-casi-nadie-inflación, conflictos geopolíticos etc. puede hacerlo bien (digo puede... no hay certeza).

A todo esto, el peso del dólar me ha ayudado este año, y la perspectiva sería la de reducir un poco. (¿Qué pasaría con el EUR/USD si los datos macro de Europa sorprendieran al alza, los de EEUU a la baja, y el BCE se mostrara algo más tímido? No es el escenario base, pero de producirse, el par se podría disparar).

Y bueno, así encaramos el nuevo año, en ésta mi heterodoxa y algo experimental cartera. Esto no deja de ser un proceso de aprendizaje...

PD. Acabo con una idea, en la que relaciono el modo de operar en los mercados con el modo de comer y llevar a la práctica cuestiones nutricionales. Tanto en un ámbito como en otro, existe incertidumbre y margen de error. En los mercados, no hace falta que explique más; en nutrición, aunque uno piense que la "corriente X" es la más acertada (p.ej. el abandonar por completo todo tipo de cereales es lo mejor), el dogmatismo sería un error, porque existen dudas y no hay evidencias totalmente concluyentes a nivel científico ni mucho menos. Por tanto, parece que tiene sentido cierta diversificación: en los mercados, porque es bueno no apostarlo todo por que se cumpla el escenario base (o al menos tener la flexibilidad para corregir el rumbo si el mercado te muestra que te has equivocado); en nutrición, porque no sabes a ciencia cierta si estás en lo correcto (si los cereales solo tienen costes y no beneficios), y llevando a la práctica la "corriente X" (no comer ningún cereal), puedes perderte los posibles beneficios de otras corrientes, mientras abundas en unos errores/costes que quizá no conozcas o te creas mucho, pero existen. Bienvenido a la incertidumbre.