William Easterly, economista especializado en temas de crecimiento, suele enfatizar la importancia del efecto 'reversión a la media' al hablar de tasas de crecimiento en el largo plazo. Así, escribía lo siguiente en un texto:

Un gran cuerpo de investigación durante dos décadas ha mostrado que el crecimiento es extremadamente volátil y que existe una fuerte reversión a la media -los países con crecimiento por debajo de la media en un periodo tienden a volver a la media en el periodo siguiente. Los mismos países no aparecen periodo tras periodo como desastres de crecimiento.

Pese a la existencia de la reversión a la media, somos tendentes a extrapolar al futuro más o menos inmediato las tendencias del pasado más o menos reciente. Vamos, que miramos el futuro con retrovisor. De esta forma, los buenos datos presentes alimentan al optimismo sobre los años venideros; optimismo que ayuda a los buenos datos, en un ciclo de retroalimentación que puede llevar a un optimismo excesivo, que al final debe corregirse, en ocasiones abruptamente con la aparición de un Black Swan. Lo mismo pero a la inversa pasaría con el pesimismo excesivo.

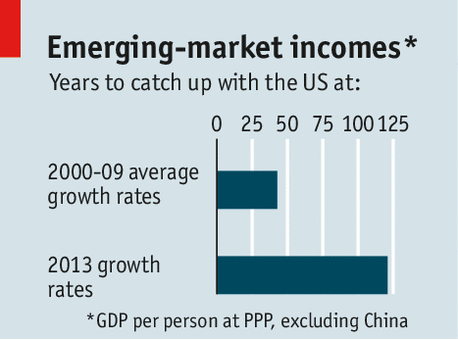

Un ejemplo de este optimismo excesivo, de trasladar al futuro la experiencia de los años recientes, es el de aquellos que en el periodo de la Gran Moderación (entre mediados de los 80 y 2008) pensaron que nuestras economías ya habían dicho adiós a los ciclos económicos. Otro ejemplo, el de trasladar a las previsiones de décadas futuras las tasas de crecimiento de la época de fuerte boom en Japón... prediciendo por ejemplo que la economía japonesa alcanzaría a la estadounidense en un número de años. Probablemente algo similar suceda con el caso de China, aunque éste es un caso más complejo, y haya sucedido recientemente con los Emergentes, tras su década prodigiosa de los 2000.

Estas cuestiones son analizadas empíricamente en un working paper del FMI, resumido en un artículo de VoxEu: Rapid growth in emerging markets and developing economies: Now and forever? (que es el que yo he leído).

En primer lugar, mediante un sencillo análisis de correlaciones, se apunta a que según la experiencia histórica, el crecimiento pasado es generalmente un predictor bastante malo del crecimiento futuro. También aportan evidencias de la baja persistencia de las tasas de crecimiento a lo largo del tiempo, apoyando la tesis de que las tasas de crecimiento de un país tienen una tendencia alta a revertir a la media de la muestra.

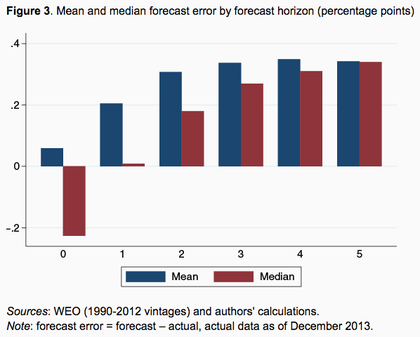

En segundo lugar, se dedican a estudiar si existe un sesgo hacia el optimismo en las previsiones de crecimiento de largo plazo. Y los resultados apuntan a que sí: existe un sesgo optimista consistente, es decir, los errores de predicción tienden a ser positivos (la predicción es superior al dato real) en todos los periodos, siendo más pronunciados cuanto más largo es el horizonte de la predicción (quizá el BCE esté siendo víctima también de este sesgo optimista, cuando por ejemplo en sus últimas proyecciones macro rebajaban las expectativas de crecimiento para los años más cercanos (2 décimas para 2014 y 1 décima para 2015), mientras que la mejoraban para el más lejano - 1 décima arriba para 2016).

Asimismo, señala el artículo que está comprobado que las predicciones fallan especialmente en adelantarse a los puntos de inflexión de los ciclos, cosa que ya comentamos con el caso de las previsiones del FMI con la Gran Recesión. Es decir, que fallan más cuando más las necesitamos (y cuando más difícil es, por supuesto), y fallan menos cuando el futuro se desvía poco del presente. Bien.

Así que este tipo de previsiones nos las tenemos que tomar con mucho escepticismo, especialmente cuando se han dado casos extremos (positivos o negativos) durante un tiempo relativamente prolongado, donde es más fácil que tenga lugar la reversión a la media. Y parece que no es mala idea verlos con ojos algo negativos, para así compensar ese sesgo optimista del que suelen adolecer estas estimaciones.

Por cierto, mejor que estas previsiones parece funcionar un indicador más original e ingenioso para ponernos en alerta ante posibles crisis financieras en mercados emergentes: el de la creciente popularidad de los gobiernos en estos países. Copio el resumen del artículo que habla de ello:

Financial crises are often credit booms gone bust. This column argues that ‘political booms’, defined as an increase in government popularity, are also a good predictor of financial crises. The phenomenon of ‘political booms gone bust’ is, however, only observable in emerging markets. In these countries, politicians have more to gain from riding the popularity benefits of unsustainable booms.

Un placer leerte Ángel!

Sera cuestión de buscar un indicador de popularidad política y aplicarlo con sesgo "contrarian" ;)

Gracias Ramón.

Lo del indicador de popularidad solo sirve para emergentes (según este estudio, que seguramente tenga sus problemillas). Pero sí que sería interesante ver cómo están las cosas actualmente, por si nos dice algo. En Brasil por poner un caso, desde luego Dilma no pasa por su momento de mayor popularidad :)

La reversión a la media es algo que sucede continuamente. Incluso en la naturaleza se da constantemente la reversión a la media.

Ocurre, sin embargo, que los hombres tenemos tendencia a pensar que el futuro será parecido al presente.

Sobre el tema de la 'reversión a la media', dejo unas reflexiones (que me pasan por Twitter) que vienen a contradecir su importancia. Y me parece que tiene bastante razón.

"el proceso de reversión a la media no es más que un espejismo en el que procurar buscar respuestas a un mundo incierto."

http://www.fundspeople.com/noticias/reversion-a-la-media-21544Interesante artículo ! Básicamente viene a decir que las previsiones no valen para nada ! Se equivocan en fases tendenciales del ciclo (por exceso), y si equivocan en los puntos de giro... O sea, más de lo mismo??!!

Al final TALEB va a tener todavía más razón jejejeje

Me ha gustado también ese artículo de Fundspeople. Como siempre, creo que la ciencia debe tener su lógica; si observamos una reversión a la media, hay que conseguir encontrar la lógica, explicar CONCEPTUALMENTE porqué esa reversión tiene sentido.

Hace tiempo que tengo una idea en mente: relacionar los tipos de interés (inflación, y crecimiento) con la demografía. Creo que tendría mucho sentido. Por eso, si la humanidad entra en una fase de contención en el crecimiento de la población, la economía mundial lo sufriría....

Y unos modelos de reversión a la media que puedan haber funcionado durante 40 años, de repente dejarían de funcionar...

Un abrazo Ángel !

Gracias Niko.

Muy de acuerdo: toda regularidad estadística debe estudiarse siempre desde el punto de vista de los conceptos que hay detrás. Por ejemplo, un caso de reversión a la media que en principio tiene bastante lógica es el de los retornos sobre el capital: no es lógico que crezcan forever and ever, dado que eso atrae a más empresas, etc. Aunque luego, puedan existir muchos matices, pero en principio la reversión a la media tiene toda la lógica del mundo. En otros casos, no tiene por qué.

El tema demográfico y su relación con estas variables macro, aunque se está estudiando, quizá deba analizarse mucho más y darle más importancia. Japón quizá sea el caso de estudio, dado que como suele decir Javier Ruiz, es un "alumno aventajado" en meterse en problemas (deuda masiva, demografía, burbuja y deflación..), así que puede ofrecer alguna indicación... siempre teniendo en cuenta la gran diferencia que nos separa del país nipón, claro!

Saludos!