Son muchos años viendo lo mismo, malas interpretaciones en indicadores claves, que por otro lado no me importa repasarlos, pues así le sacaremos al mercado ventaja siempre.

Lo que vengo a decir es que a lo largo de la historia, los inversores, analistas han querido ver el momento puntual en el que se encuentran para tornar las decisiones, pero casi siempre el miedo ha predominado, son las malas interpretaciones de conceptos como: mercado sobrecomprado, concepto de euforia, concepto de fin de ciclo, etc lo que ha llevado a gran parte de la comunidad a introducir sesgos, creencias, lo que hacen tomar decisiones erróneas, y perder costes de oportunidad.

En definitiva prejuicios cognitivos y psicológicos, que en la mayoría de los casos, significa no ser flexibles.

Son muchas las informaciones, muchos los parámetros, muchos los factores incluso políticos, que hacen limitar la mente de lo que puede suceder, y de lo que no.

Cada analista inversor tiene su propia justificación para decir que estamos en un fin de ciclo, en una burbuja, el problema viene de la no flexibilidad, perderse muchos años de subidas, para intentar acertar el escenario de un gran crash que haga al mercado caer entre un 40/60%.

Prejuicios, justificaciones de toda índole, sesgos, incluso de cuestiones que escapan a la mayoría del consenso.

Soy consciente de todas las referencias, contextos, y hago seguimientos a otras muchas cuestiones macroeconomicas, fundamentales, resultados empresariales, etc etc incluso en los últimos años monitorizo los datos de los tráficos mundiales datos internet en una gran cantidad de empresas.

Pero hay una realidad que escapa a todo, pues para no inducirte a error por sesgos, solo existen los limites del precio y el momento, se pueden discutir muchas cuestiones, pero bajo parámetros de precios no hay sesgos, no existen limites, pues estadisticamente el precio puede tener recorrido, incluso durante muchos años, esto es una realidad indiscutible y el inversor pensar lo contrario.

Hablo exclusivamente del factor técnico y estadístico, ese factor no tiene sesgos, y te hace pensar que los limites pueden estar tan cercanos como lejanos, luego ya se justificara todo a toro pasado, lo típico, que si desacelaracioneso , reactivaciones, en lo relativo a lo macroeconomico, o de fundamentales (resultados empresariales) etc

Esto ultimo ya ha ocurrido en 2016, cuando se vio una desecelaración de datos empresariales, y luego una reactivacion, igualmente incluimos los sesgos de blanco o negro, sin añadir la posibilidad de lateralizaciones mas o menos fluctuantes, nos creemos que porque un dato llegue a un punto este tenga que tener una inmediata reversión profunda.

¿Que es estar en una burbuja? ¿ Que determina que estemos en un mercado eufórico o no? ¿Que es la sobrecompra o sobreventa?

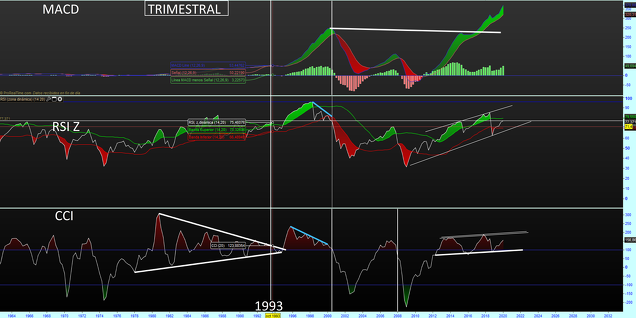

SP500 TRIMESTRAL:

¿Desde que parámetros temporales estas contextuando conceptos como sobrecompra, euforia?

Si observamos un contextos trimestral, estaríamos en un punto cercano al año 1993, el Rsi (indicador de sobrecompra) tendría margen de recorrido, pero sí ademas lo analizas conjuntamente con el indicador de momento CCI, trimestralmente hablando no hay nada que indique el fin del ciclo en el precio del SP500.

Objetivamente la configuración trimestral es de seguir subiendo, no solo no estaríamos sobrecomprados en euforia, sino que se estaría generando una señal alcista:

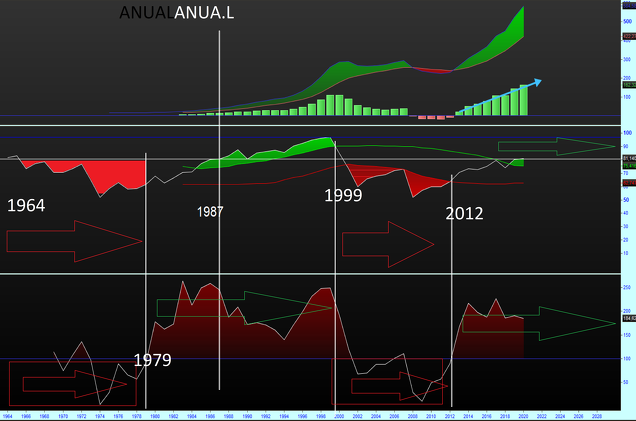

SP500 ANUAL

Esta gráfica ya la traía en el articulo " ciclo bursatil acabado, señales anuales muy interesantes", soy consciente que nadie se va a parar a mirar que dicen los indicadores de sobrecompra ( RSI ) o momento CCI en una escala anual, o como en el caso anterior trimestral, la gráfica ilustra que los sesgos en precio,y estadisticamente hablando, no se encuentran en las mencionadas situaciones>: sobrecompra o euforia (ANUAL).

Incluso nada obstaculiza para proyectar trayectorias alcistas de años, yo no quiero decir que esto tenga que ocurrir, pero sí es la probabilidad estadística mas alta, simplemente me vale para que seas consciente de que los parametros sobrecompra, euforia, momento, son muy relativos según el prisma que se miran, y el primer contexto del inversor tiene que ser el estadístico, pero si técnicamente no hay limites, es un sesgo no limitante el que se debe tener..

Es más, voy a ir desarrollando conceptos, tampoco soltar una clase teórica, de como los analistas confunden las señales de sobrecompra, euforia, y como según que momento, la interpretación es diferente, hasta el punto de que según que tipo de parámetros las sobrecompras son señales alcistas según momentos.

Me vale con que abras tu mente, y tengas todas las posibilidades técnicas en la manos, sin sesgo de limite, los mercados siempre han sido iguales, pueden cambiar sectores, nuevas industrias, nuevas tecnologías, nuevas empresas, otras cuestiones mueren vale, pero con los parámetros de precio el mercado siempre es lo mismo, nunca se va a cambiar es el precio objetivamente hablando (SP500), y lo que haga mover a ese precio, las industrias que sean , los sectores, las empresas, me es indiferente, si es nuevo es nuevo, y si muere lo viejo da igual, siempre habrá algo que empuje el precio, es Ley de economía histórica.

Al final el mercado siempre fue, ha sido, y será siempre igual,correcciones, aceptaciones de precio, y salto de escalón, todas estas divergencias ocurren cuando el precio no se alinea con los demás factores extrínsecos, siempre es lo mismo, pautas laterales con varios crash, mercados bajistas en 15/20 años, y salidas alcistas de años, en la actualidad graves caídas los años 2000/ y 2008, posteriormente tras 17 años de aceptación de precios en el Nasdaq salir alcista, otras épocas históricas fueron iguales.

SP500 MENSUAL:

Para mi las configuraciones actuales a nivel mensual son de clara compra, podría asimilar la actual situación por RSI z Y CCI a lo que ocurría en el año1995, incluso mi indicador de mano fuerte (configuración propia,no viene por defecto en el prorealtime) da compra.

Por RSI (indicador de sobreventa, sobreventa por excelencia), vemos que ambas bandas superior e inferior están ya en verde, el precio ya perfora la banda superior, en mensual son señales alcistas, el factor momento CCI hace el movimiento típico de realización de un nuevo máximo, situación parecida a 1995.

La curiosidad estadística es que el indicador manos fuertes da señal inequívoca, y estadisticamente tiene amplios recorridos.

Por lo tanto, tanto a escalas anuales, trimestrales, como mensuales no hay nada que me diga que esto se va acabar mañana, en febrero, o en mayo, ni siquiera en 2020.

Vamos a ir ajustando el enclave.

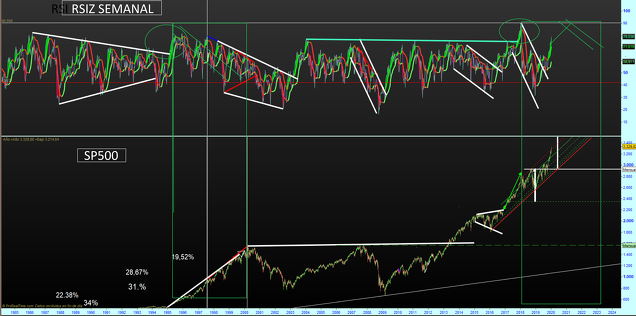

SEMANAL:

Este parámetro es el que más veo que se interpreta mal, y digo este en semanal, porque contextos anuales, trimestrales o mensuales, apenas se ven en los analistas, no existe, no interesa, jaja, yo sé porque. jaja.

En semanal los indicadores de RSI se siguen interpretando mal, los conceptos sobrecompra o sobrevienta, a veces los inversores interpretan señales de venta que son de compra, incluso ocurre en el trading de diario.

No se pretende dar una clase teoría, pero la situación actual, es muy típica de mercado que va a seguir subiendo, incluso con sesgo de fuerza, cuando el rsi en semanal hace una situación de sobrecompra tras salir de una pauta lateral correctiva, y rompiendo una resistencia lateral clave como la actual, es señal inequívoca , de que estamos con factor fuerza alcista, me recuerda igualmente la parte 1995/2000.

SP500 DIARIO:

Ya en 2016 hablaba de este concepto de sobrecompra EEUU la clave es entrar en sobrecompra.

Aunque el aspecto teórica lo desarrolle en este articulo" EEUU las bolsas sobrecompradas mucho mejor"

La situación ahora es similar, son patrones que se ven en las graficas a lo largo de la historia, es siempre igual, en aquel momento el articulo era teoría, posteriormente el tiempo convertió esa teoría en practica real de resultado positivo ( no a toro pasado , jeje).

Se trata de buena o mala interpretación de los conceptos e indicadores de sobrecompra, y saber como hay que interpretarlo según que escala temporal, y factor momento.

Esto viene de muchos años atrás, es algo que un servidor conoce muy bien, y que no es análisis técnico común visto , pues a la industria de la inversión no le interesa, la cuestión es que cuando se sale de una pauta como la actual, el primer factor que te puede indicar que hay señal alcista inequívoca, es que el indicador RSI, dando una primera sobrecompra tras salir de la pauta correctiva lateral, ocurre y ha ocurrido siempre, y esta ocurriendo ahora precisamente.

Una vez efectuada la primera sobrecompra de salda lateral, son totalmente compatibles las correcciones, y desde ese momento, ya pueden ocurrir varias cosas, o volver a efectuarse una sobrecompra mas alta en RSI, o bien, ir cediendo el indicador RSI, pero el precio del SP500 ir subiendo, que seria la creación de divergencia bajista, en ambos casos el precio sube, que es lo interesante.

La corrección podría llegar por supuesto, ya ocurrió en aquel entonces, sobre un 3/4% de caída, es compatible con la situación actual.

Vigilaría zonas de 3214 en SP500, e iría subiendo Stop .

Que yo indique que NO veo compatible un fin de mercado alcista, con los actuales parámetros, no significa que esto sea una verdad irrefutable al 100%, simplemente no limito mis sesgos, pues matemáticamente, y estadisticamente todo es posible, pero que nadie me diga que hay euforia o sobrecompra, sin analizar los contextos temporales, así NO

Otro tipo de cuestiones, pues vale, cada cual con su película, no tengo la verdad, ni se lo que va a pasar, pero NO tengo sesgos que me limiten, eso no significa que si mis sistemas me dan que ya es el fin de la tendencia, cierre la puerta y apague la luz.

No ocurriría nada, flexibilidad, pero sistema, no euforia ni miedo, pero sistema.

Yo mientras no vea lo contrario, no voy a cambiar, este es mi sistema.

Saludos.