Después de revisar el sector de tanqueros desde el punto de vista de la oferta y la demanda, quisiera tratar otro sector que también suscita interés. Las empresas de offshore drilling se encuentran en las carteras de inversores value españoles y extranjeros (por ejemplo, David Einhorn). Hablamos de la antigua Ensco, ahora Valaris (VAL), de Transocean (RIG), Diamond (DO) o Noble (NE). Este artículo es para provocar un debate sobre su situación y potencial revalorización a corto y medio plazo.

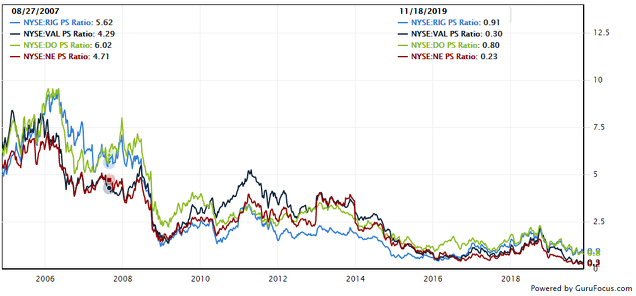

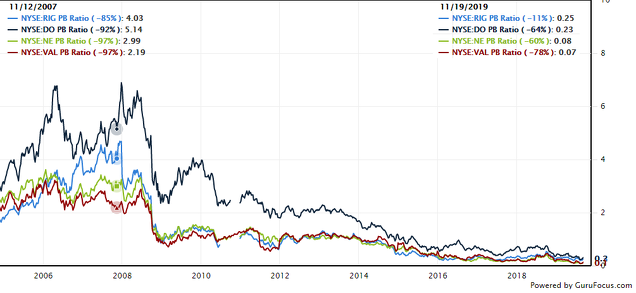

El modelo de negocio de estas empresas es el de alquilar sus rigs o plataformas petrolíferas de taladrado en el mar y la razón por la que ha llamado la atención es que todo el sector está en mínimos históricos de valoración, tanto en términos de Precio sobre Ventas (PS) como de Precio sobre Valor en Libros (PB), tal y como muestran los dos gráficos inferiores:

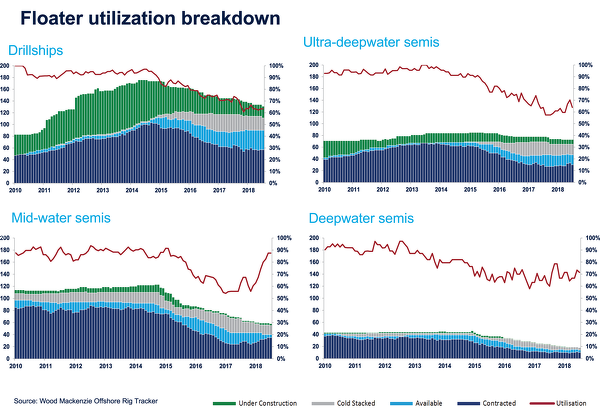

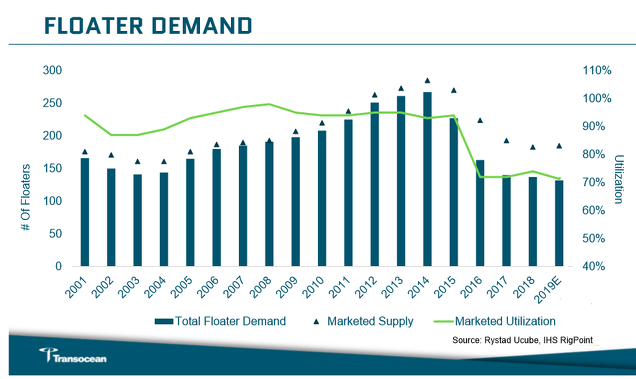

La causa es que los niveles de utilización de la flota mundial y los rates que se pagan por el servicio también están en mínimos en casi todos los segmentos.

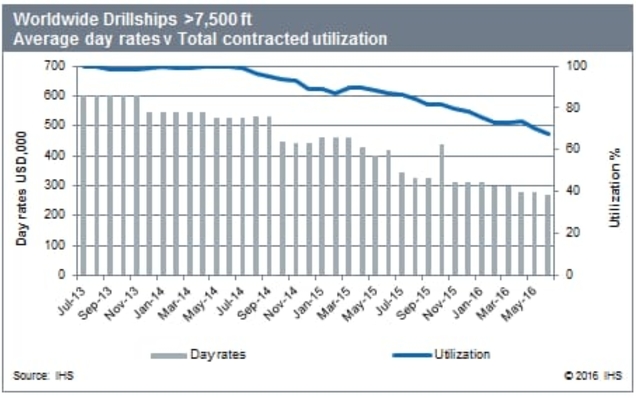

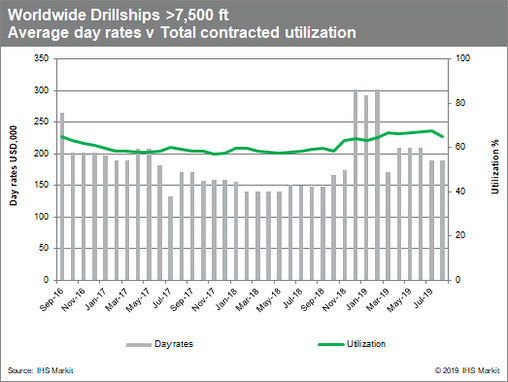

Por poner un ejemplo, a continuación incluyo la evolución reciente del caso de los drillships donde se pasó de un nivel de utilización del 100% y rates de 600 k$/día...

...a unos niveles de utilización de menos del 70% y alquileres de 150k$/día a 200k$/día

Nota: En el caso de los tanqueros nunca se encontraron por debajo del 80%, encontrándose todas las empresas del sector en pérdidas en 2018.

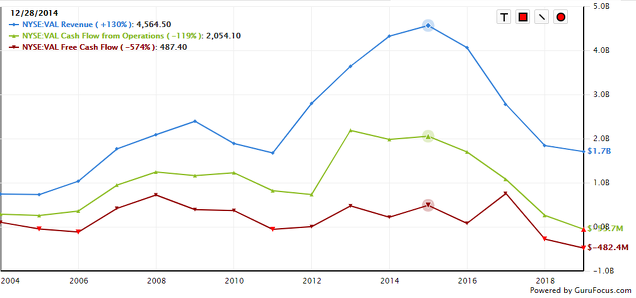

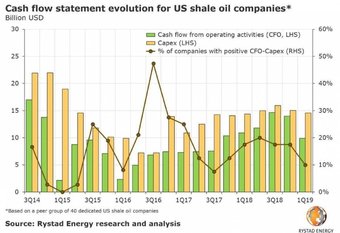

Estos rates hacen que la mayoría de las empresas estén con FCF negativos, y las que no se debe principalmente a que invierten en CapEx de mantenimiento una cantidad muy inferior a la depreciación.

¿Por qué es tan atractivo este mercado?

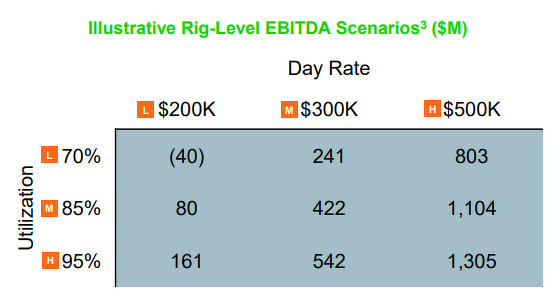

Como sector ultra cíclico y con enormes apalancamientos operativos y financieros, se pasa con muy poco de pérdidas a unos CashFlows que superan el Market Cap de la empresa. Adjunto imagen de la empresa Valaris que capitaliza a 726 m$

¿Cómo ha se ha llegado a esta situación?

Como en el caso de los tanqueros, voy a analizar la evolución de la oferta y la demanda, los parámetros que considero más determinantes y las perspectivas futuras.

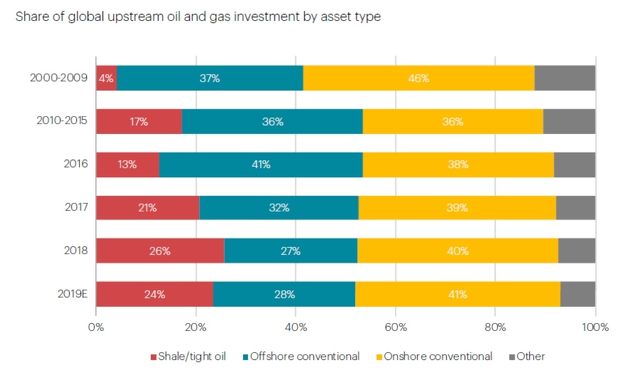

Al igual que en la mayoría de actividades, este sector se ha visto impactado por la disrupción. En particular por parte del shale oil americano. Como se ve en la siguiente imagen, desde hace unos años las empresas productoras de petróleo han decidido invertir cada vez más en el shale oil frente a fuentes convencionales. Por tanto, las empresas de servicios de desarrollo de campos de petróleo sin esta tecnología se han visto gravemente afectadas.

https://www.iea.org/wei2019/supply/

https://www.iea.org/wei2019/supply/

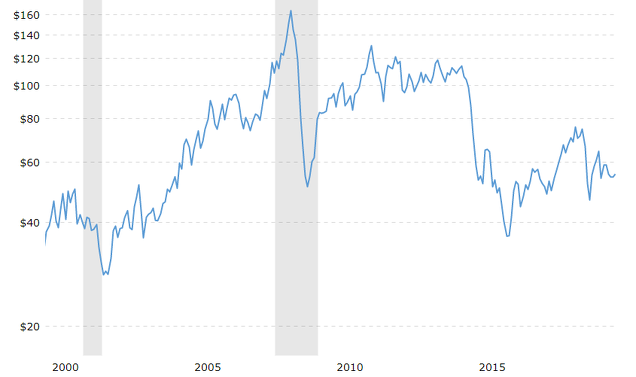

La consecuencia es que se ha producido un descenso en la inversión en los proyectos de pozos de producción convencional que parece estructural, siendo el offshore el área más golpeada. La principal razón es, que ante unos precios del oil bajos versus su media histórica (media de los últimos 20 años es de 62$ corregido por la inflación versus 55$ actuales) y una variabilidad en el precio alta...

...y sabiendo que los proyectos offshore parecen lentos (de 3 a 5 años) frente al shale oil, que desde el inicio de taladrado hasta que los equipos de frackers ponen en marcha el pozo pasan sólo 7 meses, se puede entender que las empresas productoras de petróleo cada vez más prefieran contratar los servicios de las compañías con rigs de taladrado en zonas como el Permian americano.

Así nos encontramos con un nivel de utilización de la flota mundial bajísimo.

¿Se parece la situación actual a la de los tanqueros en 2018 cuando tocaron fondo?

En mi opinión, no.

El continuo optimismo mostrado por las compañías del sector (excepto Diamond Offshore) sobre el futuro cercano, año tras año, queda pulverizado por la realidad.

Mientras que el shale oil tenga potencial alcista y capacidad para generar crecimientos como el que demostró en 2018, donde se incrementó la producción de 6,3 millones de barriles día a 8,0 mb/d, es decir, +1,7 mb/d. Parece que este cambio estructural, el de invertir en shale frente a otras opciones, no se va a revertir a corto plazo.

Análisis de la demanda

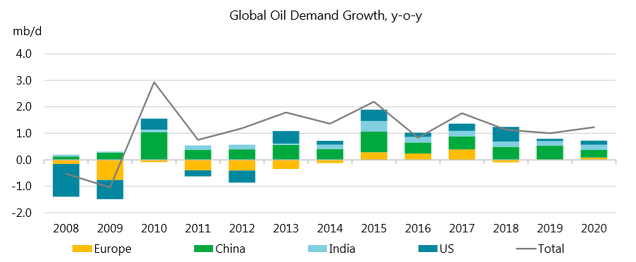

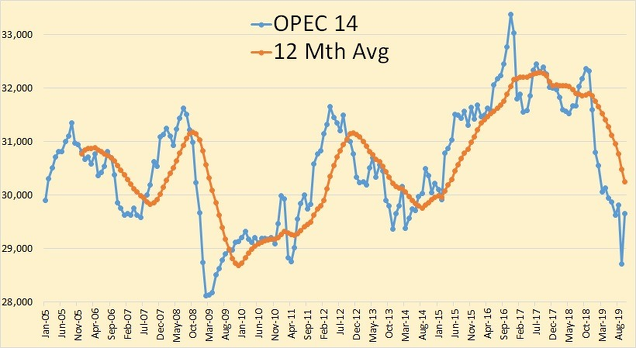

¿Qué ha sucedido recientemente? Los +1,7mb/d de oferta introducidos por el shale oil superaron las necesidades mundiales en 2018

Circunstancia que, junto a la inundación de barriles por parte de Arabia Saudí para controlar el impacto de las sanciones de Trump a Irán (sanciones que no se implementaron en noviembre de 2018), provocaron que el Brent cayese en menos de 3 meses de 86$ a 50$.

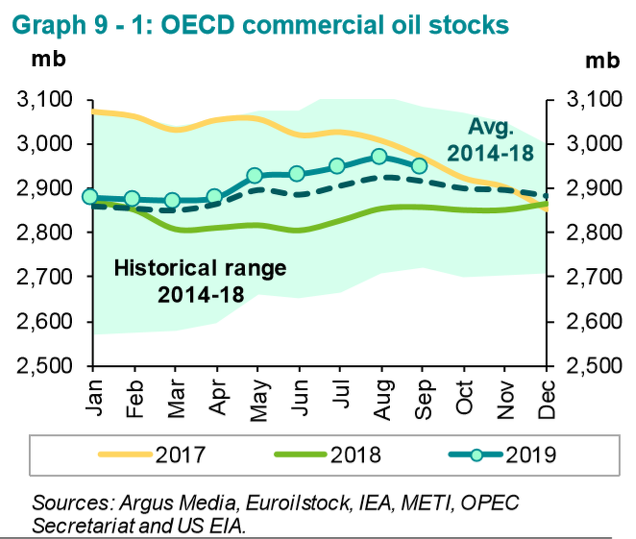

Entramos en 2019. A pesar de los recortes de la OPEC+ implementados desde finales de 2018, la demanda de la economía mundial ha sido mucho más baja de lo pronosticado inicialmente (siendo especialmente baja en el Q1 y Q2) lo que ha provocado un incremento de stocks de petróleo: + 170 millones de barriles por encima de los mínimos de 2018 y 400 mb por encima de los niveles de 2014, cuando el barril cotizaba alrededor de los 100$.

Esto ha provocado unos precios del crudo mucho más bajos que los vistos hace un año.

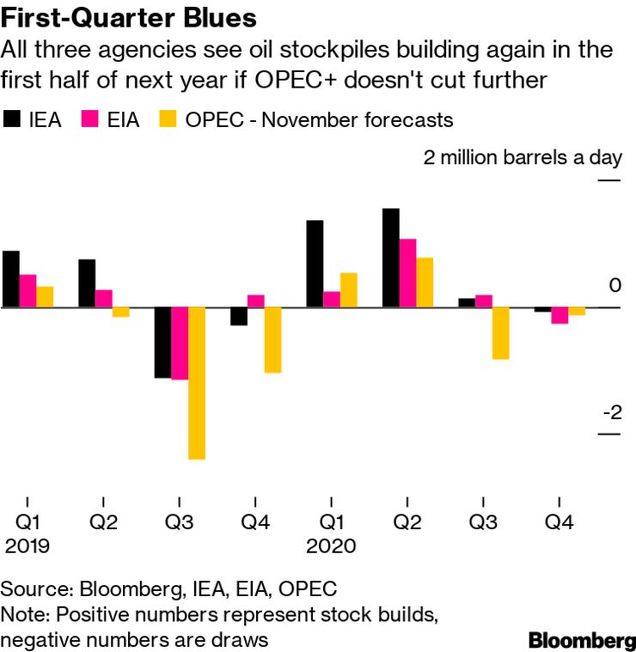

Las perspectivas para 2020 de las principales agencias de la energía (OPEC, EIA e IEA) dibujan un panorama de mayores incrementos de stock de oil si la OPEC+ no realiza un recorte adicional en diciembre de 2019

Conclusión: la demanda no crece como lo hacía en 2018, 2020 no parece que vaya a salvar al sector a corto plazo y encima se ha generado un sobre stock que habría que digerir. Luego lo normal es que para los productores de petróleo no parezca una prioridad expandir su capacidad instalada, lo que afecta a todas las compañías de servicios de proyectos de desarrollo.

Conclusión: la demanda no crece como lo hacía en 2018, 2020 no parece que vaya a salvar al sector a corto plazo y encima se ha generado un sobre stock que habría que digerir. Luego lo normal es que para los productores de petróleo no parezca una prioridad expandir su capacidad instalada, lo que afecta a todas las compañías de servicios de proyectos de desarrollo.

Análisis de la oferta

Como se puede intuir, no se debe estudiar la oferta de las empresas de servicios de drilling offshore por separado de las de servicios de fracking, que, como hemos visto antes, son las candidatas para recibir el dinero de los inversores por su alta reactividad en caso de que se recupere el precio del crudo.

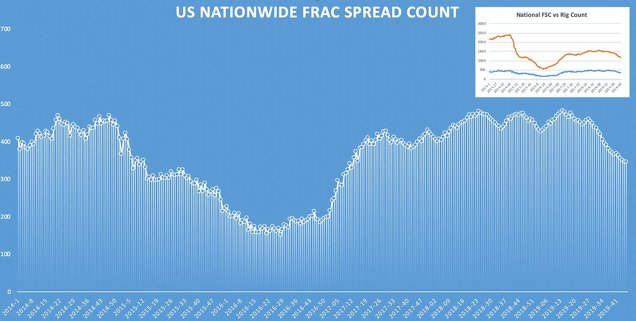

Hasta 2019 las empresas productoras de shale crecían por encima de su CFO a base de deuda y ampliaciones de capital con la esperanza de que subiese el precio del crudo. Este era un escenario de bonanza para las empresas de servicios de taladrado y finalización de pozos. Pero, con una demanda débil, stocks que han crecido y precio de crudo muy volátil, los inversores se han hartado y están pidiendo ver retornos para su bolsillo. La consecuencia es que el CapEx se ha reducido hasta niveles del Cash Flow generado y por tanto el crecimiento ha descendido mucho (a unos +80 kb/d mes a mes).

Por ejemplo, Halliburton ha indicado en su conferencia trimestral que el Q3 ha sido más débil que un año antes y ha anticipado un Q4 mucho peor (caídas de dobles dígitos). Esto se viene a sumar al pronunciado descenso en la contratación de rigs de taladrado y equipos de frackers (desde Abril han caído un 28%) que ya han sufrido las empresas del sector

Si a esto le sumamos que existe un riesgo latente que son los 3 a 3,5 millones de barriles de capacidad sin utilizar por parte de la OPEC el panorama no parece que tenga un suelo muy sólido.

Si a esto le sumamos que existe un riesgo latente que son los 3 a 3,5 millones de barriles de capacidad sin utilizar por parte de la OPEC el panorama no parece que tenga un suelo muy sólido.

Como conclusión, en mi opinión, como ha ocurrido en los últimos años, si se recupera el precio del petróleo, la demanda de servicios ligados a la perforación de pozos entrará principalmente a través de las empresas con exposición al proceso de fracturación hidráulica debido a su mayor agilidad. Hasta que el mercado no vea que con el shale oil no se crece al ritmo que demanda el mundo, veo difícil que se vean incrementos grandes en inversión en offshore drilling.

Nota final: En la segunda parte del artículo analizaré la oferta específica de las compañías offshore drilling

Buen análisis, Jorge Arjona

Buenas.

En el sentido técnico diría que hay que entrar cuando este sector lo hace mejor que el precio del petróleo con velas semanales y el volumen parezca comprador, ya que de momento lo que parece es todo lo contrario como apuntan los fundamentales.

Vladimir Zernov en seekingalpha está muy pendiente del sector y de momento no comparte el optimismo ni de los CEOs ni de los gestores de fondos bien conocidos por estas páginas. De hecho va a bastantes valores del sector al borde de la bancarrota.

Muchas gracias por el artículo.

En respuesta a Antonio Medina

"De hecho va a bastantes valores del sector al borde de la bancarrota."

Lo mismo digo, de hecho mi apuesta es por DO, la que tiene mejor estructura de deuda, de largo. Es improbable, pero no imposible haya quiebras en masa y DO sea la única superviviente. En cualquier caso, los gestores/propietarios de DO parecen los más serios y cautos a la hora de evaluar la situación.

Como complemento a la opinión de que se ha producido un cambio estructural en las preferencias a la hora de qué tipo de oil se desarrolla, adjunto esta tabla de Goehring & Rozencwajg (Integrantes del fondo Azvalor Managers) donde se indica la evolución en la producción de petróleo convencional frente a métodos no convencionales

https://twitter.com/Go_Rozen/status/1040631264854908928?s=09En respuesta a Jorge ARJONA

Curiosamente, los mismos G&R son también muy positivos con el segmento offshore, y en general con casi todo el sector oil & gas. En su fondo tienen posiciones en los principales drillers (VAL, DO y RIG) además de compañías de E&P de distinto tipo.

En respuesta a Ángel Martín Oro

Cierto. En el próximo artículo analizaré los distintos segmentos dentro del offshore drilling, qué compañías están ganando dinero (Muy ligado a su composición de flota) y las perspectivas futuras de oferta para cada segmento de manera razonada.

En base a las conclusiones también daré mi opinión sobre donde veo yo buenas oportunidades

En respuesta a Ángel Martín Oro

Que sean muy positivos NO significa que para un minorista sea el momento de entrar, o véase Uranio que pinta a una vuelta a mínimos y eso que el metal está subiendo...

En respuesta a Antonio Medina

Claro, son cosas distintas. Lo primero se basa en una perspectiva a largo plazo, independientemente del timing de entrada, que ellos creo que no le dan importancia, básicamente porque creo que consideran que no pueden adivinar el timing óptimo. Los minoristas pueden tratar de ajustar el timing con las herramientas que puedan. Además, el minorista debe determinar si su tolerancia al riesgo y plazo temporal es el mismo que el de los gestores a los que sigue. Estos sectores son de alto voltaje...

En el uranio el precio del metal repunta nuevamente, pero las acciones siguen ahí deprimidas. Supongo que al final del día, que esté a 24 o que esté a 26 tampoco afecta demasiado a estas compañías, que necesitan precios mucho más altos.

La producción de crudo convencional ha decrecido en los últimos años frente a métodos no convencionales en millones de barriles diarios

Gracias por el artículo, bastante completo aunque en mi opinión omite algunos factores muy importantes:

1. El sector en cuanto a tarifas y ocupación no se encuentra en mínimos como indica el artículo, sino que ya llevamos prácticamente un año en el que se superó el punto mínimo. Especialmente en el sector de jackups (no mostrado en el artículo) y en semi-subs donde en algunos casos (harsh environment) la ocupación se acerca al 90% y las tarifas también se han incrementado. Es cierto que en drillships la recuperación es todavía muy incipiente, pero tanto la recuperación como las tarifas ya están mejorando.

2. Creo que se omite mencionar que las agencias (IEA, EIA…) se han caracterizado por equivocarse de manera sistemática en la estimación de la demanda, subestimándola año tras año y teniendo que actualizarlas constantemente.

3. El shale es cierto que provocó una disrupción pero su crecimiento ya está mostrando una fuerte ralentización provocada por el agotamiento de los campos TIER 1 teniendo que moverse a los TIER 2 de menor productividad.

4. Además una gran parte de las empresas de shale no generan FCF (entre un 80-90%) y dependen del endeudamiento externo que cada vez es más escaso y caro.

5. Una tercera parte de la producción de petróleo sigue correspondiendo al offshore y la inversión de capex se encuentra en mínimos.

6. Actualmente por cada seis barriles que se extraen tan sólo se repone uno con nuevas reservas.

Habría algunos puntos más, pero creo que queda claro que hay que distinguir entre la narrativa actual del sector (bien mostrada en el artículo) y la realidad que como siempre es más amplia y compleja.

Saludos.

En respuesta a LUIS RODRIGUEZ

Hola Luis

Muy buena tu argumentación. En el 2o artículo intentaré responder a lo que indicas... pero desde luego que me has puesto el listón alto

Gracias

Jorge

En respuesta a Jorge ARJONA

Espero con ganas ese segundo artículo, seguro que sigues aportando gran valor. Por cierto ambos somos antiguos alumnos OMMA.

En respuesta a LUIS RODRIGUEZ

Muy interesante tu comentario, Luis. Esperaremos a la segunda parte para tener una opinión más completa. Entretanto, hace poco hice un resumen de una charla muy interesante que hizo Rystad sobre el estado del sector y sus perspectivas, está aquí:

https://twitter.com/a_martinoro/status/1184724347774214144?s=20

Adjunto un gráfico de ese hilo, en el que se ve lo que dices, que cada segmento es un mundo, y en harsh la recuperación ha sido muy fuerte mientras que en otros aún es muy incipiente o incluso inexistente

En respuesta a Ángel Martín Oro

Excelente el hilo de twitter Ángel. Muchas gracias.

Algunas personas que se dedican a asesorar a los políticos actuales de medio mundo hablan de colapso total del modelo de hidrocarburos, de la caída de toda la cadena de valor a niveles del pleistoceno y de miles de millones de dólares atrapados en el negocio que será casi imposible recuperar, vamos el apocalipsis. Yo no me lo creo, la única manera de hacer esto que dicen es parando la economía, no veo otra, saludos