Como bien sabemos, el

inmobiliario ha sido uno de los sectores que más ha sufrido las

consecuencias del desplome de la economía mundial, estando el germen

de la crisis en las operaciones de financiación de los diferentes

tipos de inmuebles.

Con el desplome de los

precios de los activos inmobiliarios así como con el incremento de

los préstamos hipotecarios, se ha ido creando una gran bolsa de

inmuebles, tanto residenciales como de uso terciario, que a día de

hoy todavía no se ha liquidado y que ha provocado fuertes pérdidas

en los balances de las entidades financieras.

En este contexto, y como

una forma de favorecer las compras de inmuebles en stock y dinamizar

el mercado de alquiler, se crearon en 2012 en España las SOCIMI, a

semejanza de los REIT anglosajones, favoreciendo el acceso del

inversor minorista a la inversión inmobiliaria sin necesidad de

adquirir un inmueble.

El desarrollo del sector

en España se ha producido a una velocidad vertiginosa, debido a una

combinación de factores: Ventajas fiscales especificas para este

tipo de sociedades (están exentas de pagar el impuesto de

sociedades), reactivación del mercado inmobiliario y acceso barato

de los pequeños ahorradores a la inversión inmobiliaria via fondo

de inversión.

Se espera que en España

existan a finales de 2018 65 SOCIMIs cotizando en el mercado, si

bien, la mayoría de ellas apenas tienen actividad compradora y sólo

sirven para sacar rendimiento a la cartera inmobiliaria familiar.

Realmente en España

existen cuatro SOCIMIs realmente destacables que son las que mueven

el mercado a día de hoy: Merlin Properties, Hispania, LAR y

Colonial.

El objetivo de este

artículo es estudiar brevemente cuáles son las características de

este mercado y concretamente los aspectos más significativos de las

cuatro SOCIMIs más relevantes del país para poder hacernos una

pequeña idea como inversores de si son empresas que nos pueden valer

en nuestros objetivos de diversificar carteras de inversión.

¿Cuál es su cartera

de activos?

Una

de las características de la cartera de activos de las cuatro

principales SOCIMIs de España está en que ninguna de ellas invierte

en vivienda, sino que centran sus operaciones en el sector terciario.

| Oficinas | Centros Comerciales | Logística | Otros |

Merlin Properties | 68,00% | 15,00% | 9,00% | 8,00% |

Colonial | 91,00% | 0 | 9,00% | 0 |

Hispania | 33,00% | 0 | 0 | 66% (60% hoteles, 6% residencial) |

LAR | 11,50% | 61,50% | 23,00% | 4,00% |

Como podemos ver, la

preferencia de las principales SOCIMI del país se encuentra en las

oficinas (salvando el caso de Hispania que se centra en la inversión

en hoteles), suponiendo el principal tipo de inmueble en su cartera

de activos.

La estrategia de

inversión es sencilla: Adquieren inmuebles en zonas premium de

las principales ciudades españolas y europeas, y se los alquilan a

empresas de elevada solvencia para reducir al mínimo el riesgo de

impago. Un ejemplo de esta política de inversión es el reciente

arrendamiento por parte de Merlin Properties a Facebook de unas oficinas en la torre Glòries de Barcelona.

La demanda de inmuebles

en el sector terciario está fuertemente vinculada a la evolución

del ciclo económico. La ocupación de oficinas y logística (naves

industriales ) está directamente relacionada con la actividad

económica, mientras que las rentas obtenidas por los centros

comerciales y los hoteles, están directamente relacionadas con la

capacidad adquisitiva de los ciudadanos.

Por ello, si queremos

saber si el sector de SOCIMIs tendrá una buena evolución en el

futuro, podemos analizar dos indicadores: las expectativas

empresariales y la confianza del consumidor.

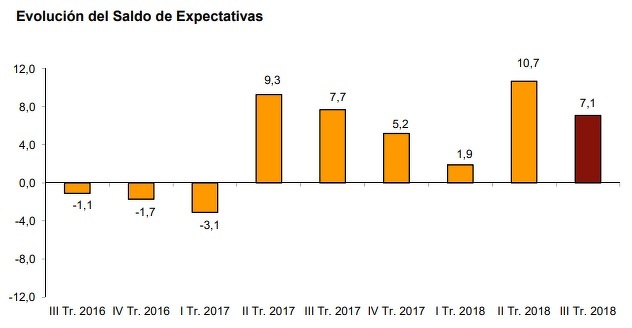

Las expectativas

empresariales son un indicador de cómo puede evolucionar la

inversión empresarial en los próximos meses, por lo que nos puede

dar un indicio de la posible evolución de la demanda de oficinas y

naves industriales.

Fuente: INE

La evolución de las

expectativas empresariales las mide el INE mediante la realización

de encuestas y las publica trimestralmente. Como podemos ver en el

gráfico, la evolución es positiva desde el segundo trimestre de

2017, y de cara al futuro la mayoría de los empresarios encuestados

prevén seguir ampliando sus inversiones y contrataciones.

Por lo tanto, a mayor

inversión esperada, mejores resultados en todo lo relacionado con el

arrendamiento de infraestructuras necesarias para desarrollar la

actividad empresarial, por lo que ante una demanda creciente, las

rentas obtenidas podrán ser mayores.

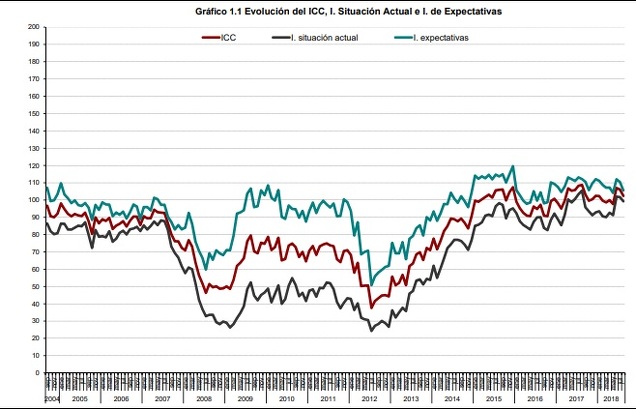

Otro indicador

interesante es el indice de confianza del consumidor, elaborado por

el CIS y que nos muestra cuál es la visión de la economía en los

próximos meses por parte de los consumidores.

Fuente: CIS

Fuente: CIS

Como podemos ver, la

tendencia de la confianza del consumidor es positiva desde el año 2012, si bien ahora mismo se encuentra en un momento de estancamiento

(¿nos muestra la ralentización económica?), si bien la tendencia

alcista está lejos de ser rota.

Aumentos en la confianza

del consumidor están directamente relacionados con aumentos en el

consumo. Si hay mayor confianza en conseguir o mantener un puesto de

trabajo, o en que tendremos mayor salario bien por una mejora en

nuestro actual empleo o por que podemos cambiar a otro con mayor

remuneración, los consumidores estamos más predispuestos a

gastarnos el dinero en bienes y servicios que habíamos dejado de

consumir.

De este mayor gasto se

pueden ver beneficiados los comercios y la hostelería (principales

ocupantes de locales en los centros comerciales), así como los

hoteles, por la mayor predisposición a irse de vacaciones,

aumentando así los beneficios de este tipo de negocios, pudiendo

asumir mayores alquileres, aumentando así los ingresos de los

propietarios de los inmuebles.

UN VISTAZO A LAS

FINANZAS DE LAS SOCIMI

El inicio de la actividad

de las SOCIMI en España coincidió con un mercado en el que muchos

inmuebles se encontraban a precio de saldo como consecuencia del

pinchazo de la burbuja en el sector inmobiliario.

Una de las consecuencias

de estos precios devaluados fue la posibilidad por parte de las

SOCIMI de realizar sus adquisiciones con bajos niveles de

endeudamiento, por lo que son empresas que presentan un reducido Loan

to Value (las cuatro

principales en el entorno del 40%).

Este

moderado Loan to Value,

hace que las SOCIMI tengan margen ante una posible subida de tipos de

interés, puesto que este bajo endeudamiento a bajo coste, no tiene

por qué suponer un problema ante una posible subida de tipos en 2019, y menos si dicha subida es gradual como así se espera.

Uno de los parámetros

más importantes a la hora de valorar empresas inmobiliarias es el

denominado Net Asset Value (NAV), que no es más que el valor

neto de sus activos. Obviamente, cuanto mayor sea el NAV de la SOCIMI

mucho mejor, puesto que mayor valor tendrá su negocio.

El NAV de las cuatro

principales SOCIMI españolas es creciente. De hecho, según los

últimos estados financieros cerrados de las compañías, las cuatro

han visto como el NAV de sus inmuebles ha vivido incrementos

porcentuales de dos dígitos en 2018 con respecto al año 2017, desde

el +18% de Marlin Properties o el +13% de Colonial.

Sin embargo, la variable

más importante a la hora de analizar la evolución de las SOCIMI son

los flujos de renta obtenidos, es decir, cuánto obtienen por el

cobro de los alquileres. Si las rentas suben, mayor beneficio para

la SOCIMI y mayores posibilidades de reparto de dividendo a los

accionistas.

¿Qué está ocurriendo

con las rentas? Pues a día de hoy las rentas obtenidas por las

SOCIMI son crecientes, en consonancia con la fase expansiva de la

economía que estamos viviendo. Así, Merlin Properties ha tenido un

incremento de rentas netas del 28%, Colonial un 19%...

En definitiva, el negocio

de las SOCIMI es un negocio cíclico en donde las rentas por alquiler

están muy vinculadas a la evolución del consumo y de la inversión.

En este momento, todo hace indicar que las expectativas a medio plazo

son buenas en tanto en cuanto la economía seguirá con su

crecimiento, por lo que se espera que tanto las empresas sigan

invirtiendo (lo que puede beneficiar a las carteras de logística),

y los consumidores mejorando su economía particular e

incrementando su gasto, lo que puede beneficiar a hoteles y centros

comerciales.