Desde hace algún tiempo la economía mundial se tambalea. En ello pueden haber influido muchos factores, como el endeudamiento público posterior a la crisis financiera, la ausencia de reformas estructurales facilitada por el dinero barato, y el incremento de las tensiones geopolíticas desencadenadas por las políticas de Trump, como con Irán y fundamentalmente con China.

El caso de China es de especial interés. En este caso las prácticas comerciales irregulares chinas, como el robo de propiedad intelectual o la manipulación de la divisa, han servido de excusa para explicar el déficit comercial estadounidense con el país asiático. Sin embargo, más bien parece que bajo este telón se esconde el temor estadounidense a perder el cetro de la hegemonía mundial en manos chinas. Episodios semejantes ya se han vivido en la historia anteriormente y el fenómeno se conoce como la trampa de Tucídides .

Hecho que por otra parte no excluye el hecho de que otras políticas podrían permitir convivir a las dos economías beneficiándose mutuamente, como también ha ocurrido en otras épocas de la historia

Sin embargo, en este caso, Trump ha enfrentado esta situación como un elefante en una cacharrería, inestabilizando la economía mundial y desaprovechando la oportunidad de acceder a un mercado de 1.300 mill de personas cuyo poder adquisitivo aumenta.

Pero volviendo al tema comercial, no podemos olvidar, y es importante incidir, en el hecho de que déficit es un problema de ahorro interno estadounidense, público y privado, y mientras el ahorro sea inferior a la inversión, esta tendrá que ser financiada desde el exterior. De lo que se deduce que los aranceles sobre importaciones chinas pueden reducir el déficit comercial con China, pero no con el resto del mundo, manteniéndose el déficit total estadounidense más o menos constante.

En este contexto de tensión comercial, caracterizado por la imposición de aranceles y ya comentado recientemente en otro post ,Trump ha tenido la “ocurrencia” de presionar más anunciando el 13 de agosto nuevos aranceles del 10% sobre 300.000 mill de $ de importaciones chinas que permanecían vírgenes, imponiendo estos nuevos aranceles en dos fases, el 1 de septiembre sobre 145.000 mill $, y el 14 de diciembre sobre 176.000 mill $.

Este hecho condujo a la devaluación del yuan, que llegó al cambio de 7 yuan/$, lo que condujo al departamento del Tesoro a declarar a China como un manipulador de divisas. Lo curioso de este hecho es que China ha estado actuando desde el año 2004 en sentido contrario evitando la depreciación, lo que dio lugar incluso a una apreciación del 30% en 2014. Y posteriormente en el año 2015 gastó 1 bill $ en mantener la divisa. Sin embargo, en esta ocasión, China no actuó. Motivo por el que las propias declaraciones de Trump fueron las que propiciaron la modificación del tipo de cambio, ya que una menor demanda de yuanes resultado menores importaciones deprecia el yuan.

En cualquier caso, la depreciación del yuan equilibra los aranceles sobre las importaciones neutralizándolos. Motivo por el que Trump exige a China que mantenga el tipo de cambio , lo que en realidad implica que China manipule el tipo de cambio a conveniencia de U.S. manteniendo tipos de cambio fijos semejantes a los acordados en Bretton Woods o el patrón oro para reducir el déficit comercial. Y la historia ya nos ha mostrado que estos sistemas no funcionan dando lugar a crisis financieras recurrentes.

Curiosamente también, la incertidumbre económica mundial provoca el refugio de los inversores en activos seguros, siendo un refugio la divisa de reserva mundial, es decir el dólar. Motivo por el que la inestabilidad económica provoca la apreciación del dólar, incluso si esa inestabilidad es provocada por el propio U.S. Dando la casualidad de que la revalorización de la divisa americana resta competitividad a su economía.

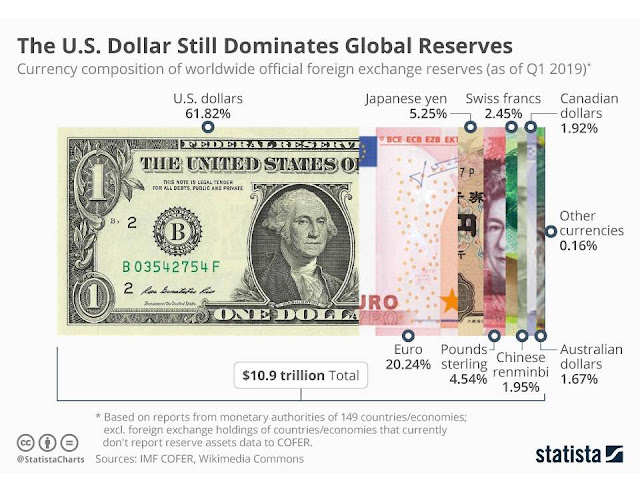

La importancia del dólar como divisa refugio se ha ido reduciendo desde los acuerdos de Bretton Woods. Sirviendo de ejemplo que si en la década de 1970 suponían el 80% de las reservas exteriores globales, en el primer trimestre de 2019 todavía suponían el 61,8% (figura siguiente), muy lejos de la segunda divisa de reserva, el euro, que suponía el 20,24% de las reservas. Aunque por otra parte, si en 1990 el 20% de los dólares se mantenían fuera de U.S., en la actualidad suponen el 60%.

Figura.- Why the US dollar is still seen as the world´s currency

A la menor importancia del dólar como divisa de reserva también han podido influir las políticas de Trump, ya que ha propiciado, dentro de lo posible que otros países, principalmente aquellos que mantienen tensiones con U.S., busquen alternativas, entre ellos China y Rusia, que ya han llegado a acuerdos para utilizar sus divisas nacionales en sus transacciones comerciales bilaterales. Cuando además se ha producido una mayor compra de oro por determinados Bancos Centrales, concretamente un 70% más en el 1T de 2019 que en el mismo periodo de 2018, y que ha podido contribuir a la elevación del precio de la onza conjuntamente con el hecho tradicional de buscar refugio en este metal en periodos de crisis.

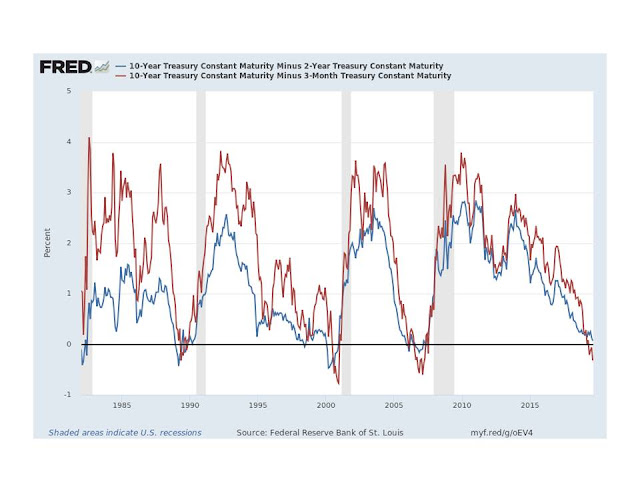

Y en este escenario, se ha producido la tan temida inversión de la curva de tipos estadounidense (figura siguiente) de 10 años-3 meses, y recientemente y puntualmente la de 10 años-2 años.

Figura.- Diferencial de curvas de tipos de interés US. FRED: 10 años-2 años y 10 años-3 meses

Y Trump presiona a Powell para que baje los tipos, lo que contribuiría a evitar esta inversión. Aunque la intención es debilitar el dólar, es decir manipular la divisa, haciendo lo que critica a los chinos infundadamente. Sin haber descartado tampoco que la administración estadounidense actúe directamente en el mercado de divisas promoviendo una guerra de divisas como parte de la guerra comercial, lo que formaría parte de las políticas de arruinar al vecino (“beggar-thy-neighbor”), características del periodo de la Gran Depresión. Hecho que también contribuiría a reducir la confianza en el dólar como divisa de reserva potenciando quizá la utilización del oro .

Por tanto, Trump es una amenaza para la economía mundial, creando inestabilidad geopolítica Y embarcando a su país en una guerra comercial que en todo caso supondrá una victoria pírrica y perjudicará la economía global.