Recientemente nos hemos despertado de nuevo con los tweets de Trump desequilibrando la economía mundial. Esta vez a través de la imposición de aranceles del 10% sobre 300.000 mill de $ de importaciones chinas que todavía no estaban sujetas a aranceles.

La reacción china tampoco se hizo esperar permitiendo una devaluación del yuan y la restricción en la compra de soja estadounidense, dando todo ello paso a una escalada más en la guerra comercial entre ambos países, pero que salpica al resto del mundo, incluida la Unión Europea (UE).

US ha declarado a China “manipulador de divisas”, cuando la realidad es que China no interviene y deja fluctuar al yuan, ya que la depreciación surge de una menor demanda de yuanes internacional, ya sea US al reducir sus compras o la salida de divisas del país.

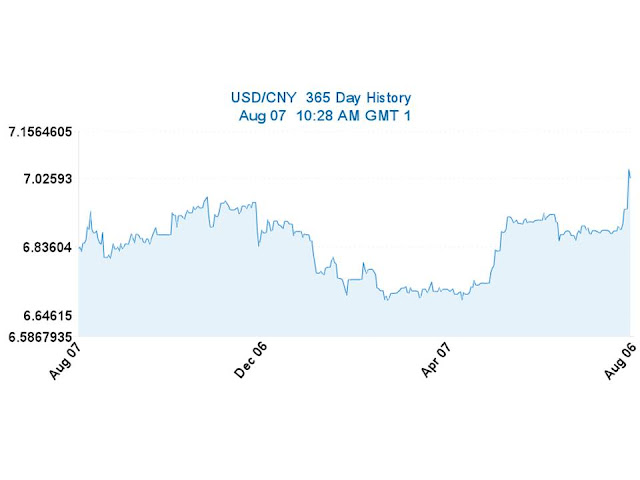

El yuan ha llegado a devaluarse hasta los 7,0507 yuanes el 5 de agosto (figura siguiente), depreciándose más de un 12% desde los niveles de abril de este año.

Figura.-Fuente: Exchange rates.

En cualquier caso, la inestabilidad y la incertidumbre provocan la reasignación de activos, el risk off o huída hacia la seguridad. Existen muchos activos alternativos, como la deuda pública, dando lugar a subidas de precio y pérdida de rentabilidades, el oro, aunque la apreciación del dólar podría afectarle, el sector inmobiliario, o incluso el mercado de renta variable.

La cuestión es que la debilidad del yuan hace más competitivas las exportaciones chinas compensando, por lo menos parcialmente, los aranceles estadounidenses. Hasta ahora, los aranceles han sido absorbidos esencialmente por los importadores reduciendo sus márgenes, por lo que el consumidor no lo ha notado excesivamente y la inflación permanece controlada.

Cosa que podría cambiar en un futuro, ya que inicialmente la nueva imposición de aranceles del 10% sobre los bienes que todavía carecen de ellos, fundamentalmente de consumo, como teléfonos móviles, ordenadores y productos textiles podría ser absorbida por los importadores, pero si los aranceles se incrementan al agravarse la guerra comercial, podrían ser demasiado elevados obligando a los importadores a repercutirlos en precio, lo que afectaría a la inflación.

Pero ello no excluye que los ingresos por impuesto de sociedades no se reduzcan, aunque se compensen con los aranceles. Cuando además, los costes de fabricación estadounidenses se incrementan haciendo sus productos menos competitivos, efecto potenciado por la revalorización del dólar, que actúa como divisa refugio.

Estos datos contribuirían a un menor crecimiento estadounidense, lo que repercutiría sobre el empleo, coincidiendo con algo ya comentado como es el final de ciclo estadounidense. Aunque en este sentido también habría que aclarar que este ha sido el ciclo más largo de crecimiento estadounidense, durando más de 120 meses , pero que no se ha acompañado de las intensidades de crecimiento de ciclos pasados, ya que durante los diez ciclos económicos registrados ente 1949 y 2007, la economía estadounidense creció a una tasa anual del 4,7% de media, mientras que la tasa de crecimiento desde 2009 ha sido del 2,3%, que si corrige por el tamaño de población y PIB per cápita supone una tasa de crecimiento del 1,5%, comparado con el 3,3% de ciclos pasados.

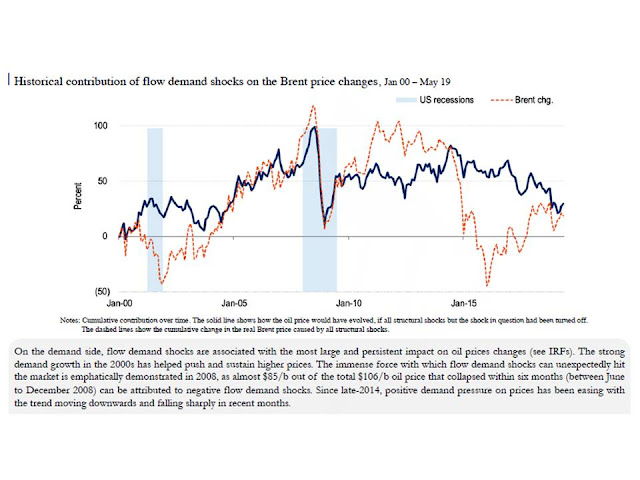

La apreciación del dólar contribuye a que la FED actúe a través de la política monetaria para reducir el atractivo del dólar y evitar su apreciación, hecho favorecido porque la inflación permanece controlada. Al control de la inflación también contribuye la debilidad del petróleo, condicionado por el menor crecimiento económico, siendo este el factor que en mayor medida condiciona el precio del petróleo (figura siguiente), a lo que habría que sumar actualmente el posible incremento de oferta derivado de la salida de petróleo iraní hacia China, que no olvidemos que es el mayor importador mundial de crudo.

Figura.- Oxford Institute. Demand Shocks, Supply Shocks and Oil Prices: Implications for OPEC . La línea discontinua muestra el precio del barril Brent y la línea continua la variación de precio atribuida a los shock de demanda.

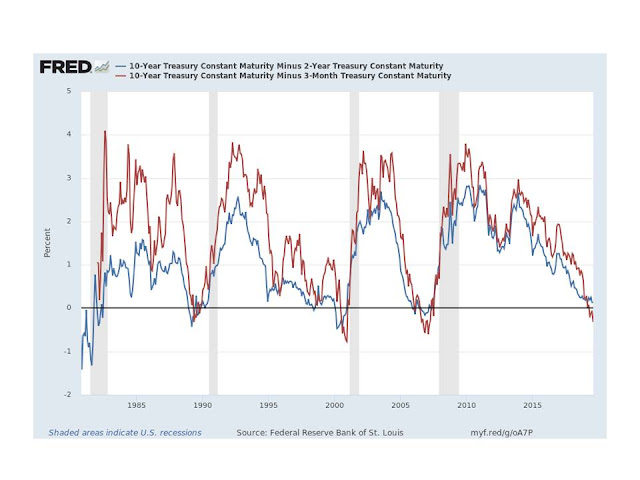

Por tanto, la inflación controlada, la amenaza de revalorización del dólar y una curva de tipos invertida a 3 meses (figura siguiente), contribuyen a reforzar la presunción de que las bajadas de tipos por la FED continúe, estimándose incluso que se producirán tres reducciones más este año.

Figura.- Diferencial de curvas de tipos de interés US. FRED: 10 años-2 años y 10 años-3 meses .

Ya conocemos todos el significado de la inversión de la curva de tipos, que como se puede apreciar en la figura anterior anticipa recesión. En este momento todavía no observamos la inversión de la curva de 10-2 años como en recesiones pasadas, y tampoco una reversión de la inversión de la curva, que también anticipa la recesión, pero que podría producirse por una reducción de tipos de la FED.

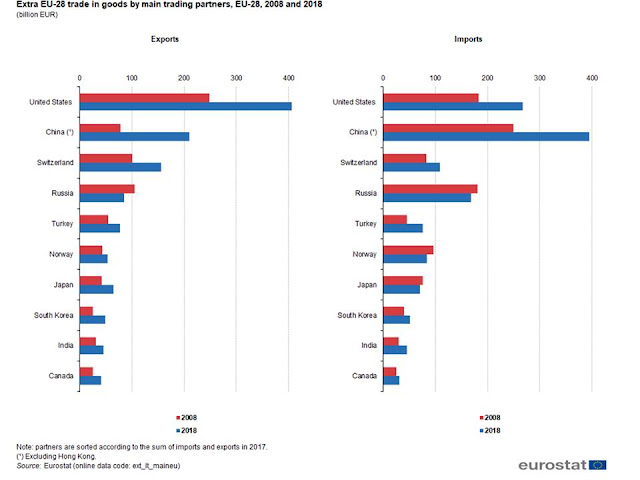

Esta situación también afectará a la UE y el área euro, previéndose una reducción de tipos que podría venir acompañada de un nuevo paquete de compra de activos (QE) que contribuiría a devaluar el euro. Ya que no debemos olvidar que el área euro depende en gran medida de la demanda exterior, habiendo logrado un superávit de 193.000 mill euros en 2018 que se vería perjudicada por una apreciación de la divisa europea que dificultaría las exportaciones hacia US (nuestro mayor cliente) y hacia China (nuestro principal proveedor), que daría lugar a una ampliación del déficit comercial ya existente, tal como muestra la figura siguiente.

Figura. EUROSTAT. Extra EU trade in goods by main trading partners.

El BCE en un working paper de junio de este año ya indicaba que los tipos de interés negativos (negative interest rate policy- NIRP) no dificultaban la transmisión de la política monetaria, suponiendo un estímulo para la economía, indicando que inducía la inversión en bienes tangibles e intangibles de las grandes empresas al reducir su efectivo para evitar el coste asociado a los depósitos, concluyendo que los tipos de interés negativos no impiden la efectividad de la política monetaria, indicando además que los “bancos sólidos” presentan un incremento de depósitos al mismo tiempo que reducen los costes bancarios.

La cuestión es que tipos de interés reducidos, además de implicar un vuelo hacia seguros activos, también reduce el consumo y la inversión entrando la economía en la trampa de liquidez, dificultando el crecimiento del PIB potencial, lo que a su vez afectaría al empleo.

Sin embargo, el working paper mencionado indica que la implementación de tipos negativos podría estimular el consumo y la inversión, ya que aunque los particulares podrían retirar sus depósitos, esto sería más complicado a nivel institucional debido al volumen de los importes implicados.

Otra cuestión es si este abordaje es el correcto, ya que además de facilitar la financiación pública de los distintos países de la UE desincentivando la realización de reformas estructurales, también puede favorecer la creación de burbujas, tanto en el sector inmobiliario como en las bolsas. En estas últimas, los tipos negativos pueden favorecer la recompra de acciones incrementando su valor, tanto debido a reducir los depósitos en efectivo como a través del apalancamiento si este tiene un coste reducido.

Indudablemente, las recesiones son difíciles de predecir, pero podemos estar seguros que una está acechando, pero se admiten apuestas sobre el timing.