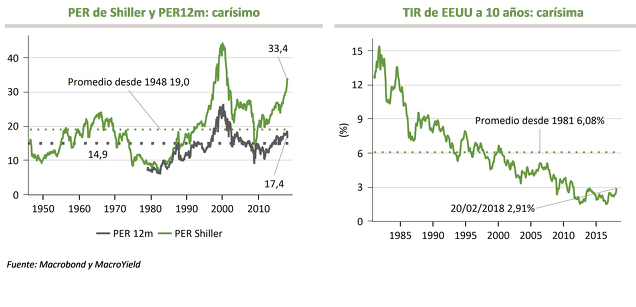

Un elemento innegable del temor de los participantes en el mercado tras la reciente corrección de la renta variable y los nuevos repuntes de las rentabilidades de la deuda es la clara percepción de que ambos activos están históricamente muy caros. Los dos gráficos siguientes parece no dejar lugar a la duda. El de la izquierda muestra al PER de Shiller y al PER con los BpA esperados en los siguientes 12 meses, ambos referidos al S&P500. La imagen es familiar: niveles de sobrevaloración muy por encima de la media histórica y solo superados por los años más irracionales de la burbuja tecnológica. A la derecha aparece la TIR a diez años del bono del Tesoro de EEUU: a pesar de los recientes repuntes por encima del 2,91% sigue muy alejada de su promedio histórico desde 1981 (6,08%). Carísima también.

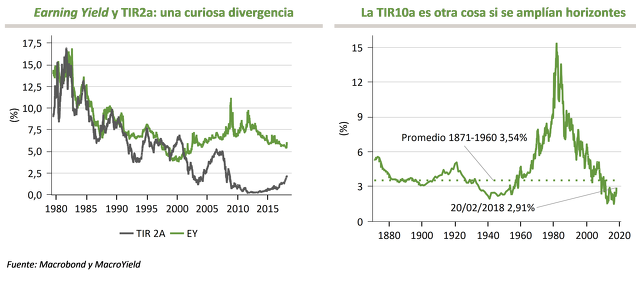

Los dos gráficos siguientes ofrecen las primeras matizaciones. El de la derecha muestra que si se amplía la historia contemplada, las actuales rentabilidades de la deuda pública dejan de parecer tan extremas: están relativamente cerca de la media histórica, desde 1871, del 3,54%. Lo sucedido en los últimos cincuenta años no habría sido más que un mal sueño. En cuanto al gráfico de la izquierda, ahora centrado en un periodo menos extenso, sugiere que la renta fija está más cara que la variable, pues la rentabilidad de esta última (medida por el earning yield esperado en 12 meses —espejo del PER—) abandona poco antes del inicio del siglo a la de la renta fija, que siguió a la baja.

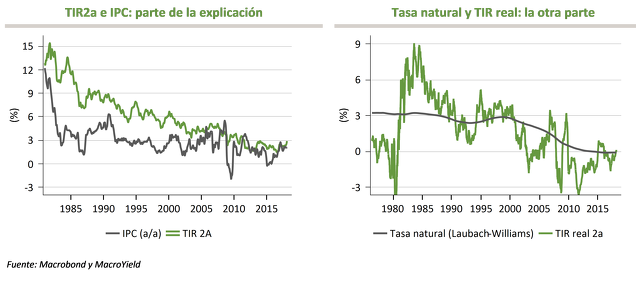

Sin embargo, una estimación más rigurosa del nivel de sobrevaloración de ambos activos requiere información adicional. Una variable relevante es la inflación, que, como se aprecia en el siguiente gráfico de la izquierda, ha seguido también una senda bajista. Así, la TIR real a dos años (gráfico de la derecha) resulta haber seguido una senda bajista menos pronunciada que la nominal (izquierda). Además, otra variable clave aparece en el gráfico de la derecha: una estimación (de Williams y Laubach, de la Fed) de la tasa natural o tasa real de equilibrio a corto plazo, aquella que no es ni contractiva ni expansiva para la economía. Esta tasa ha sufrido también un cambio estructural, descendiendo desde niveles por encima del 3% hasta referencias entorno al 0%. Y, aunque esa tasa puede volver a aumentar, lo hará en todo caso con suma lentitud.

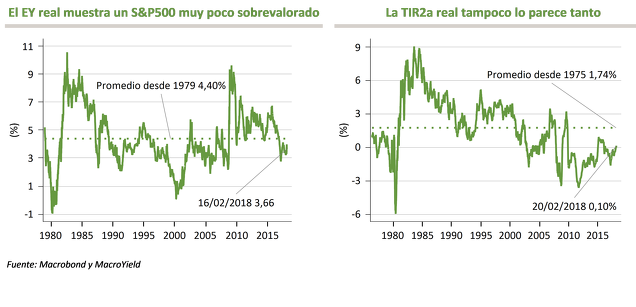

Si aplicamos primero la inflación para observar variables reales en lugar de nominales, la imagen de sobrevaloración de renta variable y renta fija se altera significativamente. El siguiente gráfico de la izquierda muestra que la rentabilidad real por beneficio esperado del S&P500 (3,66%) no es sustancialmente inferior al promedio desde 1979 (a menor rentabilidad, más sobrevaloración) y es superior (menor sobrevaloración) a la de los años previos a la crisis financiera o al desarrollo de la burbuja tecnológica. En cuanto al gráfico de su derecha, la TIR real a 2 años (0,10%) resulta, en efecto baja respecto al promedio desde 1975 (1,74%), pero la distancia respecto al promedio es notablemente menor a la observada en las rentabilidades nominales.

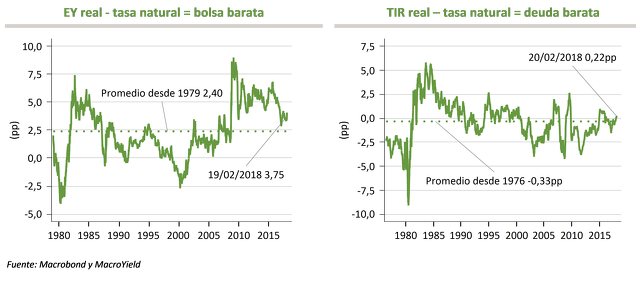

El cambio de percepción se completa si además tenemos en cuenta la tasa natural, pues tiene sentido medir las rentabilidades actuales (de la renta variable o de la fija) en relación a ella, punto de referencia de las rentabilidades a corto plazo. Pues bien, si a la rentabilidad de los beneficios esperados se le resta la tasa natural (gráfico de la izquierda), se observa que la rentabilidad relativa del S&P500 es superior a su promedio histórico desde 1979 (la renta variable estaría barata) y desde luego superior a la vigente entre 1986 y 2008. En cuanto a la deuda pública, su nivel actual de TIR real a 2 años supera en 0,22 pp a la tasa natural y se sitúa por encima del promedio de esta diferencia desde 1976. El bono, por tanto, estaría históricamente algo barato en términos históricos.

¿Quiere esto decir que hay que comprar bolsa y deuda? No necesariamente. Ya hemos señalado en repetidas ocasiones que los precios de la deuda seguirán cayendo en EEUU, sobre todo como consecuencia del repunte de las primas de plazo en un contexto de doble endurecimiento monetario y de fuerte aumento de la deuda pública. Esa circunstancia puede plantear algunos retos a una renta variable que, en cualquier caso, puede tener que enfrentarse en los próximos doce meses a la perspectiva del final del ciclo económico expansivo. Pero nada de ello estará asociado ni magnificado por las insosteniblemente altas valoraciones que tantos quieren ver.