Se acaba el año. No paramos de leer predicciones sobre qué ocurrirá en los mercados el año que viene. Todos los años es lo mismo. Los bancos y los analistas más importantes “apuestan” a que los índices harán esto o aquello.

Desde luego sólo se puede subir, bajar o quedarse en los mismos niveles. 33% de probabilidad de acierto. Para el S&P500, JP Morgan dice que subirá hasta los 2400, Citibank o Goldman Sachs que estará en niveles parecidos y analistas conocidos como Jim Rogers que alertan de una valoración burbujera y caídas superiores al 50%. Luego está Bank of America Merrill Lynch que pone un triple en la quiniela y dice que estará entre 1600 y 2700. Y tan panchos.

No merece la pena perder el tiempo leyendo ni una sola de estas predicciones. No merece la pena pensar en una cifra de un índice bursátil a 365 días a no ser que te estés jugando una cena con unos amigos. Los ciclos se pueden girar en unos pocos meses. Es mucho más productivo ir haciendo un diagnóstico en tiempo real de lo que está pasando en la economía ahora mismo. Pero siempre con datos. Nowcasting.

Podemos tener una idea personal de lo que podría pasar a 6 o 12 meses, basada en hechos pasados, nuestra experiencia, o en tirar una moneda al aire. Pero lo importante es que esta idea no nos haga quebrar. Es decir, si la realidad nos lleva la contraria, es más importante ser flexible, tener la mente abierta y saber cambiar de bando o defendernos.

A todos nos viene a la cabeza el ejemplo de Michael Burry en la burbuja inmobiliaria americana como un ejemplo de visionario que se hizo muy rico previendo y apostando contra ella. Pero conviene recordar que su fondo no quebró porque secuestró el dinero de sus clientes. Que su historia es una historia de éxito “por los pelos”. Que tener la razón 2 años antes te puede arruinar.

Lo más importante de todo es ser consciente de la realidad que nos rodea. Tener en mente los mayores riesgos que puede haber, y si finalmente se terminan haciendo realidad, adaptarse a ellos. ¿A qué me refiero con adaptarnos? Pues que una semana fue suficiente para ver que el Brexit no hundiría los mercados, un día para saber que Trump no era el demonio esperado por todos o 3 horas para que el referéndum italiano no supondría la ruptura de Europa. Si nuestra idea original vemos que no funciona, conviene interpretar correctamente el mercado y no llevarle la contraria más allá de lo necesario. Ya lo dijo George Soros: “Solamente soy rico porque sé cuándo estoy equivocado… básicamente he sobrevivido gracias a reconocer mis errores”.

No hay que olvidar la estrecha relación de los índices bursátiles con el ciclo económico. Los precios de las acciones, que descuentan los beneficios futuros de las compañías, tienden a declinar cuando se percibe el riesgo real de una recesión. Sobre todo, en el caso de los índices. Mientras eso no ocurra, algo que por valoraciones puede parecer que está caro, puede llegar a estarlo mucho más. Y, por lo general, cuando eso ocurre sólo el agotamiento del ciclo y los indicadores más adelantados darán la voz de alarma. Y eso, de momento, no ocurre. Aunque cuanto más se sube de manera vertiginosa y las valoraciones son desorbitadas, incluso señales de alerta naranja pueden explotar la burbuja como en el año 2000 cuando empezó a deshincharse con los primeros síntomas. Todo el mundo es consciente de estar en una fiesta, pero tonto el último en cuanto la música empieza a bajar de volumen.

¿Qué riesgos puede traer el 2017?

En mi humilde opinión, los riesgos a tener en cuenta este año no cambian:

- China: Aunque los datos macro de los últimos meses han mejorado, esto se puede deber principalmente al gigantesco estímulo (otro más) llevado a cabo por el sector público. Es una bomba de relojería que estallará tarde o temprano y se llevará por delante a economías como la australiana. El mayor riesgo es el efecto contagio que pueda haber en el sector financiero. ¿Los bancos se hundieron con las devaluaciones del Yuan por riesgo deflacionario o por exposición a la economía? De momento el presidente chino ya abre la puerta a crecer menos del 6,5%, pero parece que eso ya no importa…

- EEUU: Siempre está el riesgo de que el repunte del ciclo, se quede en eso, un repunte como veíamos en el artículo del PIB. Un repunte debido al fin de la recesión del sector industrial. Pero que las reformas prometidas por Trump y que ya se han descontado tarden en llegar o hacer efecto y el sector servicios se deteriore. Aunque de ello nos irán avisando los indicadores adelantados. En cuanto a un crash imprevisible como el de 1987… ¿Por qué no? Los paralelismos de 1985-1986 y 2015-2016 son como para pensarlo dos veces (gran caída de materias primas, recesión de beneficios empresariales, recesión industrial, …). Cuando el precio el petróleo ha subido casi un 100% en menos de un año nunca ha traído nada bueno. Por si acaso, creo que es un año para llevar los stops bastante ajustados.

Me he preguntado quién haría entrar en recesión a quién, si China a EEUU o viceversa. A ver si los chinos están sujetando el castillo de naipes como sea hasta que puedan echarle la culpa a otro y así poder mantener su sillón...

- Inflación/Bonos: De momento los mercados se han quedado con la parte positiva de la inflación haciendo subir las rentabilidades (bajando los precios) de los bonos de manera radical y haciendo fluir el dinero hacia las bolsas. Sin embargo, todo tiene un límite, y en un mundo tan endeudado, con estimaciones de crecimiento débiles, eso puede ser muy malo para empresas y estados. Es posible que los bancos centrales estén más cerca de lanzar nuevos QE de lo que parece. Ya vimos en otro artículo que cuando los bonos corrigen fuertemente y las bolsas suben es malo en el medio plazo. De momento el precio del bono a 10 años americano se quiere frenar en su directriz alcista de muy largo plazo en escala logarítmica. Aunque algo que cae así en diario necesita tiempo para formar suelo.

Se ha escrito mucho de los riesgos políticos en Europa para este 2017. En mi opinión tienen el mismo riesgo que en 2016. Bajo. Las bolsas han sobrevivido a guerras mundiales, guerras frías y momentos muchos más complicados que elecciones con partidos populistas.

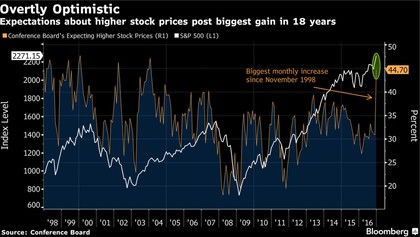

Aunque en los próximos meses se pueda seguir subiendo, en el corto plazo parece difícil sin un respiro en tiempo o precio. El optimismo se ha disparado:

Por último, el dinero está posicionado muy largo. El Rydex Total Asset Ratio que veíamos en el último artículo, está en 0,15, mínimos históricos (escala invertida en imagen). 85% del dinero en fondos largos. Más incluso que en el pico de la burbuja de las puntocom o en julio de 2015.

Un año en los mercados se puede hacer muy largo. El poder de predicción a ese tiempo es una pérdida de tiempo y acertar puede ser pura chiripa. Es mejor entrenar para entender y leer las reacciones de los mercados y unirse a la corriente. Y más si no vivimos del sector y lo que buscamos es optimizar nuestros ahorros. Me da igual lo que hagan los mercados, yo me tengo que adaptar a ellos.

Hay que estar atento el 2017 podría ser un año muy bueno para la Renta Variable. Se marcharan los politicos mediocres y eso ya es algo positivo.

Hola Alejandro, yo discrepo con una parte del artículo donde dices que "no merece perder el tiempo con estas predicciones". En el caso de Jim Rogers, un señor que con su fondo ganó un 33% anual a lo largo de una década merece mis respetos. No estamos hablando de cualquier mindundi que juega a ser un gurú en un blog de internet, sino un inversor con todas las letras.

Él mismo reconoce que su "timing" en el mercado es muy mejorable, pero sus comentarios son muy a tenerlos en cuenta:

-Invertir en Rusia (en esto acertó).

-Empresas de ocio en Asia por el incremento de la clase media.

-Formación de suelo en el precio del petróleo.

-Sobrevaloración del mercado americano.

Es un hecho que el mercado americano está sobrevalorado. Recientemente me ha dado por comparar los estados de las típicas "blue chips" con el año 2010, y humildemente pienso que el señor Rogers tiene razón (ojo, que no esto quita mantener posiciones especulativas con sus correspondientes stops).

En fin, a quien se ha ganado su credibilidad con éxito a vista de todos (Peter Lynch, Jim Rogers, Warren Warren Buffet, Paramés...) se han ganado el derecho de, al menos, invertir tiempo escuchando sus opiniones sobre el mercado.

En respuesta a Aziza JM Del Nido

Hola.

Yo no digo que haya que ignorar la opinión o que no tengan razón. De hecho merece la pena mucho escucharla. Pero Buffet en el 98, Burry en el 05 o Rogers desde por lo menos 2015, se adelantaron. Y eso es peligroso. Sólo datos macro evidentes pueden tumbar tendencias que pueden estar muy distorsionadas o no. Y éstos no sirven a 12 meses vista.

Gracias por comentar. Un saludo

En respuesta a Aziza JM Del Nido

Cuidado con extrapolar que track records a 10-15-20yrs vista sean indicativos de que lo que predice ese mismo trackrecord para el proximo año va a ser tal cual.

Una cosa es ganar una barbaridad de dinero a 20 años vista y otra que hayas acertado todos y cada uno de esos años y otra que aciertes el año que viene.

Peras con manzanas,ihmo, prefiero usar los buenos trackrecords historicos como filtro de seleccion de predicciones y si lo que leo me parece que tiene minimamente sentido o es un producto "dentro de mi umbral de intereses" pues alomejor procedo a rehacer el experimento (estudiar las mismas variables que usa el pronosticador, si no "me da" la misma conclusion, desecho la cadena lógica).

Saludos y agree con lo que hay predicciones y prediccionitas.

En respuesta a Alejandro Coll

Pues sinceramente, a Warren y a Burry, imho (cada uno tiene la suya, no intento cambiar la tuya, solo exponer la mía), no me parecen "adelantamientos", si no "establecer una avanzadilla en esa hipótesis histórica basada en un desequilibrio del cual no sabes cuando llegara el catalizador".

Cada time frame es diferente, y entrar en una hipotesis que detectas en el 98/05, de la cual no sabes cual va a ser la fecha del catalizador, teniendo un horizonte temporal de 30-45 años (como es el de Warren, quizas el de Burry si es un error), no me parece "adelantarse".

Si tu horizonte temporal es de 30 años y en el 98 detectas el pedazo de desequilibrio que detecto nuestro amigo Warren, perfectamente "pagas" año y medio/dos, el riesgo es perderte el capitalizar esa hipótesis histórica (y claro, confiar en tu análisis jajajaja), otra cosa es estructurarla bien para no desangrarte por el camino, pero no es "adelantarse" a mi juicio.

Los únicos que tienen que tener mentalidad cortoplacista y anual/trimestral son los bancos de inversión al por mayor, que tienen que presentar algo a su junta de accionistas, el resto podemos ser pacientes.

Otra cosa es que la hipótesis sea a fecha del 98: "he detectado este desequilibrio en el Nasdaq y caerá a 12 meses vista" eso es un error, pero decir en el 98: "he detectado este desequilibrio en el Nasdaq, no se cuando pinchara, pero como es de tal magnitud el desequilibrio, voy a ir intentando capitalizarlo a a partir de ahora", para mi que el Nasdaq siguiera subiendo año y medio/dos no es culpa de la hipótesis ni la hace mala, no todos los movimientos del mercado son racionales y perfectamente podría haber pinchado en el 98 debido a la irracionalidad de la situación,lo único que la postergó fue la psicología de masas.

Los únicos que dan magnitudes y fechas exactas son los malos analistas, imho.

Saludos y buenísimo articulo, sirve para reflexionar sobre las [vistas a cada esquina en estas fechas] predicciones bursátiles, muy bueno,gracias por el.

Si tienen sentido : VENDER, aunque parezca una tonteria el final e inicio del año fiscal acarrea una serie de toma de decisiones, por otro lado, todas estas cosas hacen que el publico lector o inversor presten atencion, es tiempo de envios de informes, de nuevas carteras o recomposicion de las mismas. Por lo demas todo es cuestiion de buscar hemeroteca y ver quien acerto o la picio en años anteriores, jeje. A mi los que mas gracia me hacen son los que pronostican que tal o cual cosa se movera entre tal y cual precio, ejemplo crude entre 45/ 70 jejeje. Las predicciones no tienen sentido, pero ojo. Depende. Por ejemplo año pasado algunos vieron el suelo en materias primas , crude etc. Es decir si se puede hacer estimaciones en base a unas reglas de cual sera el movimiento mas probable, o intuir que sectoriales o grupo de acciones puedan tener un mejor comportamiento que el mercado. EN realidad solo se trata de hacerlo mejor que el mercado. Para eso creo que no hace falta ser brujo o vidente .jeje

En respuesta a Juan A Beño

Totalmente de acuerdo. Mi punto es que a un año vista las probabilidades de acertar con el timing son bajas. Los que veían suelo en petróleo lo vieron "en directo", yo no recuerdo ninguno a principios de 2015 diciendo que el suelo estaría en 30$ jaja

Me ha gustado tu post. Yo tampoco creo que se pueda predecir el mercado futuro y hay que centrarse en el Nowcasting. Y de momento todos los datos indican que hay que continuar alcista.

Saludos.

Para uno que vaya a largo plazo a 20 o 30 o 50 años , que se acueste, y di se acuesta que mas le dará el 2017 jajaja

Y yo que voy al cortisimo plazo hasta que el grafico quiera, el 2017 será un año mas y predecir es solo un juego para vender ,

Si vas a largo te dá igual

A corto te puede hechar el grafico el mismo dia o cojer todo el tramo de unos dias,

El año que viene seguro que hay tres o cuatro veces claras para abrir posiciones, independientemente de la tendecia principal

Otra cosa es vender participaciones de fondos entoces siempre es momento de invertir ,jahaha

Hay gestores que acertaron un dia y ya viven del cuento,

Como las adminidtraciones de la loteria dan el gordo y ya es para toda la vida,jajaja

Con Jim Rogers hay que tener especial cuidado, ya que sencillamente no tiene timing. Por ejemplo: tiene comprado oro a todos los precios que ha habido desde el día de su nacimiento. -))

En casos como el de Rogers, una idea de inversión brillante para él y su patrimonio es una ruina segura para todos los demás. Las pajaritas sí las luce bien. S2.

En respuesta a Ricardo Tortajada (Richard).

Y de la manita van Bill Gross y Peter Schiff. Tienen un grupo de wahtsapp y quedan para acudir a cada "settlement" diario del Oro en Londres, para comprar con dinero de sus clientes cualquier precio, porque claro, hay que mantener el discurso...con dinero ajeno.

Mi opinión sobre Bill Gross es excelente. El otro que has citado es un agonías integral. Si los economistas han previsto treinta de las tres recesiones ocurridas, P.S. ha previsto trescientas.-))

Economistas y bolsas no hacen buenas migas, es incompatible yo creo.

No habia predecido antes,

Ahora voy a predecir, crahs para el año que viene,

La estructura alcista que viene desde los minimos del brexit sigue vigente, la destruccion de esta estructura puede conllevar un Crahs o una tendencia bajista profunda,jajaja,

No miro los sectoriales pero podrian dar fallo alcista todos,jajaja

La destruccion alcista cuando sea tiene que tener consecuencias muy bajistas para los alcistas

En respuesta a Pepe mary El chucho de Colastani

Ojo con perder el 2190, cuando tome posesion el rubio, lo mismo salen todos en estampida, jajaja