No siempre encuentro el tiempo que me gustaría para seguir el mercado y publicar posts... pero ya he aprendido que tampoco tiene sentido agobiarse: a veces esa relajación será desfavorable y otras veces será favorable, según la aleatoriedad del corto plazo. Eso sí, hay momentos en los que no puedes relajarte y no tiene sentido "dejarlo estar". En mi anterior post he hablado de unas señales técnicas relevantes en índices de EEUU y Europa y aquí quiero mostraros rápidamente unos valores cuyos gráficos me parecen especialmente interesantes.

Eso sí, si los índices se giran hacia abajo, todo esto podría quedar en agua de borrajas. Así son los mercados y así es el Análisis Técnico: solo observamos la superficie de la realidad, por lo que debemos estar listos para que en cualquier momento lo que parecía una realidad se transforme en una mera ilusión...y por tanto tengamos que reaccionar y adaptarnos, siempre con la cautela de "no saber lo que va a ocurrir". Esa adaptación permanente debe ser progresiva, por oposición al comportamiento contundente o categórico del tipo "blanco o negro" (es decir, binario), que es la forma de comportarse del que tiene certezas y "verdades", y en el que cae mucha gente a menudo, porque piensa que "tiene que mojarse". A menudo nos comportamos mucho más como apostadores que como inversores o gestores. Tomamos una posición fuerte y contundente porque "nos calentamos", porque en un momento dado estamos convencidos de que el mercado (o el activo en concreto) va a subir. O peor aún, tenemos miedo de que se nos escape el mercado, y pensamos que vamos a pegar un pelotazo. Ese convencimiento en teoría racional, y el calentamiento emocional o de sentimiento que va asociado es la esencia del error de enfoque.

Nunca debemos sentir y actuar con ese tipo de certezas, lo cual no significa que no haya momentos en los que pisemos el acelerador o asumamos más riesgos. Pero lo haremos sin euforias y con la sensación de "lo hago porque tengo que hacerlo", asumiendo y casi visualizando de antemano que el mercado no se vaya comportar como esperado... y aún así, lo hacemos. ¿Por qué? Pues porque en esa situación, lo racional es actuar así. Sabemos que no acertaremos siempre, pero de alguna manera (y sea cual sea tu método de análisis e inversión) hay que hacer las cosas porque consideramos que son correctas, pase lo que pase a corto plazo en una determinada operación, que siempre puede salir mal.

Tras esta introducción conceptual, vamos con los gráficos en concreto.

La biotech: ABIVAX (ABVX)

Oí hablar de este valor por primera vez en la radio francesa hace unas semanas. Es una biotech... y poco más sé. Se trata pues de una operación puramente especulativa y agresiva, puesto que no conozco nada sobre la naturaleza empresarial del negocio que hay detrás, sus fundamentales y su valoración. Lo que escuché en la radio fue una entrevista a su Presidente, y a menudo me baso "sólo" en cosas como estas para hacerme una idea. Por supuesto, esa idea no es definitiva: está sujeta a un eventual cambio inminente y radical sin problema. En la entrevista no me pareció un vende humos (cosa peligrosa en este sector...), pero como digo, me podría haber engañado perfectamente.

El caso es que fui siguiendo la evolución del valor en bolsa (cotiza en la bolsa de París) y me ha ido gustando la forma en que se ha recuperado desde mínimos de marzo hasta volver a máximos de dic-2019.

Está virtualmente en máximos históricos, y la evolución reciente a muy corto plazo me gusta. Lleva unos días consolidando en lateral, pegada a máximos. Los mínimos locales han ido siendo crecientes desde principios de junio. El aspecto es de ruptura de continuación alcista inminente.

El primer soporte de muy corto plazo son los 23€ y el siguiente en los 22€. Ya no debería volver a visitar estos niveles si la figura es correcta. De hacerlo, tendríamos que "volver a la trinchera", y no dejar de seguir el valor, porque posteriormente podría volver a formar figura alcista y terminar rompiendo. A seguir.

MATERIAS PRIMAS

CAMECO (CCJ), en el Uranio

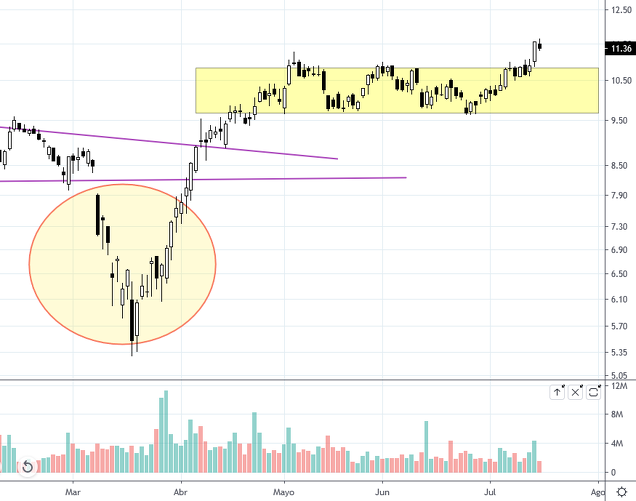

Un valor que comenté en mi último curso de AT porque formó una llamativa figura de "fallo y giro" de largo plazo, rebotando con violencia y superando los niveles anteriores (el gráfico siguiente es en velas semanales). Desde los 6 se fue a los 10 y tras consolidar varias semanas en lateral (sin retroceder más), acaba de romper al alza de nuevo. ¿Aguantará?

El siguiente gráfico ya en velas diarias, nos muestra claramente esa ruptura de continuación alcista. No lo demos por seguro... pero pensemos que el potencial según diversos analistas value es altísimo. Por eso nos interesa seguir el gráfico, aumentando posiciones en señales técnicas alcistas y reduciendo en señales técnicas bajistas (aunque manteniendo siempre un sesgo de fondo alcista).

Ya no debería volver por debajo de los 10,70$ si este escape es bueno. De lo contrario, no implicaría vuelta a mínimos, pero la expectativa alcista (y por tanto la tesis "value") podría tomarse un descanso de semanas o incluso meses. Poco a poco.

REPSOL (REP) en el petróleo

La temática energía es una de las principales tesis value actualmente. El petróleo rebotó, pero no tanto los diversos valores y sectores asociados. Repsol es un ejemplo pero hay otros.

Lo que me gusta en el gráfico anterior de REP es el pequeño fallo bajista (círculo rojo con fondo amarillo) que parece haberse producido en las sesiones de 9 y 10 de julio. Caída breve por debajo de un soporte horizontal de corto plazo y base del canal alcista, todo ello después de un mucho mayor fallo alcista al atacar el gran gap bajista de principios de marzo, que constituye una enorme zona de resistencia técnica.

El fallo alcista es normal y no implica reanudación bajista, solo que necesitaría más tiempo. Por eso, este pequeño fallo bajista podría ser la "chispa" que encienda un nuevo tramo al alza. Y por supuesto, para que Repsol suba tendría que subir el petróleo (cuyo gráfico me confirma esa posibilidad... al menos un amago alcista a corto plazo), y todo el sector en general, lo cual empujaría a los índices hacia arriba.

El fallo bajista estaría por confirmar superando los 8,05€ con una vela blanca grande, aunque el reciente velón blanco del 14-julio ya es una primera señal positiva.

Soporte para stop en 7,70€.

LAS DOS DEEP VALUE

ARYZTA (ARYN)

Una vieja conocida... con la que no debemos tener prisa, pero tampoco dormirnos porque en realidad ya lleva mucho tiempo abajo. Está formando mínimos crecientes, aunque a largo plazo sigue todavía por debajo de importantes medias móviles. Como siempre, no se puede tener todo: si esperamos confirmación, entraremos más arriba pero si nos anticipamos, mejoramos el ratio riesgo / recompensa.

Ha superado hace tres sesiones una pequeña resistencia de corto plazo, así que el momento sería ahora... o vuelta a los infiernos, rompiendo la base del canal alcista y concretamente los 0,43 CHF que es el nivel de soporte para stop agresivo. En 0,48 CHF tiene la siguiente resistencia... así que estaríamos anticipándonos a un posible movimento explosivo al alza. Por cierto, el índice de la bolsa suiza está muy fuerte...

TEEKAY (TK) y TEEKAY LNG PARTNERS (TGP)

Otra conocida que vengo siguiendo desde hace años (ambas ideas de Paramés), está mostrando una gran debilidad a pesar de los buenos informes Value que he leído. En realidad hablamos del grupo Teekay: la matriz (TK), y Teekay LNG Partners (TGP) y Teekay Tankers (TNK). La más fuerte técnicamente es TGP, cuyo gráfico muestro a continuación:

El gráfico anterior nos muestra varios elementos interesantes:

- un rebote desde mínimos de marzo que es relevante y una consolidación lateral posterior interesante.

- un amago de continuación alcista en junio que fracasó.

- una vuelta al rango lateral.

- un velón negro hace 4 sesiones que rompió un soporte de corto plazo y amagó "desplome".

Es por tanto muy interesante vigilar lo que haga a partir de ahora. Si fuera capaz de volver a meterse por encima de 11,70$ sería una muy buena señal técnica (recuperación tras amago bajista fuerte).

Lógicamente, interesa que la matriz también se recupere. En el siguiente gráfico vemos que Teekay (TK) ha venido cayendo fuerte durante los últimos meses. Y al caer hace unos días por debajo de los 2,20$ rompió el doble suelo de marzo, metiéndose en zona de caída libre. Después de eso, ha rebotado bastante bien. ¿Fallo bajista en paralelo al de TGP? Es una idea interesante a seguir, porque podría dar paso a un doble suelo de largo plazo (mínimos de marzo y de julio), pero bajo esta perspectiva sigue siendo muy pronto.

Como siempre, la ventaja de mirarlo con lupa y hacer "incursiones" con salidas en caso de giro a la baja, es que si salen bien, conseguimos comprar muy abajo. Es decir, limitamos pérdidas en caso de nuevo giro bajista y maximizamos beneficios si acertamos con el timing. El riesgo está en que al intentar anticiparnos, reducimos las probabilidades de éxito porque compramos un valor que sigue en tendencia bajista.

Dicho esto, recordemos que hablamos de un valor que podría doblar o triplicar (o quizá mucho más aún...) bajo la perspectiva value del largo plazo. El siguiente gráfico nos sitúa el movimiento de los últimos meses en el contexto de largo plazo.

La hipótesis de un doble suelo es por ahora una mera ilusión. El gráfico transmite debilidad, pero quizá se pueda jugar esa hipótesis apoyándonos en el gráfico de velas diarias (de más corto plazo), ajustando stops... a cambio de perseguir un movimiento más amplio. Una vuelta a los máximos de 2020 implica un potencial del 100%...

Bonus: AVANTIUM (AVTX)

Cotiza en la bolsa de Amsterdam, y la encontré de casualidad. Me gustó el nombre (menuda tontería... ¿verdad?) y el gráfico. Le fui siguiendo la evolución y me gustó cómo subía fuerte y después consolidaba. Es importante seguir el gráfico antes de entrar, para ir tomándole el pulso "en tiempo real" (me refiero día a día, nada de intradía). Ese "feeling" que se adquiere es importante para valorar su verdadera fortaleza. ¿Cuánto cae el valor en las fases y sesiones bajistas de los índices? ¿Cuánto sube después? En última instancia hablamos de valor relativo, pero sin ningún indicador: simplemente observándolo con cierta regularidad.

El soporte para stop agresivo está muy cerca, en los 6,75€. Aunque podría romperlo... para después recuperarse (forma parte del juego).

Por arriba, la resistencia primera (muy corto plazo) está en 7,15€ y la siguiente en 7,55€ antes de meterse en subida libre (cosa que no debemos dar por hecha nunca, al contrario: está por ver...).

Aquí el soporte de corto plazo está muy cerca... y podría ocurrir que el precio se caiga directamente hacia los 6,20€ otra vez, anulando en ese caso el sesgo alcista (y formando un pequeño fallo alcista con los máximos recientes de julio). Hay que incorporar ese riesgo añadido (valor pequeño, desconocido y volátil) a la hora de valorar una operativa. Por eso, la progresividad siempre ayuda: entrar un poco antes de una eventual ruptura de resistencia, y añadir más después (y lo mismo: cerrar una parte en cuanto se rompe un soporte, y esperar para el resto). Y por supuesto, diversificar.

Nota: empecé a escribir este post ayer, por lo que los gráficos no están actualizados a hoy viernes a estas horas, pero no cambian las figuras ni perspectivas.

En cualquier caso, son meros ejemplos ilustrativos sobre cómo utilizo el análisis técnico chartista y unos ejemplos de valores que sigo ahora mismo. El análisis no es exhaustivo ni sistemático, porque para ello deberíamos empezar por seleccionar países y sectores interesantes, basarnos en un screener técnico-fundamental y un seguimiento rutinario sobre un universo amplio de valores para seleccionar aquellos que mejor cumplen nuestros criterios de inversión y/o especulación. Es un tema que iré desarrollando próximamente.

Por último y muy importante, no se trata de una recomendación de inversión de ningún tipo, y cada cual debe ser responsable de sus actos de inversión.