Recientemente se han hecho eco las palabras del presidente de la Reserva Federal de St. Louis, James Bullard, con relación a una retirada de estímulos por parte de la FED de seguir el actual ritmo de vacunación en Estados Unidos. Concretamente, el banquero hizo referencia a la necesidad de conseguir la vacunación de tres cuartas partes de la población estadounidense para poder hablar del final de la crisis sanitaria, siendo esto una condición necesaria para que el banco central reduzca su programa de compra de bonos.

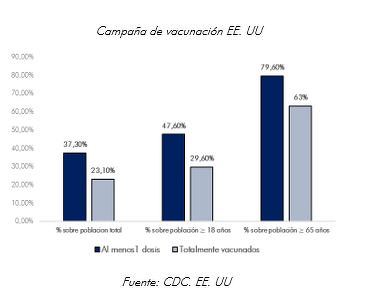

Hasta la fecha, se han administrado aproximadamente 192 millones de dosis con 75,3 millones de personas vacunadas totalmente, en torno al 23% de la población estadounidense. En las últimas semanas se han superado de media los tres millones de dosis diarias, cifra que destaca satisfactoriamente si lo comparamos con las 500.000 administradas de media en el mes de enero.

De seguir el ritmo actual, Estados Unidos conseguirá inmunizar totalmente al 60% de su población para finales del mes de junio, consiguiendo llegar al objetivo de las tres cuartas partes de la población en los primeros días de agosto. Sobra decir que el cálculo de estas estimaciones se basa en las cifras reflejadas actualmente, por lo que podrán variar en el caso de darse una expansión o contracción de la campaña de inoculación, o cualquier evento inesperado.

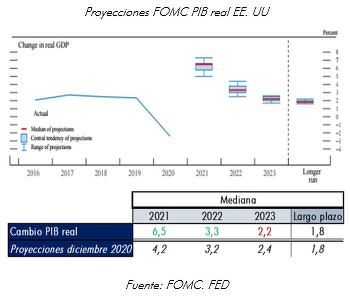

El FOMC (Federal Open Market Committe), principal instrumento para aplicar la política monetaria, que se reúne de nuevo a finales de este mes, volverá a mostrar sus proyecciones macroeconómicas sobre el PIB, tasa de desempleo e inflación estadounidense en su reunión de junio. En marzo ya realizó una revisión al alza de estas variables macroeconómicas, descontando en cierto modo la resiliencia de la economía frente a la pandemia para este año. Con esto, podríamos esperar un anuncio por parte de la FED a cerca de una retirada progresiva de los estímulos monetarios o tapering, que podría llegar incluso para finales de este año. Aunque apostar en contra de que esto suceda sería apostar por que la Covid-19 continúe siendo una amenaza para la economía, una retirada de estímulos antes de lo previsto podría afectar negativamente a los mercados bursátiles. En vista de esto, analizaremos lo ocurrido en las principales plazas bursátiles chinas a raíz del inicio de la normalización en la política monetaria llevada a cabo por el PBoC (Banco Popular de China), desde el inicio del año.

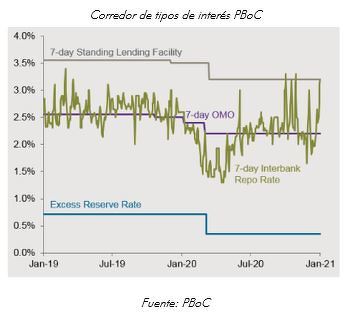

La retirada de liquidez por parte del PBoC durante la última semana de enero, coincidiendo además con la antesala del Año Nuevo chino, fue algo que sorprendió a los mercados y que provocó el repunte de los tipos de interés a corto plazo. Este hecho, que recordó al taper tantrum llevado a cabo por la FED en 2013, suscitó la preocupación de los inversores ante una posible subida de tipos. La débil inyección de 180.000 millones de CNY a través de Operaciones de Mercado Abierto (OMO) coincidiendo con el vencimiento de 280.000 millones de CNY en operaciones repo (operaciones de financiación a muy corto plazo), supuso una retirada neta de liquidez en el sistema de 100.000 millones de CNY, y llevó al tipo medio de referencia ponderado por volumen de las operaciones repo hasta los 3,3278%, su nivel más alto desde marzo de 2015 -con transacciones liquidándose con un coste de hasta el 10% según autoridades chinas-.

El banco central chino ha mantenido sin cambios los tipos de depósito y préstamos de referencia desde 2015, utilizando otras herramientas para ajustar los tipos de interés, regular la liquidez del mercado, y gestionar las expectativas de los inversores. El repo interbancario a 7 días determina el coste del dinero, mientras que la facilidad permanente de crédito (SLF, por sus siglas en inglés) y la tasa de exceso de reservas representan las restricciones superior e inferior. Además, recurre a OMO mediante operaciones repo y préstamos a medio plazo (MLF), garantizando así una liquidez adecuada en el sistema.

A principios de 2020, en respuesta a la Covid-19, el PBoC recortó los tipos de interés del MLF, del SLF y de los repos. Sin embargo, estos recortes de los tipos de interés fueron pequeños en comparación con los de los mercados occidentales. En su lugar, el PBoC recurrió a inyecciones masivas de liquidez para mantener la estabilidad en los mercados. A medida que China conseguía contener el virus y su economía mostraba signos de recuperación, el banco central cambio desde una postura ultra-dovish hacia una política más neutral. De esta forma, tras el verano, la probabilidad de nuevos recortes de tipos disminuyó.

En diciembre, varios impagos de bonos corporativos y de empresas estatales alteraron temporalmente los planes de política monetaria. Estos eventos desencadenaron la volatilidad en los tipos de interés, obligando al banco central chino a realizar rápidas inyecciones de liquidez para estabilizar el mercado.

Esta respuesta, va en dirección opuesta a la actuación realizada por el PBoC en lo que llevamos de año.

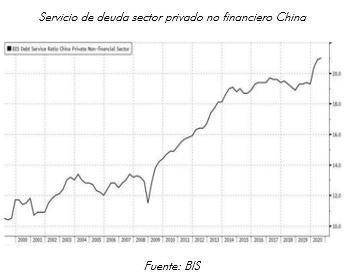

Lo cierto es que desde febrero, comentarios por parte de propios analistas del banco central, como Ma Jun, o del director de la CBRIC (Comisión Reguladora de la Banca y Seguros china), Guo Shuqing, afirmando que el excesivo apalancamiento elevado en respuesta a la pandemia está alentando el riesgo de “burbujas” en activos financieros e inmobiliarios, pusieron de manifiesto un posible cambio de rumbo hacia una política monetaria más restrictiva.

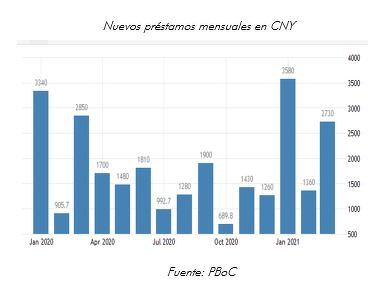

Esto se transmitió evidentemente de manera negativa hacia los activos bursátiles, con el Shanghái Composite retrocediendo más de un 8% desde finales de febrero hasta hoy, o un 14% por parte del SZSE Composite. Otra de las acciones que sostendrían el rumbo hacia una política monetaria más restrictiva por parte del PBoC, fue la petición del banco central a los bancos del país -prestamistas nacionales y extranjeros- de reducir el crecimiento de los préstamos durante el resto de este año después de que un aumento en los dos primeros meses avivara los riesgos de “burbujas”. Hay que tener en cuenta que la deuda total de China aumentó un 29% el año pasado hasta el 315% del PIB, por lo que Pekín se verá limitado en cuanto a cuánto puede endurecer las condiciones financieras.

Con todo, estas medidas suponen un claro intento de desapalancamiento y reducción del impulso crediticio. El impulso crediticio, utilizado como indicador adelantado, se mide como la variación de los nuevos créditos privados concedidos con relación al PIB. La importancia de esta métrica recae en la alta correlación que presenta con respecto a la demanda del sector privado, consumo e inversión, de una economía. Por lo tanto, teniendo en cuenta la relevancia que el consumo e inversión privada presentan para el crecimiento del PIB, una reducción en el impulso de crédito podría vaticinar un crecimiento económico más moderado, y así parecen haberlo descontado las bolsas chinas en los primeros compases del año.

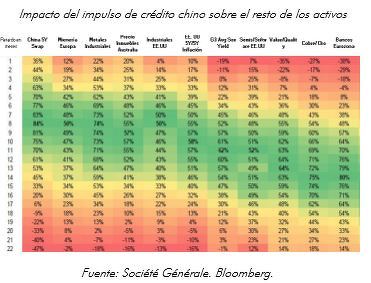

Otro de los factores a tener en cuenta, es la correlación del impulso crediticio chino con prácticamente todos los activos del mundo, por lo que a medida que esta variable se reduzca otros activos también podrían verse afectados. En primer lugar, el crédito llega a los activos impulsados principalmente por la economía china, rendimiento de los bonos chinos y metales industriales.

Los siguientes en verse afectados son los umbrales de inflación y los rendimientos soberanos de las economías occidentales. La correlación máxima para semiconductores y software se manifiesta con un desfase de 11 meses, mientras que para activos sensibles al crecimiento como los bancos de la eurozona se da con un retardo de 14 meses.

Con esto, se muestra la importancia que tienen las decisiones sobre política monetaria llevada a cabo por los bancos centrales no sólo para la estabilidad de precios y crecimiento económico, sino para los activos de inversión. A pesar de que no hemos apreciado una disminución en el crédito durante los dos primeros meses del año, con un 16% más que en el mismo periodo del año anterior, el deseo por parte de las autoridades chinas de poner freno a los nuevos préstamos parece claro. De esta forma, habrá que estar atentos a cómo evoluciona esta variable, así como determinar el impacto sobre las bolsas occidentales en el caso de que la FED o el BCE viren hacia una política monetaria más restrictiva.

Desde el Family Office, destinamos parte de la inversión de nuestras carteras a activos que intenten descorrelacionarse de los movimientos de los mercados bursátiles. Para ello, ponemos nuestro foco en activos de gestión alternativa, que presenten una escasa presencia en los mercados de renta variable o intenten mantenerse neutrales ante movimientos bruscos, con el fin de dar mayor protección al capital.

Uno de los activos que tenemos presente en nuestra parrilla de selección, es el fondo de inversión Nordea1-Alpha 10 MA BP. El fondo combina seis estrategias de inversión que operan de manera independiente con diferentes primas de riesgo, entendida esta como la recompensa obtenida por el riesgo asociado a una estrategia específica, por encima de la tasa libre de riesgo.

La cartera final ha mostrado un grado muy alto de diversificación entre las diferentes estrategias, con un comportamiento independiente aportando una alternativa a los fondos de inversión tradicionales.

El fondo presenta un volumen de 3.694 millones de euros bajo gestión y una comisión de gestión del 1,7% - referente a la clase que ofrecemos a nuestros clientes-. Según Morningstar el fondo presenta una volatilidad del 6,54% y una Ratio de Sharpe del 0,58. Por el lado de la rentabilidad, en lo que llevamos de ejercicio acumula una ganancia del 1,9%, y muestra una rentabilidad anualizada a 3 años del 3,83%, del 3,59% a 5 años, y del 3,57% a 10 años. Aunque esta nota no debe tomarse como una recomendación de inversión, sí que consideramos adecuado destinar parte de nuestro ahorro a esta clase de activos buscando una descorrelación ante movimientos de mercado.