Veo estos días y estas semanas la evolución de valores en teoría “baratos” o incluso muy baratos, y no puedo evitar volver a pensar en la importancia del timing. Y aún iría más allá: no solo utilizar los gráficos para afinar el timing, sino también para ver si van corroborando la tesis de inversión “fundamental” o no. Es lo que vengo haciendo por ejemplo con Aryzta y con Teekay estos últimos años. El objetivo es no pillarse los dedos con “trampas de valor” o cualquier otro gráfico que desarrolle una larga tendencia bajista. Y digo esto sabiendo que he intentado varias incursiones en estos valores (que al final han ido bien) pero también en otros como Renault que no han ido bien (aunque no tan mal como habrían ido si no hubiera utilizado las opciones como vehículo de inversión).

¿Por qué no combinar los fundamentales (Value) y el Técnico?

Hay estudios que demuestran que el enfoque Value + Momentum es superior al enfoque de Value sin momentum. ¿Qué significa añadir el “momentum” a nuestra operativa, de una forma simple? Pues sencillamente intentar comprar un valor que es barato por fundamentales pero hacerlo una vez que hemos observado que su secuencia bajista se ha detenido en primer lugar, y tras un eventual largo letargo, empieza a dar signos de haber despertado. O sea, comprar Valor en un momento en el que su cotización ya “ha despertado”.

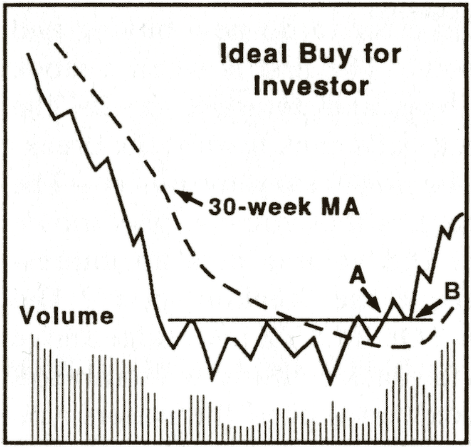

Una forma muy sencilla de observar que un valor “podría estar despertando” es vigilar simplemente su media móvil de 30 semanas. Esta es la media que usaba Stan Weinstein en su famoso libro (“Los secretos para ganar en mercados alcistas y bajistas”). La clave de todo es que no buscamos comprar en mínimos, porque nadie sabe dónde estarán esos mínimos. Nos interesa comprar después de un primer tramo al alza, cuando el valor ya se ha despegado algo de mínimos. Lo típico será que previamente se haya formado un largo suelo de largo plazo. La ambición de comprar justo (o muy cerca) del mínimo es lo que nos pierde con gran frecuencia, de la misma manera que intentar vender en el máximo (o muy cerca del techo del mercado) es el motivo por el que mucha gente “deja de ganar” una cantidad muy destacada (e imprescindible para afrontar después la volatilidad a la baja).

La figura “ideal” que describe Stan Weinstein (y que explico en mi Curso de Análisis Técnico) es la siguiente:

Por supuesto la práctica no es tan fácil. Pero la idea de fondo es esa, y cuando vemos por ejemplo la evolución de Renault, de Valeo, Teekay, Aryzta, Cameco, etc, no puedo evitar pensar que “sigue siendo demasiado pronto”... en teoría. Porque aquí, en definitiva, se trata de lo mismo que cuando hablamos del techo final de ciclo y el riesgo de una tendencia bajista: no queremos ni siquiera intentar ser los primeros en verlo (no buscamos ser los más listos), porque el techo final no lo sabe nadie.

Combinar Value + Momentum implica que algunos movimientos alcistas se nos escaparán. Por ejemplo, uno de los valores que según diversos analistas Value estaba baratísimo (incluso uno hablaba del valor más infravalorado que había visto en su vida) era Valaris (antigua Ensco). Pues bien, fijaros lo que hizo estos días pasados: encadenar dos días de subidas del 160% y 130% (para después dejarse una buena parte… es decir, volatilidad extrema).

No pasa nada: lo importante es saber a qué jugamos. Estos movimientos no nos interesan bajo esta perspectiva de combinar “value y timing”. (salvo que los intentemos operar de forma marginal con opciones... pero eso es otra historia).

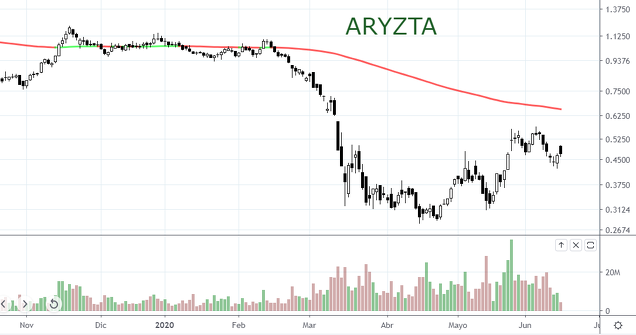

En la situación actual hay un montón de valores “value” que no terminan de despegar a pesar de la situación históricamente extrema en la que cotizan estos valores “baratos”. Las tesis de inversión de las grandes gestoras Value en España siguen pendientes de confirmarse. Un valor que sigo desde hace años es Aryzta (el descubrimiento de Paramés en Cobas). Recientemente ha rebotado desde mínimos... y de nuevo la tentación de comprar YA es muy grande. Según la tesis value, ahora cotiza baratísima y el riesgo se ha reducido fuertemente. ¿Conseguirá rebotar? También he leído que en realidad Aryzta nunca conseguirá recuperar su cuota de mercado perdida y por lo tanto las perspectivas no son tan halagüeñas... Bueno, pues ya veremos. Dejemos que sea el gráfico el que hable.

El siguiente gráfico es en velas diarias, con la media móvil de 150 sesiones (equivalente a 30 semanas). Como vemos, a pesar del rebote sigue lejos de esa media móvil. En principio la idea es que empiece a formar un suelo de mercado sobre el que plantear después un rebote más consistente.

En el siguiente gráfico vemos la perspectiva que en realidad nos interesa en Aryzta: son velas semanales, con la media móvil de 30 semanas.

Sigue siendo un valor en tendencia bajista. A finales de 2014 cotizaba cerca de 20 CHF (francos suizos) y hace unas semanas estuvo por debajo de 0,30 CHF. La perspectiva "value" es interesante porque nos permite fijarnos en un valor al que bajo la perspectiva técnica nunca le prestaríamos atención. La idea de este post es seguir valores de este tipo pero no con la idea de comprarlos ya, sino con la idea esperar al momento en que técnicamente se observe un suelo y señales técnicas positivas. La perforación al alza de la media móvil de 30 semanas es una de ellas (pero no la única). Mi convicción es que Aryzta terminará siendo una enorme oportunidad de compra, con un potencial de entre un 100% y 200%. La cuestión no es solo tener un timing más o menos correcto, sino también y sobre todo "no pillarse los dedos", es decir, evitar por ejemplo haber comprado a finales de 2019 cuando amagó un suelo y superó ligeramente la media móvil de 30 semanas... para después volver a girarse a la baja y caer nada menos que un 70%. Recordad que la prioridad siempre debe ser conservar el capital, es decir, el enfoque defensivo.

Como dijo el gran Paul Tudor Jones:

No te centres en ganar dinero. CÉNTRATE EN PROTEGER (CONSERVAR) TU CAPITAL.

Otro sector interesante bajo la perspectiva Value es el de las Teekay y compañía. ¿Qué nos dicen los gráficos aquí? Pues que entre Teekay (TK), Teekay LNG Partners (TGP) y Teekay Tankers (TNK), que son las tres alternativas para explotar esa tesis de inversión (muy relevante por otra parte), el más fuerte es Teekay LNG Partners (TGP). Parece que "el mercado" se decanta por TGP o al menos eso es lo que dicen los gráficos en el corto plazo. Por supuesto, esta perspectiva técnica puede estar equivocada y en un momento dado TK podría terminar siendo "el mejor". Además, los gráficos van cambiando... y eso nos obliga a hacer un seguimiento y una adaptación o flexibilidad más dinámica que en el caso de la inversión "value" de LP.

Hoy por hoy, el gráfico más alcista (y que transmite más fortaleza) es el de TGP (LNG Partners), tal y como vemos en los siguientes gráficos. Aprovecho para invitaros a ver el vídeo de Gabriel Castro donde explica en detalle la tesis de inversión, y seguirlo en twitter y aquí en inBestia, donde publica de vez en cuando algunos posts que son siempre muy interesantes.

Globalmente el “value” sigue pasando por horas bajas, en Europa y en EEUU… lo cual significa que es muy posible que en los próximos años tenga un comportamiento muy bueno. Dicho esto, hace un par de años podríamos haber dicho lo mismo... y aún quedaba un "sell-off" histórico, lo cual refuerza la idea de combinar técnico y fundamentales.

La idea de realizar un seguimiento técnico al “universo de valores Value” me parece muy tentadora. Lo primero por tanto sería confeccionar esa “universo Value”, es decir, confeccionar una o más bien varias listas de valores que cumplan una serie de requisitos fundamentales. Digo “varias” listas porque las fuentes de ideas pueden ser múltiples y me parece más interesante “clasificar” esos valores. Algunas pueden ser listas de filtros cuantitativos, es decir, filtros que usan ratios fundamentales (existen muchos filtros con backtestings históricos muy interesantes, como la "magic formula" de Joel Greenblatt), y otras listas pueden ser más subjetivas, en base a ideas de diversos inversores y analistas value.

Para terminar, quiero destacar que en realidad comprendo perfectamente la filosofía de los value (y el título de este post es un poco provocativo en realidad...). La respeto y la admiro. Hacen bien en no fijarse en los gráficos, porque su proceso de inversión ya está depurado, y tienen claro en qué tienen que gastar su limitado tiempo de análisis. Cada uno debe estar allí donde se siente cómodo. Así que en realidad ellos no deberían mirar los gráficos como hago yo, de la misma manera que yo no voy a analizar las empresas como hacen ellos. Las cosas están muy bien así...y cada cual debe ser consciente de sus fortalezas y debilidades. En mi caso, los gráficos son mi fortaleza, y no tengo ningún interés ni necesidad de convencer a nadie de nada. Cada uno expone sus razonamientos y argumentos, y cada lector e inversor debe tomar y asumir sus decisiones.

NOTA: Estás a tiempo de apuntarte a mi Curso online de Análisis Técnicocuya primera clase práctica empieza el próximo viernes 19-junio.

En el momento de inscribirte, recibirás inmediatamente los primeros módulos del curso que podrás ir estudiando a tu ritmo antes de la primera clase.

Puedes consultar aquí las novedades y puntos clave del curso, o visitar la página de contratación con todos los detalles sobre fechas, horarios, temario y precio.

Seguramente muchos value se negarían a adaptar ese sistema mixto por el patrimonio que mueven, que dificulta mucho la idea de entrar (o salir) cuando rompa ciertos soportes o resistencias. No lo se. Todos los sistemas son buenos si dan dinero. Pero a mí me pasa algo parecido porque solo compro MAB. Y en empresas con poco movimiento el analisis técnico parece inviable a veces.

En respuesta a da ca co

Sin duda son aspectos relevantes a tener en cuenta. Si el valor es muy iliquido y/o el patrimonio manejado es muy grande, hay que tener mucho cuidado con sobre operar y moverse demasiado. Una solución es mirar gráfico de largo plazo y operar poco a poco, progresivamente. En resumen, siempre se puede mirar el gráfico y después adaptar la operativa... Pero como digo, cualquier postura es respetable. Cada cual debe seguir su método preocupándose de ser coherente...que es lo realmente difícil ;)

Saludos!

La semana pasada estuve hablando con un gestor de un fondo "value" y comentamos este asunto. Me parece que poco se puede hacer, tienen muy interiorizado esa forma de operar y creo que no entienden que estar en liquidez en ciertos momentos, es crucial para no pegarse batacazos enormes y que las herramientas de análisis técnico pueden ayudar a obtener un poco más de rentabilidad y un poco menos de pérdidas. No es lo mismo perder un 70% que un 50%. Difícil conciliación entre estos dos mundos.

En respuesta a manuel peña

Hay de todo aunque es verdad que la mayoría de los Value no quieren o no pueden hacer caso a los gráficos. Pero sobre todo el tema es que el Análisis Técnico en su mayoría es charlatanería...y eso ahuyenta a muchos analistas con perfil 'ingeniero'. Por eso creo que son mundos incompatibles para mucha gente. El AT tiene mucho de "filosofía abstracta" que echa para atrás a las mentes muy cuadriculadas que necesitan "datos científicos" objetivos. Yo creo que por ahí vienen las incompatibilidades...

Saludos!

Si utilizasen los gráficos creo no tendrían casi ningún valor en cartera aunque si el valor es de verdad bueno termina girando al alza. Muy complicado ser capaz de coger ideas para mejorar , los comentarios de los gestores value que he leído son de los más firmes en sus convicciones y ellos mismos son los que no quieren ni ver gráficos.

El mundo Value tuvo su época dorada a consecuencia del crash tecnológico, siendo sus años dorados de 2002/a 2008, pero desde el mismo momento que el NASDAQ 100 tecnológico rompe en 2017 la barrera lateral histórica de 17 años, la película cambia completamente, no concibo la tozudez de todos estos gestores, en el mundo value hay cosas buenas, pero joder hay que situarse en activos alcistas de tendencia, las remontadas value desde suelo se dan, pero un % ínfimo de éxito, no es ya ni una cuestion de análisis técnico, sino de sentido común, verdades, fortalezas, realidades, del mundo value a futuro solo me gusta utilities, y ciertas empresas del consumo basico, ciertas empresas de la minería, en definitiva se ha podido estar en value tambien, pero en empresas que mostraban fortaleza, y no en industrias que ya el mercado a futuro a desechado. Los gráficos no son la panacea, pero te pueden dar la dirección, no hacer caso a la dirección suele traer malas consecuencias, en cuanto a estrategias de riesgo, entradas y salidas, es igualmente gestionable, hay capitalizaciones tan grandes, que muchos de estos fondos no tienen ni que hacer gran maniobra, otra cuestión son las empresas mas pequeñas.

Totalmente de acuerdo, este sistema seria el ideal, pero no existe nadie que lo practique, mientras tanto ellos con sus películas value cobrando el 1,5 % mínimo de comisiones y los demás palmando el 50% en Cobas y el 30% en AZ Valor.

Y como intentes decir que aguantar caídas de ese nivel es absurdo, los Ayatolas del Value te comían vivo (ahora están mas calladitos)

Como suele decirse en la vida, " lo barato suele salir caro", prefiero empresas en maximos historicos, que gangas que cada vez son más gangas.

Yo creo que puede llegar un momento que por rotación o por lo que sea exista capital entre y haga cartera en ciertos sectores y valores a ciertos precios y niveles Creo ya ha pasado el Europa en algunos pero en algo si coinciden los activos que suben y es que se debe de ganar dinero. No he visto aún ningún valor que caiga y sea porque no tenga algún problema. Los fondos value o recogen beneficios o perderán a los pocos fieles tienen... Dudo exista mucha gente de las nuevas generaciones que tenga esa filosofía..también puede ocurrir que inversores metidos el fortísimas tendencias jo sean capaces de ver o decidir hasta cuando y pueden meterles por ahí si se han expuesto mucho o entrado tarde..