Leyendo los comentarios al articulo de Daniel Sobrado (http://inbestia.com/blogs/post/analsis-sectorial-abril-2014) se menciona que todo es mas sencillo siguiendo un fácil sistema tendencial como el que recomienda Mebane Faber.

Apuntar que Mebane Faber utiliza la asignación de activos que recomienda David Swensen gestor de carteras de la Universidad de Yale (http://www.amazon.com/Pioneering-Portfolio-Management-Unconventional-Institutional-ebook/dp/B000WJSB50/ref=sr_1_2?ie=UTF8&qid=1398072645&sr=8-2&keywords=swensen) quien selecciona una serie de activos no correlacionados: Renta variable local, Renta Variable internacional, REIT, Materias Primas, Bonos Largo Plazo y les asigna un porcentaje en base a un algoritmo que el desarrolla, por su parte Mebane Faber propone la misma distribucion de activos pero les asigna el mismo porcentaje del total del portafolio. De forma que si utilizamos un solo vehículo para cada una de las categorías tendríamos: 20% Renta Variable Local, 20% Renta Variable Internacional, 20% REIT, 20% Materias Primas, 20% Bonos Largo Plazo y le aplica una media movil de 10 meses. Es importante entender que en el sistema que Mebane Faber propone lo verdaderamente importante es la asignación de activos y el concepto de RISK PARITY la aplicación de un sistema tendencial a cada uno de los activos solo añade algo de rentabilidad y reduce la volatilidad de la cartera. Si alguien quiere conocer mas sobre este tema puede leer el libro del mencionado autor The IVY PORTFOLIO. http://www.amazon.com/The-Ivy-Portfolio-Endowments-Markets/dp/1118008855

No es el proposito de este articulo explicar lo que mucho mejor explica M.F. en su libro. Si que me gustaría indicar que yo utilizo un sistema parecido con mi cartera de largo plazo, Esta cartera de largo plazo tiene como objetivo primordial preservar el capital sin perder poder adquisitivo es decir que bata la inflación real (eso es lo que denominamos Betha) que tenga poca volatilidad y que me permita dormir tranquilo, es decir que si se produce algún acontecimiento como la crisis .com, crisis financiera 2007-2008, crisis de deuda 2011 la cartera no se vea afectada o la afecte poco. Se trata ademas de mi cartera fondo de pensiones y no quiero que cuando me jubile y necesite disponer se produzca un crack en algún mercado y mi portfolio pierda la mitad o mas de su valor como sucedió en 2008.

Para ello utilizo tres activos: 1. Renta Variable a traves de ETF SPY asignación 33%, 2. Renta fija largo plazo a traves de ETF TLT bonos americano largo plazo +30 asignación 33%, 3. Oro a traves de ETF GLD asignación 33%. El sistema esta comprado cuando el precio de cada uno de los activos esta por encima de la media movil de 10 meses y esta en efectivo a traves de ETF SHY bonos de menos de 3 años cuando esta por debajo de la MM10meses. Se revisa al final de cada mes. Por que, estos tres activos en próximos posts.

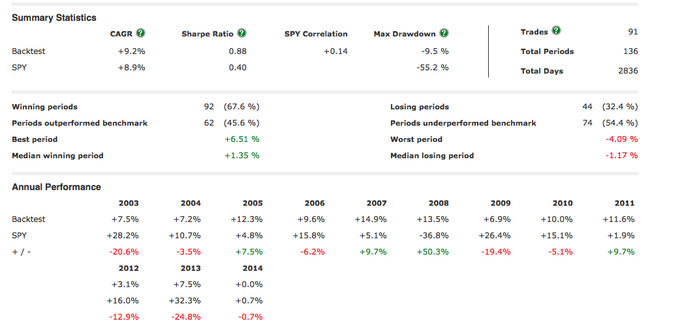

A continuacion os dejo el backtest de este sistema sin tener en cuenta la fiscalidad ni comisiones. Obviamente no conozco ningún sistema que genere rendimientos positivos y que no este sometido a la voracidad recaudatoria de los estados occidentales mal llamados ricos y las comisiones dependen del broker que utilizes que en mi caso son muy bajas.

Como podeis ver la volatilidad es muy baja, y el Max Draw Down mas aun, de hecho la ventaja de este sistema es su excelente comportamiento en mercados bajistas. Ejemplos 2008, 2011.

Si este post resulta interesante a los lectores de In bestia, seguiré desarrollando estos conceptos (Asset Allocation, Risk Parity, Inflaccion real, Alpha vs Betha, Ivy League, ... .) en posteriores posts.

muy bueno, realmente se ve interesante espero con ganas la continuación :)

Muy interesante! Espero nuevos artículos. El backtest es muy interesante. ¿Desde cuando lo aplicas en tu cuenta real? ¿Son los datos reales parecidos al backtest?

¿Por qué en dólares? ¿Te cubres del riesgo divisa?

Creo que el TLT es bonos + 20 años, pero has puesto +30 año ¿cierto?

Saludos y gracias

Correcto bonos+20. Gracias.

Solo trabajo en dolares no hay ningún otro motivo, prefiero acumular dolares, motivo estrictamente personal.

Se puede hacer en euros a traves de por ejemplo:

Db-x Trackers Iboox Sovereign Euro +25 ISIN LU0290357846 y ISHARES STOXX 600 ISIN DE0002635307.

El verdadero riesgo divisa queda cubierto con el oro.

Me ha encantado ver el ETF GLD. Eso es un seguro anti todo y lo demás son tonterías. El verdadero riesgo hoy día está sentado en la Reserva Federal.

Quizás lo he entendido mal, pero tu sistema siempre asigna un peso fijo a cada activo (33%), con lo que mas bien es un sistema tendencial + equal weight. El concepto de risk parity evalúa el riesgo (entendido como la volatilidad) de los activos para calcular los pesos relativos de los mismos, de forma que el riesgo (volatilidad) de cada activo sea el mismo en la composición de la cartera.

Permíteme que trate de aclarar esta duda en un post posterior que tenía planeado.

si claro jajaja. ¡buena idea!

El dinero hay que moverlo un poco con sistemas como este o de otras formas, pero ¡moverlo!

Si encuentras un deposito en una entidad fiable que te de un 4,5%, que es la inflación media real pues si no seria mala opción. en cualquier caso esta estrategia tiene bastante menos riesgo que un deposito. Invierte un 33% en bienes reales oro, 33% en lo que se denomina activo sin riesgo bonos del gobierno americano a 10 o mas años, y en las mejores empresas del mercado americano sp500. Si prefieres un deposito en el banco mediolano, luego no le hechos la culpa al banco cuando tus ahorros se esfumen.

No se cómo se apalancan los intereses de un depósito al 2% y los créditos al 3,5%.

Me gustaría oír más sobre ese modelo, podrías extenderlte?. Algún backtest?

Interesante el artículo. Aunque el backtesting me parece de un periodo demasiado corto para ser un sistema de largo plazo, sobre todo teniendo en cuenta activos tan diferentes y con tendencias muy distintas dependiendo del ciclo.

De todos modos, muchas gracias por compartir la información

Si el backtesting es quizá un poco corto pero esta hecho desde la fecha en que los etf están disponibles, pero estoy seguro que los resultados no pueden ser muy distintos, desde que se decidió que el dollar saliera del patrón oro. Me replantearía la estrategia si volviésemos a dicho sistema.

Estaba releyendo esto y es curioso lo mucho que se parece a mi nueva estrategia.

De hecho, algunos detalles son diferentes, pero muy poco.

En respuesta a Hugo Ferrer

Hugo prueba lo siguiente:

Cartera Universo: QQQ, SPY, IEF/TLT, GLD, SHY

Selecciona cada mes los dos más fuertes los últimos 6 meses.

Se dispara la rentabilidad y la volatilidad aumenta pero es asumible.

Lo utilizo como cartera Alpha según lo aprendido de Ray Dalio.

En respuesta a Teasel Goblins

Estamos sobreponderando la renta variable sobre el resto de activos, pero tiene todo el sentido pues como tú indicas en tu artículo es el activo que mejor se comporta a largo plazo.

En respuesta a Teasel Goblins

Aqui está. Hay muchas carteras que se pueden hacer con estos conceptos. Pero personalmente prefiero tener un RR todavía más solido y luego apalancar un poco.

En respuesta a Teasel Goblins

Como decia el otro dia, creo mas en el concepto de momentum absoluto que en el de diversificación.

Por ejemplo, si olvido la RV y el Oro y hago una cartera equiponderada con los 9 primcipales sectores del SP500, sacandolos cuando <10M y poniendo ese dinero en IEF, sale, desde 2006, un 10% anual con as DD 10% (datos mensuales).

Bastante poderoso, y eso que todo es Rv!

Si se consigue diversificar de cualquier manera, aunque sea por sectores y se aplica absolute momentum, casi siempre se consiguen resultados muy interesantes.

Lo que busco con este sistema es:

1.- Reducir al mínimo el riesgo de quiebra.

2.- Reducir el riesgo lo más posible.

3.- Obtener la máxima rentabilidad posible.

4.- Simplicidad

Siempre por este orden.

Eliminar el oro, incrementa el riesgo de quiebra.

El apalancamiento va directamente en contra del concepto de reducir el riesgo, además de ser muy difícil de mantener la posición cuando en diario se produzca un shakeout del 12%y nuestra posición lo haga un 24%.

Cierto que se consigue mejorar algo la rentabilidad diversificando por sectores pero no mucho y altera la simplicidad. Aunque admito que actualmente utilizo los excelentes ETF de Ark, cuando el sistema indica 100% RV.

Está aplica a la cartera Alpha.

Para la Beta utilizo la que indico en el artículo.

33% RV

33% Bono Lo Americano

33% Oro

Con filtro de MM 10 meses.

Diversificar las dos carteras también es importante, especialmente de cara a los clientes.

Cuando el mercado va bien, la cartera Alpha vate al mercado y cuando va mal lo hace la Beta.

Las noticias a trasladar son siempre buenas con alguna de las carteras.

En respuesta a Teasel Goblins

Tienes clientes? Eres profesional?

Familia y amigos.