Alguien que oiga la palabra sistema financiero chino se predispone a unas connotaciones negativas auspiciadas por la prensa, banca y agoreros del mal llevan bombardeándonos con burbujas de deuda y quiebras del sistema financiero desde hace ya meses, quizás años.

Partiendo de la base de que no soy un especialista del complejo mundo del sistema financiero me propuse tratar de estudiar asépticamente ambas fuentes de conflicto de cara a establecer una medida del riesgo que corremos el mundo ante presiones deflacionistas adicionales o crisis sistémicas provenientes del gigante asiático.Ambas variables, niveles de deuda y sistema financiero están directamente relacionadas, ya que una parte importante del nivel de Deuda Total China (166 trillones de CNY – 25 tr USD) está directa o indirectamente en el balance de los bancos (estimada en el 56%)

Por el lado de los Activos, el crecimiento del Sistema Financiero Chino ha sido exponencial situando a cuatro de sus grandes bancos entre los 10 mayores del mundo con unos activos estimados de 194 tr CNY (30 tr USD).

El tamaño total de la Deuda China en porcentaje sobre el PIB se sitúa en el 250%. Diez y ocho países ostentan niveles de deuda superiores. Destaca el bajo nivel de deuda estatal y deuda familiar sobre el PIB, por contra del alto porcentaje de deuda corporativa.

Datos Oficiales del Sistema Financiero Chino

Para evaluar el riesgo del sistema financiero pongamos en contexto cinco ratios financieros que nos miden la estabilidad financiera y solvencia de la Banca

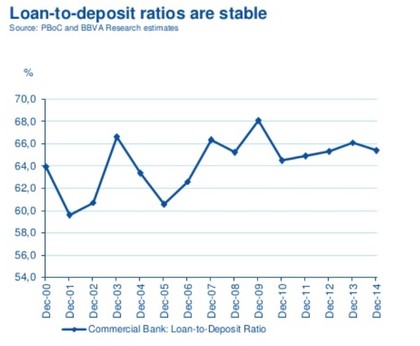

- 1) Loan to Deposit Ratio (LTD): Mide el porcentaje del dinero de los depositantes que es prestado por un banco. Cuanto mayor porcentaje menos liquidez tendrá el banco ante contingencias. Un banco tradicional debe de mantenerse por debajo de un 80-90% siguiendo un criterio de prudencia (o regulatorio).

- La banca china (por debajo del 70%) está muy lejos de los niveles del 180% que llegaron a tener algunos bancos Españoles. A día de hoy la banca española se sitúa en niveles del 100% mientras que los cuatro grandes norteamericanos se mueven entre niveles del 69 al 86%. Cabe destacar que el gobierno limitaba el LTD Ratio al 75% hasta hace pocos meses que levantaron dicha restricción.

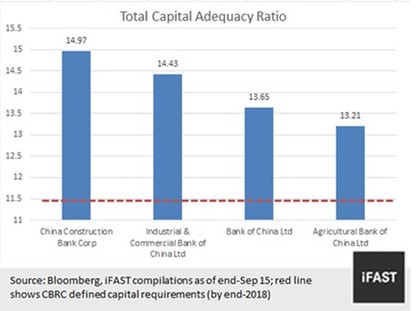

- 2) Capital Adequacy Ratio (CAR): Mide la salud financiera de un banco. Son los instrumentos capaces de absorber pérdidas cuando una entidad financiera se encuentra en funcionamientoy así garantizar su viabilidad en situaciones de stress. Un ratio altosupone que mantiene un importante colchón para hacer frente a las deudas existentes. Esto da una nota alta a la entidad en cuanto a solvencia. Estamos acostumbrados en los medios a leer noticias sobre el Ratio TIER 1 (CAR Tier 1) aunque el indicador que deberíamostener en cuenta es el CAR Total que incluye otras partidas adicionales del balance de un banco que pueden ser liquidadas en casos de stress.

- El CAR Tier 1 de la Banca China se sitúa en un 10.66% a día de hoy, muy por encima del 8.5% que marcó Basilea III de cumplimiento obligado para el 2018. Los dos mayores bancos chinos China Construction Bank y ICBC se mueven en niveles superiores al 12%.

- Los niveles exigidos por el banco central chino (CBRC) son incluso superiores que los que dicta Basilea III: 9,5%% para el CAR Tier 1 y 11,5% para el CAR Total a cumplimentar en el 2018. En el siguiente gráfico podemos observar el Capital Adequacy Ratio Total de los cuatro grandes:

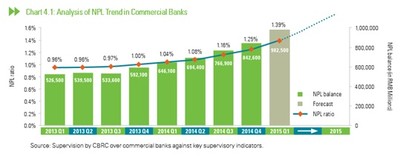

- 3) Índice de Morosidad – Non Performing Loans (NPL):Total de fallidos sobre el total de préstamos. En la actualidad el dato oficial se sitúa en el 1.7%. Se ha duplicado prácticamente en los últimos 3 años como podemos ver en el siguiente gráfico (el gráfico llega hasta el Q1 2015):

-

- Pongamos este dato de la banca china en contexto: La mitad que la morosidad norteamericana, cinco veces inferior a la española, nueve veces inferior a la italiana, veinte tres veces inferior que la griega

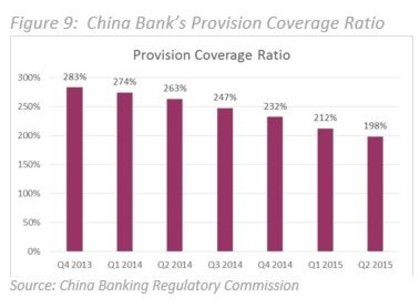

- 4) Provision to Coverage Ratio (PCR): Mide el porcentaje de provisiones sobre los NPL’s, es decir, el porcentaje de fondos que se provisionan para atender a la morosidad del banco.

-

A medida que ha ido incrementándose los NPL’s ha ido disminuyendo el ratio de provisiones hasta niveles del 198%. La Banca norteamericana provisiona entre niveles del 70% (pequeños bancos) al 130% (grandes bancos)

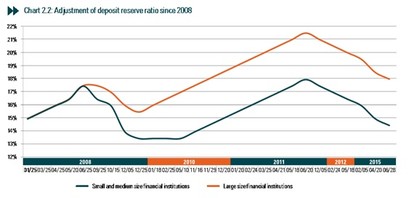

- 5) Reserve Requirement Ratio (Coeficiente de Caja): porcentaje del dinero de un banco que debe ser mantenido en reservas líquidas, y por tanto sin que pueda ser usado para invertir o susceptible de ser prestada.

- Niveles actuales del 17,5% para los grandes bancos contrasta con los niveles exigidos en otros países (La eurozona mantiene niveles del 1% superiores que la banca norteamericana)

Conclusiones Preliminares

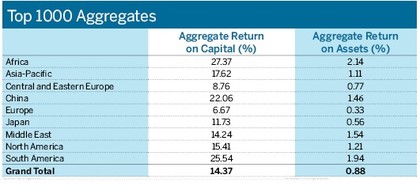

A la luz de los datos oficiales mostrados, no parece que debamos de preocuparnos en exceso por el sistema financiero chino, más bien deberíamos preocuparnos por el sistema financiero occidental. Dos preguntas que suelen hacerme cuando presento estos datos: ¿Cuan rentable es el sistema financiero Chino? ¿Qué fiabilidad otorgamos a dichos datos?

Respecto a la rentabilidad medida por el retorno sobre el capital y el retorno sobre los activos el siguiente cuadro habla por sí solo:

Respecto a la fiabilidad de los datos, cualquiera que dude de los mismos debería de acompañar su escepticismo de un estudio sólido argumentado. Recientemente ha publicado Goldman Sachs un informe muy interesante, cuyas conclusiones paso a resumir.

Stress Test Banca China – Goldman Sachs

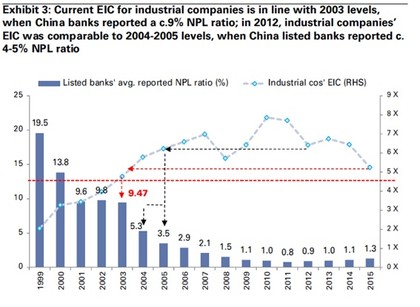

Goldman Sachs, parte de la evolución del Ratio EBIT sobre la carga de intereses financieros (interest coverage o ratio de cobertura de intereses), es decir, si decimos que una compañía tiene un ratio de 3x significa que con el ultimo EBIT publicado (anual o trailing 12 meses) una compañía es capaz de cubrir la carga anual de intereses financieros en tres veces. Cuanto mayor sea el ratio menos riesgo financiero tiene la compañía.

Goldman ha analizado 400.000 compañías industriales y ha estimado que dicho ratio de media a día de hoy se sitúa ligeramente superior a 5x. Posteriormente ha mostrado en un gráfico la evolución de la morosidad (NPL`s) en la banca china frente al Interest Coverage

Goldman pone en duda los datos publicados de morosidad de la banca China a día de hoy (NPL del 1,3% y un Interest Coverage de 5x) ya que si se traslada al pasado un Interest Coverage del 5x nos encontraríamos con el año 2003, donde la morosidad publicada era del 9.47%.

En dicho informe Goldman estresa el balance de los Bancos para ver hasta dónde pueden absorberniveles de morosidad superiores a los publicados. La conclusión que sacan es que los bancos comerciales podrían absorber una tasa de morosidad de hasta un 11% antes de bajar su Capital Adequacy Ratio (CAR) por debajo de los límites exigidos por su regulador.

Estirando adicionalmente el balance y asumiendo una situación de “Stress” extrema con una tasa de morosidad del 20% a los bancos les costaría 2 a 3 años de PPOP (Pree-provision operating profit – ingresos anuales del banco antes de contabilizar provisiones sobre créditos fallidos).

Conclusiones finales

Basados en los datos oficiales publicados, la Banca China no parece encontrarse en una situación siquiera cercana a ser una fuente problemas que pudiera ser el detonante de una crisis sistémica internacional, al estilo Lehman en 2007. Si bien es cierto que varios indicadores muestran una tendencia de empeoramiento en cuanto a solvencia y rentabilidad, nos encontramos lejos de una situación de stress.

Las premisas que establece Goldman son ciertamente discutibles. Por un lado, si es cierto que el Interest Coverage Ratio (ICR) Industrial se sitúa en 5x, este no es bajo mi criterio, un mal dato. La agencia de calificación DBRS, en el análisis de como valorar las compañías industriales y asignarles rating, calificaría un ICR de 5x como un rating de BBB (del 4x al 7x). Es difícil pensar que con ratio semejante el índice de morosidad en la industria se acerque al 9%. Por otro lado argumentar que si hoy te mienten con el NPL del 1,3% con un ICR de 5x ¿porque íbamos a creernos que no nos mentían igualmente en el 2003 cuando había una morosidad del 9%?

En todo caso, sin tener en cuenta unas u otras premisas, el análisis que lleva a cabo Goldman no deja de ser un punto a favor de la solidez del sistema financiero chino en casos de stress extremos.

Jacobo Arteaga Fierro

BrightGate Capital SGIIC SA

Artículo publicado en Fundspeople

Fuentes:

- -China Banks – Goldman Sachs

- -PBOC, CBRC, China Bond Online

- -Gao Hua Securities research

- -Royal Bank of Scotland

- -BIS, CEIC, BBVA Research

- -Ifast

- -The banker database

DISCLAIMER

Este documento ha sido preparado utilizando fuentes de información consideradas fiables. Sin embargo, no se garantiza la exactitud ni el carácter completo de la información, ni se asume responsabilidad alguna al respecto.Las opiniones y previsiones aquí reflejadas pueden no ser compartidas por todos los empleados de BrightGate Capital SGIIC, S.A. y pueden ser modificadas sin previo aviso. BrightGate Capital es marca comercial de BrightGate CapitalSGIIC, S.A.