Kenneth Fisher publicó Super Stocks en 1984, un libro que cambió la forma en la que analistas e inversores evalúan las compañías. La idea central era destacar la importancia de algunos ratios como herramientas de valoración, siendo el múltiplo sobre ventas (Price to Sales Ratio o PSR) el más importante.

El enfoque propuesto por es muy útil, a pesar de que algunos números de referencia han quedado desfasados debido a cambios estructurales en los negocios actuales. Este artículo intenta revisar este esquema aprovechando algunos supuestos y rechazando otros.

La aportación más importante de K. Fisher es establecer las ventas de una compañía como la cifra más estable a lo largo del tiempo en comparación con los beneficios u otras magnitudes. Antes de esta obra, el múltiplo sobre beneficios (PER o P/E) era la herramienta de valoración más utilizada en el proceso de valoración, de forma que a mayor P/E más caro y viceversa. Como bien explica, los beneficios pueden ser muy volátiles ante pequeños cambios en el negocio de una compañía, tales como decisiones de gasto discrecional o cambios contables. Sin embargo, a pesar de las fluctuaciones, las ventas con mucho más estables, en otras palabras, las variaciones son mucho más suaves. Por ejemplo, los beneficios pueden ser negativos, lo que significa posibles variaciones de más del 100%. En su lugar, las ventas siempre son positivas y menos volátiles, siendo una referencia más adecuada en el proceso de valoración.

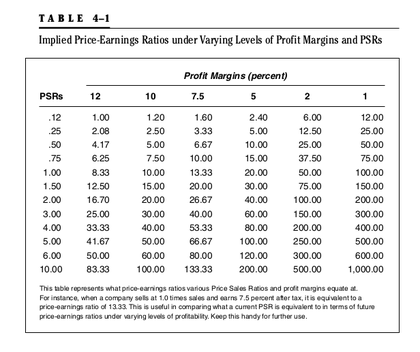

El principal problema viene de los números de referencia, los cuales son el resultado de la siguiente tabla aportada en el libro:

El eje de ordenadas representa el múltiplo sobre ventas o PSR mientras que el eje de abscisas muestra un supuesto margen de beneficio después de impuestos. Con estas dos variables es posible calcular el múltiplo sobre beneficios. El plan de juego es estimar un múltiplo sobre beneficios en un futuro escenario, después de tener en cuenta ciertas circunstancias que podrían estar distorsionando el beneficio. Ken Fisher establece que un buen negocio debería dejar un margen neto por encima del 5% y especifica las condiciones necesarias que un “Super Stock” requiere:

“Perfect stock is the stock of a business which:

- Can generate internally funded future long-term average growth of approximately 15 to 20 percent.

- Will generate future long-term after-tax profit margins above 5 percent.

- Is bought at a Price Sales Ratio of 0.75 or less”

"El Valor Perfecto es aquel que:

- Puede generar un crecimiento orgánico de largo plazo promedio entre el 15 y 20%.

- Generará un beneficio después de impuestos por encima del 5%.

- Es adquirido a un múltiplo sobre ventas (PSR) de 0,75 o menor”

Por lo tanto, los números de referencia son un margen neto del 5% y un múltiplo sobre ventas por debajo de 0,75 a la hora de buscar oportunidades de inversión. Estos números están desafasados a día de hoy ya que es fácil encontrar compañías con un margen neto del 25%. La tabla aportada por Fisher no tiene ni siquiera en cuenta la posibilidad de un margen neto del 15%.

Estas referencias podrían ser adecuadas para 1984, pero no para el presente. Como bien comenta Fisher, los números evolucionan a lo largo del tiempo y el mismo ancla podría ser inapropiado para otros periodos históricos. Lo explica perfectamente con el ejemplo de IBM:

“At times, it had a low price-earnings ratio. This was not because the prices were low. If IBM had been extremely low in 1932, it would have increased much more than it did. Instead, the P/E was low because IBM earned so much. (The P/Es were low because the profits were too high.) Nobody - nobody - makes the kind of profits today that IBM made in the 1920s and 1930s.

During the 1930s, IBM consistently earned net after-tax profit margins greater than 23 percent. In 1935, the net after-tax profit margin was a whopping 32.4 percent. Can you imagine a company today earning 32 percent of its sales dollar as after-tax profit? It is very far from the reality we know. Return on stockholder’s equity (ROE is net income divided by shareholder’s equity) was consistently outstanding at more than 12 percent. This company seems to have never felt the effects of The Great Depression.”

“De vez en cuando, cotizaba con un múltiplo sobre beneficios bajo. Esto no era porque los precios fuesen bajos. Si IBM hubiese cotizado extremadamente barato en 1932, podría haberse revalorizado mucho más de lo que hizo. En su lugar, el P/E era bajo porque IBM ganaba demasiado (el múltiplo sobre beneficios era bajo porque los beneficios eran demasiado altos). Nadie hace hoy la clase de beneficios que hacía IBM en los años 20 o 30.

Durante los años 30, IBM logró de forma consistente un margen neto sobre ventas del 23%. En 1935, el beneficio después de impuestos fue un increíble 32,4% sobre ventas. ¿Puede imaginar una compañía que logre ganar un 32% sobre ventas después de impuestos? Eso está muy lejos de la realidad que conocemos hoy en día. El retorno sobre fondos propios (ROE es el beneficio neto dividido los fondos propios de la compañía) fue de forma consistente más de un 12%. Esta compañía parece no haber sentido nunca los efectos de la Gran Depresión"

Entre 1984 y el momento actual, hemos asistido a un cambio radical en la estructura de los negocios y el poder de las economías de escala. La estandarización, los efectos red, la creciente complejidad que crea costes de cambio y otras tendencias han permitido un crecimiento más rápido, mayores márgenes para los ganadores y ventajas competitivas más amplias. El resultado es que compañías como Apple, Oracle o Microsoft muestran un margen neto por encima del 20%. Incluso negocios aún no consolidados tienen la posibilidad de disfrutar de altos márgenes dejando obsoletas las referencias propuestas en este libro.

Por ejemplo, el autor establece un PSR por encima de 3 como una valoración excesiva. Por otro lado, una compañía con un margen neto del 25% y un PSR alrededor de 4 puede ser una valoración bastante adecuada. Ello implicaría un múltiplo sobre beneficios cerca de 16. Un escenario incluyendo estos supuestos para una compañía de software me parece plausible. Un múltiplo sobre beneficios de 16 significa un retorno del 6,25%, nada mal para una compañía con crecimiento potencial.

En el presente, existen muchas compañías que muestran márgenes por encima del 20%. A continuación algunos casos:

Microsoft - MSFT - 25,42%

Apple - AAPL - 21,61%

Google - GOOG - 26,27%

Oracle - ORCL - 28,62%

Activision Blizzard - ATVI - 22,03%

Ubiquiti Networks - UBNT - 30,90%

Algunas de ellas no son compañías consolidadas, es el caso de Ubiquiti Networks fundada en 2003. Activision Blizzard es una fusión entre Activision y Blizzard en 2008, el punto a partir del cual la compañía comenzó a crecer en retorno sobre fondos propios. Todas ellas disfrutan alguna o varias ventajas competitivas que permiten mayor escalabilidad. Un PSR de 2 sería extremadamente barato, así que los números de referencia deben ser revisados. Aún así, la aproximación de Fisher no queda invalidada, sino que permite punto de vista diferente para compañías que muestran beneficios más bajos de forma temporal. Si conseguimos encontrar este tipo de situaciones, podemos realizar una estimación del hipótetico múltiplo sobre beneficios desde el enfoque de Fisher. Veamos un caso particular de una compañía actual que incluye los siguientes supuestos:

- - El actual PSR está cerca de 2.

- - El último margen neto reportado está cercano al 1,3%, claramente distorsionado por algunas inversiones clasificadas como gastos.

- - Podemos hacer la hipótesis prudente de que una gran parte de los gastos en Ventas y Marketing son inversiones relacionadas con contratos futuros. Después de clasificar estos gastos como inversiones, obtenemos un escenario en el que la compañía gana entre un 15% y un 20% después de impuestos

Simplemente dividiendo el PSR entre el margen neto, el hipótetico P/E estaría entre:

- 2 / 0,15 = 13,2

- 2 / 0,20 = 10

Esta aproximación es útil para calcular escenarios diferentes para el margen neto en el futuro, señalando al mismo tiempo cuál podría ser el impacto de los cambios en ventas y márgenes en el P/E.

Contenidos relacionados:

Price Sales Ratio: Revising the Ken Fisher’s approach (English version)

¿Cómo valoran los inversores las compañías de software?