El día de ayer estuvo cargado de noticias a priori negativas para los mercados:

1) Se retrasa la aprobación del plan “Build Back Better” o plan de gasto social de Biden.

Según informó NBC News, la votación del paquete de estímulo se pospondrá probablemente hasta el próximo año. El senador Joe Manchin - “oveja negra” dentro del partido demócrata - sigue sin comprometerse a votar a favor del proyecto de ley. Hay que recordar que el plan ya fue aceptado en la Cámara de Representantes donde los demócratas gozan de mayoría, y que, por lo tanto, se esperaba una aprobación final en el Senado a través del proceso de reconciliación en el que no se necesita apoyo republicano, pero sí la total aprobación del partido demócrata.

2) Dos dosis de la solución de Moderna frente a la Covid-19 presenta una solución “sustancialmente baja” frente a la variante Ómicron.

Así lo anunció el Dr. Anthony Fauci, director de Instituto Nacional de Alergias y Enfermedades Infecciosas y Asesor Médico del Presidente de Estados Unidos. Cabe destacar que el experto no realizó un ataque directo a la vacuna de Moderna, sino que con sus declaraciones quiso hacer referencia a la necesidad de dosis de refuerzo. Tras la sesión informativa regular del grupo de trabajo estadounidense frente al coronavirus remarcó que no son necesarios antídotos específicos frente a Ómicron, sino que dosis de refuerzo de las actuales vacunas serían suficientes. La noticia es negativa ya que si atendemos a las tasas de vacunación del país vemos que la pauta actual queda muy por debajo del objetivo marcado. Actualmente sólo el 60,7% de la población estadounidense cuenta con la pauta completa de vacunación -frente al 80% por ejemplo de España-, cuando en enero se fijó una tasa objetivo del 70% para verano de este año. El país norteamericano está teniendo problemas a la hora de concienciar a su población para vacunarse, por lo que las dosis de refuerzo, necesarias o no, tardarán en materializarse. Aunque lo que sabemos de momento es que la variante Ómicron es menos virulenta que otras anteriores cepas, también somos conscientes de que es la más contagiosa hasta la fecha. Dicho esto, aunque no esperamos una saturación del sistema sanitario, sí que seguirá afectando a toda la cadena de producción.

3) La Reserva Federal (FED) acelera el ritmo de la retirada de estímulos y prevé hasta tres subidas de tipos en 2022

----- PROFUNDIZAREMOS EN ESTO A LO LARGO DE LA NOTA----

Con todo esto, los índices estadounidenses rotaron desde un comportamiento negativo generalizado hacia un positivismo “exuberante” tras las palabras de Powell. A nuestro entender uno de los discursos más importantes en los últimos tres años.

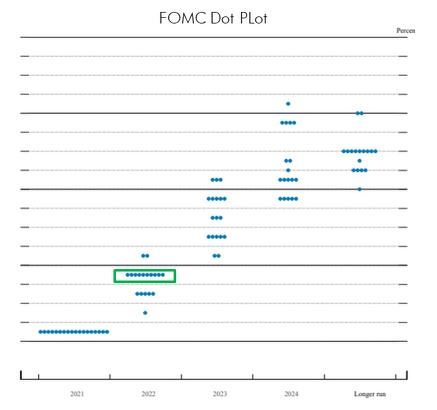

El banquero anunció doblar la reducción de compras de activos a 30.000 millones de dólares desde los 15.000 millones actuales que se venía realizando en noviembre y diciembre, lo que supone finalizar con el paquete de compras por emergencia pandémica en el mes de marzo, y no en junio como se fijó inicialmente. Esto, da margen para que la FED pueda llevar a cabo una subida de tipos antes de lo estimado en un principio, y holgura para tres posibles subidas de tipos. A priori este discurso o cambio de tendencia hacia una postura mucho más hawkish -restrictiva- es muy negativo para los mercados puesto que supone comenzar con el inicio del fin de bajos tipos de interés y dinero gratis. Pero ¿Qué es lo que dijo exactamente Powell y qué reflejaron los mercados?

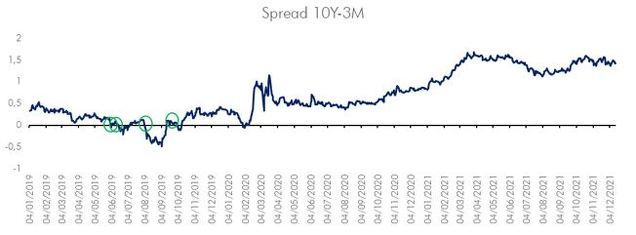

No encontramos solución a los drivers de la actual inflación en las subidas de tipos ya que los principales problemas vienen por el lado de la oferta, algo que nos nublaba ver un cambio de tendencia claro en la curva de tipos. Sin embargo, como todo 2021, todo recae sobre la inflación. El discurso de manipulación (o intervención) por parte de los bancos centrales sobre los mercados de renta fija nos resulta totalmente válido. Este mismo discurso es lo que nos alejaba del análisis tradicional de la curva a la hora de intentar estimar posibles escenarios. Sin embargo, los mercados, al fin y al cabo, son soberanos, y el comportamiento de la curva estadounidense parece que ha intentado dejar mensajes en los últimos meses. La curva viene aplanándose con la rentabilidad del tramo de más corto plazo avanzando a un ritmo superior al de largo plazo. La continuación de esto conlleva la inversión de la curva, algo que ocurrió en más de cuatro ocasiones durante 2019 en el tramo -peligroso- de 3 meses/10 años y que ha sido indicador de recesión económica con un lag (retardo) de entre 2 y 5 años.

En esta ocasión nos centraremos en el comportamiento del tramo de 2-10 años, comportamiento que nos resultaba difícil de explicar. A priori, ante unas expectativas de inflación al alza y subidas de tipos, es el tramo de mayor duración el que más afectado se debería ver. Sin embargo, el efecto en los últimos meses, sobre todo desde finales de octubre -coincidiendo con las correcciones bursátiles- ha sido el contrario.

Como economistas nos hemos centrado en buscar similitudes en periodos pasados a la situación actual de inflación, e intentar demostrar por qué la actual escalada de precios no nos llevará de vuelta al periodo de los años 70, uno de los escenarios más negativos, dejando la visión más inminente de corto plazo desatendida. Porque de manera transitoria o no, al fin y al cabo, tenemos inflación.

Powell ya reconoció ayer que, en 2022, veremos seguramente tasas de inflación superiores al 2,5%. Llegados a este punto de la nota, podemos decir que el dirigente de la FED -recordemos ya confirmado su segundo mandato para los próximos cuatro años-, y los mercados financieros, parecen dejar las emociones a un lado y recordar de nuevo ideas más básicas. Si nos remontamos a relaciones económicas clásicas, podemos vincular los tipos de interés de corto plazo con el coste de capital de las empresas, mientras que, por otro lado, el tramo más largo de la curva debería recoger el crecimiento promedio del PIB en los próximos años. La inversión de la curva indicaría por lo tanto que el coste del capital es superior al retorno sobre este, algo que llevaría a una corrección abrupta en los activos bursátiles.

Volviendo al comportamiento de 2-10 años de la curva, notamos que éste lanza una señal de alerta. El tramo más corto se ha ido incrementando a un mayor ritmo a medida que se confirmaba que la inflación iba a ser elevada al menos en este mismo plazo, mientras que el tramo de más largo plazo se aplanaba descontando unas tasas de crecimiento pobres para la economía. El mercado ha ido posicionándose en los tramos de más largo plazo, alejándose de posibles vaivenes en un periodo de tiempo más inmediato y apostando por efectivamente una inflación transitoria, para una posterior reversión a la baja en el medio-largo plazo.

Powell, o los miembros del FOMC -herramienta de la FED encargada de decidir los tipos de interés- lo que nos dicen con el cambio firme en sus expectativas desde una única subida de tipos que mostraron en septiembre hasta tres en el día de ayer es que esperan un crecimiento efectivamente robusto de la economía estadounidense. Tan robusto para que tres subidas de tipos no ralenticen la economía lo suficiente para evitar el objetivo del máximo empleo bajo unas estables condiciones de financiación.

O al menos así lo interpretó el mercado estadounidense experimentando fuertes subidas tras la comparecencia de Powell. También que la FED parece finalmente dispuesta a combatir y abandonar su mantra de inflación transitoria, algo que de hacerse efectivo relajaría las TIRes de más corto plazo y devolvería a la curva la figura inclinada propia de una economía “sana”.

La curva de swaps indica que el mercado espera que la FED deje de subir tipos una vez este alcance el nivel próximo al 1,75%, lo que supone un tipo final relativamente bajo en comparación a otros ciclos de subidas. Dicho esto, la decisión, aunque puede que acertada, corre también un gran riesgo de ser errónea, y ya sabemos lo que ocurre cuando esto sucede.

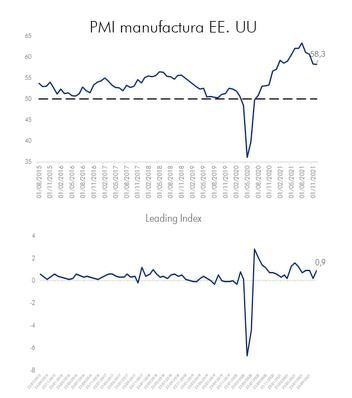

El escenario ideal por tanto sería evidentemente un crecimiento fuerte de la economía estadounidense. Los cierto es que los datos macroeconómicos así lo indican, con unos datos de PMI holgadamente por encima de los 50 puntos y con el The Conference Board Leading Economic Index en expansión.

Algo que nos preocupa es la dispersión entre el crecimiento interanual de la inflación y los salarios (6,8% vs 4,8%). La continuación de esta relación implicaría una pérdida de poder adquisitivo en el consumidor estadounidense, uno de los principales soportes para su PIB.

Ya vimos en anteriores análisis como los planes de estímulo y gasto social servían en parte para compensar el peor comportamiento de otros componentes, por lo que la aprobación del Build Back Better será de gran importancia. Otra vía de compensación vendría por la parte de balanza comercial, lo que se vendría beneficiado de un dólar más débil del nivel actual.

La recuperación de la tasa de participación a niveles pre-covid junto con la aproximación hacia máximo empleo empujará al alza los salarios, aunque también conduciría a una segunda ronda de efectos en favor de la inflación. La idea de que la demanda se reduzca hasta alcanzar el nivel de oferta y conseguir así controlar la inflación es una solución que estaba sobre la mesa, aunque esto supondría paradójicamente un crecimiento del PIB más débil y por lo tanto la confirmación del error por parte de la política monetaria anunciada en el día de ayer.

Esto nos lleva a la reflexión que indicábamos al principio de la nota a cerca de que no veíamos una solución clara en las subidas de tipos para solucionar los problemas actuales de inflación. Los actuales desequilibrios entre oferta-demanda vienen provocados por un evento inesperado que paralizó prácticamente en su totalidad las cadenas de producción y consumo. La escalada de precios viene inducida principalmente por una oferta que se recupera a un ritmo inferior que una demanda que venía fuertemente deprimida por la pandemia.

Que el mercado compre y ponga en precio el discurso de la FED será crucial para esperar un comportamiento positivo-estable de los mercados. La inflación es un compañero de viaje molesto, es algo en lo que incidimos en notas de análisis al principio de este año y a falta de dos semanas para acabarlo el mercado nos obliga a reafirmarnos. La economía estadounidense continúa mostrando fortaleza económica y un dinamismo excepcional. Los resultados empresariales han sido muy positivos y las tasas de morosidad e impago se han mantenido relativamente bajas teniendo en cuenta la situación. Las subidas de tipos tenían que darse y son buenas para revertir la situación de una política monetaria cuanto menos discutible. Esto, no quita estar expuestos a eventos de volatilidad y creemos que los mercados así lo reflejarán. Al igual que con los mercados de renta fija, podemos ver salidas de capital de aquellas empresas cuyos beneficios generen incertidumbre o estén más ligadas al crecimiento, al menos en el corto plazo. Como Family Office el seguimiento es continúo estando siempre preparados para adoptar las decisiones que más beneficien a nuestras carteras.