Teniendo en cuenta los últimos movimientos que se están produciendo en los mercados de renta fija, analizamos perspectivas y alternativas en el actual entorno.

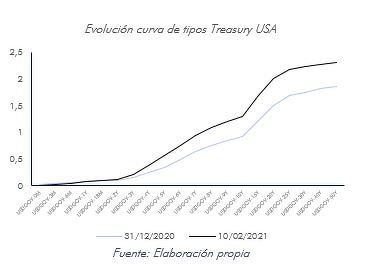

En nuestros últimos informes de mercado hemos visto y analizado cómo se está comportando la curva de tipos estadounidense, en vista del incremento en las expectativas de inflación y del incremento del gasto público del país norteamericano. Observamos una clara inclinación de la curva con los tramos de mayor duración como los más afectados en lo que llevamos de ejercicio.

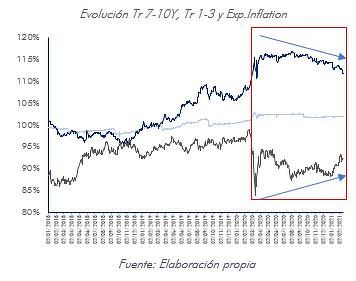

La inflación está jugando un papel fundamental en los últimos meses, mostrando una correlación negativa respecto a la curva del Treasury entre 7 y 10 años. En estos momentos, toda la curva estadounidense se encuentra en positivo, con el Treasury a diez años otorgando una rentabilidad del 1,294%, su valor más elevado desde febrero de 2020.

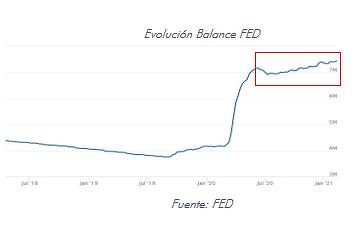

Otro de los factores que ha contribuido a esta inclinación de la curva, ha sido la reducción del apetito comprador de uno los agentes más activos en este tipo de deuda: “la Reserva Federal estadounidense”.

La curva presenta una sensibilidad en los tramos de mayor duración a medida que se inclina su pendiente, mostrando un incremento en su “convexidad” -los precios de los bonos de más largo plazo están sufriendo mayores caídas-. Es importante tener en cuenta, que cuando hablamos de “duración” de un activo de renta fija, nos referimos a su “duración modificada”: sensibilidad de su precio con respecto a las alteraciones sufridas en la rentabilidad de este. Para calcular realmente esta sensibilidad, debemos fijarnos también en la “convexidad”, ya que si no estaríamos presumiendo una variación paralela en todos los tramos de la curva.

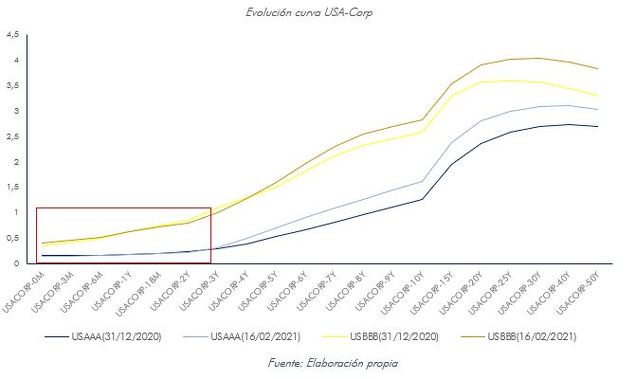

Por lo tanto, al darse un desplazamiento ascendente de la curva y un incremento de la “convexidad” -lo que se refleja como una mayor inclinación de la curva-, los activos que se encuentran en el tramo más largo, sufren una mayor caída en su precio. Ante esta circunstancia, una de las estrategias que hemos utilizado en nuestras carteras para limitar estas caídas, ha sido reducir la exposición en los tramos más largos reconduciendo esta inversión hacia lo tramos más cortos reduciendo la “duración” de nuestras carteras. En los bonos corporativos se ha revertido la duración, otorgando una alternativa de inversión más atractiva en estos plazos.

A

medida que nos movemos hacia deuda con menor grado de inversión -high yield-,

la inclinación de la curva ha sido muy inferior con respecto a la deuda

triple A. Con esta estrategia limitamos el riesgo de una hipotética subida de

tipos en Estados Unidos en caso de que la inflación acabe por dispararse. Por

ahora, esta subida no entra dentro de nuestras previsiones, al menos en el

corto plazo, ya que tanto Powell como gobernadores de la FED, han mostrado

tranquilidad ante el impulso reciente de las expectativas de inflación y el

empleo estadounidense, ya que se encuentra todavía lejos de su nivel de

equilibrio de largo plazo.

Evidentemente si la curva sigue aumentando su pendiente, aumentándose las TIRes de largo plazo, estos activos recuperarán su atractivo frente al corto plazo y volverán a ser receptores netos de inversión. Es por esta razón, por lo que el seguimiento continuo marca especial relevancia.

En Europa, el avance en la recuperación económica, la depreciación, aunque ligera del euro en los primeros compases del año, sostienen el retorno de la rentabilidad positiva en los bonos core europeos -bund alemán y bonos holandeses- al menos en su tramo más largo de la curva de tipos.

Incluso se puede observar una inversión en el tramo más corto de ambas curvas -, síntoma muy negativo para el comportamiento de los mercados financieros cuando se da entre un tramo corto y un tramo largo de la curva-, razón de que al igual que en los Treasury americano, los bonos de más corto plazo han sufrido una caída inferior en su precio en el año.

En

cuanto a la deuda soberana europea periférica, como es el caso de la española,

vemos que su prima de riesgo continúa estrechándose a pesar de mostrar una

resiliencia inferior ante la crisis.

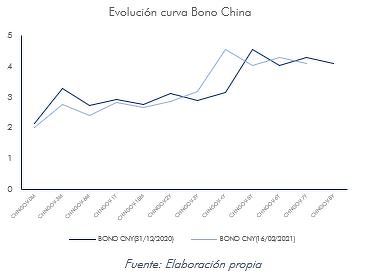

Finalmente, una de las alternativas donde canalizar la renta fija de nuestra carteras, la hemos encontrado en la renta fija china. El país ha mostrado una fortaleza ejemplar ante la crisis del coronavirus, confirmando su presencia entre las superpotencias mundiales. Aunque el gigante asiático todavía presenta un mercado de renta fija mucho más hermético que el estadounidense o el europeo, sus gobernantes han mostrado el deseo de aperturar este nicho de mercado de manera progresiva. Del mismo modo, aunque recientemente miembros de PBOC -Banco Central Chino- han mostrado cierta preocupación ante la aparición de burbujas por un apalancamiento excesivo en su mercado inmobiliario, la rápida actuación mostrada por el organismo monetario y los buenos fundamentales otorgados por su economía, son razones de peso para considerar este activo al menos como una potencial inversión.

Además, su curva de tipos presenta una rentabilidad positiva en todos sus tramos, con un ligero desplazamiento a la derecha respecto a comienzos del año, razón de un aumento en el precio de los bonos y un incremento en el interés inversor.

Como

Family Office es nuestra obligación conocer en todo momento, en qué mercado posicionarnos

con las mejores alternativas de inversión, teniendo en cuenta el perfil de

riesgo maximizando el binomio rentabilidad-riesgo.