El otro día vi que ponían la película ¿Qué esperar cuando estás esperando? Más tarde me acordé de que hace un año todo el mundo daba por descontado el comienzo de una recesión económica global. Dándola casi por hecho, la gente hablaba más de si venía un crash bursátil o sólo un mercado bajista sin graves consecuencias.

Aunque al final nada de eso se materializase y el ciclo no dé señales de querer terminar, creo que el ejercicio de pensar si nos encontramos en una burbuja o no, es interesante a la hora de saber dónde nos encontramos y diseñar una estrategia para cuando los indicadores muestren problemas.

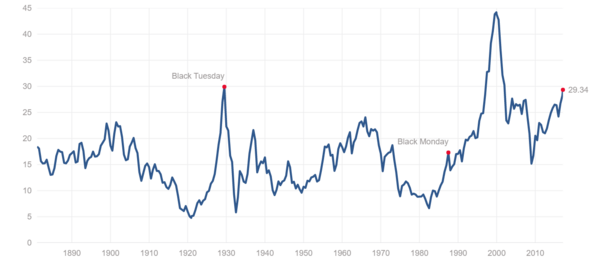

Las dos maneras de evaluar si el mercado en su conjunto sufre una burbuja son el análisis técnico y el fundamental. Para ver dónde nos encontramos es inevitable compararnos con el pasado, por ello, vamos a ver cómo se ha comportado el principal índice bursátil desde 1900, el S&P500. Aunque se crease a mediados del siglo XX, para fechas anteriores se cogen los datos de las empresas que cotizaban. Lamentablemente, el análisis de sentimiento no tiene tanto histórico, además de que su estudio es más conveniente para el medio plazo (meses/pocos años).

En este primer artículo nos enfocamos en el análisis fundamental. Mientras que dejamos el análisis técnico para el próximo artículo para no hacer éste muy largo. La manera más común de saber si una acción o el mercado están caros o baratos es comparar su precio con los beneficios. Esto es el conocido como PER (Price to Earnings ratio). Así, un PER alto, refleja que se está pagando más por los beneficios que da la empresa en la actualidad, y viceversa. Como el precio refleja los beneficios futuros que se esperan de una empresa, un PER alto, también puede reflejar que los inversores esperan que los beneficios de la empresa se disparen, cosa que no es nada fácil si la empresa no tiene una ventaja competitiva sustancial sobre sus competidores.

El PER de Shiller

Sin embargo, el PER tiene en cuenta los beneficios de las empresas en el último año, lo cual, puede no reflejar de manera fiel la situación de la empresa. Por ello, el profesor Robert Shiller de la Universidad de Yale, propuso comparar el precio de la empresa con la media de los beneficios (ajustados a la inflación) de los últimos 10 años. De este modo, se supone que en ese periodo la empresa habrá atravesado periodos mejores y peores y por lo menos un ciclo económico entero. De esta manera, se espera que el resultado sea más minucioso que tomando los beneficios de un solo año.

Aunque ningún ratio es perfecto, sí que existe un mayor simpatía en general hacia el PER de Shiller o CAPE que hacia el PER. Sobre todo, a la hora de valorar el mercado en su conjunto.

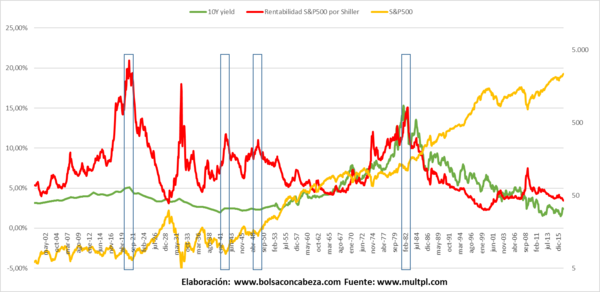

Así, el PER de Shiller del S&P500 en su historia se representa a continuación:

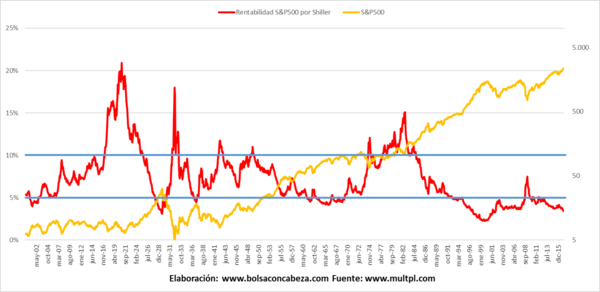

No obstante, los dos PER no dejan de ser un número que a veces parecen no decir mucho. Más interesante es invertir esta relación, o lo que es lo mismo, dividir el beneficio entre el precio. Comparar el beneficio que te da un activo por lo que pagas por él, es la definición de rentabilidad. Por lo que la inversa del PER de Shiller anterior nos dirá la rentabilidad que, en teoría, podemos esperar del índice S&P500.

Desde 1900, cada vez que la rentabilidad de Shiller supera el 10% se han producido las mejores oportunidades de inversión en bolsa de la historia, con rentabilidades futuras espectaculares. Éstas se produjeron desde 1917 a 1923, 1932, 1942, 1949, 1975 y desde 1977 a 1982. De la misma manera, siempre que la rentabilidad bajaba del 5%, venían años de bajas rentabilidades o incluso negativas en los primeros años. Los llamados mercados seculares bajistas.

Sin embargo, la gran subida de final de siglo que alimentó la gran burbuja de las puntocom llevó a rentabilidades mínimas nunca vistas. Con el pinchazo posterior e incluso tras la gran recesión, la rentabilidad de Shiller sólo repuntó hasta el 7,5%, por lo que los mínimos de 2009 no se deberían de clasificar como una de las grandes oportunidades históricas. La rentabilidad actual es del 3,42%, que la historia nos dice no traería grandes rentabilidades para un inversor que comprase acciones hoy. Y a esto es a lo que se agarran muchos analistas para afirmar que nos encontramos en una gran burbuja que desatará otra gran crisis.

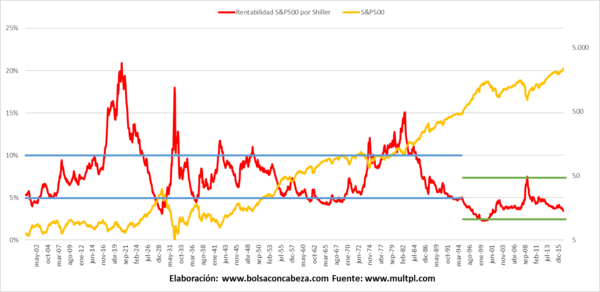

Vale la pena analizar lo que ocurrió a partir de 1994. Desde mi punto de vista, fue a partir de entonces cuando internet empezó a implantarse en nuestras vidas de manera seria. Internet empezaría a cambiar modelos de negocio establecidos durante décadas y crearía otros nuevos. La mayor revolución desde la revolución industrial sin que nos diésemos casi cuenta en el día a día. Cierto es, que provocó una burbuja exagerada, pero en mi humilde opinión creo que fomentó más que desde entonces se pague más por los beneficios que generan las empresas. Un new normal en las valoraciones.

¿Cuál puede ser el motivo? Pues diría que, gracias a internet, se han eliminado muchas barreras a la competencia, se han ampliado mercados, se han reducido costes, se han acortado los ciclos de los productos y de las empresas y se han visto amenazadas grandes ventajas competitivas. En definitiva, es más fácil competir a nivel global, por lo que tiene sentido que los beneficios sean más preciados. Esto modificaría los niveles clave en la rentabilidad de Shiller, que, por lo visto estos años, podrían quedar de la siguiente manera.

Así, visto el comportamiento de los últimos 20 años, puede ser que los límites clave de la rentabilidad de Shiller hayan descendido en torno a un 2,5%. Esto es, un 7,5% podría ser una gran oportunidad de compra y un 2,5% una mala oportunidad para invertir a largo plazo. Recordemos que estamos en el 3,4%.

Probablemente sea difícil volver a ver rentabilidades de Shiller superiores al 10%, pues se esperan nuevas revoluciones tecnológicas (¿blockchain?) que, amenazan con cambiar muchos sectores tal y como los conocemos. Esta es mi opinión. Seguro que muchos discrepáis.

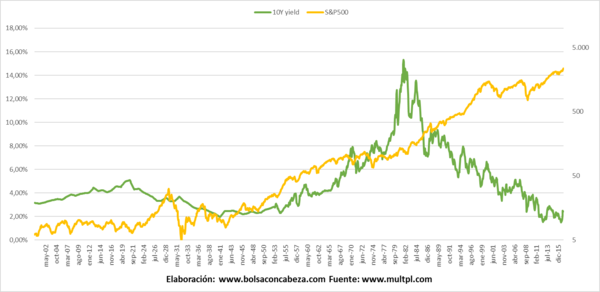

Invirtiendo según el bono a 10 años

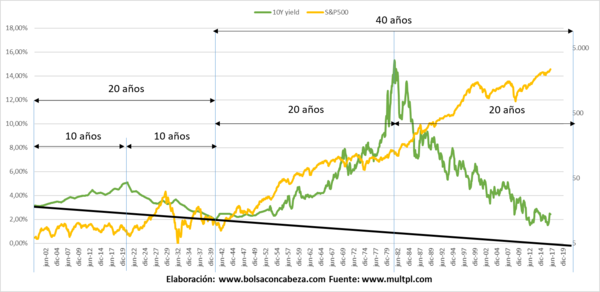

Afortunadamente hay muchas alternativas de inversión. Renta variable, renta fija, vivienda, materias primas, …aunque la pregunta fundamental que se hace un inversor que tiene dinero y se plantea diversificar es si compra acciones o compra bonos o cuánto de cada. Por ello, primero vamos a ver cómo se ha comportado el S&P500 en relación con el rendimiento que ha ofrecido el bono a 10 años del tesoro norteamericano.

Lo primero que llama la atención es la naturaleza cíclica del bono y cómo las grandes oportunidades de invertir en bolsa americana se dieron en los puntos de inflexión de esos ciclos (1920, principios de los años 40 y 1982). Así como los peores momentos para invertir, a la mitad de las subidas y las bajadas del ciclo de deuda de largo plazo.

Dicho esto, si realmente se han tocado los mínimos en la rentabilidad del bono a 10 años, actualmente estaríamos ante una de esas oportunidades históricas de invertir en bolsa. Pero, un segundo. ¿Una oportunidad histórica de invertir en bolsa en máximos históricos y tras una subida de más del 250% en 7 años?

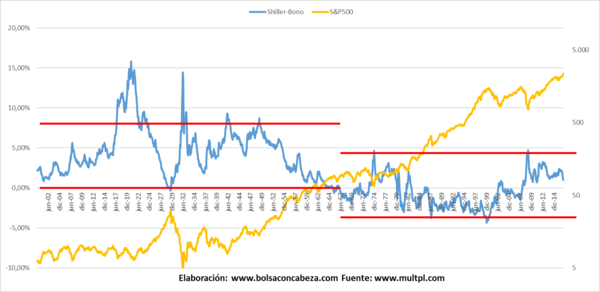

Comparemos las rentabilidades de Shiller y del bono a 10 años.

Se observa que, en los puntos de inflexión de la rentabilidad del bono, la rentabilidad de Shiller también nos alertaba de una oportunidad histórica para comprar acciones, generalmente tras un descanso en el S&P500 debido a alguna recesión.

Visto esto, alguien se equivoca. O Shiller, siendo la primera vez que no repunta en un punto de inflexión de los bonos, o realmente no hemos visto los mínimos de la rentabilidad en los bonos. Alguien puede pensar que la oportunidad de 2009 fuese como la de 1982 en la que Shiller ya no repuntaría en décadas. Pero la situación del ciclo de deuda de largo plazo era justo la opuesta. Tipos por las nubes.

Si miramos con más atención el ciclo de deuda podemos observar algo muy sorprendente.

Los ciclos de la deuda son simétricos y precisos. Así, desde el mínimo del 3% en 1900, hasta el siguiente mínimo del 2% en enero de 1941 pasaron 40 años. Mientras que el máximo de ese ciclo se dio en, oh sorpresa, 1920.

El ciclo en el que nos encontramos actualmente es muy curioso porque desde el mínimo de 1941 hasta el máximo de 1981 pasaron exactamente 40 años. El mismo periodo que todo el ciclo de deuda anterior. No nos tiene que sorprender entonces, si no hemos visto aún los mínimos de nuestro ciclo, que corresponderían allá por 2021 y, ¿en una rentabilidad aproximada del 0% al más puro estilo japonés? Sí, como leen. ¿Es esto posible? Las rentabilidades negativas vistas hasta ahora sólo serían el aperitivo de lo que nos esperaría. Pero para que eso ocurra, lo que hemos visto en los mercados desde septiembre debe de ser un farol y no puede durar muchos meses más. La inflación y la subida de tipos tendrían que enfriar el ciclo macroeconómico en los próximos meses y llevar a EEUU a una recesión. Lo que nos podría acercar a un escenario más parecido a los de 1937-1941 o 1945-1949 donde la rentabilidad de Shiller por lo menos repuntase algo.

Relación bolsa-bonos

La mayor ventaja de observar las valoraciones como rentabilidades es que es mucho más fácil compararlas con otros activos. Así, aunque un activo pueda parecer caro, si las alternativas que tiene un inversor son incluso más caras, puede que el activo inicial se comporte bien en los próximos años.

Comparemos entonces la actuación del S&P500 con la diferencia entre las rentabilidades de Shiller y el bono a 10 años. De esta manera, cuando la diferencia es negativa, el bono a 10 años ofrece una mejor rentabilidad frente a la renta variable.

Esto pasó por primera vez en 1929 y después a mediados de los 60, coincidiendo con los peores momentos para invertir en renta variable. Sin embargo, durante la década de los 80 y 90 esta relación no funcionó tan bien, ya que la diferencia negativa se convirtió en la tónica habitual, y sólo cuando la diferencia se acentuó por debajo del -3,5% vinieron los problemas (1987 y 2000).

Hasta la década de los 70, cuando la diferencia entre las rentabilidades de Shiller y del bono superaba el 8%, se produjeron los mejores momentos para invertir en bolsa. Mientras que cuando pasaba a terreno negativo era momento para vender.

A partir de ese momento (¿adiós al patrón oro?), los límites cambiaron como se ve en la imagen. En 2009 se alcanzaron niveles de 1974, señalando una muy buena oportunidad de invertir en bolsa, mientras que a la situación actual le quedaría un gran margen de subidas en el muy largo plazo. Ojo, esto no quiere decir que la bolsa tenga que subir sin descanso, pero sí descarta que, en caso de recesión, se produzca una gran corrección o crisis como las dos anteriores.

CONCLUSIÓN

Tenemos razones suficientes para pensar que el mercado no está barato. La situación actual no es una de esas grandes oportunidades de buy and hold y esperar grandes rentabilidades. De la misma manera, no nos encontramos en una burbuja. Cuando llegue la próxima recesión no debemos esperar caídas como las vistas este siglo y sí prepararnos para invertir sin miedo. El que comprase en 2009 no debe preocuparse.

A todo esto, se suma Warren Buffett diciendo que el mercado está barato por los tipos de interés tan bajos. Pero recuerden, Buffett piensa en el muy largo plazo (y eso que tiene 86 años…).

En el próximo artículo veremos si el análisis técnico nos dice la misma conclusión.