Con la finalización de los programas de recompra de activos de la Reserva Federal (FED), en su terminología original denominados Quantitative Easing (QE), es momento de evaluar cuál ha sido el impacto real de estas medidas extraordinarias de política monetaria. De forma resumida, estos programas consisten en compras de activos a los bancos comerciales en EEUU por parte de la FED, ya sean bonos del tesoro estadounidense u otro tipo de activos financieros. Es bien sabido que la Reserva Federal puede crear dinero de la nada, y por tanto es fácil de entender por qué se hace la equivalencia entre QE y expansión monetaria. En estas operaciones, el banco central puede crear nuevos fondos y comprar ciertos activos a los bancos, con lo cual el resultado es más cantidad de dinero base en la economía americana.

Sin embargo, establecer la relación lineal entre QE, expansión monetaria e inflación ha demostrado ser completamente errónea. La razón reside en que las decisiones que tomen los bancos, empresas y consumidores son tan importantes o más que las propias medidas de la Reserva Federal. Es por ello, que ese dinero de nueva creación no entra en el circuito económico de forma directa. Como veremos a continuación, el impacto del QE hasta ahora ha sido mucho menor de lo que indican las cifras oficiales del programa, por un simple motivo: la banca comercial ha atesorado en caja o reservas la mayor parte de los fondos que provenían de los programas de compra de activos. Si gran parte de esos trillones (escala corta) inyectados en la banca se han quedado en caja o equivalentes (Cash Assets), su efecto habrá sido menor en cuanto a expansión monetaria se refiere. Se podría argumentar que con ese nuevo colchón de liquidez, los bancos han tomado más riesgo en su política crediticia llevando a cabo la expansión monetaria por una vía indirecta. Pero establecer la equivalencia de 3 trillones de QE igual a una expansión de dinero base en circulación de 3 trillones es un claro error.

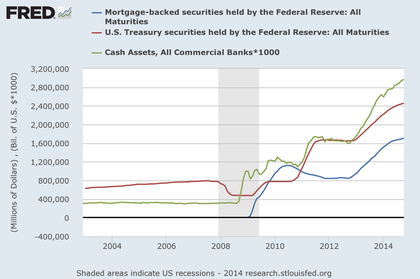

A continuación se muestra la evolución de los activos mantenidos por la Reserva Federal en claro aumento tras los QE: Mortgage backed securities (rojo) y US Treasury Securities o bonos del tesoro(azul). En verde se muestra la evolución de la caja o equivalentes (verde) de la banca comercial:

Cuantos más activos mantenga la FED, más dinero se supone que ha inyectado en el sistema bancario, pero cuantos más activos de caja mantengan los bancos, menos impacto tiene el programa de compra de activos.

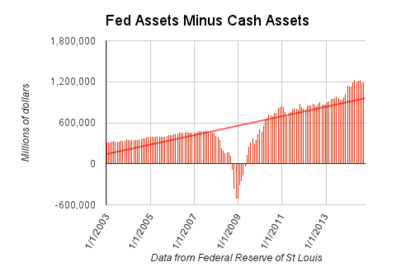

A continuación se observa mejor el impacto total directo en términos cuantitativos de los programas de QE:

La serie representa la diferencia entre los activos mantenidos por la FED y los activos en caja de la banca comercial, mucho menor que las cifras totales de QE, eso sí, en clara tendencia creciente. Esta tendencia creciente muestra que la banca se está relajando paulatinamente en la disciplina de mantener activos líquidos en correspondencia con los activos mantenidos por la FED.

Por poner los números en perspectiva: desde junio de 2007 hasta finales de octubre de 2014, la FED ha adquirido 3,37 trillones en activos (1 trillón = 1.000.000 millones). La banca comercial ha incrementado sus reservas o activos de caja en el mismo periodo de tiempo en 2,66 trillones. Por tanto, la cantidad de dinero base nuevo que está circulando en el sistema tras este proceso es de 0,71 trillones de dólares americanos o lo que es lo mismo, 710.574 millones.

Tres son las cuestiones relevantes que interesan en todo este proceso:

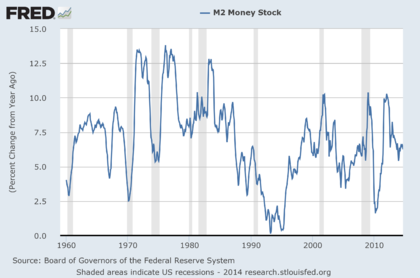

1) ¿Cuánto ha crecido la masa monetaria total? ¿Se observan crecimientos hasta la fecha fuera de lo normal que puedan disparar la tasa de crecimiento de precios a medio/largo plazo?

Ha habido periodos históricos en los que la masa monetaria ha crecido a mayor ritmo que el actual. Pero también los hay con menor crecimiento. Desde junio de 2007 hasta junio de 2014, la M2 en EEUU creció a un 6,52% anual compuesto. Ese porcentaje supera a la tasa de crecimiento anual compuesta del periodo 1990-2007 de un 4,91%. En este sentido, no parece que haya un gran cambio hasta la fecha.

2) ¿Afectarán los QE al crecimiento de la masa monetaria en el futuro de forma considerable?

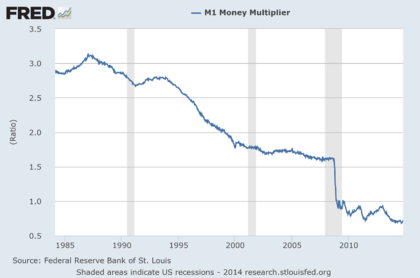

Parece obvio que aunque los bancos mantengan en caja gran parte de los fondos provenientes de los programas de compra de activos, en cualquier momento pueden relajarse para, por ejemplo, utilizarlos en aumentar su cartera de préstamos. En mi opinión existen serios riesgos de que aumente el ritmo de expansión del crédito en el futuro, de hecho, la banca comercial ya se está relajando en la disciplina de mantener los fondos en caja. Si uno observa el multiplicador bancario se da cuenta de que se encuentra en mínimos históricos.

Eso significa que, sin las inyecciones monetarias del banco central, se podría expandir la masa monetaria de forma drástica simplemente a través del simple negocio bancario de aumentar los préstamos en base a los actuales depósitos y fondos atesorados.

3) ¿Han generado los QE una política bancaria arriesgada y un deterioro financiero en términos globales?

Esta es la pregunta más importante y las más difícil de contestar. Pero podemos observar algunas variables de cómo ha sido la política bancaria en términos cuantitativos:

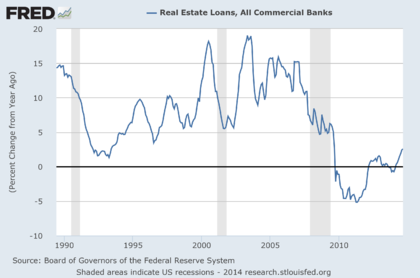

En el gráfico superior se observa quizás una de las variables más importantes desde el punto de vista del balance de la banca: los préstamos hipotecarios se han contraído tras las crisis de 2008 y no han vuelto a repuntar claramente, tan solo de forma leve el último año.

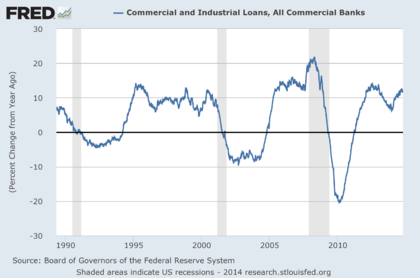

La política crediticia con respecto a préstamos industriales y comerciales (Commercial and Industrial Loans) no ha sido muy excepcional y se encuentra creciendo a tasas históricas tras una gran contracción en 2009 y 2010.

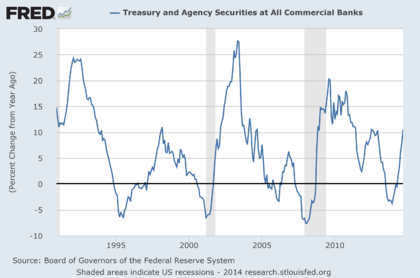

Donde más ha aumentado el balance de la banca comercial es en el apartado de bonos del tesoro y otros activos financieros. Tras 2008 este agregado llega a crecer al 20% y la mayor parte del tiempo al 10%. Se puede decir la administración estadounidense ha sido el principal receptor de la financiación bancaria.

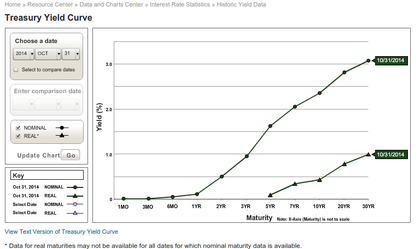

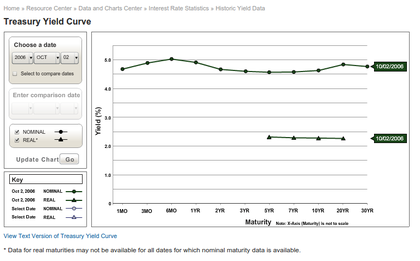

La mejor ilustración de la situación financiera de la banca y la economía se observa siempre en la curva de tipos. Cuando la curva está totalmente inclinada, se dice que la curva de tipos es alcista porque no señala recesión en el corto/medio plazo. Cuando los tipos a corto igualan incluso superan a algunos tipos a largo se entiende que la curva de tipos señala una recesión en el corto/medio plazo, y se dice que está invertida. Esta herramienta ha señalado correctamente (prácticamente) todas las recesiones en EEUU en las últimas décadas. A día de hoy, no hay indicios en este indicador de un problema financiero a corto plazo que pueda provocar una nueva recesión:

A continuación se muestra la curva de tipos de 2006 para ilustrar de qué forma puede indicar una recesión, en este caso la de 2007-2008. Ésta se aplana mostrando algo excepcional: los tipos de interés a corto plazo son mayores que los tipos a largo plazo:

En definitiva, parece claro que se exagera y malinterpreta el fenómeno de los programas de recompra de activos de la FED por parte de quienes están en desacuerdo, llegando a afirmar que son los QE los que artificialmente han hecho crecer la economía y la bolsa . Pero no es menos cierto que existen importantes riesgos en el futuro, ya sea en un repunte de los precios al consumo o una relajación de la política bancaria, problemas que suelen ser ignorados por quienes defienden la política de la Reserva Federal. Los primeros malinterpretan los datos hasta la fecha, y los segundos tienen un claro sesgo cortoplacista.

Contenidos relacionados:

- Es el apalancamiento operativo, no la deuda - Analizando los QE

- US Yield Curve

- Base de datos de FRED

Muy muy buen artículo, gracias por él!

Sólo una cosa: ¿un trillón en USA no son un millón de millones? Es que ha puesto usted que son 100.000 millones

La verdad es que me comí un 0. Gracias por avisar, de todas formas el resto de cálculos son correctos entendiendo que un trillón son 1,000 billones y por tanto un millón de millones en la escala corta

http://en.wikipedia.org/wiki/TrillionYa está corregido, muchas gracias y un saludo

Excelente artículo, Enrique. Me lo re-miraré más tarde con más calma.

De momento creo esencial el gráfico del M1 multiplier. O sea, si no hay inflación es xq la V= velocidad del dinero es muy baja...

qué crees?

CG

El multiplicador es el cociente entre la masa monetaria total y la base monetaria. El tema de la velocidad del dinero no está directamente relacionada con el multiplicador. De todas formas, no sé qué ha pasado con la velocidad porque suelen ser datos muy poco fiables debido a la dificultad de medición.

Diría que la inflación es baja porque la productividad sigue aumentando (presionando levemente a la baja a los precios) y todo ese dinero de nueva creación de los QE está atesorado en gran parte, quieto, sin moverse del balance de la banca. Aunque cada vez menos. Desde luego que la velocidad del dinero importa para la evolución de los precios pero ese es un asunto que queda fuera del objetivo de este artículo.

Un saludo.

Extraordinario y muy esclarecedor este artículo.

Confunde enormemente al público en general algún ilustre economista hablar de "el club de la impresora". Efectivamente, la mayor parte de ése dinero está esterilizado en los balances de los bancos. Otro asunto es la burbuja de activos de riesgo que se ha originado.

En fin, felicidades Enrique.

No creo que haya originado una burbuja en activos, o al menos no veo la relación directa. De todos modos creo que es adecuado tener en cuenta que estas medidas extraordinarias podrían tener efectos muy negativos en el futuro.

El QE ha tenido efecto en el consumo y por tanto en todos los procesos económicos, de empleo, etc., no me fijaría tanto en los bancos y su caja como en estos otros efectos, en los que Greenspan era tan experto.

¿Qué suponen los QE, aparte de la mejora y unas tasas menores del crédito privado y Público?.

Supone, una revalorización importante de los activos de renta variable y renta fija, unido a la disminución de las tasas de interés..

Eso conlleva al efecto de creación de riqueza, diríamos enorme, que en una sociedad tan basada en el crédito y el consumo, hace que parte fluya hacia el engrase de toda la economía, ha sido vital. Hay que entender los mecanismos que ha puesto la FED en todas sus dimensiones de una manera global, la economía es un todo, con una base que es la microeconomía, sin eso nada es posible. Por eso nos encontramos así en Europa, por no entenderlo.

Podemos verlo desde otro punto de vista diferente, que enfoca lo sucedido mirando hacia la bolsa y en concreto lo que le ha supuesto al S&P500 con el QE y sin él. Muy gráfico (para los que tiene dudas.....):

http://www.gurusblog.com/archives/el-impacto-del-qe-en-una-imagen/03/11/2014/No te fijarías en los bancos pero el 80% del dinero está allí atesorado (la FED realiza las operaciones con la banca). Ese 80% no se ha prestado y no ha fluido a la renta variable. Es toda una bola de cosas que se han dicho estos años. Es falso. La única forma que puede haber influido es cambiando el sentimiento bancario o de los agentes económicos, al haber más liquidez disponible. Los datos de aumento de crédito están ahí y los he puesto: hipotecas no hay aumentado nada tras una fuerte contracción, crédito industrial y comercial ha crecido pero si observamos la serie anterior no parece extraño, y lo que sí que ha aumentado es el crédito al Gobierno Federal, que ha estado reduciendo el déficit drásticamente estos últimos años. Es todo una ficción. Lo que suceda a partir de ahora es otro cantar.

Si me he fijado en los bancos y como en Europa no ha trascendido el crédito al sector privado en la cuantía inyectada llega al balance pero poco más, forma parte del desapalancamiento exigido.

Pero le doy poca importancia a ese hecho en lo que ha sucedido es la rueda de la economía, los activos gracias a eso se han revalorizado creando riqueza, una parte de esa ha fluido al sistema y ha empezado a andar, todo lo contrario que nuestra maltrecha economía que no se entera de que van las cosas, cargándote la microeconomía de las personas con los recortes, nunca se ha salido de ninguna crisis... por los menos los países del Sur, aunque entiendo el enfado que tienen que tener quienes pagan impuestos racionales y sin economía sumergida o castigan con ejemplaridad la corrupción, mientras aquí se ampara.

Hay que entender, la diferencia entre USA y nosotros, es un país donde no está tan bancarizado, muy consumista.

Aquí el ahorro se canaliza a depósitos o imposiciones lo más radical comprarse una casa pero es que han bajado, no hay quién saque de ese tipo de inversiones al español medio. En Estados Unidos llevan años de delantera, invirtiendo en renta fija o variable. Por otro lado no les ha afectado tanto los recortes, estaban habituados o por ejemplo las hipotecas tenían la opción de devolver la casa y se acabaron los problemas. El QE ha sido una inyección indirecta de riqueza enorme, te recomiendo veas el gráfico publicado por Gurusblog, no tiene desperdicio.

Repito que me ha parecido un post muy completo. Mi lectura es la siguiente:

El M1 Money Multiplier (o la relación entre base y masa monetaria, o tb un ratio entre el dinero del Banco Central y el de los bancos comerciales) está en MÍNIMOS EXCEPCIONALES.

El M1 tiene un relación con la inflación, puesto que a mayor M1; mayor M2; y se entiende (académicamente) que más velocidad del dinero, puesto que los agentes intercambian más dinero (via consumo o inversión).

Sin embargo, se comprueba con los QE, que mayor reservas por los bancos comerciales, no se fomenta ni más actividad económica, ni más préstamos ni más inflación.

Situación de causalidad que trastoca toda la teoría de la política monetaria!

Resultado de QE: un aumento de los Treasuries. Es el propio Gobierno quien se beneficia más de los QE... y para qué? Para emitir MAS DEUDA, MAS BONOS, a mínimos de rentabilidades, y precios de máximos históricos.

Conclusión: Es una situación que escapa a cualquier teoría monetaria antes formulada, y los efectos son desconocidos.

CG

Como bien dices esos fondos han ido principalmente a comprar treasuries, se puede ver en el gráfico que puse. De todos modos, no diría que es algo nuevo. Antes de la "independencia" de los bancos centrales, estos solían prestar directamente al gobierno, lo cual demostró ser un desastre y muy inflacionario. Tras las nuevas reglas, el proceso es el mismo, eso sí, pasando por la banca comercial. Después de todo, el sector privado a lo mejor no quería más crédito y el gobierno sí, por resumirlo en pocas palabras.

Lo evidente no necesita confirmación, todos los días se habla de lo mismo que las ayudas a los bancos no genera crédito per se, si alguien hiciera un estudio para lo contrario me sorprendería ;).

Lo que me choca es que no se entienda el efecto creado por la FED que ha buscado y encontrado, el aumento del valor de los activos creando riqueza y apoyando a la banca (también pensaba que era evidente, lo ha utilizado continuamente la Fed en las distintas minicrisis).

Podía haber financiado de otra manera, pero ha buscado reactivar el consumo entre otras cosas, aparte de bajar su moneda para acelerar exportaciones y lo ha conseguido, por eso la bolsa sube cuando está el QE, es tan real como los gráficos del S&P.

Estoy de acuerdo que podría haber financiado de otra forma, de hecho y lo dejo caer en el artículo me parece una política irresponsable. La crítica va a los que están malinterpretando los números del QE. Claro que estas medidas tienen efectos invisibles, por ejemplo los tipos a largo han bajado un 1%, que no está mal. Pero se siguen malinterpretando las cifras, yo creo que el mayor mal no se ha producido, sino que está por venir. Me limito a constatar lo que ha hecho la banca, cositas muy tímidas por el momento.

Entiendo la preocupación porque son todo parches no se resuelve con medidas monetarias, es un cambio de las condiciones motivado por la tecnología y el reparto a nivel mundial, pero nosotros estamos con los mismos problemas pero mucho peo, enrocados.

Pd. La belga me ha ido muy bien, rompió ayer máximos históricos subió un 3,5% con los resultados trimestrales y mira que el día era chungo.

Pensé en hacer un post sobre la inversión en la empresa más sencilla que se pueda conocer ;), pero mejor es que siga así sin ser conocida, las compañías de seguros y fondos de pensiones rompiéndose la cabeza con r.fija a 10 años al 1,5% y tienen una que les da el 6,5% con seguridad. Puede bajar algo pero muy poco los resultados (más bien crecer tiene mucha tesorería y bastantes edificios para vender, una política de reducción de costes, etc.), que si lo llevamos a interés compuesto es increíble.

Leyendo a Miguel Angel Paz, en su artículo de hoy tiene una frase, que resume mi percepción también sobre todo aplicado a Europa, me ha hecho gracia:

" Ante este comportamiento, está claro que son los bancos centrales los que están aupando a los mercados. Pretenden conseguir inflación y crecimiento en la economía real, pero sólo han conseguido inflación de activos, tanto de renta variable como de renta fija. Pero al común de los mortales no nos está llegando está llegando esta liquidez con la que los bancos centrales están inundando a la economía."

"Cuantos más activos mantenga la FED, más dinero se supone que ha inyectado en el sistema bancario, pero cuantos más activos de caja mantengan los bancos, menos impacto tiene el programa de compra de activos."

Hola Enrique. ¿Me podrías explicar a qué llamamos "activos de caja"? Me gustaría saber qué factores exactos son lo que hacen que esta magnitud suba y baje.

Gracias.

Cash assets equivaldrían al efectivo en una compañía. Se habla de "Efectivo o Equivalentes".

En lenguaje bancario se habla de "reservas", ya que son los fondos que el banco decide no prestar o emplear, los mantiene atesorados.

Ya. Pero el bancario es un negocio muy particular. Lo que quiero saber es si ese efectivo se corresponde con saldos de los cuales la banca es titular o incluye saldos/depósitos de clientes.

Claro que la banca es titular, están en el activo. Los saldos depósitos clientes son pasivos obviamente. La banca puede coger un depósito de un cliente y conceder una hipóteca. en ese caso la hipoteca es un activo del banco y el depósito un pasivo. En este caso puede tomar un depósito de un cliente y mantenerlo en caja, a la espera de encontrar mejores inversiones.

En el fondo, el QE consiste en la venta de activos financieros al banco central a cambio de dinero/caja/reservas.

Entonces la banca ha vendido a la FED activos financieros que generaban unas determinadas rentas, para dejar el cash en dinero/caja/reservas al 0%, ¿no?

Esa es la idea. Se supone que una parte considerable de esos activos eran "tóxicos" (mortgage-backed securities), aunque la parte más grande son bonos del tesoro americano (US treasuries).

Con los MBS tiene sentido para la banca, sobre todo cuando no había contrapartida a precio alguno, pero con los bonos del tesoro no. Me cuesta entender su motivación cuando ven que no hay demanda solvente de crédito.