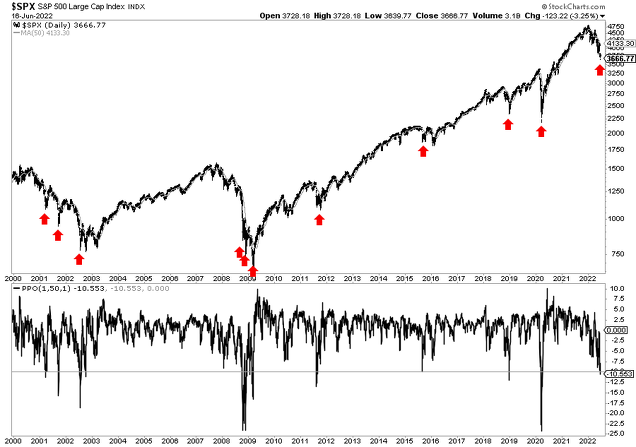

El pasado viernes se activó mi indicador de "indicador de claudicación" en el S&P 500, algo que no hacía desde marzo de 2020 y que es la undécima vez que ocurre en el siglo XXI.

Este es un indicador muy sencillo pero que, en mi opinión, refleja un comportamiento clave en el mercado de acciones.

El indicador es simplemente cuando la cotización del S&P 500 se desvía un -10% o más a la baja con respecto a su propia media de 50 sesiones. Y ¿por qué es interesante? pues porque refleja un movimiento muy extremo del mercado en el corto plazo, algo así como cuando muchos inversores tiran la toalla a la vez.

Y resulta que, históricamente, este tipo de claudicaciones suelen aparecer siempre al final de los mercados bajistas, al final de muchas correcciones de importancia en medio de mercados alcistas y, por supuesto, también se han dado algunas veces en medio de los mercados bajistas (las menos de las veces).

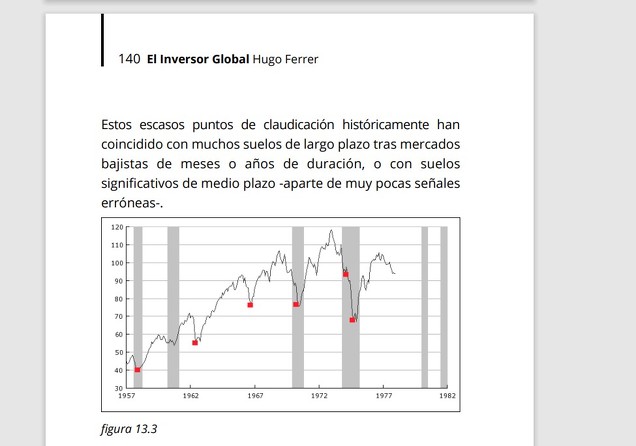

En cualquier caso se puede consultar en mayor profundidad y una revisión histórica del mismo (hasta 2014) en mi libro El Inversor Global, de donde he sacado la siguiente captura de este indicador durante las décadas de los sesenta y setenta.

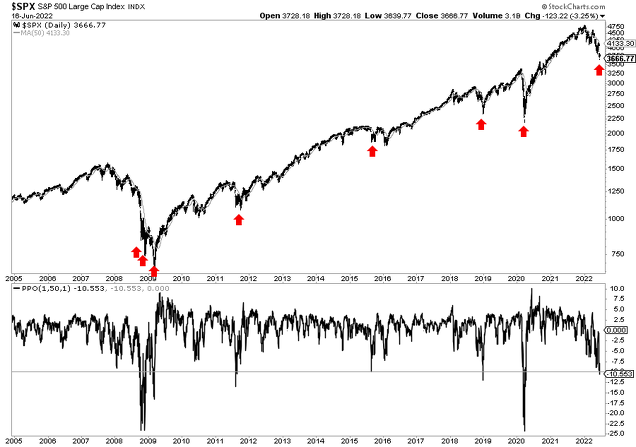

Como ocurre con todos los indicadores, se necesita contexto. Si estás en una situación clara de expansión económica y hay un retroceso importante del mercado y se activa la señal de claudicación, eso suele ser una gran oportunidad alcista. Lo hemos visto por ejemplo en los últimos años.

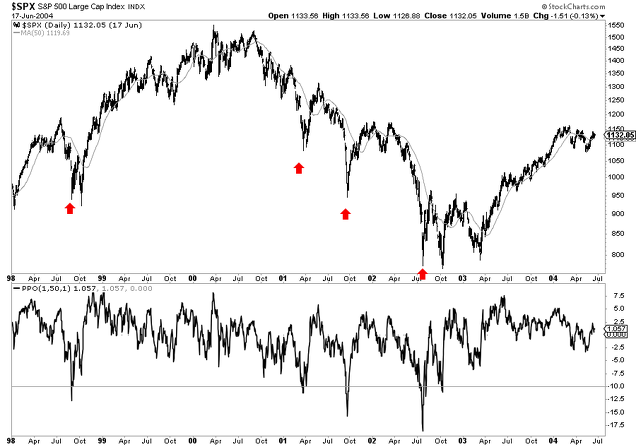

Pero lo cierto es que si está en un mercado bajista, que aparezca una claudicación no te dice nada sobre la tendencia de fondo. De eso hay que ser conscientes y es lo que por ejemplo vimos dos veces en el mercado bajista 2000-02 (siguiente gráfico).

Aún así, lo que suele ser probable incluso en los mercados bajistas, es que se produzca un rebote de importancia (tendencia secundaria alcista) de varias semanas o incluso de pocos meses de duración.

Personalmente no recomiendo actuar tácticamente en torno a movimientos secundarios y la razón por la que lo describo aquí en mi blog, es para explicar que es probable este rebote, que es probable que dure semanas e incluso meses, pero que eso no significará que el mercado bajista haya llegado a su final. Para determinar eso tienen que ocurrir otras cosas más importantes y que sin duda trataremos en este blog cuando sea el momento.

Por otro lado, también es mi idea que en el corto plazo hemos alcanzado un techo de histeria por la inflación, con la actuación concertada durante la pasada semana de varios bancos centrales que subieron tipos de interés (Suiza, Reino Unido y EEUU) y que ahora ya es vox pópuli que las cosas andan revueltas en la economía. Tanto que hemos visto portadas en los medios generalistas sobre las turbulencias económicas. ¿Y qué suele ocurrir cuando todo el mundo ya sabe que las cosas andan mal? Que el mercado suele darse un respiro.

>> Sígueme en mi canal de Telegram para estar al día de todos mis artículos y análisis (pincha aquí)

>> Sígueme en mi Twitter (pincha aquí)