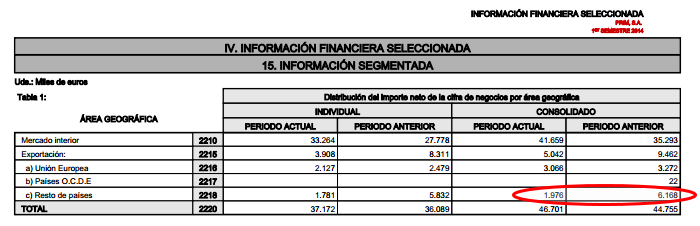

En el último artículo sobre Prim comenté que se había lanzado un programa de exportación a Latinoamérica y que en el primer semestre de 2013 ya se veían los frutos. El informe señalaba un aumento significativo de las exportaciones a países de fuera de la OCDE, lo cual era un signo muy positivo. Sin embargo, en el siguiente informe anual las exportaciones quedan canceladas quizás por devoluciones. El balance es que Prim sigue exportando en términos relativos lo mismo que hace dos años.

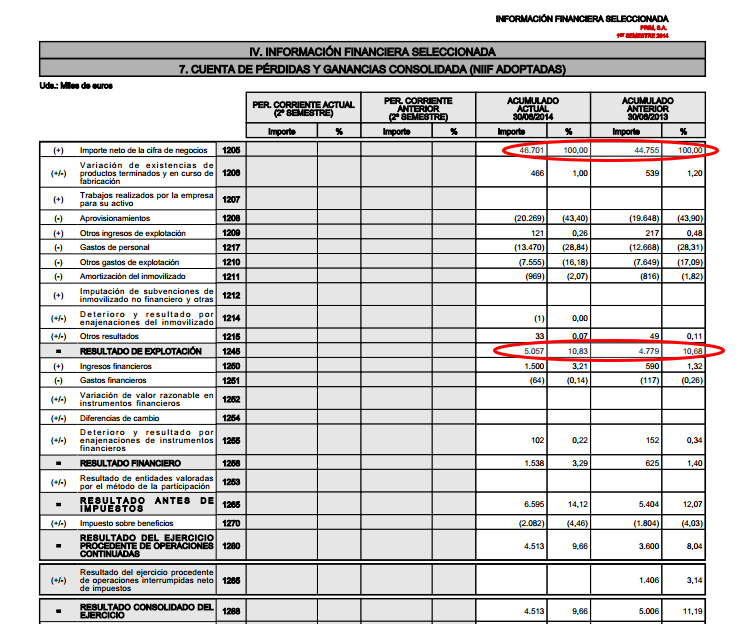

Otro aspecto que se señaló fue la aplicación de una sentencia europea sobre el IVA sanitario que podría afectar a los márgenes de Prim. Por el momento, tras el primer informe semestral de 2014 no se aprecia deterioro ninguno en márgenes, sino más bien una recuperación en ventas. Así que ninguno de estos dos fenómenos han tenido lugar hasta ahora.

Situación financiera tras el primer semestre de 2014

Lo más llamativo del balance es la bajada de las partidas de deudores o clientes como consecuencia de una mejora de los cobros. Recordemos que hace un par de años se acumularon casi 70 millones de facturas pendientes de cobrar mientras que ahora el nivel se sitúa en 40. La primera consecuencia ha sido la acumulación de recursos líquidos principalmente en activos financieros y reduciendo deuda, los cuales consideraremos como excedente de caja:

Al término del primer semestre de 2014 Prim acumula 21,22 millones en activos financieros no corrientes y 12,26 millones en activos financieros corrientes. Además, dispone de 4,17 millones en tesorería junto con un edificio que se podría valorar en torno a los 8,5 millones. Por otro lado, existen pasivos financieros no corrientes de 1,33 millones junto con 5,02 millones en activos financieros corrientes. Incluso se podrían sumar otros 10 millones por mejora de los cobros dejando las partidas de clientes en su nivel histórico habitual (cerca de los 30 millones), los cuales por el momento no incorporaremos por prudencia.

Por tanto, su caja neta se podría estimar de la siguiente forma:

Caja neta = 21,22 + 12,26 + 4,17 + 8,5 -1,33 - 5,02 = 39,8 millones.

Prim vale en bolsa 112,7 millones a 6/10/14. Por lo tanto podríamos decir que el mercado está valorando el resto de la empresa (excluyendo activos y pasivos financieros) en 72,9 millones.

Extrapolando el primer semestre de 2014, descontando el resultado financiero y aplicando el tipo impositivo la compañía estaría ganando unos 7,07 millones al año.

(7,07/72,9) * 100 = 9,69%

Esa sería la rentabilidad a los precios y beneficios actuales. La rentabilidad por dividendo es obviamente más baja, eso sí, lleva ya más de 5 años repartiendo alrededor de 3 millones por año. Actualmente reparte 3,3 millones al año:

(3,3/112,7) * 100 = 2,93% (Rentabilidad sin descontar el pago de impuestos por dividendos)

Teniendo en cuenta que el dividendo está prácticamente asegurado para muchos años en adelante no se trata de una mala rentabilidad. Esa caja permite una situación de comodidad y seguridad ante el futuro, lo cual es un buen requisito para un perfil de inversor conservador. En definitiva, la rentabilidad es más que aceptable y la situación financiera es envidiable. Y todo ello mientras el patrimonio del grupo sigue creciendo, lo cual acabará provocando un aumento en la distribución de dividendos.

Artículos relacionados:

Prim – Cara y cruz de los resultados (1S 2013)

Analizando la caja neta de las compañías (I)

Analizando la caja neta de las compañías (II) – Implicaciones

Benjamin Graham y el Valor Contable de Prim, S.A - Análisis fundamental

Otros artículos relacionados con Prim

¿Rentabilidad más que aceptable el 3,21% de dividendo? Hay bonos por ahí que te lo dan con menos riesgo.

Esa es la rentabilidad por dividendo, los beneficios que genera la empresa dan una rentabilidad del 11,27% descontando la caja. Si todo sigue así obviamente los dividendos aumentarán.

Hola Enrique,

No veo la cotizacíon del viernes pero me parece que el valor en bolsa no es de 102 M. Yo hace unos meses me llevé un susto porque en páginas como invertia aparece una capitalización menor de la que le corresponde.

Según está publicado en la página de Prim, tiene 17347124 acciones que da una capitalización del orden de 111 M.

No se si has descontado la autocartera, pero la que aparece en la CNMV no es correcto ya que la última actualización es de enero 2014 y aprox. en marzo hubo un HR diciendo que se había vendido parte a Onchena.

Por otro lado me parece peligroso ver la rentabilidad descontando la caja neta porque al fin y al cabo para conseguir los 7 M de beneficio hay que poner los 111 M. En la junta de este año se comentó la posibilidad de de comprar alguna empresa y se respondió que por un lado se estaba en ello pero que se quería comprar algo a buen precio y por otro lado que la caja se necesita por si el gobiern sigue dilatando pagos.

Hace un mes o dos vendí las que tenía pero la tengo en el radar por si baja un poco más. Creo que a pesar de que las ventas y los márgenes están bajando, al ser una empresa que paga muchos impuestos, le va a beneficiar especialmente la bajada del impuesto de sociedades (un 5% de mejora es mucho).

Un saludo

Gracias por descubrir el error, debí multiplicar las acciones por su precio en vez de tomar la capitalización de Invertia. Enseguida lo corrijo.

Por otro lado, ese beneficio de 7,7 no incluye los ingresos financieros que generan los activos financieros que hemos valorado por separado por su valor de liquidación. Creo que es lo adecuado ya que esos activos financieros están invertidos en productos de muy bajo riesgo (renta fija).

Cuando dicen que necesitan la caja por si se siguen dilatando pagos quieren decir que prefieren ser conservadores. Me parece bien, pero lo están invirtiendo en renta fija y eso produce rendimientos. Luego esa caja no está siendo empleada en la actividad del negocio, otra cosa es que ellos consideren que lo mejor es guardarla. Además, lo normal es que sigan mejorando los cobros y que se liberen aún más recursos líquidos. Al menos es mi opinión.

Un saludo y gracias por la corrección

Creo que no se trata de una discusión sobre si la caja se puede considerar o no como tal, sino una discusión sobre como asignar el capital. Si van a comprar algo deben tenerlo muy claro, por la gente en general en cuanto ve recursos piensa en adquisiciones. Y el principal criterio para adquirir compañías no es si te sobra dinero, sino más bien si merece la pena la compra.

Hola,

Aunque es una cantidad pequeña, los 8.5 M que has incluido como caja si generan ingresos "operativos", incluidos en las cuentas como mercado inmobiliario (256 mil euros).

Para mí la caja si forma parte del negocio porque se utiliza como seguro por si se repite lo de 2012. Si en un momento dado se utiliza para comprar otra empresa, autocartera o un superdividendo sí podríamos decir que la rentabilidad es la que indicas pero mientras tanto para mi bolsillo la rentabilidad es el beneficio que me toca entre el valor de mis acciones.

Otra cosa es que el precio de las acciones esté respaldado por unos buenos activos y que el patrimonio de 87 M es realizable en su mayor parte.

Es una interpretación. La mía es que los cobros van a seguir mejorando y se van a liberar más recursos. Que conste que estoy totalmente de acuerdo con la decisión de mantener esos recursos en el balance por lo que pueda pasar. Pero están generando intereses y son recuperables al 100% con casi total seguridad. Y yo eso lo valoro de otro modo porque hace 5 años la compañía no tenía tal excedente de caja (tenía deuda neta) y sobrevivió a la mayor crisis de liquidez en España con buena nota. La compañía es muy parecida a hace 5 años solo que con un excedente de caja considerable y sus clientes siendo cada vez más cumplidores. Esa diferencia tiene que valorarse del algún modo y yo valoro esa caja por su valor de liquidación.

Un saludo y gracias por los comentarios.

No he explicado por qué creo que van a mejorar los cobros. Y mi razonamiento es sencillo: ya existen los mecanismos (FLA y planes de pago a proveedores) para que los proveedores liquiden facturas ya vencidas. La Administración Central adelanta la liquidez y luego ella pide cuentas al resto de administraciones. No es un mecanismo perfecto pero supone un gran adelanto.

Hola,

a medio plazo yo también creo que es así. Pero revisando las notas de la junta de este año el comentario de la caja fue que no se estaba cobrando de la administración y que "en noviembre nos podíamos encontrar con 8 meses de impagos".

No se la situación actual pero lo bueno de tener la caja es que se puede aguantar y los intereses de demora de la administración si se cobran al 4 - 5%. Lo veremos en la próxima presentación de resultados.

La parte negativa de esta situación es que no te permite destinar el dinero a otra cosa y lo que si se ve es que los márgenes van bajando.

La última frase de este comentario debería estar enmarcada en las oficinas de todos los CEOS. Especialmente los españoles.

Escriba aqNo Carlos, son ingresos operativos y lo que habría que descontar son beneficios de la actividad, es correcto no tiene importancia.

Por otro lado confirmar que el dividendo son 3,5 millones no 3,3 y que el edificio no vale 8,5 M bastante más, he dado los datos vale 16,2M mínimo y 20,8 máximo (eso es lo que piden por un edificio en la misma calle más antiguo que el de Prim) pero lo valoro en menos 14 M, aunque no soy experto se que lo he rebajado bastante o cerca de su valor, incluso lo he valorado neto, que es como se debe hacer. Para quien no lo entienda

Ingreso-valor contable= beneficios - impuestos 30%= bajando la valoración que existe = 10,9 M.

Estoy de acuerdo que debería cobrarse mejor y antes.

En concreto los beneficios de la actividad inmobiliaria han sido de 69.000 euros en el semestre

miro y remiro los números de prim en los 9 primeros meses y no detecto que no estén cobrando., la caja sube o se mantiene incluso poagando dividendos y lo que hay por cobrar no aumenta

El dividendo ha subido son 3,5 millones si no me equivoco, por otro lado la valoración del edificio puede ser de 14 millones al menos estimo, netos 10,9, también tiene otras participaciones de una residencia, (lo uno por lo otro por el tema de la capitalización) .

En cuanto al bono están a 5 años al 0,58%, alguno hay al 2%, como comentas esa es la rentabilidad a los precios y beneficios actuales, aproximadamente un 10%, hay que ver que normalmente estaría en 15/100 en bolsa= 6,66%, lo que da bastante margen, estaríamos hablando de un 50% sobre valores de P.E.R. medio aceptado que como hemos hablado bastantes veces es de 15.

Un saludo

Muy correcto lo que comentas Enrique. Por un lado quitas los ingresos financieros y por otro restas de la capitalización los activos líquidos.

Valor mínimo que adjudican al edificio 16.2 millones, máximo 20,8; yo soy más precavido

https://www.tercerob.com/madrid/madrid/llano-castellano/43A mí me comentaron que la zona no era muy buena, y lo he valorado teniendo en cuenta una rentabilidad exigida del 7,5%. La horquilla que manejo es entre 8 y 13,5.

Muy buena serie de análisis Enrique!!! No los había leído.

Yo tengo compradas PRIM y ELE por una estrategia quant, pero coincido con tú análisis.

Saludos

Lastima ese repliegue en las exportaciones, yo creo que de cara al futuro era una buena elección, después de ver lo que les paso.

Dicho esto, tranquiliza ver como aumentan los activos, como rinden el dinero sobrante (me ha parecido ver un millón y medio), todo mientras como comentáis, encuentran algo que realmente valga la pena adquirir. Con prudencia en la dirección, que hoy en día es importante.

Es una empresa sin altibajos ni en la cotización ni por lo que veo en el negocio y su rentabilidad, es de las que duermes tranquilo teniéndola en cartera.

los márgenes empeoran porque se están contratando comerciales que cobran un dinero importante ., es la única partida que el gasto aumenta mas que la facturación e imagino que dara sus frutos ., no veo que no este cobrando de la administración ., la cuenta de proveedores no aumenta., y la reforma de sociedades le afecta de pleno ., 650.000 euros de ahorro en 2015 y 1,040.000 en 2016., postdata, melca sigue comprnado

se me pasaba ,, han aumentado dividendo a cuenta el 10%

Jorge,. se te recibe como el hijo pródigo...;) veo que has sentado ideas, te felicito. Feliz 2015!,

asentado ideas

me acuerdo discutir contigo los pases de acciones de mvr a bym., ahora se las han vuelto a pasar en el sentido contrario ., en fin ., mas claro imposible

que no ;)

He leído que entra en vigor la subida del IVA sanitario. Veremos a ver su repercusión.

no es en todos los productos ni mucho menos ., es sobretodo en maquinaria

bueno, el tema es que yo tengo entendido que los contratos son siempre concedidos en importe + IVA. Entonces la subida del IVA no tendría efecto alguno para los contratos vigentes.

además no tiene impacto alguno en los suministros públicos ., porque son las mismas comunidades quienes se quedan ese iva y han dicho que darán mas dinero porque el impacto es 0., lo que pagan por un la lado lo cobran por otro

el IVA es un impuesto estatal excepto en País Vasco y Navarra

el 50% va a parar a las comunidades autonomas

por cierto ., estoy en contacto con gente que esta en este sector ., hay mucho movimiento en adquisiciones ., y se están pagando10 veces ev/ ebitda minimo ., nosotros estamos en 5,5., la empresa cotiza a precio de saldo

Que está de saldo es claro y es que encima el ebitda, no es el mejor rango para ver Prim (es una de sus fortalezas).

El iva es estatal, pero hay una cesión del 50% a las CCAA. Lo que pasa es que no va a tener gran influencia por diversas causas en el sector público, el privado si le va a afectar, aunque en menor medida del esperado en un principio, también por diferentes causas.

todo el tema ortopédico, protesis, sillas de ruedas y demás ha quedado sin aumento de iva , que es el grueso de prim, además los discapacitados no sufrirán al aumento., como dice asier afectara algo al sector privado ., pero no al publico que será compensado., prim esta apostando muy fuerte por el sector farmacia ., y esta contratando comerciales de mucho rango ( y sueldo) para vender mas ., de hecho este año la facturación va a subir el 6% minimo., como dije antes prim tiene un problema de impuestos ., y en 2015 va a rebajar su factura en sociedades en 650.000 euros y 1.040.000 en 2016., las comunidades autónomas al tener financiación al mismo interés que el estado van a pagar mejor y quizás la cuenta de proveedores vaya bajando hasta los 30 kilos ,., lo que supondrá que la caja neta ( espero que el 2014 acabe con 35 kilos) vaya subiendo hasta los 45 kilos en 2015 y 55 kilos en 2016,, eso sino hacen inversiones., ese dinero junto al edifico alquilado que puede tener un valor de unos 10-11 después de impuestos( ojo que en 2016 sociedades baja a 25% en 2016 puede ser el momento) hace que su ev sea complemamente ridículo., menos de 50 kilos con 12-13 de ebitda ., una GANGA