Ha pasado tiempo sobre mi última entrada sobre Prim, pero

después de los resultados del 1er semestre no queda más remedio que repasar la

situación. Por un lado se ha producido un claro deterioro de la cuenta de

resultados que ya se intuía por el informe intermedio del 1er trimestre. El

motivo es la subida del IVA reducido del 8% al 10%, quedando pendiente aún la

implementación de la sentencia del tribunal de Estrasburgo, que obliga a aplicar

tipo general del 21% para el sector (cuestión por resolver aún). Así que cuando

parecía que el problema del retraso en los cobros parecía solucionarse, aparece

este nuevo evento que golpea con fuerza los márgenes y los resultados del grupo.

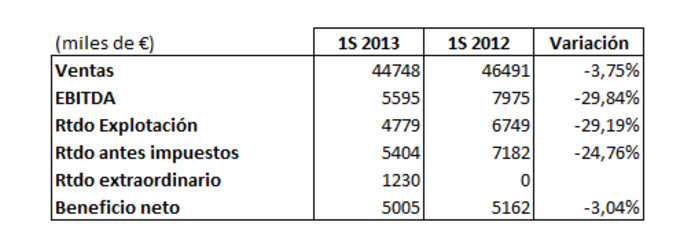

El resumen de los resultados es como sigue:

Pero no todo son malas noticias

La compañía se

reconvierte gracias a la exportación

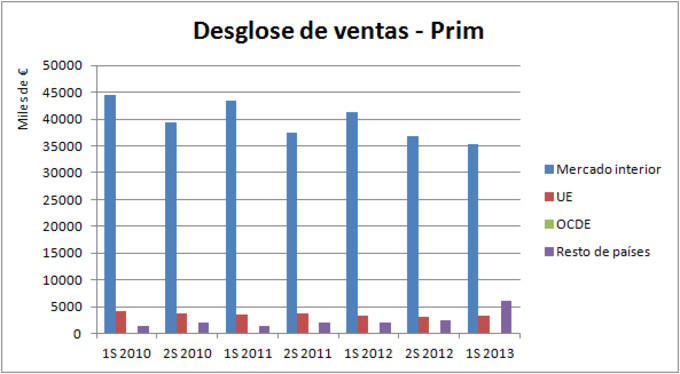

Mientras que las ventas nacionales siguen cayendo la compañía

se ha visto obligada a buscar negocio fuera de España, concretamente en

Latinoamérica. En otoño del año pasado anunciaron un plan de exportación a la

región, que fue anunciado como hecho relevante en la CNMV:

http://www.cnmv.es/Portal/HR/verDoc.axd?t={993c6d6b-64df-48db-985d-712b67fead79}

Era difícil predecir qué resultados podría lograr, pero de

manera silenciosa la compañía ha conseguido grandes progresos:

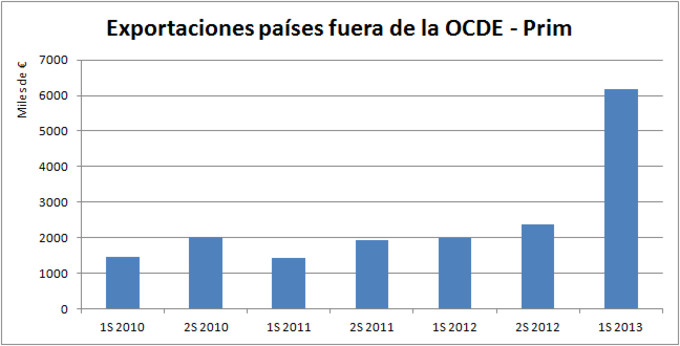

Las exportaciones totales crecen un 73,8% con respecto al último semestre, más

concretamente en los países de fuera de la OCDE y UE:

Las exportaciones que aumentan están fuera de la UE y la

OCDE, y sin más información se intuye que la región es principalmente

Latinoamérica (según el plan de exportación). En los dos últimos semestres se

ha pasado de exportar 1988 miles de € a 6168 miles de € países fuera de la

OCDE, lo que representa un incremento del 210% en un año.

Aunque estas cifras siguen siendo una pequeña parte de las

ventas totales, es bastante probable que esta sea la vía por la que la compañía

compense gradualmente el deterioro en las ventas nacionales.

Exportar o morir. Quién sabe, a lo mejor a medio plazo el

grupo recorre un exitoso proceso de internacionalización como ya lo hicieron

muchas otras compañías españolas.

Las exportaciones ahora no son parte pequeña, la de otros países, Sudamérica previsiblemente como dices, supone un 14% de las ventas

La capacidad de adpatación es sorprendente como ejemplo de amplias miras de no quedarse parado.

Cuando se ha puesto difícil la situación en España, hay que valorar el talento del management para revertir la situación.

El management ha estado correcto, pero los del departamento contable o los que emitan los informes financieros públicos se lo callan todo. Ni una sola mención al tema de la exportación y un corta y pega de los textos. Si no es porque es obligatorio en el pdf de la cnmv poner lo que se exporta ni me entero.

No hay que dar pistas a la competencia :)

Muchas gracias, Enrique.

Soy accionista de PRIM y es cierto que desde Julio 2013 ha perdido un poco de fuelle en cuanto a la cotización, pero los resultados son los que mandan. Exportar o morir.

Todo el mundo lo dice... y casi nadie lo hace. ¡Salvo los valientes... (o con sentido común)!

Saludos

A ver si lo bueno lo refleja la cotización, de momento sigo con ellas.

Gracias por el artículo y saludos.

Gracias. Pues la cotización hizo suelo en 5,20 y ha recuperado algo. De momento en Standby, esperando a que el deterioro lo corrijan las exportaciones y esperar

Voy a hacer un análisis más detallado de los resultados del segundo trimestre de Prim. Siendo bastante mejores de lo que parecen a primera vista, no se visualizan bien mezclados con los del primero, falta verlos en profundidad.

Tras un mal primer trimestre con los problemas que nos ha contado Enrique y con el cierre del negocio de las bombas de infusión de Fresenius los resultados no fueron del todo mal si entendemos el negocio de Prim aunque había una caída de ventas preocupantes y del resultado de explotación.

Prim focalizando el negocio de suministros hospitalarios sin tener en cuenta ortopedia, principalmente es comercializadora de proveedores, mantiene contratos para la venta en España y Portugal con empresas extranjeras de su producto, eso la hace ser ágil y no dedicar muchos recursos a investigación, donde siempre sería una pequeñita empresa sin capacidad de competir con las más avanzadas, en un sector donde los cambios se dan con tanta rapidez y los productos se quedan obsoletos. Su labor es gestionar las ventas donde esta establecida y conoce mejor.

El acuerdo de reversión del negocio de distribución de bombas de infusión con Fresenius Vial SAS, posiblemente es que el producto fuera caro y ahora los hospitales priman el aspecto económico sobre la calidad u otra circunstancia que desconozco, hubo un acuerdo, pero será cuestión de tiempo que logre llegar a otra empresa de lo mismo para poder licitar ese producto.

¿Eso que ha supuesto?. La venta de todo el stock y la amortización de activos fijos, en este caso además de distribución lo producía o parte en sus fábricas. Para situarnos la cifra anual de esta actividad era de 3 millones €. , ha ingresado 4,112 millones por el acuerdo de recisión del contrato, estaríamos hablando de que ha vendido de repente en el primer trimestre todo un año, un resultado que aunque aparece en la rúbrica de Resultado del ejercicio procedente de Operaciones Interrumpidas con un beneficio neto de 1,229 M. se podría también considerar como de negocio incrementando el Ebitda y la percepción de ser un atípico.

Entiendo que la venta no ha computado como un ingreso. En la cuenta de pérdidas y ganancias consolidada aparece ese beneficio por separado, después de Resultado del ejercicio de operaciones continuadas, donde si hay el lógico detalle de ingresos y gastos.

Vamos a ver el primer semestre. Las ventas han disminuido con respecto al año anterior en 1,7 M., pasaron de 46,5 a 44,75M., Si tenemos en cuenta el efecto Fresenius cuyas ventas hubieran sido aproximadas 1,25 M. en los 5 meses desde que se rescindió el contrato el 1 de Febrero, los ingresos habrían sido prácticamente iguales al 2012, un 1% inferiores.

Pero ahora viene lo principal y que quería resaltar, los resultados del 2º trimestre independientemente, uno que ya podemos considerar normal. Vamos a separarlo del 1º.

No solo se suben las ventas con respecto al excelente 2012, el resultado de explotación y beneficios ha dado un acelerón hacia arriba.

El de explotación pasa de 3,18 M. a 3,61. Sube un 13,5%.

Los beneficios netos de 2,57 M. en 2012, suben. a 3M. en 2013, un 16,7% superiores.

En la serie histórica de resultados de Prim ha sido el segundo mejor año en este periodo desde el 2008 igualando al 2010.

Eso es lo que me sale. Veremos como continua y si son capaces de seguir con la senda del crecimiento entre tanto problema.

Pero los ingresos de la rescisión del contrato se acaban y no serán recurrentes a partir de ahora, no creo que se pueda extrapolar para el resto de años. De otra forma no estaría en resultado extraordinario. Así lo veo yo.

Otra cuestión es la perspectiva de las exportaciones.

Los ingresos no se computan de la rescisión del contrato.

Por lo atípico de la operación, aunque considero puede parecer no muy ortodoxo pero mis razones he dado, no sé si han quedado claras, deben ser tomados como ordinarios del año aún proveniendo de una operación extraordinaria (no es que este mal contabilizado), pero no hice valoración y comparación como verás de beneficios semestrales, opino igual, no he querido entrar en ese terreno.

Eso no es lo interesante era una precisión, sino el salto de resultados del 2T donde es todo negocio normal y sin bombas de infusión.

¿Qué piensas del nivel de los salarios. Salarios me parecen ser relativamente alta. Particular, los directores parecen ganar muy buena.

La verdad es que no tengo una opinión sobre los salarios.

Un saludo.