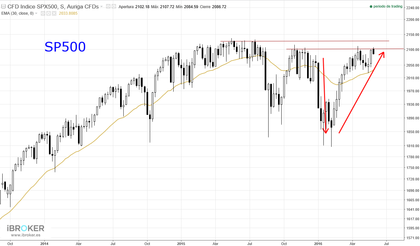

Hace años que muchos analistas esperan que sea "el año de Europa", frente a EEUU, cuyos índices han subido mucho más que los índices de las bolsas europeas desde 2010. Recuerden este gráfico que muestra la evolución comparada del SP500 y el Eurostoxx50, y que habla por sí sólo: desde el techo de 2015, el SP500 consolida en lateral, mientras que Europa lo hace hacia abajo.

A principios de este año 2016 sin ir más lejos, el consenso general de analistas es que había que apostar por Europa frente a EEUU, sobreponderando a las bolsas europeas frente a las americanas. Como suele ocurrir cuando los consensos son muy fuertes, se equivocaron, y de nuevo EEUU lo hace mejor que Europa. El SP500 en EEUU ha vuelto a máximos, superando los niveles del 1-enero (apertura anual), pero el Eurostoxx50 no ha rebotado en la misma medida, y no solo sigue lejos de la apertura del año, sino que sigue muy lejos de los máximos históricos de 2015, mientras que el SP500 está a las puertas (y el SP500 Total Return, es decir, con dividendos, y los ha superado).

Lo más interesante del asunto, es que EEUU está más cara que Europa desde el punto de vista de la valoración fundamental de la bolsa en su conjunto, es decir, el PER global. Esto significa que los inversores pagan más por 1€ de beneficio en las empresas USA que en las empresas europeas. ¿Cómo puede ser eso?

La respuesta es muy sencilla. Es tan evidente que me extraña no oirla casi nunca en los medios. EEUU refleja crecimiento, Europa no. Y en bolsa, el crecimiento se paga. Es decir, el crecimiento se traduce en niveles de PER más elevados, porque los inversores están dispuestos a pagar más por esos beneficios que generan las empresas actualmente, puesto que saben que van a crecer en el futuro. En cambio, cuando no hay crecimiento, los inversores pagan un PER más bajo. ¡Tan simple como eso! La palabra clave es CRECIMIENTO. Y no me refiero al de la economía (que en parte también...), sino al crecimiento de las empresas y de su beneficio.

Observen este gráfico de INDITEX:

¿Creen que hace 4 años estaba más barata? Pues en términos de precio nominal sí, puesto que cotizaba a 12€ y está en 29€. ¡ Pero en términos de PER, no !

La realidad es que Inditex lleva años cotizando a un PER > 20, es decir, superior al PER medio de la bolsa USA, que se considera cara. Por supuesto, no mezclemos churros con merinas, y hay sectores y empresas que pueden tener un PER más alto que otros. Pero la cuestión es que Inditex siempre ha cotizado con un PER alto, porque es una empresa de crecimiento.

En cambio, miren el gráfico de TELEFÓNICA: ¿dónde está la tendencia?

Aquí no hay tendencia de largo plazo, porque no es un valor de crecimiento. ¿Creen que Telefónica es un valor con un PER bajo o alto? Es decir, ¿está cara o barata? Pues sin entrar en más detalles, obviamente TEF tiene un PER mucho más bajo que ITX (menos de la mitad). Y esto tiene sentido, porque los inversores no son tontos (normalmente), no van a pagar un PER 20, es decir, 20 veces los beneficios anuales de Telefónica, si hay pocas o nulas esperanzas de que esos beneficios puedan crecer sustancialmente en el futuro.

En definitiva, por la misma razón que Inditex lleva años cotizando a un PER 25 y Telefónica lleva años cotizando a un PER 10, EEUU lleva años cotizando a un PER 17 mientras que Europa lleva años cotizando a un PER 12 (aproximadamente). Y por lo tanto, sería absurdo comprar Europa porque "está más barata", y considerar que EEUU está cara, sin tener en cuenta las realidades de crecimiento que hay detrás.

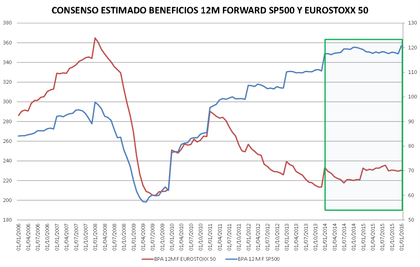

Observen este gráfico que muestra la evolución de los beneficios del Eurostoxx50 vs SP500:

En los últimos 10 años, los datos son demoledores: sobre una base 100 en el año 2006, los beneficios del SP500 están en 140 (+40%) mientras que los del Eurostoxx50 están en 80 (-20%). Esto lo dice todo.

En EEUU se está produciendo una renovación del panorama empresarial espectacular. Apple, Amazon, Facebook, Google, son empresas que no existían hace 20 años. En cambio en Europa seguimos sin grandes mutaciones.

Exagerando y caricaturizando un poco, podemos decir que el crecimiento está en EEUU, mientras que Europa se limita a vivir de las rentas, con una rigidez extrema para realizar reformas estructurales y asumir la realidad, con un enfoque semi-comunista donde papá Estado lo quiere controlar todo.

Epílogo.

La cuestión clave es, ¿qué pasa si de repente aparece una decepción en cuanto al crecimiento esperado? En el caso de Inditex, cuyo gráfico por cierto nos muestra un soporte clave en los 27€, un "susto" en su ritmo de crecimiento, se traduciría en una caída del PER y por tanto del precio.

Y en esas estamos en EEUU: ¿va a poder seguir creciendo la nueva economía USA ritmo esperado durante los próximos años? La clave es que cuando Amazon, Facebook y Cia toquen techo en su crecimiento en la economía real, no coticen a un PER demasiado elevado, de forma que puedan estabilizarse sin provocar una tendencia bajista o corrección mayor en EEUU. Personalmente todavía no lo veo claro. Pero lo que sí veo claro es que el dilema USA-cara vs Europa-barata, no existe realmente. Se explica y entiende bien. Ahora lo que toca valorar es:

1- Si las empresas de la nueva economía USA mantendrán su ritmo de crecimiento, y en caso contrario, cómo irán echando el freno, y

2- Si la economía europea (y mundial) es capaz de rescatar a las bolsas europeas. Seguramente vendría bien una corrección, de forma que la bolsa europa se ponga realmente barata bajo la óptica Value tradicional, es decir, comprar empresas a precios de saldo, donde al margen del crecimiento que puedan tener, se puede estar razonablemente seguro de que será una inversión rentable.

Buscando un equilibrio entre estas dos filosofías del análisis fundamental, que son la filosofía Value "pura" (comprar empresas muy baratas) y la filosofía Growth (comprar excelentes empresas de crecimiento a precios incluso caros), es donde se encuentran los inversores europeos y americanos hoy día. Hasta ahora ha ganado claramente la filosofía Growth (USA), porque en realidad, al no haber crecimiento en los beneficios de las empresas del Eurostoxx50, a pesar de tener un PER inferior, la bolsa europea estaba más cara que la americana. Esto podría cambiar si el crecimiento de las empresas USA decepciona, o si el PER de la bolsa europa cae, y se pone "a tiro" para los cazadores de gangas "Value". Mientras tanto, no nos extrañemos si vemos que el SP500 sigue marcando máximos históricos mientras la bolsa europea sigue reinqueante...

El que no está "renqueante", Niko, eres tú. Excepcional artículo-joya el de hoy. S2.

En respuesta a Ricardo Tortajada (Richard).

¡ Muchas gracias Ricardo ! :)

Hola,para responder hay que mirar historia¿cuantoss años nos dice la historia bursatil que usa se puede mantener con esos per?Otra pregunta que tiene que hacer europa ademas de lo ya dicho para ponerse en modo"Grow"?Alemania?Bce?etc..Gracias espero tus respuestas Niko

En respuesta a alberto devesa sobrino

Pues si miras los años 90, la respuesta es que se puede mantener mucho más de lo que todos pensamos. El PER, y concretamente el CAPE (PER de Shiller), son indicadores de largo plazo.

Pero además, tienes dos novedades: el entorno de tipos negativos mundiales, todos los QE que hizo la FED y que está haciendo el BCE, y una demografía de población envejecida.

Europa tendría que mutar para ponerse en modo Growth. El crecimiento no se puede inventar: no se trata de que Telefónica consiga crecer, sino de que los políticos y la sociedad dejen sitio y espacio para que puedan surgir nuevas empresas que compitan con Telefónica, e incluso que creen nuevos mercados en los que crecer. Es una cuestión cultural de fondo, y por lo tanto no habrá cambios radicales, solo circunstanciales y menores...

Saludos!

Dejo un gráfico sobre la evolución de los mayores de 65 años en el mundo, comparada con los menores de 5 años.

A partir del año 2020, habrá más personas mayores de 65 años (y subiendo rápido) que niños menores de 5 años. Esto es una novedad mundial que sin duda va a traer hondas consecuencias...

Saludos!

En respuesta a Niko Garnier

Para mi, ese grafico, es un gran aliado de la validacion de los tipos negativos, como consecuencia del status quo economico y no tanto una tendencia errada del mercado. Tanto por el efecto "save glut" como por el hecho de que down rates = market expecting slow growth and slow inflation, y si llevan cayendo desde 2014, el mercado al bajar tipos no esta haciendo sino "acertar" la macro mundial jajajajajaja dejemos de lado el "sesgo temporal" que tenemos en contra de los tipos negativos solo por haber vivido en una epoca donde habían tipos positivos (porque si estos es estructural, las generaciones que vivan solo bajo tipos negativos, nos tomaran a los que hablamos de + rates como locos,o como muy afortunados de disfrutar de yields,cosa que parece que los bancos centrales quieren acabar con ellas y quedarselas todas para ellos). Y bueno todo eso lo diria mi "yo" que piensa que los - rates son algo simbiotico al mundo y no una tendencia Irracional, tambien tengo un "yo" que piensa lo contrario, y asi lleva uno año y medio jajajajajajaja. Despues de la diarrea mental, excelente artículo, me encanta tu visión filosofica-historica-economica.

En respuesta a Raúl Artiles Mendoza

jeje pues sí, y lo bueno del asunto es que van a tener que revisar todos los libros de teoría económica que se enseñan en la universidad. Tirar a la basura los antiguos y editar los nuevos (cuando la teoría consiga "explicar" este nuevo mundo...).

Me recuerda la peli de superman cuando pone recta la torre de Pisa, y los vendedores turísticos se cabrean y rompen todas sus estatuas...para que poco después venga otra vez superman y la deje como estaba.

Cambia superman por supermario, y torre de pisa por tipos de interés...

jajajaja

Saludos !

Tranquilos, Europa volverá a crecer y nos olvidaremos de estos malos ratos.

! Y entonces llegará el peligro!

Excelente artículo, don Niko. ¡Ah, el crecimiento! Europa no aprecia el crecimiento, sino la distribución. Primero reparte, luego a ver si la renta cae del cielo. Reyes magos.

En cambio, en EEUU, creen en el crecimiento personal, y de ahí nace la fuerza del crecimiento. Y las nuevas empresas, que a su vez crecen.

Esa creencia básica siempre marcará la diferencia. A mí, personalmente, me parece que el primer objetivo económico debe ser crecer. Pero es difícil transmitirlo a todos y cada uno de los europeos... Reyes Magos, Santa Klaus. Me alegro que los bolsistas, o algunos, crean en ello. ;-)

En respuesta a Miguel Navascues

En respuesta a Miguel Navascues

jeje muchas gracias !!!

En respuesta a Miguel Navascues

hablando de distribución, creo que en Suiza se votaba este fin de semana un referéndum sobre la Renta Básica, no?

buffff

En respuesta a Niko Garnier

Si, bufff. Por cierto, se me acaba de borrar un artículo sobre Europa. Será cosa de los hados. Otra vez será.

Excelente artículo, Niko. Te felicito.

Si, bufff.