Recientemente se han cumplido 30 años del crac del 19 de octubre de 1987, día en que el índice Dow Jones de la bolsa de Nueva York perdió un 22,6%. En España la caída fue más gradual, pero más profunda, y se extendió hasta el 29 de octubre.

En enero de aquel año, John Kenneth Galbraith publicó un artículo en la revista The Atlantic Monthly en el que daba por seguro que el desplome tendría lugar en algún momento. Utilizó expresiones como “esto ocurrirá“, “llegará la hora“ o “entre los que más sufrirán estarán aquellos que se toman las advertencias actuales con el mayor de los desprecios.“

Después del crac de 1987 se han dado muchas explicaciones: la subida de los tipos de interés a largo plazo del 7% en enero al 10% en septiembre, el incremento por parte de la Reserva Federal del tipo de interés a corto plazo del 6,75% al 7,25%, el abultado déficit público acumulado durante el mandato del presidente Ronald Reagan o la inquietud que causó entre los inversores una caída del índice Dow Jones del 10% a principios de octubre. También se han citado tensiones geopolíticas o el efecto acelerador de la recién estrenada tecnología que permitió conectar el mercado de acciones con el mercado de derivados de Chicago. Sin embargo, la mayoría de esos elementos no estaban presentes cuando Galbraith hizo su pronóstico. Su efecto combinado pudo actuar como detonante, pero no fueron las causas del desplome.

Entonces, ¿por qué Galbraith se mostró tan convencido de que la caída era irremediable diez meses antes de que se produjera?

El economista había estudiado a fondo el crac de la bolsa de Nueva York de 1929, por lo que conocía bien los mecanismos que conducían a un desplome endógeno (no causado por factores externos) del mercado de valores. Fruto de su trabajo fue el libro El crac de 1929, publicado en 1954.

Galbraith empezó su artículo recordando que en 1929 el banquero Paul M. Warburg ya advirtió en su momento que la “especulación desenfrenada“ llevaría a un colapso desastroso. A continuación estableció varios paralelismos con lo ocurrido aquel año.

Galbraith describió la “dinámica de la especulación“. En la fase previa a esa dinámica, la fuerza motriz para invertir en bolsa tiene que ver con la percepción del valor de las acciones en base a elementos subyacentes, como el crecimiento económico, el aumento de los beneficios y de los dividendos, la reducción de la inflación, una bajada de impuestos, un gobierno favorable a las empresas, etc.

Cuando las acciones suben de precio debido a circunstancias favorables como las descritas, se entra en una nueva fase en la que llegan al mercado inversores atraídos por el incremento de precios y que desconocen los elementos que subyacen a la subida o que esperan bajarse del tren antes de que este descarrile.

Los nuevos participantes dan fuelle al mercado, lo que a su vez atrae a otros. La continuación de esta fase requiere la llegada continua de nuevos inversores, pero el número de posibles participantes en un mercado es finito. Es algo muy similar a lo que ocurre con las estafas piramidales, aunque en este caso no hay nadie que organice el esquema.

Cuando la causa del aumento de los precios es el propio aumento de los precios, el mercado se vuelve muy inestable porque cualquier detonante produce la misma dinámica pero en sentido contrario: cuando los precios empiezan a bajar, los precios siguen bajando porque bajan, independientemente del valor intrínseco de las acciones.

Galbraith destacó otro paralelismo con 1929: el exceso de confianza en una subida ilimitada del mercado estaba fomentando un abuso de las compras de acciones a crédito. Cuando empezaran las caídas, los inversores más endeudados se verían obligados a vender para cortar pérdidas, lo cual reforzaría la dinámica inversa de la especulación, tal como ocurrió.

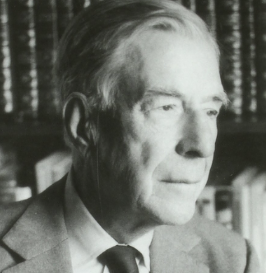

En el momento de escribir su artículo, el economista canadiense contaba con casi 80 años, circunstancia que sus críticos aprovecharon para tildarle de decrépito. Pero entre los que más sufrieron el desplome estuvieron, en efecto, aquellos que se tomaron sus advertencias a la ligera.

En España, el índice general de la Bolsa de Madrid (todavía no existía el IBEX 35, que fue creado en 1992) había caído un 6% en las dos semanas previas al crac de Nueva York, síntoma de que ya había cierta inquietud. El día en que el Dow Jones se desplomó, la caída del índice español fue solo del 1,6% debido a la diferencia horaria. El día siguiente, la pérdida fue de un 5,9% porque la bolsa de Nueva York se recuperó. Sin embargo, la caída se prolongó en los días siguientes y acabó siendo del 31,1% entre el 19 y el 29 de octubre. Luego hubo una recuperación del 13,2% hasta el 3 de noviembre y una nueva recaída del 16,2% hasta el 4 de diciembre. En total, desde el máximo histórico que se había alcanzado el 6 de octubre hasta el mínimo del 4 de diciembre, la pérdida fue del 38,7%. A continuación el mercado subió hasta septiembre de 1989, cuando empezaría el primero de los nueve mercados bajistas que ha tenido la bolsa española desde entonces.