El sistema VIX Pure me ha estado volviendo loco, pero es que merece la pena. Si conseguimos operarlo, va a ser lo más parecido al "Santo Grial" con lo que me he encontrado en estos 5 años que llevamos con el blog... y ya tenemos medio camino andado.

Sistema VIX Pure operando el VIX

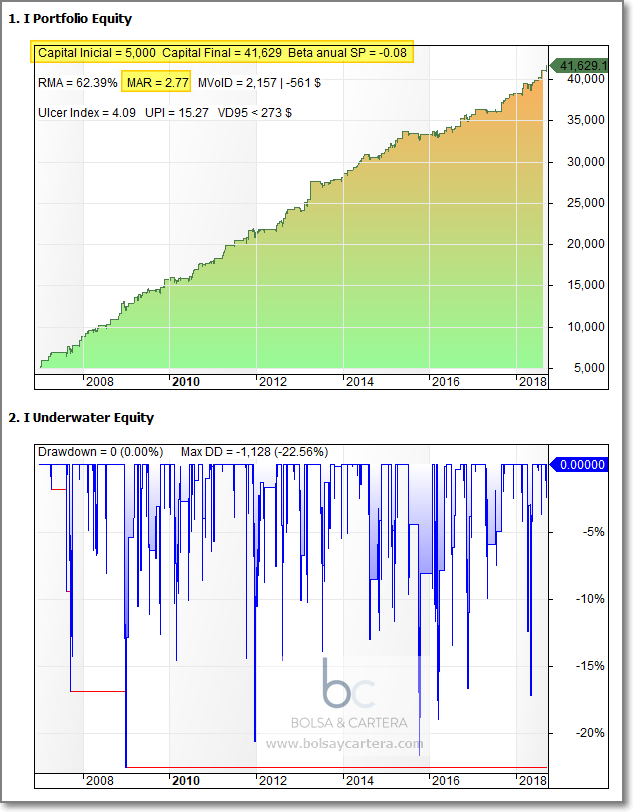

En la imagen de arriba tenéis los motivos por lo que es tan maravilloso. Imaginaros por un momento que el índice de volatilidad VIX pudiéramos operarlo directamente. El sistema no sólo tendría unas estadísticas excepcionales sino que encima fijaros en la Beta (-0,08), no tendría nada que ver con lo que hiciese el SP500, iría completamente a su aire y por consiguiente estaría totalmente descorrelacionado con los sistema de nuestra cartera.

Pues ahora volvamos a la realidad. En el último artículo intentamos operarlo mediante un straddle sobre el índice SP500 y vimos como las comisiones y la sobrevaloración de las opciones hacían que el sistema acabara en pérdidas.

Anteriormente hicimos una prueba en paper trading en abierto, comprando call ITM (In The Money) y vencimiento cercano sobre el VIX. La operación, a pesar de que el VIX subió, acabó inexplicablemente en pérdidas. Lo hicimos así porque algunos autores recomendaban operar la volatilidad con opciones con Delta alta. Pero claro, eso debería ser la teoría, pues la realidad es que esas call estaban carísimas y tenían un spread (horquilla de precios) brutales.

Ahora que tengo preparada la plantilla, vamos aprovechar para ver el backtest de este tipo de operaciones.

Operando Call sobre el VIX con vencimiento 24 días y strike 10

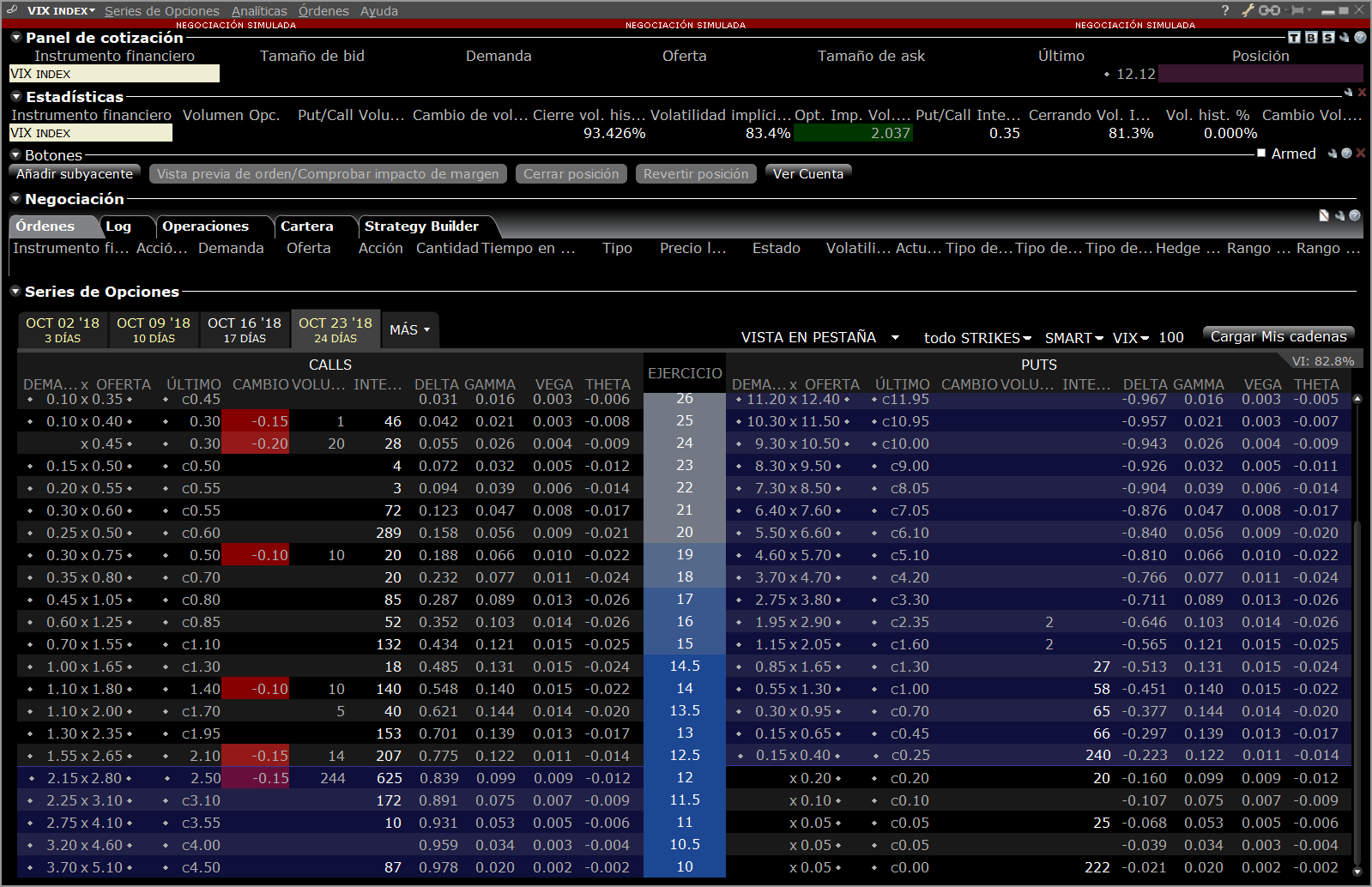

La operación más larga del backtest inicial duró 21 días, luego elegimos el vencimiento más próximo que es el 23 de octubre (24 días). A continuación os muestro la serie de opciones del cierre de ayer.

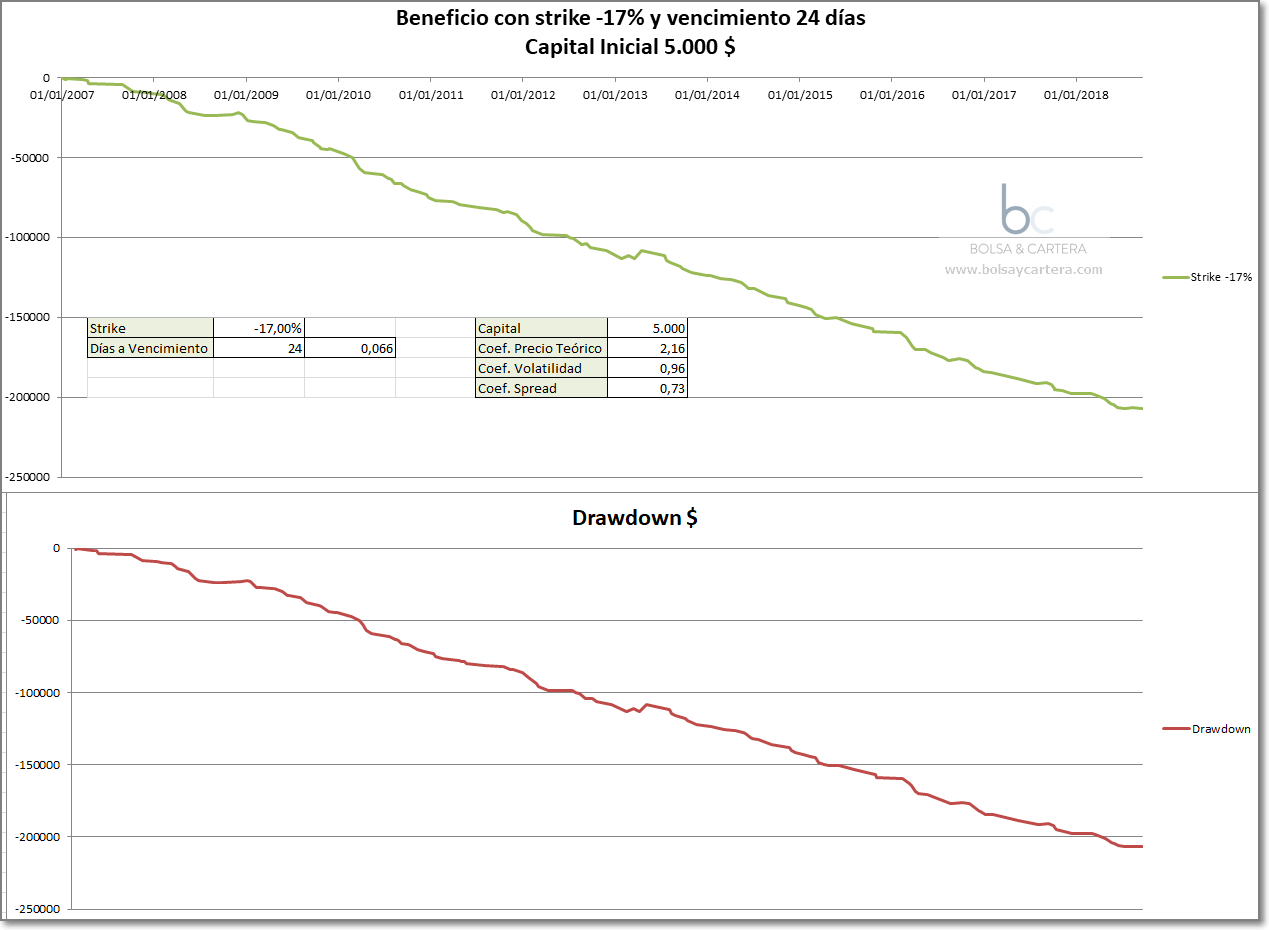

Si metemos los coeficientes necesarios que vimos en el ultimo artículo (valoración, volatilidad, spread) podremos hacer el backtest cuyo resultado os muestro:

Si hubiéramos tenido este backtest cuando hicimos la operación en paper trading, no nos hubiera sorprendido que a pesar de que el VIX subiera, la call acabara en pérdidas. ¡Menuda ruina de resultados!

Con el paso del tiempo lo entiendo y lo veo normal. Tenemos que el precio real es más del doble (2,16) que su precio teórico y sólo tenemos 24 días para absorber esa sobrevaloración, con lo cual acabamos "comiéndonosla" prácticamente entera. Y ni decir que un spread del 37 % (coeficiente 0,73) sólo enriquece al broker.

Pero dándole vueltas a estas conclusiones es cuando te paras a pensar en como resolverlas:

- Si la sobrevaloración de las opciones está por todas partes y no se puede hacer nada, ¿por qué no nos vamos al mayor plazo posible para que sólo "nos comamos" un trozo de esa sobrevaloración?

- ¿Y si en vez de irme a un strike ITM me voy a un strike OTM para que las primas de las opciones sean más baratas?

Pues es lo que se me ocurrió probar. Veámoslo.

Operando Call sobre el VIX con vencimiento 170 días y strike 22

En Interactive Broker el vencimiento más lejano que encontré para el VIX fue el 18 de Marzo de 2019 (170 días). Os pongo la serie de opciones de ayer al cierre.

Me llamó la atención que, de las call con los strike más OTM que habían, el 22 era el que mayor Open Interest (OI) tenía. Cierto es que el strike 16 tenía un OI mucho mayor, pero el 22 estaba mucho más OTM.

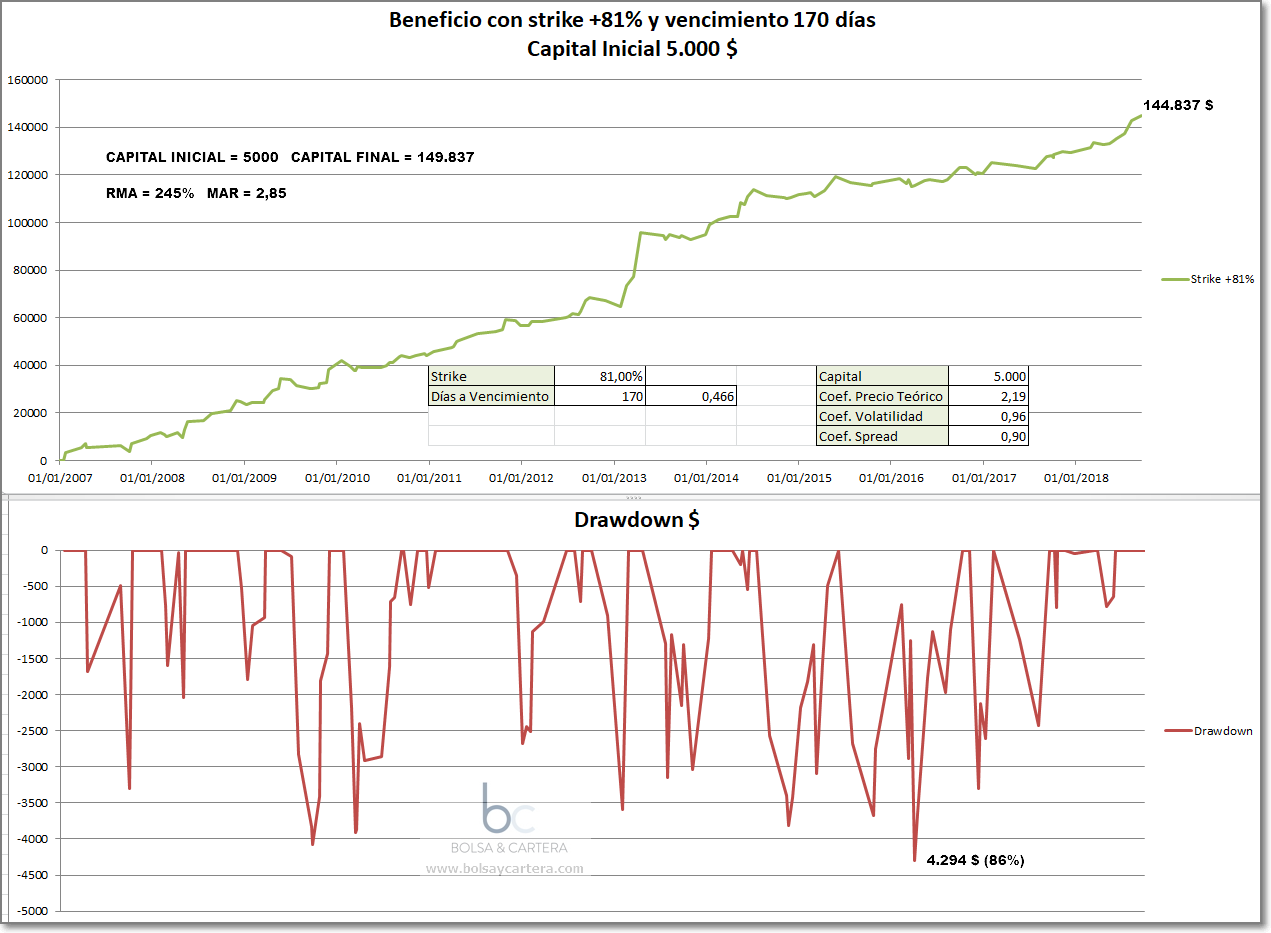

Luego el backtest lo haríamos sobre el strike 22 y vencimiento 170 días. El resultado fue el siguiente:

¡¡EUREKA!! Esto si es lo que buscaba.

Utilizando un capital inicial de 5000$ tenemos un rendimiento medio anual de 12.274$, es decir un 245% con un drawdown de 4.294$ (86%). Ese drawdown es ridículo para el beneficio que se consigue, por eso el MAR es de casi 3.

Además si os fijáis en el precio de la call (1,55), es muy bajo, luego para consumir los 5.000 dólares de capital deberíamos comprar: 5000/(1,55 x 100) = 32 ( no os asustéis por las comisiones, pues están incluidas en el backtest).

Con esto os quiero decir que el dimensionamiento es muy granular. Si para mi cartera de 100.000$ yo compro 32 call, el que tenga un capital en su cartera de 25.000$ podrá comprar 8 call. No ocurre como con los sistemas de futuros que si yo compraba 1, quien quisiera replicar la cartera con un capital de la mitad no podía comprar 0,5 futuros y se tenía que ir a cfds.

En fin, una maravilla.

Peroooooo, no podemos cantar victoria, tenemos resuelta la teoría, medio camino. Ahora falta comprobar en "paper trading" que la evolución real de las call coincide o difiere muy poco de la teoría. Si esto es así, pronto formará parte este sistema de la cartera del blog. Pero para ello, antes tendremos que hacer algunas operaciones en paper trading.

A partir de ahora, este sistema va a formar parte de las "Alertas de Trading en Abierto" para que todos podamos comprobar si funciona o no.

Saludos y buen fin de semana.