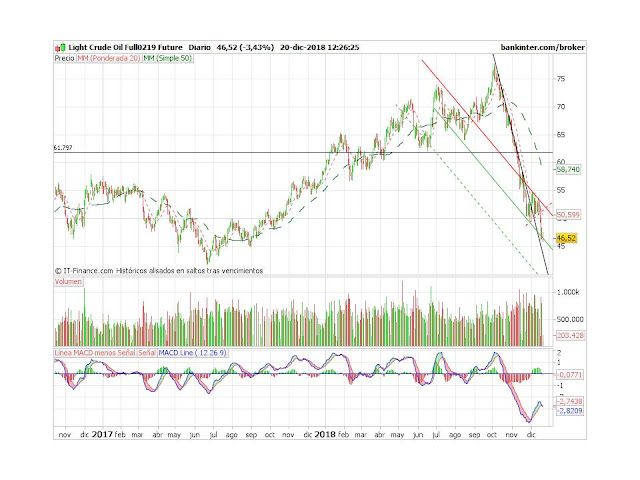

El Mercado de petróleo se encuentra un tanto convulso los últimos meses, ya que la tendencia alcista que comenzó a mediados de 2017 y que duró hasta principios de octubre se continuó con una caída importante del precio del barril hasta la zona de unos 52$ del precio de referencia estadounidense (WTI), habiendo posteriormente roto la resistencia de los 50$ para reanudar las caídas.

Figura.- Evolución del precio del futuro WTI.

No sabemos hasta donde llegarán estos retrocesos, a pesar de que a medio y largo plazo se prevé un incremento de precio del barril como resultado de la escasa inversión en exploración llevada a cabo los últimos años.

Pero en el corto plazo, el menor efecto de las sanciones estadounidenses sobre Irán, como resultado de las exenciones a las importaciones concedidas a ocho países, ha reducido su impacto sobre la oferta, en mayor medida como consecuencia del incremento de producción de Arabia Saudí, Rusia y U.S.

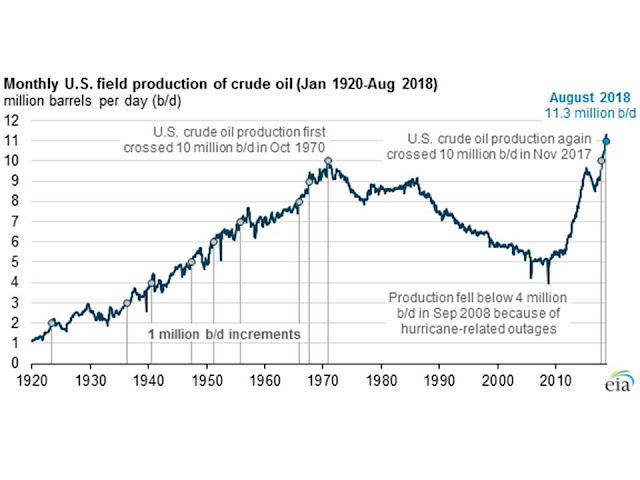

En este contexto, U.S. se ha convertido en el mayor productor mundial, como resultado de importantes incrementos de producción llevados a cabo a partir de la explotación del tight oil mediante fracking y perforación horizontal, que ha permitido la explotación del petróleo y gas natural encerrados en los esquistos, de tal forma que en 2017 el tight oil ya ha supuesto el 54% de la producción de crudo estadounidense . Estimando la EIA que en el año 2040 suponga casi el 70% de la producción total, sobrepasando los 8,2mbd en su escenario de referencia.

Según la EIA, la producción estadounidense alcanzó los 11,142mbd en octubre (figura siguiente), incrementándose la producción en 1,44mbd con respecto al mismo mes del año anterior . Previendo incluso la IEA (International Energy Agency) y la EIA (Energy Information Administration) que la producción se incremente en 1,3mbd y 1mbd respectivamente en 2019 .

Figura.- U.S. monthly crude oil production exceeds 11 million barrels per day in August

Asimismo, el incremento de producción se ha visto acompañado de una mejora del saldo exterior de petróleo y derivados de la economía estadounidense, llegando forma la última semana de noviembre a situarse como exportador neto.

Indudablemente esta es una situación puntual, caracterizada por un saldo neto negativo en petróleo y positivo en derivados, que además esconde que de media, en las últimas semanas U.S., ha presentado un saldo neto negativo de unos 2mbd .

Pero aunque esta situación es puntual, los datos muestran que las importaciones de crudo y derivados se han ido reduciendo desde un máximo de unos 14mbd en 2007 hasta los 9mbd actuales. Al mismo tiempo que las exportaciones han experimentado un crecimiento constante, dando lugar a una reducción progresiva de las importaciones netas.

Las exportaciones podrían continuar elevándose, dado que se han incrementado las reservas probadas de petróleo estadounidense hasta 39.200mb y se está ampliando la capacidad de transporte desde la cuenca Permian, además de haberse proyectado la construcción de nueve terminales con capacidad para supertankers .

Con producciones ligeramente menores a U.S. se encuentran Arabia Saudí y Rusia, produciendo cada uno de ellos del orden de 11 mbd, y entre los tres países aproximadamente 1/3 de la producción mundial.

Estos tres países, condicionan de forma importante la oferta mundial. Y en el momento actual, el acuerdo de Viena de la OPEP+ (OPEP más países no alineados liderados por Rusia), que implica un recorte de 1,2mbd (0,8mdb de la OPEP y 0,4mbd de los países no OPEP) a partir de enero de 2019, tomando como referencia para dichos recortes el mes de octubre.

Pero simultáneamente, las proyecciones de la EIA e IEA sitúan el incremento de producción de U.S. en esos niveles, no implicando en principio la producción neta una reducción de la oferta en el conjunto de 2019.

En cualquier caso, múltiples factores, además de los tres grandes productores, condicionarán la oferta en el futuro próximo. Entre estos, la reducción de exportaciones iraníes derivadas de las sanciones estadounidenses, la incertidumbre sobre su continuidad a partir de mayo de 2019, lo que también puede depender de la evolución del precio del crudo y su repercusión sobre la inflación estadounidense; y la reducción de producción por el resto de miembros de la OPEP+ pactada en la reunión de Viena de diciembre.

Si a ello le sumamos la prevista reducción de producción de Canadá en 325.000bd a partir de enero hasta que los inventarios vuelvan a la normalidad. Y el hecho de que, a pesar de que Libia, Irán y Nigeria han quedado exentos de llevar a cabo reducciones de producción, Goldman Sachs estima que podrían recortarla en 0,5mbd; y que previsiblemente la producción Venezolana se contraiga, supondría una reducción de oferta de más de 2mbd, contribuyendo a un mercado alcista.

Según la EIA, la producción de la OPEP ha sido en octubre de este año de 32,896mbd, y en noviembre de 32,984mbd, por lo que las reducciones de oferta, al aplicarse sobre los niveles de producción de octubre y no de noviembre, implican una reducción de la producción total sobre los niveles de noviembre de casi 90.000 barriles más/día.

Dentro de la OPEP, según la EIA, la producción saudí se elevó de 10,72mbd en octubre a 10,92mbd en noviembre . Aunque según el ministro de petróleo saudí, Khalid Al-Falih, esta fue de 11,1mbd, indicando que en diciembre se espera que se reduzca en 0,4mbd y en enero en 0,5 mbd llegando a 10,2mbd , contribuyendo el recorte saudí al 60% del recorte total de la OPEP.

La producción rusa en noviembre ascendió a 11,37mbd, algo menor que en octubre (11,41mbd), habiendo aceptado un recorte del 2% sobre la producción de octubre en el meeting de Viena (228.000bd). Aunque no se espera que los recortes se produzcan hasta la primavera. Además, el recorte será progresivo, comenzando con unos 50.000-60.000bd en enero .

En cualquier caso, como ha indicado el ministro ruso Alexander Novak, los recortes pueden ser flexibles, ya que la intención es mantener el nivel de stocks en la media de cinco años.

Sin embargo, tampoco cabe descartar que Arabia acomode su producción en función de sus intereses a pesar de encontrarse bajo presión estadounidense, como ya se ha comentado anteriormente ya que el equilibrio fiscal del país requiere un precio del barril de 87,9$ , muy alejado del actual. En mayor medida si, como estima el economista jefe de Bloomberg, el breakeven fiscal saudí se sitúa en 2019 en 95$/b . Cuando además, la política saudí se puede ver favorecida por no haberse establecido cuotas específicas de recortes por país en la reunión de Viena.

Y mientras que las previsiones de Bloomberg apuntan a un precio del barril de 73$/b en 2019. Arabia está haciendo estimaciones sobre una media de precio de 80$/b, asumiendo que mantendrá su producción en torno a 10,2mbd, lo que debido a un previsible incremento de las exportaciones, incrementará sus ingresos fiscales.

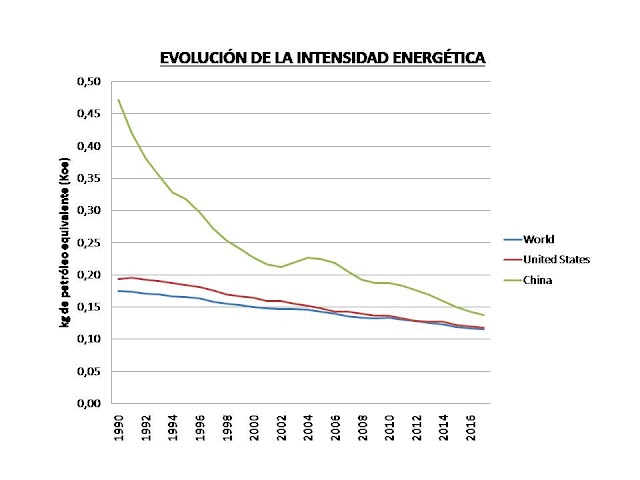

Pero hasta ahora nos hemos centrado en la oferta, y otro factor esencial que no podemos olvidar es la demanda. Esta es función del crecimiento económico y de la eficiencia energética. La eficiencia energética se define como la reducción de la intensidad energética, es decir, la reducción de la energía utilizada para producir una unidad de PIB, que se ha reducido de forma importante a través de los años, especialmente en China (figura siguiente).

Figura.- Enerdata: Global Statistical Yearbook 2018.

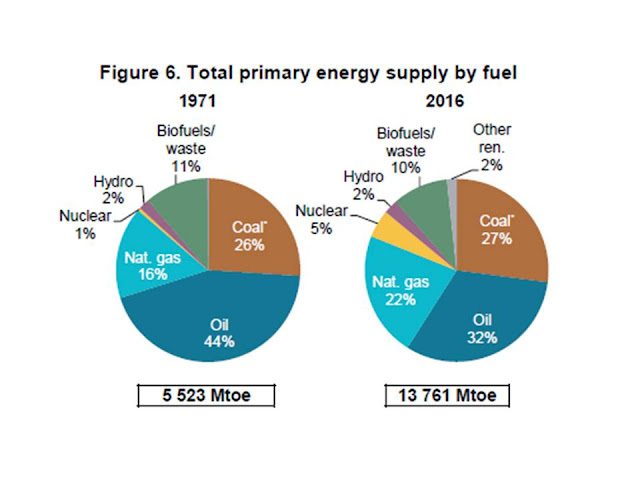

Sin embargo, la intensidad energética es un parámetro referido al consumo de energía total. Y el petróleo, aunque sigue siendo la energía primaria está perdiendo protagonismo, en parte debido al cada vez mayor grado de electrificación de la economía. A pesar de lo cual, su consumo se incrementó un 81% entre 1973 y 2016 (figura siguiente).

Figura.- IEA: World Energy Balances 2018

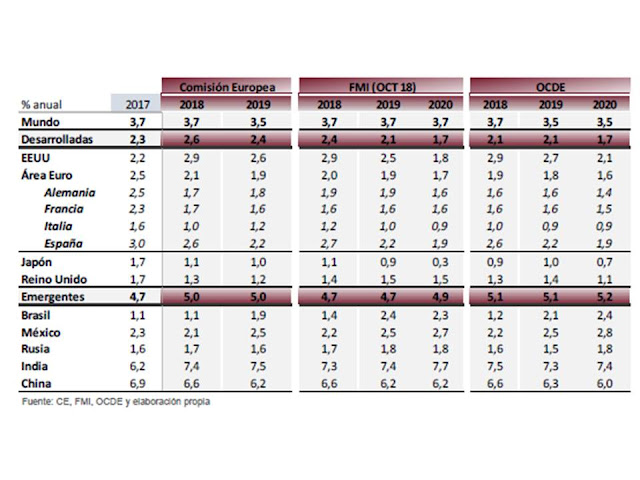

Y en cuanto al crecimiento económico, salvo el FMI, distintas estimaciones (Tabla siguiente) prevén que a nivel global se produzca una desaceleración en 2019. Sobre todo en las economías en que se produce un mayor consumo demanda de crudo como son la china y la estadounidense.

Renta 4.- Estrategia 2019 .

Y este hecho tiene su importancia en el sector del petróleo, ya que son las dos economías con un mayor volumen de importaciones , suponiendo 162.000 mill $ y 139.000 mill $ respectivamente en 2017, y el 18,6% y 15,9% de las importaciones en valor; en conjunto el 34,5% de las importaciones totales.

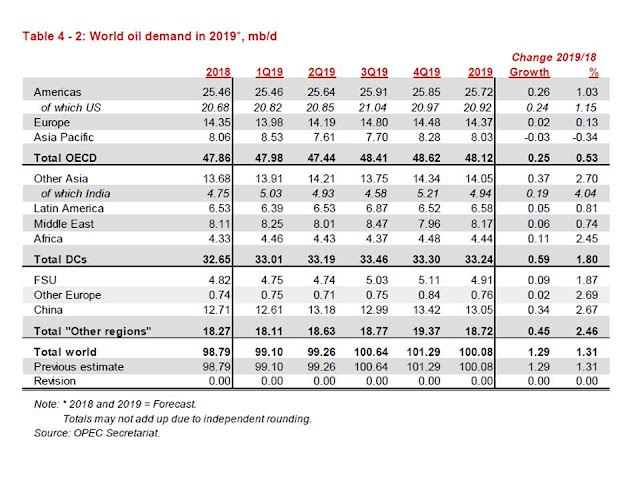

Las previsiones apuntan a una menor tasa de crecimiento, no a una recesión, y la OPEP prevé también que ello implicará un incremento de la demanda global del 1,03% (tabla siguiente), destacando el crecimiento de la demanda china y estadounidense.

Tabla.- OPEP.- Monthly Oil Market Report (MOMR) diciembre 2018

Al evaluar estas dos economías debemos tener en cuenta también el hecho del previsible incremento de producción estadounidense, reduciéndose las importaciones en función de la tendencia actual, y el caso opuesto de China, cuya producción se reduce y su consumo aumenta, dando lugar a un incremento de importaciones.

Las importaciones chinas alcanzaron un máximo mensual en noviembre, al importar 10,43mbd, presentando una media anual de 9,17mbd. Parte de las importaciones proceden de Irán y U.S.. De Irán, ya que China está haciendo uso de las exenciones concedidas por U.S.; y de este último, al reanudarse las compras después de agosto y septiembre, meses en que debido a las tensiones comerciales y a pesar de que el petróleo estadounidense no estaba incluido en las sanciones chinas, no se produjeron.

Indudablemente, la demanda de crudo dependiente del crecimiento económico, se encontrará condicionada por el lado de la demanda por la guerra comercial entre U.S. y China, que además afectará a otros países que forman parte de las cadenas de valor chinas, afectando por tanto al crecimiento global.

En función de las conversaciones que se han producido en el G20 entre Trump y Xi Jinping, con la tregua pactada para intentar llegar a un acuerdo, cabe la esperanza de que la amenaza de guerra comercial se diluya, ya que esta confrontación perjudica a todos. A U.S por el posible impacto sobre la inflación y tipos de interés, y a China a través de su balanza comercial, y de forma más importante, la reducción de crecimiento que podría implicar, con posibles estímulos que incrementarían ya la pesada carga de deuda del país.

Y de hecho, temporalmente, para relajar las tensiones, China ha anunciado la reducción de aranceles a las importaciones de vehículos estadounidenses y comenzado a importar soja y petróleo estadounidenses a cambio de que U.S. no incremente los aranceles a las exportaciones chinas en enero del 10% al 25%, motivo por el que parece que China está cediendo a las presiones estadounidenses.

A pesar de ello, resulta dificil de creer que China renuncie a su proyecto de “Made in China 2025” con objeto de apuntalar al país como una potencia innovadora, incidiendo en la inteligencia artificial, robótica y bioingeniería.

Quizá China invente una solución para proseguir con su proyecto logrando la confianza de U.S. y otros países occidentales, evitando el robo y protegiendo los derechos de propiedad intelectual y abriendo su mercado. De hecho, Tesla puede ser el primer fabricante con la primera fábrica en propiedad sin asociación con los chinos, UBS ha adquirido un porcentaje mayoritario en un bróker chino, y ExxonMobil pronto comenzará la construcción de una instalación petroquímica manteniendo su propiedad total.

Indudablemente las incógnitas persisten, pero los datos de oferta y demanda apuntan hacia una escalada de precios del barril, sobre todo si los factores que lastran el crecimiento económico desaparecen. La cuestión, de cara a los mercados, es cuando se producirá.