Cuando analizo lo que dicen otros no es que no tenga una visión personal que aportar, que la tengo, pero buena parte del día me lo paso leyendo ideas, análisis, periódicos y blogs escudriñando lo que los demás dicen para confrontarlo con mis propias ideas de mercado.

Leo gente con la que estoy de acuerdo y también gente con la que no coincido. Cuando leo algo con lo que no estoy de acuerdo, no disiento y ya está, sino que siempre me preocupo de darle una segunda vuelta y comprobar si realmente están equivocados y si la idea que expresan no es más que algo rebuscado sacado de la manga para defender un sesgo particular.

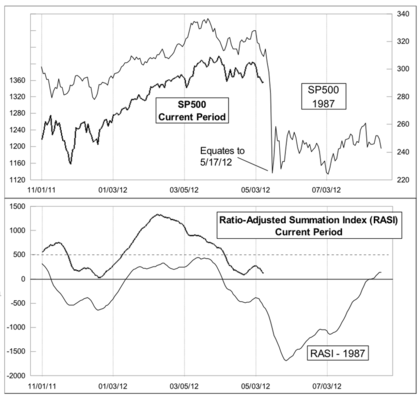

De ahí que en los últimos años haya publicado múltiples artículos criticando varias analogías y diferentes ideas bajistas que supuestamente iban a descarrilar el mercado alcista durante todo este tiempo. Por ejemplo, en mayo de 2012 se hizo famosa la analogía de que ese año era igual que 1987, cuando se produjo el célebre crash de finales de los ochenta. Y la analogía no funcionó y dos años después del S&P 500 se encuentra un 45% más arriba.

El problema de los que buscan este tipo de analogías es que creen que los precios o cotizaciones (y los indicadores derivados de los precios) lo son todo y, cuando un patrón técnico se parece a uno del pasado, creen que se comportará igual. Yo uso el análisis técnico cada día y no podría operar sin el mismo, pero siempre lo considero una herramienta accesoria al análisis de las tendencias macro-económicas. Mi ventaja operativa no viene del análisis técnico sino de identificar correctamente si "la marea macroeconómica sube o baja".

Otros analistas dados a las analogías no se basan en patrones técnicos sino en la fuerza relativa de los sectores. Ahora está de modadecir que hay algunos indicios de que el mercado alcista nacido en 2009 está agotado porque el sector inmobiliario, los sectores bursátiles defensivos y el propio mercado de bonos así lo señalan. Veamos el resumen.

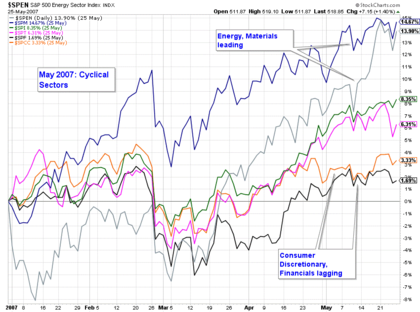

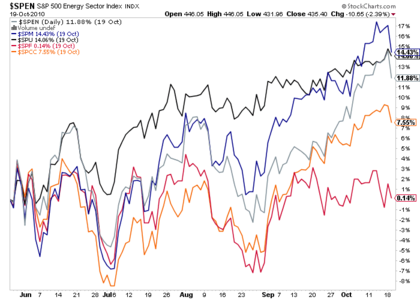

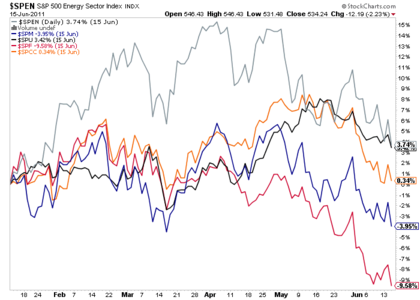

Dicen que en el año 2007, cuando el anterior mercado alcista llegó a su fin, los sectores defensivos de la energía, materiales o el sector utilities eran los que lideraban y que los sectores más cíclicos se encontraban rezagados:

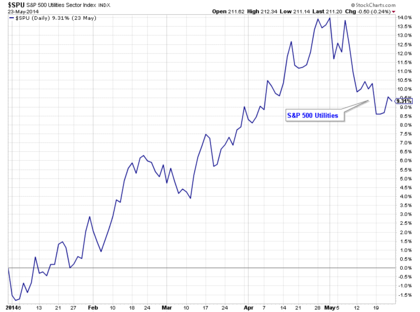

Y dicen que en este año de 2014 está ocurriendo igual porque cuando los sectores más defensivos lideran es porque el mercado está maduro y haciendo un techo:

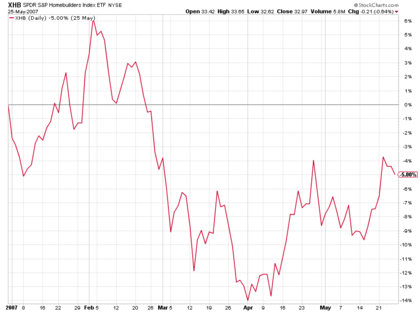

Además, dicen que en el año 2007 el sector inmobiliario, el cual tiene una suma importancia para la economía, se encontraba a la baja y que eso es un signo de fin de ciclo:

Y dicen que eso mismo lleva ocurriendo un tiempo en el año 2014:

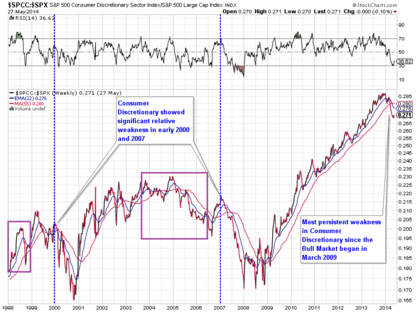

Y también dicen que la fuerza relativa del sector del consumo discrecional ha perdido fuelle con respecto al conjunto del mercado y que eso es signo de techo:

La pregunta es: ¿todo esto es cierto y estamos ante un techo del mercado, un techo cíclico?

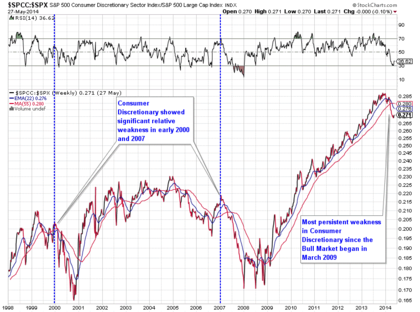

La respuesta es no. La entrada de este blog que he tomado como referencia y donde he encontrado esta analogía de "2014 es como 2007" solo es un ejercicio más de "data mining" o búsqueda de datos que confirman tu sesgo sobre el mercado. Por ejemplo, ya en el actual mercado alcista norteamericano, vimos como en octubre de 2010 los sectores defensivos (utilities, energía, materiales) lideraban el mercado y, sin embargo, cuatro años después estamos más arriba:

A mediados de 2011 (junio) volvimos a ver como los sectores defensivos (utilities, energía) volvían a liderar el mercado. ¿Supuso eso el fin del mercado alcista? No, hoy estamos en 2014 y sabemos que han pasado 3 años y actualmente el S&P 500 está marcando un máximo histórico:

Y a mediados de 2012, vimos como los sectores defensivos (energía, sanitario y utilities) lo hacían mejor que los sectores cíclicos (consumo discrecional y financiero) ¿Supuso eso el fin? Desde luego que no, de hecho en 2013 la bolsa subió más de un 30%.

Hemos visto como la fuerza de los sectores no indica si un mercado alcista llegará a su fin pero ¿qué hay del índice inmobiliario? Hemos visto que la supuesta analogía dice que cuando el sector inmobiliario "afloja" eso es peligroso para las bolsas y que señala el fin del ciclo. Pero ¿qué tal si ampliamos el gráfico que convenientemente el blog de la analogía ha ocultado?

Vaya, parece ser que la corrección de 2014 que se parece a la de 2007 solo es un "blip" más en el camino. Viendo el gráfico desde marzo de 2009, todo parece diferente. El índice inmobiliario (según este ETF) está cerca de máximos de muchos años. Es más, en 2010 y en 2011 el índice tuvo caídas muy pronunciadas como señalan las flechas. ¿Y qué ha ocurrido desde entonces? Yep, el mercado, me refiero al S&P 500 ha subido como la espuma.

¡Ey! Pero ¿qué hay de la fuerza relativa entre el sector del consumo discrecional (cíclico) y el resto del mercado que supuestamente señala peligro? En realidad ese gráfico es una broma. Por si mismo se descalifica. He señalado en el mismo gráfico recuadros de los momentos en los que el sector del consumo discrecional no se mostró tan vigoroso. Son periodos como 1998 o 2004, 2005 o 2006...todos años muy alcistas para la bolsa.

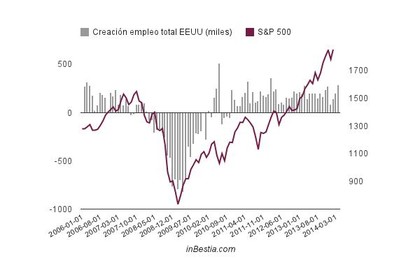

Como ven, esta supuesta triple analogía no es más que agua de borrajas. Pura charlatanería que no se sostiene con 10 minutos de mirar los datos. ¿Qué problema tiene la gente de aceptar la auténtica analogía que está haciendo subir las bolsas? Sí, me refiero a aquélla antigua, aburrida y repetitiva analogía que dice que cuando la economía crece las bolsas suben. ¿Ya se olvidaron de ella?

Pues yo lo que creo es que las bolsas suben porque tienen que colocar mucho papel . Que esta pasando?, que no hay compradores, y por lo tanto no hay vendedores, y la propaganda es subir los indices para incorporar nuevos inversores atraidos por las altas rentabilidades y cuando eso ocurra tendremos el techo de mercado, al fin y al cabo se trata de vender,

Yo estoy totalmente de acuerdo, y sobre todo con tu última frase: "..me refiero a aquélla antigua, aburrida y repetitiva analogía que dice que cuando la economía crece las bolsas suben.." Nada más cierto, por mucho que el mercado oscile.

Hugo, me dirás que soy morboso, pero tengo ganas de ver como corre todo este proceso de predicción contrarían-macro cuando de verdad la economía real empiece a flojear, la curva de la deuda publica se invierta, etc... ¿de verdad seréis capaces de verlo venir? ¿puede ser tan sencillo ponerse a salvo de un bajón? ¿o el mercado nos engañará a todos? ya lo se, ya lo sé: la respuesta está en tus artículos ¡be contrarían! :-)

Rafael,no creo que volvamos a ver la curva invertirse en mucho tiempo,no mientras los bancos centrales continúen con la política de tipos ZIRP.

Hombre, pues si ves la curva de tipos plana o invertida no hay más que decir. Actualmente, en el entorno ZIRP actual una nueva recesión es posible que no venga anticipada por una inversión de la curva, pero para evitar esto ya están los datos macro que nos avisan...

Pero, al ir a largo, tratando de identificar la tendencia, entre los avances y retrocesos estadísticos ¿no existe la posibilidad de que nos pille?

Hola Rafael, como bien te han dicho, es poco probable que esta vez la curva de tipo se invierta ya que es un régimen de tipos de interés cercanos a 0 (ZIRP) eso parece poco probable que ocurra y de hecho en Japón no ha ocurrido en 20 años.

Dicho esto, un mercado alcista y uno bajista se pueden detectar, pero hay que olvidarse de la idea de que uno puede detectar el máximo absoluto o el mínimo absoluto. Esto quiere decir que cuando la tendencia primaria cambie a bajista habrá un tiempo en el que seguiré siendo alcista y estaré equivocado. La idea es poder ahorrarse 1/2 del mercado bajista o 2/3 del mismo.

Tenía pensado hacer un artículo sobre esto, así que ya que tu pregunta me da pie a ello, lo haré.

Saludos

Analogías aparte(que me traen sin cuidado,ya que todo es pura charlatanería) hoy he vendido mi última posición.100% liquidez en estos momentos;también hay una frase muy antigua y aburrida en los mercados que dice que "el último duro que lo gane otro".

Esa frase está muy bien, no porque sea deseable sino porque es inevitable. Desde mi perspectiva (falible por supuesto) vender ahora es un error. No pillar el último duro significa lo que he expresado en el comentario de respuesta dirigido a Rafael.

Saludos

cuando el Sp consiga los 2000 el repique de campanas en el mundo va a ser de traca

Seguramente haya algo de volatilidad si se alcanza ese nivel.

Yo desde luego no sé cuando el mercado corregirá los excesos, pero lo que tengo claro es que la economía real no va tan bien como nos lo pintan, y que en algún momento (más cercano que lejano) esto se irá para abajo.

Veo más cerca una caída que seguir subiendo muchos más trimestres, y aunque algunos indicadores indiquen que la macro-economía está saliendo airosa, creo que todo está muy manipulado y tomado con pinzas. Demasiadas trampas, estímulos,...para que los activos recuperen valor (ya sean acciones, inmuebles,...) pero si no llega a la sociedad (y yo sigo sin verlo) no tendrá mucho recorrido alcista.

Aunque entiendo el análisis de Hugo,y su acierto en seguir alcista, yo también prefiero en estos momentos estar en liquidez y que el mercado haga lo que quiera. No hace falta estar siempre en Bolsa, el peligro actual de caída no me compensa por una hipotética subida, no lo veo mucho recorrido alcista, aunque no esté apoyado en gráficos ni indicadores.

Ten en cuenta que eso que nombras son factores de riesgo. A las bolsas "lo que les importa" es si en el presente la economía va a mejor o a peor, si crece o decrece.

Luego, si hay graves problemas de fondo como los que nombras pues cuando se manifiesten en toda su crudeza es cuando el mercado los reflejará.

Salirse ahora puede parecer prudente, pero dados los hechos macroeconómicos del momentos se corre el riesgo de perderse un rally.

Hugo llevas razón, anticiparse al mercado suele llevar perderse rallies, equivocarse,...

Pero, ¿seremos capaces de cuando el mercado gire, y hablo de grandes correcciones, salir en cuanto se produzca ese hecho? Porque me parece que los indicadores cuando la bolsa sube van adelantados, pero cuando dice de caer no siempre es así, sino al contrario, que empiezan a mostrarse después.

Saludos

Como he respondido en este mismo hilo (y esta cuestión es muy interesante) sería una falacia pensar que uno puede vender en el techo absoluto que marca el fin de un mercado alcista.

La idea es poder identificar el próximo mercado bajista una vez que se ha iniciado el primer tercio porque antes es imposible.

Tengo un artículo en borrador hablando sobre esto. Lo publicaré esta semana que viene.

Pero a pesar de que vender en el máximo absoluto es imposible o es una cuestión de suerte, lo que en mi opinión no vale la pena es adelantarse a los acontecimientos porque tal vez no estemos perdiendo un mercado alcista de otros 3 años. Y entonces de nada nos habría valido adelantarnos cuando lo mejor es identificar el nuevo mercado bajista una vez que está en marcha.

s2

Hugo: Te sigo hace tiempo, y te felicito porque tus conocimientos del mercado te han dado la razón, con una precisión asombrosa. Muchas veces no he coincidido con ellos, pero debo reconocer que el que sabe, sabe. Y ese concepto de mi parte, es porque te lo has ganado con los hechos y explicando, enseñando, que es lo mas valedero. Sería interesante para mi, saber que opinas de las acciones de oro y plata, tan castigadas, y a contrario del ciclo alcista de los indices. Entiendo que tanto ciclo bajista, traerá una oportunidad enorme cuando cambie la tendencia. Saludos cordiales. Luis Zeballos.

Gracias por tus palabras Luis. Espero que me sigas desde hace bastante tiempo porque juzgarme por un plazo de unos pocos meses sería injusto, incluso si fueran favorables para mi.

Sobre el oro o la plata ojalá pudiera ayudarte. Tengo algunas ideas vagas de qué dirige ambos metales (tipos de interés reales y sus expectativas) y más bien soy bajista, pero mi opinión no está cualificada y sería igual que preguntarle a un loro.

Saludos

Gracias Hugo. Coincido con tu apreciación. A pesar de la gran baja que han tenido, creo que el mercado siempre tiende a exagerar. Los he visto en otros commodities. En cuanto a los indices de U.S.A, se ha publicado que el NYSE Margin Debt ha declinado en Abril. MIrando su evolución en un grafico y cotejandola con el del SPY como lo he visto en dshort.com, por ej, aquella ha precedido temporalmente cuando se retrajo, a un techo de mercado. Que opinión te merece ese hecho puntual, en el futuro de la bolsa de EEUU. Saludos Cordiales. Luis Zeballos.

El margen de la deuda no tiene capacidad predictiva alguna ya que es un mero reflejo de lo que ocurre en el mercado. Si la bolsa sube el margen sube, si la bolsa baja el margen desciende.

¿Que qué es lo que ha bajado si el S&P 500 se ha mantenido fuerte y ahora está en máximos históricos?

Pues otros segmentos del mercado como el Nasdaq / sector tecnológico y las empresas de menor capitalización, sectores (especialmente el tecnológico) que son favorecidos por aquellos que operan con margen. Lo que está contando ese indicador es lo que ha ocurrido en los pasados meses, pero el Nasdaq y el Russell ya están camino de máximos, nuevamente. Así que veremos como el margen de la deuda, probablemente, aumente en los próximos datos publicados.

Además, las compras con margen son una fracción infima (menos del 2%) del conjunto de mercado, asi que por si mismas no generan ningún problema. En definitiva, solo es un valor que acompaña a la acción del mercado, pero carece de poder predictorio alguno.

Por ejemplo, en a finales de los años setenta y principios de ochenta, el debt margin había aumentado sobre niveles previos (imagen) ....exactamente como ocurre ahora.

Y, sin embargo, mira lo que ocurrió después...exactamente nada. El margin debt solo sigue a las cotizaciones, no al revés.

Bueno,pues como me gusta llevar la contraria a partir del jueves- viernes empiezo a buscar entrar corto tanto en ibex como en dax.

Hugo: Muy buena explicación sobre este índice. Muchas gracias.

buen artículo. Al igual que cuando estamos en un mercado bajista todo el mundo se empeña en buscar suelos, ahora que estamos en mercado alcista la mayoría de inversores y analistas se empeñan en ser los primeros en detectar el techo. The trend is your friend. Creo que estamos en el mejor momento de la fiesta bursátil, con los bancos centrales haciendo de buen bartman, bebidas aún de primeras marcas y buena música. Tenemos los tipos en mínimos históricos, los balances de las empresas más saneados que nunca, la inflación supercontrolada y en el inicio del ciclo económico en europa, así como en la fase expansiva en Estados Unidos. Es verdad que las "posibles parejas" más atractivas ya están escogidas, pero aún se pueden encontrar compañía agradable con la que terminar de pasar la fiesta. Creo que aún no ha llegado el momento de la fiesta en el que ya van apagando las luces, las mejores marcas de bebida se han acabado y la música ya es para echar a los más borrachos. Antes de que llegue ese momento hay que abandonar la fiesta, no vaya a ser que por la mañana te levantes con una buena resaca y con alguien en tu cama que no te hubieras llevado si no fuese por el efecto de la euforia de la fiesta.